興銀事件

目次

債権者側の事情も踏まえ、社会通念に従って総合的に判断

概要

解除条件付債権放棄をした事業年度での貸倒損失の損金算入は、債務者の資産状況だけでなく、債権者側の事情も踏まえ判断すべきであるとして、貸倒損失の損金算入が認められた事案(日本興業銀行事件)。

相関図

事案の概要

■納税者である日本興業銀行は、B者に対して約3,760億円の貸付債権を有していた。

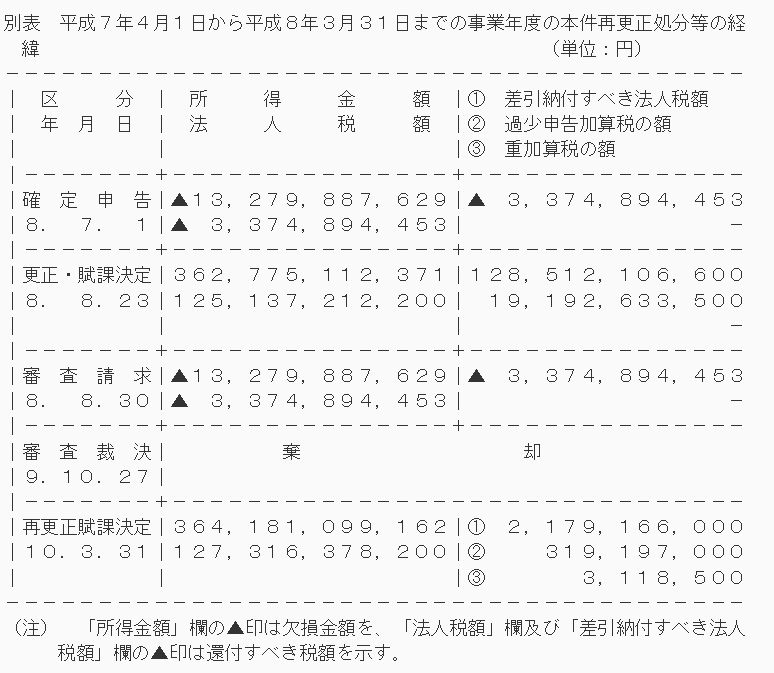

■納税者は平成8年3月に当該債権を放棄し、平成8年3月期の事業年度の法人税について、本件債権相当額を損金に算入して確定申告を行った。

■これに対して、課税庁は、当該債権相当額の損金算入を否認し、法人税の更正処分及び過少申告加算税の賦課決定を行った。

概要

- ■概要

- ■納税者(旧日本興業銀行)が解除条件付で住宅金融専門会社向けの債権を放棄し、債権放棄損を当年度の損金として申告したところ、課税庁がそれを否認したことから生じた訴訟事件。

■納税者は、新事業計画の破綻により多額の債権について回収不能な状況に陥っており、政治問題化し、関係者から責任を追及され、より大きな損失を避けるためには債権放棄しかないと判断、株主代表訴訟リスクを避けるため、解除条件付き債権放棄を実行し、法人税の申告において貸倒損失として損金算入した。課税庁は損金算入できないとして更正処分をした。

■地裁は、納税者の主張を認めたが、高裁は、判断を覆し、課税庁の主張を認めた。ところが、最高裁において、債務者側の状況だけでなく、債権者側の事情、経済的環境等も踏まえ、社会通念に従って総合的に判断すべきであり、当時の状況では債権者(銀行)の債権の全額が回収不能であることは客観的に明らかであるとし、これは債権放棄が解除条件付きでされたことによって左右されるものではないから納税者の請求を認容した第1審判決が正当であり、課税庁の控訴を棄却すべきであるとして判断し、納税者勝訴となった。

■判決の結果、約1,500億円の課税処分が取り消され、その額が返還されるとともに、還付加算金として、約1,000億円が納税者に支払われ、地方税についても約700億円が納税者に支払われた。金額の巨額さだけではなく、「債務者側の事情のみならず、債権回収に必要な労力、債権額と取り立て費用との比較衡量、債権回収を強行することによって生ずる軋轢などによる経営的損失等といった債権者側の事情、経済的環境等も踏まえ、社会通念に従って総合的に判断されるべきものである」と、「社会通念」の重要性を示した租税史上大変重要な判例である。

■本件は、一審は納税者側が全面勝訴、二審は、課税庁側が逆手勝訴、そして最高裁では、再び納税者側が再逆転全面勝訴という展開で、社会の注目を集めた。 - ■裁判所情報

- 東京地方裁判所 平成13年3月2日判決(藤山雅行裁判長)(全部取り消し)(納税者勝訴)(被告控訴)

東京高等裁判所 平成14年3月14日判決(村上敬一裁判長)(原判決取消し・被控訴人の請求棄却)(被控訴人上告)

最高裁判所 平成16年12月24日判決(滝井繁男裁判長)(破棄自判・被上告人の控訴棄却)(納税者勝訴)(確定)

争点

判決

東京地方裁判所

→納税者勝訴

解除条件付き債権放棄による貸倒損失の損金算入は、当時の状況から回収不能な状態にあり、解除条件付きでも債権放棄の効力がある。

東京高等裁判所

→納税者敗訴

解除条件付き債権放棄をした事業年度での貸倒損失の損金算入は、(期末に全額回収不能とはいえず、条件不成就が確定した事業年度に損金算入すべきだから)認められない。

最高裁判所

→納税者勝訴(確定)

解除条件付き債権放棄をした事業年度での貸倒損失の損金算入は、債務者の資産状況だけでなく債権者側の事情も踏まえ判断すべきである。

解除条件付債権と農協系統金融機関

解除条件付債権放棄

例えば、「お金をあげるが、就職に失敗したら返せ」というように、一定条件の成就により法律効果を消滅させることを解除条件付法律行為という(民法127条②)。解除条件付債権放棄もその1つである。

興銀事件では、興銀は住専子会社のJHL社(日本ハウジングローン株式会社)に対し、「平成8年12月末までに政府の住専処理法が成立しないこと」を解除条件に、債権放棄を行った。

本件では、このように、債権放棄に解除条件(条件が成就したら、債権放棄の効力を失わせるという条件)が付されており、その不成就が確定しなければ、債権放棄の効力も確定的なものとならないのではないか、という問題もあったため、課税庁が処分に踏み切り、控訴審も最高裁と反対の結論に至った。

しかし、最高裁は、放棄に至った経緯を詳細に分析し、放棄時には、債権全額の回収が社会通念上不可能となっていたと判断した。

本判決により、回収不能の判断をかなり柔軟に行うことができるようになった。その意味で、本判決が実務に与えた影響は非常に大きかったと言われる。当事案により、納税者を取り巻く状況を踏まえた妥当な貸し倒れ処理が可能になった。

(参考)

「就職出来たら車をあげる」というように、一定条件が成就したときに効果を生じさせることを、停止条件付法律行為という(民法127条①)。

系統

本事案で「系統」と呼ばれる金融機関は、農協系統金融機関を指す。

Q金庫都道府県単位で組織されているR農業協同組合連合会、並びに都道府県単位で組織されているS農業協同組合連合会、及びT共済農業協同組合連合会(S農業協同組合連合会と併せて「T農業協同組合連合会等」)、以上をまとめて、「系統」という。

キーワード

■キーワード

回収不能、貸倒損失、債権放棄意思表示、訴えの交換的変更、条件付債権、貸倒損失、藤山判決、無理からぬ事情

■重要概念

社会通念

東京地裁/両者の主張

納税者の主張

“Bは、昭和51年にいわゆる住専の一社として、原告、E銀行及び本件証券母体三社を設立母体として設立されたものである。Bをはじめとした住専は、住宅ローンの供給という国策に基づき設立され、ノンバンクとしては異例の大蔵省直轄の準金融機関とされる等、設立当初から大蔵省の強い関与の下にあった。

原告は、Bの設立母体ということのみならず、資本、資金及び人的関係のあらゆる観点において極めて密接な関係にあり、その経営に深く関与してきた。そのため、B設立の翌年から開始された系統によるB向けの融資に当たっては、原告がこれを保証することなった。そして、かかる保証はその後大蔵省と農林水産省の行政指導によって集合債権譲渡担保方式に切り替えられ、原告はその協定幹事行として、自己及び系統をはじめとした他の債権者のために担保の管理をなすべき立場に就いた。こうした経緯からも、系統はBへの与信は原告の信用に支えられたものだとして、住専向け貸付をインターバンク取引と位置付けて、その取引を拡大していった。”

“しかし、昭和50年代後半に至り、都市銀行(以下「都銀」という。)等の住宅ローン分野の蚕食が始まり、さらに平成3年から4年にかけて、いわゆるバブル経済の崩壊による事業者向けローンの不良化等により住専の財務・経営状態が急激に悪化した。これをうけ、住専を直轄する大蔵省は各住専の財務状況の実態を把握するべく第一次立入調査を行うとともに、各住専の母体行に対して住専の再建計画の策定を要請するに至った。

かかる大蔵省の要請をうけて、Bの責任母体行である原告は、平成4年5月、Bの事業計画(以下「第一次再建計画」という。)を立案し、系統らに対して「融資残高の維持」を要請した。これに対して、系統は自らの債権保全を確実にするべく、融資残高の維持に応じる条件として、①原告が母体支援を文書により表明すること、及び②系統債権の優先弁済性を確保するために系統債権を全額有担保化することを要求してきた。

当時、系統はBの最大の貸し手であり、系統が残高維持に応じない場合にはBの事業はたちまち行き詰まってしまうことから、原告は、かかる系統の要請に応じて、①母体が責任を以て支援していく旨を直接口頭で表明した上で、B名義でその旨を明らかにしたQ金庫宛の「書簡」等を差し入れるとともに、②原告のBに対する有担保の長期証書貸付を無担保の短期手形貸付(約1560億円)に振り替えることで、系統のBに対する無担保貸付を有担保貸付に振り替えることとした。

“前述のように、原告がBの第一次再建計画を策定し、その際に母体として支援することを明確に表明し、系統債権の全額を有担保化したことによって系統の融資残高は維持されたものの、地価の下落がなおも続いたため、担保不動産の価値の目減りによる住専の財務状況の悪化は一層顕著となった。

そこで、大蔵省は、自らが「直轄」する住専から金融不安を招く訳にはいかないという「政策的判断」から、各住専及びその母体行に対して、関係金融機関による金利減免を軸とする第二次再建計画を立案するように要請した。この要請に対して、当初原告は金利減免だけでは問題の先送りにしかならず、抜本的解決策を採るべきであると提言した。

しかし、大蔵省銀行局の戊審議官(以下「戊審議官」という。)は「再建の作文を作って勧進帳的に関所を越えたい」とまで述べ、大蔵省自らが問題の先送りでしかないことを認めつつ、敢えて「政策的判断」として再建策の体裁を整えることを求めてきたことから、原告は最終的にはかかる再建策の実現可能性が極めて乏しいことを認識しつつも、大蔵省からの要請に従い、Bの新事業計画を策定することになった。”

“このとき、大蔵省が、系統が金利軽減を受け入れる「条件」として提示してきたのが、①整理の段階における系統への優先弁済の確保と②母体責任を明確にした文書の提出であった。原告は、①系統への優先弁済を認めることは、既に第一次再建計画の策定に当たってBを支援していくことを系統に対して明確に表明した上で残高維持を求めた経緯があったことから、やむを得ないものとして同意した。そして、かかる弁済順序は、大蔵省の指導に従い、最終的に新事業計画において「高利優先弁済」という形で「金利の差」を以て明確に具体化されることとなった。”

“つまり、Bの事業資金の貸し手の中では、4.5%と最も高利の債権とされた「系統債権」が「最優先」であり、金利0%とされた「母体行債権」が「最劣後」となることが、定められるに至ったのである。また、②母体責任を明確にした文書の差入れについても、大蔵省が極めて強い調子で、正式の社印でなくても構わないとまで述べてきたことから、結局、原告はこれに応じることとし、母体五社間で確認の上、大蔵省に「Bの再建に責任を持つ」旨の念書を差し入れることとなった。このように、大蔵省が系統債権の優先弁済と母体責任を明確にした文書の差入れにこだわったのは、大蔵省と原告との面談の前日である平成5年2月3日に大蔵省と農林水産省との間で締結された「大蔵・農水覚書」において、これらが新事業計画による金利軽減に系統が応じるための条件とされていたからである。”

“このような経緯を経て、Bの「新事業計画」は、平成5年5月に作成され、原告及びBの担当者が関係者に持参の上説明し、平成5年12月27日を以て関係者の全てが書面を以て新事業計画に「同意」することとなった。また、これによって、担保協定に基づく集合債権譲渡担保の行使順序においても母体行債権が最劣後に置かれることになった。”

“前述のように、新事業計画について関係者の合意が成立し、新事業計画に基づくBに対する支援が開始されたものの、その後も経済環境は悪化の一途をたどり、平成7年8月に実施された住専各社に対する大蔵省の第二次立入調査によって、住専の破綻が完全に明らかとなり、弁済順序において最劣後に置かれる本件債権がもはや回収不能であることが誰の目にも明らかとなった。

この結果をうけて、与党金融・証券プロジェクトチーム(以下「与党PT」という。)が「住専問題についての勧告」を発表し、住専問題の早期解決を求めたのに応じて、原告も平成7年9月22日にはBの母体各社を招集して同社を整理する方針を確認し、大蔵省に報告した。さらに、与党PTは、各住専の処理状況を確認するために各住専の母体に対するヒアリングを開始したが、特に、住専の中でも最大手であるBの責任母体行であった原告に対しては、与党PTの〈B〉座長から直接に、原告が先頭を切って模範を示すようにとの発言がなされるなど、住専問題解決において主導的な役割を果たすことが強く期待されていた。”

“他方、平成7年9月以降、与党PTの勧告に従って、母体行と系統による系統協議が始まったが、その際、当事者間では、Bを整理する段階でも母体行債権が最劣後に置かれ、系統債権が最優先とされることについては何らの齟齬もなかった。しかしながら、第二次立入調査によって、新事業計画における「合意」に従って母体行債権(3兆5000億円)のみならず一般行債権(3兆8000億円)の全額(合計7兆3000億円)を劣後させてもなお、系統債権に全住専合計で約2000億円もの元本ロスが生じることが確認されたため、系統協議では、新事業計画時には意識もされず従って「合意」されていなかった系統債権に生じる元本ロスを、誰がどのように負担するかという点を巡って協議が進められることとなった。”

そこで、大蔵省は農林水産省との協議に入った。大蔵省と農林水産省は、母体行の負担を債権全額までに留める一方、系統の元本ロス負担を最小化するべく、住専に生じる約7兆5000億円の損失のうち第Ⅳ分類に該当する約6兆3000億円の損失を「一次ロス」として切り分け、かかる「一次ロス」の大部分を母体行債権全額の放棄によって処理する大蔵省案を、予算内示も押し迫った同年12月17日に原告に提示してきた。原告は、この母体行債権の全額放棄について同意することを大蔵省に伝えた。系統もこれに「合意」し、ここにおいてより明確な形で「母体行債権の最劣後性」を前提とした母体行債権の全額放棄を基底とする「一次ロス」負担についての全ての「関係者間の合意」が成立したのである。そして、それを受けて平成7年12月19日深夜に、本件閣議決定がなされ、かかる合意が公的にも確認されることとなった。

“このように、系統協議の眼目はこれまでの合意においては定められなかった系統の元本ロス負担の問題であったが、これについて母体行と系統との議論は平行線をたどった。しかしながら、住専問題は、その損失額の大きさ及び大蔵省直轄の準金融機関の処理として、内外から注目を集めており、金融システムの秩序維持のためには年内に処理方針を固めることが必須であった。そこで、平成7年11月29日に、大蔵省は母体行の役員を招集して、大蔵省と農林水産省が住専処理案の取りまとめのあっせん・仲介を行うことを伝えた。このあっせんの一環として大蔵省は母体行に対するヒアリングを行った。原告の〈U〉正雄副頭取は、その際、新事業計画に基づく母体行債権全額までの負担はやむを得ないが、かかる負担が株式会社として負担し得る限界であることを明確に伝え、大蔵省もかかる原告の意向等を受けて農林水産省との協議に入った。”

“大蔵省と農林水産省は、母体行の負担を債権全額までに留める一方、系統の元本ロス負担を最小化するべく、住専に生じる約7兆5

“このように、本件閣議決定により「一次ロス」の処理が固まったことから、大蔵省は、残る第Ⅲ分類債権から生ずる損失見込額一兆2000億円の「二次ロス」の処理について、農林水産省とも連絡をとりながら原告を含めた各金融機関とさらに協議を重ねた。そして、予算委員会開催(平成8年1月26日)を目前に控えた平成8年1月24日には、大蔵省及び農水省を通じて関係者に対して「二次ロス」処理の最終案が提示された。

かかる処理案における議論のポイントは、本件閣議決定で確認された「一次ロス」処理を当然の前提として、「二次ロス」をいかに処理するかという点であった。当然のことであるが、平成8年1月以降の協議においてはもはや「一次ロス」をどのように処理すべきかについては全く議論の対象となっていなかった。このことからもまた、既に平成8年1月の段階においては、母体行債権の最劣後性を前提とした母体行債権の全額放棄が「合意」されており、もはや動かしようのないものとなっていたことが明らかである。そして、最終的には、当該「二次ロス」については、系統も含めた〈C〉の金融機関が拠出した基金の運用益等によって処理されることとなり、原告をはじめとした金融機関は系統も含めこれに同意し、右合意に基づき本件閣議了解がなされるに至った。ここにおいて二次ロス部分まで含めた住専処理スキームが「関係者の合意」の上で完全に固まった。”

“原告は平成8年3月21日にBの一般行全てに対して母体行債権の全額放棄を基底とする本件閣議決定を前提とした負担見込額を書

“そして右合意に基づき債務者であるBから債権放棄の要請がなされ、同月29日に母体行債権の全額放棄について出資母体間協定を

“以上の事実からすれば、本件債権放棄が、母体行債権の最劣後性を前提とした本件閣議決定における全関係者の「合意」に基づいて実行され、その要請に従って早期の住専処理を実現するために行われたものであり、決して税務上の考慮によるものではないことは明らかである。また、原告は、本件債権放棄の時点で平成8年度予算及び住専処理法の成立は確実な状況にあり、原告はBの営業譲渡及び解散が行われることについて確信を持っていたのである。”

本件債権は平成8年3月期において、①合意により又は②社会通念上、弁済順序において「最劣後」のものとなっていたのであって、当時のBの資産価値をどのように高く見積もるとしても、本件債権の全額が回収不能の状態にあったのである。

“企業会計上適正に計上された本件の損失は、法人税法22条に照らして損金算入されることについてそもそも平成8年3月期に原告が本件貸出金償却を行い、本件債権の全額を「損失」として計上したことは、商法上、「企業会計の専門家の通説を含む企業関係者の社会通念」に照らして本件債権の取立不能を合理的に判断したものであり、また、企業会計上も適正なものである。

そして、法人税法22条は、「別段の定め」がない限り、損失の額を公正処理基準に従って計算すべきものとしているところ、被告は、同条にいう具体的な「別段の定め」を何ら主張し得なかったのであるから、公正処理基準に基づいて計上された本件債権に係る損失の全額が「損金」として取り扱われるべきことは同条に照らして明らかと言わざるを得ない。”

“法基通9-6-2に照らして本件債権の全額が貸倒れであることについて本件債権は平成8年3月末の段階において回収不能な債権となっていたのであって、法基通9-6-2に照らしても、全額について「貸倒れ」が認められるべきである。より具体的には、本件債権は平成8年3月期において、①合意により又は②社会通念上、弁済順序において「最劣後」のものとなっていたのであって、当時のBの資産価値をどのように高く見積もるとしても、本件債権の全額が回収不能の状態にあったのである。”

“本件債権の最劣後化についての合意が存在していたこと平成5年に策定され合意されたBの新事業計画においては、本件債権をはじめとする母体行債権が弁済順序において最劣後に置かれることが計画上明らかにされ、これに対して関係金融機関の全てが書面を以て明確に同意し、ここにおいて本件債権が弁済順序において最劣後に置かれることについて「関係者の合意」が成立していた。

そして、かかる本件債権の最劣後性についての「関係者の合意」を前提として、平成7年12月には母体行債権の全額放棄を基底とする「一次ロス」処理案について「関係者の合意」が成立し、さらには本件閣議決定においてかかる「合意」は公式に確認され、異例なことではあるが文書にて公表されるに至った。その後、かかる本件債権の最劣後性及び本件債権の全額放棄についての関係者の合意を前提とする「二次ロス」処理についても平成8年1月25日には「関係者の合意」が成立し、同月30日の本件閣議了解によって公式に確認され、右と同様に文書にて公表された。さらに、最終的には、原告から本件閣議決定に沿ったBにおける具体的な損失負担の見込額が書面によって一般行に通知され、これに対して異議申出期限である平成8年3月25日までに全く異議は出されなかったことによって、母体行債権が弁済順序において最劣後化し弁済を受けないものであることがBの関係者全員により「合意」され、確認されたのである。”

“右のような「合意」による劣後化の成否にかかわらず、過少資本等の一定の事由がある場合には社会通念上劣後化が認められ、倒産手続上も最劣後に扱われる債権については、経済的利益を回収することは期待できないのであるから、税法上当然に貸倒れが認められる。

そして、①Bが1パーセントを下回る過少資本の状態で推移し、原告の債務保証や不足資金の供与に支えられていたこと、②原告がBの二度にわたる再建計画の過程で、母体行責任を明確に表明してきたこと、及び③住専処理に当たって、住専最大の母体行であった原告が世論から厳しい追及を受け、母体行債権を超える負担を求められ、系統協議から閣議了解に至った経緯にかんがみれば、本件債権が社会通念上も最劣後に位置し、回収を図り得なかったこともまた明らかである。”

本件閣議決定によって定められた損失負担の割合は、大蔵省及び農林水産省という行政機関たる「第三者」のあっせん・仲介によって合意され成立したものであるから、法基通9-6-1(3)にいう「協議決定」に当たり、その内容はプロラタ(比例按分)負担ではないが、住専設立以来の経緯を反映している点で同通達にいう「合理的な基準」に該当するから、同通達によって本件債権の全額について「貸倒れ」が認められるべきである。被告は、税法上債権放棄の効力が生じるためには、「確定」が必要であるなどとも主張しているが、法人税法22条3項3号の損失」には、同項二号に定める「債務確定」とは異なり、「確定」は不要である。そもそも債権放棄の効力は解除条件の有無にかかわらず生じ、意思表示の時点で債権は消滅するのであるから、改めて「確定」を要する理由が見当たらない。その上、既に平成8年3月末までには政府の住専処理案の成立・実行は既定の方針となっており、解除条件の不成就は確実であったのだから、いずれにせよ平成8年3月期に本件債権放棄の効力は私法上も税法上も完全に生じていたことは明らかである。確定申告期限までに平成8年度予算と住専処理法が成立し、Bの営業譲渡及び解散が決議されていたという「客観的事実」にかんがみれば、あえて理論的見地から検討してみても、債権放棄の効力には疑念を挟む余地はない。

“Bが平成5年3月期以降平成8年3月期に至るまで相当の期間大幅な債務超過状態を継続し遂に事業を閉鎖したことにかんがみれば、本件債権の全額について「書面による債務免除」が行われている以上、法基通九-六-一(4)に照らしても、本件債権の全額について「貸倒れ」が認められるべきである。この点について、被告は①本件債権放棄の効力が私法上あるいは税法上平成8年3月期には発生していないとか、②同通達に基づく「貸倒れ」が認められるためには債権放棄の対象となった債権について、法基通九-六-二と同一の意味において回収不能でなければならないなどと主張しているが、以下のとおり、貸倒れが認められるべきである。”

“ア 私法上、解除条件付債権放棄の効力が意思表示の時点で生じることは疑う余地がない。

イ 被告は、税法上債権放棄の効力が生じるためには、「確定」が必要であるなどとも主張しているが、法人税法22条3項3号の損失」には、同項二号に定める「債務確定」とは異なり、「確定」は不要である。そもそも債権放棄の効力は解除条件の有無にかかわらず生じ、意思表示の時点で債権は消滅するのであるから、改めて「確定」を要する理由が見当たらない。その上、既に平成8年3月末までには政府の住専処理案の成立・実行は既定の方針となっており、解除条件の不成就は確実であったのだから、いずれにせよ平成8年3月期に本件債権放棄の効力は私法上も税法上も完全に生じていたことは明らかである。

ウ 確定申告期限までに平成8年度予算と住専処理法が成立し、Bの営業譲渡及び解散が決議されていたという「客観的事実」にかんがみれば、あえて理論的見地から検討してみても、債権放棄の効力には疑念を挟む余地はないところである。”

“本件債権放棄は法基通9-4-1の要件をすべて満たしていることBは原告との関係で「子会社等」に該当し、本件債権放棄はかかる子会社等の解散・整理に際してなされたものである。そして、平成8年3月当時、原告をはじめとした母体行が、①住専処理が円滑にいかなかった場合に生じる金融システムの混乱ないし崩壊による莫大な損失及び②世論からの完全母体行責任に基づく母体行の債権全額を超える追加負担要求によりさらなる損失を被るおそれにさらされていた。本件債権放棄は、原告の取締役会が事実関係に関する十分な情報を収集した上で、①本件閣議決定に従った母体行債権の全額放棄を粛々と進めることによってBの処理を円滑に進め金融システムの混乱ないし崩壊を回避するとともに、②母体行としての責任を果たすことによって、母体行に対する世論からの非難が沸騰してさらなる追加負担を強いられることを避けるべく実行されたものであって、まさに法基通9-4-1において「相当な理由」がある場合として例示されている「より大きな損失を避けるためにやむを得ず」行ったものに他ならないのである。”

“加えて、本件債権放棄は、原告にとって「事実上高度の強制的効果」を有する本件閣議決定(しかも本件閣議決定は「文書」によってなされた異例のものである。)及びそれに基づく大蔵省からの免許事業に対する監督権を背景とした強い指導が介在した上で行われたものであり、まさに原告にとっては「やむを得ざるもの」だったのであって、この点からしても法基通9-4-1の「相当な理由」が認められることは明らかである。”

“本件債権放棄による損失について法基通9-4-1が適用されるべきことは明らかであり、被告も翌期の平成9年3月期には法基通9-4-1の「相当な理由」があることを認めているところであって、平成9年3月期においては「相当な理由」が認められるとしながら、平成8年3月期にはそれを認めないという被告の主張には何ら合理的な理由は見い出せないのであるから、本件事実関係の下で、平成8年3月期において法基通9-4-1による損金算入を否認することは許されない。”

国税庁の主張

本件債権とBに対するその他の債権との法的整理手続における法的な優先劣後関係は、本件新事業計画や政府の住専処理策によっては全く影響を受けていない。

平成8年3月末当時、原告は、政府の住専処理策が実現しBが同処理策に従って整理されるならば原告は本件債権を全額放棄することが予定されてはいたものの、同処理策が実現するか否かについては全く予断を許さない状況にあり、仮に同処理策が実現せずBの法的整理手続に移行した場合には、債権者平等の原則による配当の可能性が残されていたことも事実である。本件債権放棄は、本件債権について原告が把握していた経済的価値を全く変動させていないという意味において、原告に何らの経済的効果をも生じさせていない。

” 本件債権とBに対するその他の債権との法的整理手続における法的な優先劣後関係は、本件新事業計画や政府の住専処理策によっては全く影響を受けておらず、平成8年3月末当時、原告は、政府の住専処理策が実現しBが同処理策に従って整理されるならば原告は本件債権を全額放棄することが予定されてはいたものの、同処理策が実現するか否かについては全く予断を許さない状況にあり、仮に同処理策が実現せずBの法的整理手続に移行した場合には、債権者平等の原則による配当の可能性が残されていたことも事実である。原告は、右のような状況において本件解除条件付債権放棄をしたのであるが、これはその実質において法的整理手続における回収の途を確保するという地位を放棄したものではなく、本件解除条件付債権放棄の前後において、政府の住専処理策が実現せずBの法的整理手続に移行した場合に債権者平等の原則による配当の可能性があるという状況に全く変化は生じていない。”

“要するに、原告は、本件解除条件付債権放棄をしようがするまいが、政府の住専処理策が実現すれば本件債権を回収することができない一方で、同処理策が実現せずBの法的整理手続に移行した場合には債権者平等の原則による配当を受けることができたのであり、本件解除条件付債権放棄の前後で、原告が本件債権を回収できる場合、時期及び方法には全く変化が生じていないのである。したがって、本件債権放棄は、本件債権について原告が把握していた経済的価値を全く変動させていないという意味において、原告に何らの経済的効果をも生じさせていないものと評価すべきものである。原告は、①本件新事業計画、②政府の住専処理策、③平成8年3月末におけるその実現の確実性、④本件解除条件付債権放棄の意義、目的に関する事実関係の評価を誤り、これに基づいて、⑤本件解除条件付債権放棄の経済的効果についての評価を誤っているというべきである。”

原告は、本件債権は歴史的経過の中で劣後化してきたと主張して、原告がBの「幹事母体行」「責任母体行」としての地位にあったことをはじめとし、平成5年策定の本件新事業計画以前の事情までも本件債権の劣後化をもたらした「歴史的経過」として主張しているが、このような事情は、平成8年3月における劣後化の有無を検討するに当たり、事情としての意味も有しないというべきである。

本件新事業計画に先立ち、乙大蔵省銀行局長と丙農林水産省経済局長の間では、平成5年2月3日、「大蔵・農水覚書」が締結されていたが、この大蔵・農水覚書はあくまで住専七社の再建を前提とするものであって、第二次再建計画が大蔵・農水覚書を踏まえていることを理由として本件新事業計画が整理計画としての側面を有すると評価することはできない。

第二次再建計画は、Bの再建を図ることを目的として策定されたものであることは明らかであり、そこにおける弁済順序の合意もあくまで再建計画における弁済順序であり、整理段階における弁済順序を示すものでない。第二次再建計画は、長期間はかかるであろうが、当時の状況認識の下での実現可能な文字通りの再建計画として策定されたものであり、ただ、その後の地価の急激な下落と長期間にわたる低迷までを予測できなかったために、結果的に実現できなかったにすぎない。したがって、本件新事業計画の実現が当初から不可能であったなどとして整理計画としての性格を肯定することはできない。本件閣議決定が示され、住専を整理する方針が示された後に、本件新事業計画どおり母体ニューマネーの返済が行われたからといって、その後の整理の場面において、当然に母体行の他の債権の返済が受けられなくなるというものではない。

“原告は、本件債権は歴史的経過の中で劣後化してきたと主張して、原告がBの「幹事母体行」「責任母体行」としての地位にあったことをはじめとし、平成5年策定の本件新事業計画以前の事情までも本件債権の劣後化をもたらした「歴史的経過」として主張しているが、このような事情は、平成8年3月における劣後化の有無を検討するに当たり、事情としての意味も有しないというべきである。”

“本件新事業計画は、平成5年における住専七社の第二次再建計画の一つとして策定されたものであるところ、右再建計画の策定に先立ち、乙大蔵省銀行局長(当時。以下「乙銀行局長」という。なお、以下、役職名等は当時のものを指す。)と丙農林水産省経済局長(以下「丙経済局長」という。)の間では、平成5年2月3日、「覚書」(以下「大蔵・農水覚書」という。)が締結されていた。しかし、この大蔵・農水覚書はあくまで住専七社の再建を前提とするものであって、第二次再建計画が大蔵・農水覚書を踏まえていることを理由として本件新事業計画が整理計画としての側面を有すると評価することはできない。”

“住専七社の第二次再建計画が再建を図ることを目的としたものであって、原告も、本件新事業計画を再建のための支援措置と位置付け、Bの再建を図ることを目的としてこれを策定したものであることは明らかであり、そこにおける弁済順序の合意もあくまで再建計画における弁済順序であり、整理段階における弁済順序を示すものでないことは明らかである。”

“第二次再建計画は、長期間はかかるであろうが、当時の状況認識の下での実現可能な文字通りの再建計画として策定されたものであり、ただ、その後の地価の急激な下落と長期間にわたる低迷までを予測できなかったために、結果的に実現できなかったにすぎないものというべきである。したがって、本件新事業計画の実現が当初から不可能であったなどとして整理計画としての性格を肯定することはできない。”

“本件新事業計画における弁済の順序の合意は、あくまで右新事業計画を進めBに「余裕資金」が生じた場合の弁済順序にすぎないものであって、整理段階における弁済の順序を定めるものではないし、また、母体行債権が弁済順序において最劣後することを定めているとも認められないから、整理段階における母体行債権の最劣後性を示すものではないことは明らかである。”

”本件閣議決定は、「母体ニューマネー」を対象とするものではないから、これについては、本件新事業計画どおりの返済を行うことは十分あり得ることであり、このことは大蔵大臣等の国会答弁からも明らかである。したがって、本件閣議決定が示され、住専を整理する方針が示された後に、本件新事業計画どおり母体ニューマネーの返済が行われたからといって、その後の整理の場面において、当然に母体行の他の債権の返済が受けられなくなるというものではない。”

”一般にある処理策が決定するまでには、基本的事項から周辺事項へというように各部分ごとに順次定まっていき、周辺事項は基本的事項を前提として決定されていくのが通常であるが、それが不可分一体の案である以上、全体が決定され実施されて初めてその実効性を有するのであって、それが実施に移されるまでは、基本的事項、周辺事項を含めて「案」の一部にすぎず、仮に実施に至らなければ、それまでに定まった部分を含めて白紙に帰することになるのであって、その一部に合意したからといって当該一部に従わなければならないわけでもないし、その一部のみが実施されるわけでもない。そして、政府の住専処理策も不可分一体のものであって、原告が主張するようにこれを「基層」部分と他の部分などと恣意的に分離し、「基層」部分に合意したからといって、全体が実現しない場合にも「基層」部分に拘束されるといえないことは当然のことである。”

”本件の具体的事実関係に照らしても、政府の住専処理策の目的、内容、その策定に至る経緯、政府側及び原告の認識、関係者の合意の状況に照らせば、同処理策で提示された損失負担割合はあくまで同処理策の実現を前提とするものであって、同処理策が実現せず法的整理手続に移行した場合には白紙に戻り、債権者平等の原則による配当の可能性が残されていたのであり、仮に平等の割合を超える損失負担があり得るとしても、それは裁判所の関与の下における、その時点における社会的・経済的状況を踏まえた各金融機関の自由な経営判断にゆだねられることが予定されていたというべきである。”

政府の住専処理策は、我が国経済を本格的な回復軌道に乗せるため、その早期解決を図る具体的な方策として講じられたものである。すなわち、法的整理手続による場合に生ずる社会的・経済的危機を回避するという政治的目的の下に策定されたものであり、右の危機によって個々の金融機関が被るであろう損失も計り知れないものであったから、これを避けるために個々の金融機関が平等の割合を超える損失負担に合意したことには経営判断としての合理性が認められる。しかし、法的整理手続自体は、裁判所が債権者平等の原則に従って財産を分配することを目的とする制度であって、政府の住専処理策のように政治的目的を実現するための手段ではない。平成8年の段階では、法的整理手続に移行したときには既に右の危機は現実化し、次第に重篤化することが予測されていたのであるから、平成7年12月や平成8年1月段階で平等の割合を超えて損失負担をしたとしても、政府の住専処理策と同様の見返りがあるとはいえず、そのような状況の悪化を予測できたにもかかわらず、平成7年12月の段階で法的整理手続までを含めて損失負担割合を定めることは到底合理的な経営判断とはいえない。

したがって、政府の住専処理策で提示された損失負担割合に同意した母体行は、あくまで同処理策の実現を前提として、これに同意

したものと解するのが合理的であり、同処理策が実現せず法的整理手続に移行した場合において仮に平等の割合を超える損失負担があり得るとしても、それはその時点における社会的・経済的状況を踏まえた各金融機関の自由な経営判断に基づく合意にゆだねられることが予定されていたと解するのが合理的である。

”政府の住専処理策は、住専をめぐる問題が金融機関の不良債権問題における象徴的かつ喫緊の問題であるとの認識の下、我が国の国際金融システムの安定性とそれに対する内外からの信頼を確保し、預金者保護に資すると同時に我が国経済を本格的な回復軌道に乗せるため、その早期解決を図る具体的な方策として講じられたものである。すなわち、政府の住専処理策は法的整理手続による場合に生ずる社会的・経済的危機を回避するという政治的目的の下に策定されたものであり、右の危機によって個々の金融機関が被るであろう損失も計り知れないものであったから、これを避けるために個々の金融機関が平等の割合を超える損失負担に合意したことには経営判断としての合理性が認められる。”

“これに対し、法的整理手続自体は裁判所が債権者平等の原則に従って財産を分配することを目的とする制度であって、政府の住専処理策のように政治的目的を実現するための手段ではない。また、これに参加する個々の金融機関は自己の社会的・経済的目的を実現するために平等の割合を超えて損失を負担することができるであろうが、平成8年の段階では、法的整理手続に移行したときには既に右の危機は現実化し、次第に重篤化することが予測されていたのであるから、平成7年12月や平成8年1月段階で平等の割合を超えて損失負担をしたとしても、政府の住専処理策と同様の見返りがあるとはいえず、そのような状況の悪化を予測できたにもかかわらず、平成7年12月の段階で法的整理手続までを含めて損失負担割合を定めることは到底合理的な経営判断とはいえない。”

“したがって、政府の住専処理策で提示された損失負担割合に同意した母体行は、あくまで同処理策の実現を前提として、これに同意したものと解するのが合理的であり、同処理策が実現せず法的整理手続に移行した場合において仮に平等の割合を超える損失負担があり得るとしても、それはその時点における社会的・経済的状況を踏まえた各金融機関の自由な経営判断に基づく合意にゆだねられることが予定されていたと解するのが合理的である。”

して、母体行の債権全額放棄、一般行の債権一部放棄、農協系統金融機関(以下「系統」という。)による贈与及び公的資金を引当と

する一次ロス(住専各社の有する第Ⅳ分類債権相当額の6兆2700億円ないしこれに欠損金1400億円を加えた6兆4100億円の損失。以下同じ。)の処理と、その他の住専資産の住専処理機構への引継並びに住専処理機構におけるその後の二次ロス(住専処理機構に引き継いだ住専各社の資産から生ずる損失。以下同じ。)の処理が不可分一体となった策であり、公的資金の投入や住専処理機構の設立をその不可欠の要素とするものである。

このように、法的整理手続と政府の住専処理策とは、内容的にも、処理される損失額及び損失負担者が大きく異なることが予想され

る上、その損失負担割合を決定するに当たり考慮される原則及び個別事情も異なるのであって、しかもその時における社会的・経済的状況が異なることも予想される以上、法的整理手続において仮に原告が平等の割合を超える損失負担を相当と認めることがあるとしても、当該損失負担割合が政府の住専処理策と同一になるとはいえないことは明らかである。

“政府の住専処理策は、住専七社の一括整理及びその際に生じる七兆6100億円の損失の一括処理を前提に、その基本的な枠組みと

“これに対し、法的整理手続に移行した場合、そこで処理される損失は、住専処理機構で生じるはずの二次ロスとの区別のない全損失であって、その金額も増大している可能性が高く、それを公的資金の投入なくして処理しなければならない。そして、そこにおける損失負担割合は債権者平等の原則を前提とするのであり、仮に諸般の事情からこれを超える負担を求められることがあるとしても、そこで考慮される事情は、裁判所が関与する手続であることから、政府の住専処理策が考慮していた事情とは異なることが予想され、さらに個別の住専ごとに行われる手続であるため個別の事情も考慮され得ることになる。”

“このように、法的整理手続と政府の住専処理策とは、内容的にも、処理される損失額及び損失負担者が大きく異なることが予想され

これに対し、政府の住専処理策が実現されず法的整理手続に移行した場合には、公的資金の投入や住専処理機構への営業譲渡はない

のであって、母体行が追加負担をせずに系統の損失負担を5300億に留めることは不可能であり、政府の住専処理策における損失負担割合と同一の合意はやはり成立し得ないことになる。そして、法的整理手続において特別な合意が成立しない場合には、債権者平等の原則に従って配当を行うより他はない。

“政府の住専処理策に対する母体行の合意は追加負担がないことを、系統の合意は公的資金の投入を、それぞれ不可欠の前提条件とし

これに対し、政府の住専処理策が実現されず法的整理手続に移行した場合には、公的資金の投入や住専処理機構への営業譲渡はない

“政府の住専処理策は、平成8年度予算や住専処理法が成立するのみで実現できるものではなく、それらの成立後に個別の住専ごとに

本件閣議決定において決定された住専問題の処理のための資金支出等が織り込まれた平成8年度予算案は、同年6月18日に至ってようやく成立した。公的資金投入に対する世論の反対は極めて強く、平成8年度予算の審議再開の原因となった参議院岐阜補欠

選挙の結果についても、政府の住専処理策に対する信任を意味するものではないと解するのが世論・政府の共通の認識であり、政府側も世論の反対の強さに配慮して十分に国会審議を尽くそうとしていたのであって、このような段階で住専処理法の成立が確実であったなどというのは、あまりにも世論を無視した暴論である。よって、平成8年3月末の段階で、住専処理法が可決されるかどうかは不透明であり、政府の住専処理策が実現するか否かについては全く予断を許さない状況にあったことは明らかである。

“本件閣議決定において決定された住専問題の処理のための資金支出等が織り込まれた平成8年度予算案は、平成8年1月22日に衆

本件解除条件付債権放棄を承認した原告の取締役会において「仮に政府案が不成立となって法的整理となったとしても」として政府

の住専処理策が実現しない場合を具体的に想定した検討が行われていた。そして、原告は、仮に将来法的整理手続に移行すれば、債権者平等の原則に従った配当を受けられるという認識を有していた。平成8年3月末の時点においては、原告自身も政府の住専処理策が実現することが確実であるとは考えていなかったことが明白である。

“本件解除条件付債権放棄を承認した原告の取締役会において、「政府案の成立可能性に対する見通し」として「現時点で政府案の成

原告が、他のほとんどすべての銀行が債権放棄を見合わせたことを知りながら、かつ、代表訴訟のおそれがあるにもかかわらず、本

件事業年度において本件解除条件を付して本件債権を放棄することとしたのは、それが株主代表訴訟を牽制しつつ、他方で本件債権額を税務上も本件事業年度の損金に算入する最後の方法であったことによると推認することができる。本件解除条件付債権放棄は、課税負担を免れるとともに将来の法的整理手続における回収の途を確保するという意味を有していたといえる。

“原告が、他のほとんどすべての銀行が債権放棄を見合わせたことを知りながら、かつ、代表訴訟のおそれがあるにもかかわらず、本

法人税法上の損失計上についての考え方は、次のとおりである。

債権の切捨てや債権放棄等による法律上の資産価値の消滅の場合、当該切捨てや債権放棄等による損失は確定している必要がある。法人税法22条3項3号の「損失」が法律行為という外部取引によって生じる場合には、同項2号の債務の確定と同様に「確定」を

要するからである。したがって、債権の切捨てや債権放棄がされても、これによる損失がいまだ確定していない場合には、法人税の計算上当該債権放棄による損失を損金に算入することはできない。

次に、当該切捨てや債権放棄等は、原則として回収不能な債権について行われる必要がある。法人税法37条2項は、同法22条3項の「別段の定め」として、「内国法人が各事業年度において支出した寄附金の額・・・の合計額のうち、その内国法人の資本等の金額又は当該事業年度の所得の金額を基礎として政令で定めるところにより計算した金額・・・を超える部分の金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。」と規定しており、回収不能とはいえない債権の切捨てや債権放棄は、原則として同条6項の「経済的な利益・・・の供与」に当たり寄附金に該当するからである。

以上で述べた基本的枠組みを前提にして、金銭債権の資産損失を損金に算入し得る基準を明らかにしたのが、法基通9-6-2、9-6-1、9-4-1である。

“法人税法22条3項は「内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。」と規定し、その3号において「当該事業年度の損失の額で資本等取引以外の取引に係るもの」と規定する。法人が有する金銭債権という資産について、その資産価値が失われた場合には、いわゆる資産損失として、その失われた事業年度において右に掲げた法人税法22条3項3号の「当該事業年度の損失」に該当するのが原則である。”

“ところで、右に述べた金銭債権の資産価値が失われる場合には、会社更生法等の法的負債整理等による債権の切捨てや債権放棄等により、債権そのものが法律上、客観的に消滅し、その資産価値が消滅する場合のほか、法律上債権が存続しているが、その回収が事実上不能となり、資産価値が事実上消滅するという場合がある。各場合における法人税法上の損失計上についての考え方は、次のとおりである。まず、事実上の資産価値の消滅の場合は、これによる損失は、法人税の計算上、その全額の回収が事実上不能であることが客観的に確定した事業年度の損金に算入することができる。”

“他方、債権の切捨てや債権放棄等による法律上の資産価値の消滅の場合にも、当該切捨てや債権放棄等による損失は確定している必要がある。法人税法22条3項3号の「損失」が法律行為という外部取引によって生じる場合には、同項2号の債務の確定と同様に「確定」を要するからである。したがって、債権の切捨てや債権放棄がされても、これによる損失がいまだ確定していない場合には、法人税の計算上当該債権放棄による損失を損金に算入することはできない。”

“次に、当該切捨てや債権放棄等は、原則として回収不能な債権について行われる必要がある。法人税法37条2項は、同法22条3項の「別段の定め」として、「内国法人が各事業年度において支出した寄附金の額・・・の合計額のうち、その内国法人の資本等の金額又は当該事業年度の所得の金額を基礎として政令で定めるところにより計算した金額・・・を超える部分の金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。」と規定しており、回収不能とはいえない債権の切捨てや債権放棄は、原則として同条6項の「経済的な利益・・・の供与」に当たり寄附金に該当するからである。もっとも、当該切捨てや債権放棄等が回収不能部分のみについて行われた場合は経済的利益の供与があったとはいえないから、寄附金には該当せず、その額を損金に算入することができる。”

“また、当該切捨てや債権放棄等が回収不能とはいえない債権について行われた場合にも、当該経済的な利益の供与につき経済取引として十分に首肯し得る合理的理由があるときは任意の利益処分とはいえないから、利益処分性に着目した寄附金制度の趣旨に照らし寄附金には該当せず、その額を損金に算入することができる。”

“事実上の回収不能によって税務上貸倒損失が認められるためには、債務者の資産状況、支払能力、債権者の回収努力の有無、担保の設定状況等、諸般の事情を総合的に勘案し、その全額が回収できないことが客観的に確定した場合でなければならず、法基通9-6-2が「法人の有する貸金等につき、その債務者の資産状況、支払能力等からみてその全額が回収できないことが明らかになった場合には、その明らかになった事業年度において貸倒れとして損金経理をすることができる。」と定めているのも、このことを明らかにしたものである。”

“そして、債務者の資産状況、支払能力等から当該債権の回収が事実上不可能であることが客観的に明らかになる場合としては、強制執行、破産手続、会社更生、整理といった回収不能を推定し得る法律的措置が採られた場合及びこれに準じるような場合、すなわち債務者の死亡や所在不明又は事業閉鎖というような回収不能の事実が不可逆的で、一義的に明白な場合に限られると解すべきである。そして、一般に更正処分取消訴訟における課税要件事実の存否等については、課税庁側が主張・立証責任を負うべきところ、貸倒損失については、これを基礎付ける具体的事実関係を原告において主張・立証しない限り、その不存在が事実上推定されると解すべきである。”

本件事業年度終了時である平成8年3月31日において、Bの借入金等の返済のための資産が約1兆円残されていた。この金額は借入金総額の約40パーセントにも上るのであり、このようなBの財務状況では、本件債権が事実上の貸倒れであったということは到底認められない。

“本件事業年度終了時である平成8年3月31日において、Bの借入金等の返済のための資産が約1兆円残されていた。この金額は借入金総額の約40パーセントにも上るのであり、このようなBの財務状況では、本件債権が事実上の貸倒れであったということは到底認められない。また、同月29日の本件解除条件付債権放棄は、政府の住専処理策が実現しなければ放棄されないことになるところ、同処理策が実現するか否かについては全く予断を許さない状況にあり、同処理策が実現せず、法的整理手続に移行した場合には、債権者平等の原則による配当を受ける可能性が残されていたのであって、結局、本件債権は、本件事業年度においてその全額の回収が不能であることが客観的に確定したとは到底いえず、本件事業年度において原告に本件債権に係る事実上の回収不能による損失が生じたとはいえない。”

原告の主張は、まず事実上回収不能であったという結論を出発点として主張を構成していて、本件新事業計画には、再建的側面と整理的側面を併せ有していたものであるという根拠のない主張をしたり、本件スキームの「層状構造」、「基層」部分の固定といった独自の概念を持ち出さざるを得なかったのであり、このような、無理な理屈を幾重にも構築しなければならないこと自体、本件債権が事実上回収不能ではないことの証左といえる。

そもそも事実上の貸倒れが客観的に認められるということは、誰の目から見ても事実上の貸倒れであることが明白でなければならず、そうすると、政府の住専処理策という一個の事象に対して、その事実認識及び事実評価が人によって異なるということ自体が、「誰の目から見ても」事実上の貸倒れであることが明白であるとはいえないからである。

“原告の主張は、まず事実上回収不能であったという結論を出発点として主張を構成しているといわざるを得ず、それだからこそ、原告は本件新事業計画には、再建的側面と整理的側面を併せ有していたものであるという根拠のない主張をしたり、本件スキームの「層状構造」、「基層」部分の固定といった独自の概念を持ち出さざるを得なかったのであり、このような、無理な理屈を幾重にも構築しなければならないこと自体、本件債権が事実上回収不能ではないことの証左といえる。”

“仮に一歩譲って、本件債権を取り巻く事実関係についての原告の認識が原告の主張どおりであるとしても、やはり本件債権が客観的に事実上回収不能であったと認めることはできないのである。なぜならば、そもそも事実上の貸倒れが客観的に認められるということは、誰の目から見ても事実上の貸倒れであることが明白でなければならず、そうすると、政府の住専処理策という一個の事象に対して、その事実認識及び事実評価が人によって異なるということ自体が、「誰の目から見ても」事実上の貸倒れであることが明白であるとはいえないからである。”

“そして、「誰の目から見ても」事実上の貸倒れであることが明白であるかどうかの判断、特に本件について言えば、住専処理策の実現が確実だと原告が信じていたことをもって本件債権を取り巻く政府の住専処理策をめぐる事実関係が判断されるのではないことは当然であり、あくまで、同処理策をめぐる事実関係の評価は、当時の社会的・政治的情勢に照らして客観的に判断されるべきものだからである。”

法基通9-6-1(4)は、経済的に無価値となった債権を法律的にも消滅させる場合であるから、債権放棄による損失を損金に算入するためには当該債権放棄が私法上の効果を生じていることが必要である。

ところが、本件約定書が作成された平成8年3月29日においては、政府の住専処理策が実現するか否かについては全く予断を許さない状況にあり、その確定を見ることなく、債権放棄のみについて法的な効果を先に生じさせる合理的な理由はない。したがって、本件債権が本件事業年度において法律上消滅したことにより原告に損失が生じたとはいえない。

債権放棄の場合における右の経済的効果とは当該債権の回収可能性の喪失にほかならない。ところが、本件解除条件付債権放棄の前後で原告が本件債権を回収できる場合、時期及び方法には全く変化が生じておらず、本件解除条件付債権放棄は原告に何らの経済的効果も生じさせていない。このことは、当事者である原告及びBが行為時において本件債権の回収可能性の喪失という債権放棄本来の経済的効果の実現を欲していないことにほかならず、本件解除条件を文字通り解除条件と解することは極めて不合理といわざるを得ない。

“法基通9-6-1(4)は、経済的に無価値となった債権を法律的にも消滅させる場合であるから、債権放棄による損失を損金に算入するためには当該債権放棄が私法上の効果を生じていることが必要である。

“また、解除条件という附款が停止条件という附款と異なる本質は、後に行為の法律効果が失われるとしても、行為時において一応法律効果を生じさせる点にあるのであり、かつ、その法律効果は当事者が欲した経済的効果の実現に法が助力するためのものである。債権放棄の場合における右の経済的効果とは当該債権の回収可能性の喪失にほかならない。ところが、前記(一)(6)のとおり、本件解除条件付債権放棄の前後で原告が本件債権を回収できる場合、時期及び方法には全く変化が生じておらず、本件解除条件付債権放棄は原告に何らの経済的効果も生じさせていない。このことは、当事者である原告及びBが行為時において本件債権の回収可能性の喪失という債権放棄本来の経済的効果の実現を欲していないことにほかならず、本件解除条件を文字通り解除条件と解することは極めて不合理といわざるを得ない。”

原告は、平成8年3月末当時、政府の住専処理策の帰すうが明らかになるまでは本件債権を現実に行使することができず、これが実現しないで法的整理手続に移行したときには本件債権を回収することができ、これが実現した場合は本件債権を放棄すべきことが予定されていたのである。その原告が、同じ政府の住専処理策が実現しないという反対事実を解除条件として本件債権を放棄することは、もともと一定の事実が生じたときに限り行使できる債権について、当該一定の事実が生じるか否か未定の間に、当該事実が生じないことを解除条件として放棄する場合と同じように、極めて技巧的かつ無意味な行為である。

“原告が、右のとおり回収可能性の喪失という債権放棄本来の経済的効果を欲していないにもかかわらず、本件解除条件付債権放棄をしたのは、ひとえに本件債権の償却に備えて計上した多額の株式売却益に対する課税負担を回避するためであったと推認できるものである。この課税負担の軽減を図るという目的は、真実は契約書に記載された法律効果を生じさせる意思がないことを推認させるものである。さらに、本件解除条件を文字通り解除条件と解することは極めて不自然でもある。

すなわち、原告は、平成8年3月末当時、政府の住専処理策の帰すうが明らかになるまでは本件債権を現実に行使することができず、これが実現しないで法的整理手続に移行したときには本件債権を回収することができ、これが実現した場合は本件債権を放棄すべきことが予定されていたのである。その原告が、同じ政府の住専処理策が実現しないという反対事実を解除条件として本件債権を放棄することは、もともと一定の事実が生じたときに限り行使できる債権について、当該一定の事実が生じるか否か未定の間に、当該事実が生じないことを解除条件として放棄する場合(例えば、停止条件付権利を当該停止条件の成就を解除条件として放棄する場合や、弁済期到来前の解除条件付権利を当該解除条件の不成就を解除条件として放棄する場合)と同じように、極めて技巧的かつ無意味な行為であって、せいぜい当該債権の性質を確認する意味しか有していない。にもかかわらず、これを真正な解除条件のごとく解するのは極めて不自然というべきである。”

東京高裁/両者の主張

納税者の主張

“被控訴人は、Bの設立母体であるのみならず、資本、資金及び人的関係のあらゆる観点においてBと密接な関係にあって、その経営に深く関与し、B設立以来、非母体行のBに対する融資を保証してきたものであり、この保証は、昭和55年以降、行政指導によって集合債権譲渡担保方式に順次切り替えられたが、被控訴人は、その協定幹事行として、他の債権者のために担保権の管理をなすべき立場に就いていたものであり、非母体行は、Bへの与信は被控訴人の信用に支えられたものとして、その取引を拡大してきたところである。このような経緯に鑑みると、被控訴人と非母体行との間においては、当時から既に被控訴人のBに対する貸出債権が非母体行の同社に対する貸出債権より弁済順序の点で劣後するとの了解がされていたというべきである。”

Bにおいては、その設立から平成8年3月29日に被控訴人が本件債権を放棄するまでの間に、実質的な債務超過の状態が長期間継続し、その経営破綻に伴って保有資産の実質価値が著しく毀損されて減少していたものであり、そのような中で被控訴人を含む母体行のBに対する債権は非母体行の債権に対して弁済順序において劣後することが段階的に顕在化したものであって、本件債権は、平成8年3月末までの間に、関係金融機関の合意又は社会通念により、弁済順序において最劣後のものとなっていたのであり、当時のBの資産価値をどのように高く見積もったとしても、本件債権の全額が回収不能の状態にあったことは明らかである。また、住専問題は、当時、政治問題化して世間の注目を集め、母体行としての責任を厳しく問われていたのであるから、被控訴人が本件債権を行使することは、社会全体を敵に回すに等しく、社会的存在としての銀行にとってこの上なく有害な行為というほかなかったというべきであるから、平成8年3月末までに本件債権を回収することは事実上不可能になっていたものというべきであって、本件債権は、本件事業年度において、社会通念上回収不能の状態にあったものというべきである。

“Bを含む住専各社の財務・経営状態は、平成4年以降、いわゆるバブル経済の崩壊により急激に悪化したため、Bの責任母体行である被控訴人は、同年5月、Bの事業計画(以下「第1次再建計画」という。)を立案し、農協系統金融機関らに対して、融資残高の維持を要請したところ、農協系統金融機関は、融資残高の維持に応じる条件として、①母体行がBを支援することを表明すること、②農協系統金融機関の債権(系統債権)の優先弁済性を確保するために系統債権を全額有担保化することを要求したため、被控訴人は

“ところが、地価の下落に伴い、住専各社の財務状況の悪化は一層顕著となったため、大蔵省の要請により、平成5年12月27日、Bの財務状況を再建するための新事業計画(以下「本件新事業計画」という。)が策定されたが、同計画では、高利優先弁済を前提として、関係金融機関のBに対する債権の金利は、農協系統金融機関のそれが4.5パーセント、その他の非母体行(以下「一般行」という。)のそれが2.5パーセント、被控訴人ら母体行のそれが0パーセントと定められ、その結果、担保協定に基づく集合債権

“しかしながら、平成7年8月に実施された住専各社に対する大蔵省の立入調査によって、住専各社の破綻が明らかとなったため、被控訴人は、平成7年9月22日、Bの母体行を招集して同社を整理する方針を確認し、また、被控訴人らBの母体行は、平成7年9月以降、Bの破綻処理問題について農協系統金融機関と協議を始めたが、Bを整理する段階でも母体行の債権を最劣後に置き、農協系統金融機関の債権を最優先とすることについては、何らの異論もなかった。”

“住専各社全体をみると、住専各社の母体行の債権(3兆5000億円)のみならず、農協系統金融機関以外の一般行の債権(3兆8000億円)の全額(合計7兆3000億円)を劣後させても、農協系統金融機関の債権に合計約2000億円もの元本ロスが生じることが確認されたため、関係機関の間でこれを誰がどのように負担するかという点を巡って協議が進められていたところ、大蔵省は、平成7年12月17日、住専各社に生じる約7兆5000億円の損失のうち第Ⅳ分類(大蔵省の金融検査における資産査定の分類基準上、回収不可能又は無価値と判定される資産に分類される債権)に該当する約6兆3000億円の損失をいわゆる1次ロスとして切り分け、このような1次ロスについて、母体行は債権全額を、農協系統金融機関以外の一般行は債権の一部をそれぞれ放棄し、農協系統金融機関は、貸付債権全額の返済を前提として、住専各社の資産を引き継ぐ組織(住専処理機構)に約5300億円を贈与すること、政府が住専処理のために6800億円の公的資金を支出することなどを内容とする住専処理計画を発表し、被控訴人は、翌18日に、これに同意することを大蔵省に伝え、農協系統金融機関を含め、すべての関係金融機関がこれに同意した結果、母体行債権の最劣後性を前提とした母体行債権の全額放棄を基底とする1次ロスに係る全ての関係者間の合意が成立し、これに基づいて、内閣は、翌19日、損失の処理、関係金融機関に対する要請、公的関与及び債権回収の促進について所要の法的措置を講ずることによって、破綻した住専各社の処理を進めることを内容とする「住専問題の具体的な処理策について」と題する閣議決定(本件閣議決定)を行った。”

“被控訴人は、Bが整理されることになったことを受け、平成7年12月29日までに本件新事業計画で余裕資産による弁済が第2順位で保証されていた再建のための新規融資金(母体ニューマネー)をBから回収し、Bに対する貸金残元本が3760億5500万円となった。”

“大蔵省は、引き続き、残る第Ⅲ分類債権(最終の回収又は価値について重大な懸念が存し、したがって、損失の発生が見込まれるが、その損失額の確定し得ない資産に分類される債権)から生ずる損失見込額1兆2000億円のいわゆる2次ロスの処理について関係金融機関と協議を重ねた結果、これについては、農協系統金融機関も含めた金融機関が拠出した基金の運用益等によって処理されることとされ、内閣は、関係金融機関の合意を踏まえ、平成8年1月30日、住専処理方策を具体化する旨の「住専処理方策の具体化」と題する閣議了解(以下「本件閣議了解」という。)を行った。”

“被控訴人は、平成8年3月21日、Bの農協系統金融機関以外の一般の金融機関全てに対し、母体行債権の全額放棄を基底とし、本件閣議決定を前提とした負担見込額を書面により通知し、異議のある場合は被控訴人に申し出るよう明確に求めたが、これに対して異議申出期限である同月25日までに何らの異議も出されなかったもので、これによって、すべての関係金融機関からBの破綻処理に係る具体的な損失負担割合についての同意が得られ、被控訴人のBに対する本件債権の全額が回収不可能であることもまた最終的に確認され合意された。そしてこの合意に基づき債務者であるBから債権放棄の要請がなされて、そのころには平成8年度予算及び住専処理法の成立は確実な状況にあったことも踏まえ、同月29日にはBの母体行の間において母体行債権の全額放棄を内容とする出資母体間協定が締結され、被控訴人は、Bと本件約定書を取り交して、全ての担保権を無条件で放棄するとともに、本件債権放棄を行ったものである。”

“以上のように、Bにおいては、その設立から平成8年3月29日に被控訴人が本件債権を放棄するまでの間に、実質的な債務超過の状態が長期間継続し、その経営破綻に伴って保有資産の実質価値が著しく毀損されて減少していたものであり、そのような中で被控訴人を含む母体行のBに対する債権は非母体行の債権に対して弁済順序において劣後することが段階的に顕在化したものであって、本件債権は、平成8年3月末までの間に、関係金融機関の合意又は社会通念により、弁済順序において最劣後のものとなっていたのであり、当時のBの資産価値をどのように高く見積もったとしても、本件債権の全額が回収不能の状態にあったことは明らかである。また、住専問題は、当時、政治問題化して世間の注目を集め、母体行としての責任を厳しく問われていたのであるから、被控訴人が本件債権を行使することは、社会全体を敵に回すに等しく、社会的存在としての銀行にとってこの上なく有害な行為というほかなかったというべきであるから、平成8年3月末までに本件債権を回収することは事実上不可能になっていたものというべきであって、本件債権は、本件事業年度において、社会通念上回収不能の状態にあったものというべきである。したがって、基本通達9-6-2により、本件債権の全額について貸倒れとして損金経理をすることが認められるべきである。”

本件債権放棄には解除条件が付されているところ、法人税法22条3項3号の「損失」については、その確定は必要ではなく、また、そもそも債権放棄の効力は、意思表示の時点で発生するのであるから、改めて確定を要するものとする理由も見当たらない。その上、既に平成8年3月末までには住専処理法及び住専処理を前提とする予算の成立は既定の方針となっており、解除条件の不成就は確実であったもので、その後、確定申告期限である平成8年7月1日までに住専処理を前提とする平成8年度予算と住専処理法が成立し、Bの営業譲渡及び解散が決議されたことを考え併せると、本件債権放棄の効力は、平成8年3月期において私法上も税法上も完全に生じていたというべきである。

“被控訴人は、平成8年3月29日、本件債権放棄を行ったが、Bは、平成5年3月期以降平成8年3月期に至るまで相当の期間大幅な債務超過状態を継続させていたのであるから、基本通達9-6-1(四)によっても、本件債権の全額が貸倒れとして損金の額に算入されるべきである。

基本通達9-6-2とは別途に、基本通達9-6-1(四)が設けられた趣旨は、「一定の客観的事実の存在」と「書面による債務免除の意思表示」をもって、当該債権の経済的価値の精査をすることなく貸倒れを認める点にあるというべきであるから、基本通達9-6-1(四)の適用に当たっては、基本通達9-6-2と同様な意味での「回収不能」な債権である必要はなく、本件債権の全額が貸倒れと認められるべきである。

また、本件債権放棄には解除条件が付されているところ、法人税法22条3項3号の「損失」については、同項2号に定める場合(同号においては「債務の確定」を必要とする。)とは異なって、その確定は必要ではなく、また、そもそも債権放棄の効力は、意思表示の時点で発生するのであるから、改めて確定を要するものとする理由も見当たらない。その上、既に平成8年3月末までには住専処理法及び住専処理を前提とする予算の成立は既定の方針となっており、解除条件の不成就は確実であったもので、その後、確定申告期限である平成8年7月1日までに住専処理を前提とする平成8年度予算と住専処理法が成立し、Bの営業譲渡及び解散が決議

Bは、被控訴人の「子会社等」に該当し、本件債権放棄は、このような子会社等の解散・整理に際してされたものである。そして、被控訴人をはじめとした住専各社の母体行は、平成8年3月当時、住専処理が円滑にいかなかった場合に生じる金融システムの混乱による損失を被るおそれにさらされていたところ、本件債権放棄は、本件閣議決定に従ったBの処理を円滑に進め金融システムの混乱を回避し、母体行としての責任を果たし、母体行に対する世論からの非難が沸騰することを避けるべく実行されたものであって、より大きな損失を避けるためにやむを得ず行われたものである。

“Bは、被控訴人との関係で基本通達9-4-1所定の「子会社等」に該当し、本件債権放棄は、このような子会社等の解散・整理に際してされたものである。そして、被控訴人をはじめとした住専各社の母体行は、平成8年3月当時、住専処理が円滑にいかなかった場合に生じる金融システムの混乱ないし崩壊による莫大な損失、母体行の債権全額を超える追加負担要求による損失を被るおそれにさらされていたところ、本件債権放棄は、本件閣議決定に従ったBの処理を円滑に進め金融システムの混乱ないし崩壊を回避し、母体行としての責任を果たすことによって、母体行に対する世論からの非難が沸騰することを避け、追加負担を強いられることを避

加えて、本件債権放棄は、被控訴人にとって「事実上高度の強制的効果」を有する本件閣議決定及び免許事業に対する監督権を背景とした大蔵省からの強い指導が介在した上で行われたものであって、被控訴人にとっては、やむを得ざるものだったから、基本通達9-4-1によっても、本件債権の全額が貸倒れとして損金の額に算入することが認められるべきである。”

“平成8年3月期において被控訴人と同様に住専向け債権を放棄した株式会社〈D〉銀行については、基本通達9-4-1が適用されることを否定されなかったものであり、また、株式会社〈b〉等の事案において、解除条件付きで債権放棄をした事業年度において損金算入を認めているのであるから、本件債権放棄について損金算入を認めないことは、合理的理由なく特定の納税者についてのみ不利な取扱いをするものであって、課税の公平性の原則からいって、許されない。”

国税庁の主張

“事実上の回収不能によって税務上貸倒損失が認められるためには、債務者の資産状況、支払能力、債権者の回収努力の有無、担保の設定状況等、諸般の事情を総合的に勘案し、その全額が回収できないことが客観的に確定した場合でなければならず、具体的には、強制執行、破産手続、会社更生、整理といった回収不能を推定し得る法律的措置が採られた場合及びこれに準じるような場合、すなわち債務者の死亡や所在不明又は事業閉鎖というような回収不能の事実が不可逆的で、一義的に明白な場合に限られると解すべき

本件約定書が作成された平成8年3月29日においては、政府の住専処理計画が実現するか否かについては全く予断を許さない状況にあって、その確定を見ることなく、債権放棄のみについて法的な効果を先に生じさせる合理的な理由はなかったのであるから、解除条件が付された本件債権放棄を行った被控訴人の真の意思は、政府の住専処理計画の実現に必要な予算や法律の成立を見るまでは債権放棄の効果を生じさせないというものであったと解するのが相当である。

“基本通達9-6-1(昭和55年12月25日直法2-15)は、「法人の有する売掛金、貸付金その他の債権(以下この節において「貸金等」という。)について次に掲げる事実が発生した場合には、その貸金等の額のうち次に掲げる金額は、その事実の発生した日の属する事業年度において貸倒れとして損金の額に算入する。」と定め、同(四)は、「債務者の債務超過の状態が相当期間継続し、その貸金等の弁済を受けることができないと認められる場合において、その債務者に対し書面により明らかにされた債務免除額」を掲げているところ、これは、経済的に無価値となった債権を法律的にも消滅させる場合について定めたものであるから、債権放棄による損失を損金に算入するためには、当該債権放棄が私法上の効果を生じていることが必要である。”

“ところが、本件約定書が作成された平成8年3月29日においては、政府の住専処理計画が実現するか否かについては全く予断を許さない状況にあって、その確定を見ることなく、債権放棄のみについて法的な効果を先に生じさせる合理的な理由はなかったのであるから、解除条件が付された本件債権放棄を行った被控訴人の真の意思は、政府の住専処理計画の実現に必要な予算や法律の成立を見るまでは債権放棄の効果を生じさせないというものであったと解するのが相当であり、それにもかかわらず、被控訴人が、本件債権放棄をしたのは、ひとえに本件債権の償却に備えて計上した多額の株式売却益に対する課税負担を回避するためであったと推認することができ、本件債権放棄は、本件事業年度において債権放棄としての私法上の効果を生じておらず、被控訴人に損失が生じたとはいえないから、基本通達9-6-1(四)所定の債権放棄等による貸倒れには該当しない。”

債権放棄による損失が、法人税法22条3項3号の「当該事業年度の損失」に該当するためには、その私法上の効果が発生し、かつ、これによる損失が確定していることを要するものである。本件事業年度においては、解除条件付きの本件債権放棄の私法上の効果は発生しておらず、また、これによる損失が確定したとも認められないから、解除条件付きの本件債権放棄は、基本通達9-4-1の該当性を論ずる前提を欠いている。

“基本通達9-4-1(昭和55年5月15日直法2-8)は、「法人がその子会社等の解散、経営権の譲渡等に伴い当該子会社等のために債務の引受その他の損失の負担をし、又は当該子会社等に対する債権の放棄をした場合においても、その負担又は放棄をしなければ今後より大きな損失を蒙ることになることが社会通念上明らかであると認められるためやむを得ずその負担又は放棄をするに至った等そのことについて相当な理由があると認められるときは、その負担又は放棄をしたことにより生ずる損失の額は、寄附金の額に該当しないものとする。」と定めるところ、債権放棄による損失が、法人税法22条3項3号の「当該事業年度の損失」に該当するためには、その私法上の効果が発生し、かつ、これによる損失が確定していることを要するものであり、本件事業年度においては、解除条件付きの本件債権放棄の私法上の効果は発生しておらず、また、これによる損失が確定したとも認められないから、解除条件付きの本件債権放棄は、基本通達9-4-1の該当性を論ずる前提を欠いている。”

“また、法人税法37条1項は「各事業年度において寄附金を支出した場合」と規定し、現金主義に依拠しているところ、「寄附金を支出」した場合であっても、それが条件付きであるような場合は、現金主義の下では寄附金には該当しないと解され、いわんや解除条件の付された本件債権放棄のように何ら経済的効果を及ぼさないものについては、利益操作を排除するなどの目的で現金主義を採用した法人税法の趣旨に照らし、「支出」したと認める余地さえない。したがって、基本通達9-4-1によって、本件債権を損金の額に算入することはできない。”

最高裁/両者の主張

納税者

追加主張無し

国税庁

追加主張無し

両者の主張まとめ

- ■国税庁

- ■金銭債権の資産価値が失われる場合には、会社更生法等の法的負債整 理等による債権の切捨てや債権放棄等により、債権そのものが法律上、客観的に消滅し、その資産価値が消滅する場合のほか、法律上債権が存続してい るが、その回収が事実上不能となり、資産価値が事実上消滅するという場合 がある。事実上の資産価値の消滅の場合は、これによる損失は、法人税の計算上、その全額の回収が事実上不能であることが、客観的に確定した事業年度の損金に算入することができる。 他方、債権の切捨てや債権の放棄等による法律上の資産価値の消滅の場合 にも、当該切捨てや債権放棄等による損失は確定している必要がある。

■平成8年3月31日において、JHL社には資産が約1兆円残されていたのであり、政府の住専処理策が実現せず、法的整理手続に移行した場合には、債権者平等の原則による配当を受ける可能性が残されていたのであって、 結局、本件債権は本件事業年度においてその全額が回収不能であることが客 観的に確定したとは到底いえない。

■本件解除条件付債権放棄を行った原告の真の意思は、政府の住専処理策の実現に必要な予算や法律の成立を見るまでは債権放棄の効果を生じさせないというものであったと解するのが相当であり、本件解除条件付債権放棄は、 本件事業年度において私法上の効果を生じていない。 仮に本件解除条件付債権放棄によって本債権が法律上は解除条件付きで消 滅したとしても、いまだこれによる損失が確定したとはいえず、法人税法22 条3項3号にいう「当該事業年度の損失」が生じたとはいえない。

■政府の住専処理策は、法基通9-6-1(3)にいう 「合理的な基準」 に該当せず、それについての「合意」は、「基本的な枠組み」に対する「おおむね」の合意にすぎないもので同通達にいう関係者の「協議決定」と同視することはできない。

■本件解除条件付債権放棄は、私法上の効果が発生しておらず、法基通 9-4-1にいう「経済的利益の供与」が不存在であり、平成8年3月31日 当時は、政府の住専処理策が実現するか否か判断を許さない状況にあったことから、同通達に定める「相当な理由」を認める余地もない。 - ■納税者

- ■平成8年3月期に原告が本件貸出金償却を行い、本件債権の全額を 「損失」として計上したことは、商法上、「企業会計の専門家の通説を含む企 業関係者の社会通念」に照らして本件債権の取立不能を合理的に判断したも のであり、また、企業会計上も適正なものである。 そして、法人税法22条は、「別段の定め」がない限り、損失の額を公正処 理基準に従って計算すべきものとしているところ、被告は、同条にいう具体 的な「別段の定め」を何ら主張し得なかったのであるから、公正処理基準に 基づいて計上された本件債権に係る損失の全額が「損金」として取扱われる べきことは同条に照らして明らかと言わざるを得ない。

■本件債権は平成8年3月末の段階において回収不能な債権となっていたのであって、法基通9-6-2に照らしても,全額について「貸倒れ」が 認められるべきである。より具体的には、本件債権は平成8年3月期において、①合意により又は②社会通念上、弁済順序において「最劣後」のものとなっていたのであって、当時のJHL社の資産価値をどのように高く見積もるとしても、本件債権の全額が回収不能の状態にあったのである。

■本件閣議決定によって定められた損失負担の割合は、大蔵省及び農林水産省という行政機関たる「第三者」のあっせん・仲介によって合意され成 立したものであるから、法基通9-6-1(3)にいう「協議決定」にあたり、 その内容も住専設立以来の経緯を反映している点で同通達にいう「合理的な 基準」に該当するから同通達によって本件債権の全額について「貸倒れ」が 認められるべきである。

■JHL社は平成5年3月期以降、同8年3月期に至るまで相当の期間 大幅な債務超過状態を継続し、遂に事業を閉鎖したのであり、本件債権の全 額について「書面による債務免除」が行われている以上、法基通9-6-1 (4)に照らしても、本件債権の全額について「貸倒れ」が認められるべきで ある。 また、私法上、解除条件付債権放棄(債務免除)の効力が意思表示の時点 で生じることは疑う余地がない。

■本件債権放棄は、本件閣議決定及び大蔵省からの強い指導に従って行われたものであり、原告にとっても、①金融システムの混乱の回避や、②母体行に対するさらなる追加負担要求により被る損失を避けるべく実行されたものであって、まさに法基通9-4-1に例示されている「より大きな損失を避けるためにやむを得ず」行ったものに他ならないのである。

関連する条文

法人税法

22条(益金と損金)

内国法人の各事業年度の所得の金額は、当該事業年度の益金の額から当該事業年度の損金の額を控除した金額とする。

同条③

内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

一 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

二 前号に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く。)の額

三 当該事業年度の損失の額で資本等取引以外の取引に係るもの

同条④

第二項に規定する当該事業年度の収益の額及び前項各号に掲げる額は、別段の定めがあるものを除き、一般に公正妥当と認められる会計処理の基準に従つて計算されるものとする。

37条(寄附金の損金不算入)

内国法人が各事業年度において支出した寄附金の額(次項の規定の適用を受ける寄附金の額を除く。)の合計額のうち、その内国法人の当該事業年度終了の時の資本金の額及び資本準備金の額の合計額若しくは出資金の額又は当該事業年度の所得の金額を基礎として政令で定めるところにより計算した金額を超える部分の金額は、当該内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。

同条②

内国法人が各事業年度において当該内国法人との間に完全支配関係(法人による完全支配関係に限る。)がある他の内国法人に対して支出した寄附金の額(第二十五条の二(受贈益)の規定の適用がないものとした場合に当該他の内国法人の各事業年度の所得の金額の計算上益金の額に算入される同条第二項に規定する受贈益の額に対応するものに限る。)は、当該内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。

法人税法基本通達

9-6-1(金銭債権の全部又は一部の切捨てをした場合の貸倒れ)

法人の有する金銭債権について次に掲げる事実が発生した場合には、その金銭債権の額のうち次に掲げる金額は、その事実の発生した日の属する事業年度において貸倒れとして損金の額に算入する。(昭55年直法2-15「十五」、平10年課法2-7「十三」、平11年課法2-9「十四」、平12年課法2-19 「十四」、平16年課法2-14「十一」、平17年課法2-14「十二」、平19年課法2-3「二十五」、平22年課法2-1「二十一」により改正)

(1) 更生計画認可の決定又は再生計画認可の決定があった場合において、これらの決定により切り捨てられることとなった部分の金額

(2) 特別清算に係る協定の認可の決定があった場合において、この決定により切り捨てられることとなった部分の金額

(3) 法令の規定による整理手続によらない関係者の協議決定で次に掲げるものにより切り捨てられることとなった部分の金額

イ 債権者集会の協議決定で合理的な基準により債務者の負債整理を定めているもの

ロ 行政機関又は金融機関その他の第三者のあっせんによる当事者間の協議により締結された契約でその内容がイに準ずるもの

(4) 債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができないと認められる場合において、その債務者に対し書面により明らかにされた債務免除額

9-6-2(回収不能の金銭債権の貸倒れ)

法人の有する金銭債権につき、その債務者の資産状況、支払能力等からみてその全額が回収できないことが明らかになった場合には、その明らかになった事業年度において貸倒れとして損金経理をすることができる。この場合において、当該金銭債権について担保物があるときは、その担保物を処分した後でなければ貸倒れとして損金経理をすることはできないものとする。(昭55年直法2-15「十五」、平10年課法2-7「十三」により改正)(注) 保証債務は、現実にこれを履行した後でなければ貸倒れの対象にすることはできないことに留意する。

9-6-3 (一定期間取引停止後弁済がない場合等の貸倒れ)

債務者について次に掲げる事実が発生した場合には、その債務者に対して有する売掛債権(売掛金、未収請負金その他これらに準ずる債権をいい、貸付金その他これに準ずる債権を含まない。以下9-6-3において同じ。)について法人が当該売掛債権の額から備忘価額を控除した残額を貸倒れとして損金経理をしたときは、これを認める。(昭46年直審(法)20「6」、昭55年直法2-15「十五」により改正)

(1) 債務者との取引を停止した時(最後の弁済期又は最後の弁済の時が当該停止をした時以後である場合には、これらのうち最も遅い時)以後1年以上経過した場合(当該売掛債権について担保物のある場合を除く。)

(2) 法人が同一地域の債務者について有する当該売掛債権の総額がその取立てのために要する旅費その他の費用に満たない場合において、当該債務者に対し支払を督促したにもかかわらず弁済がないとき

(注) (1)の取引の停止は、継続的な取引を行っていた債務者につきその資産状況、支払能力等が悪化したためその後の取引を停止するに至った場合をいうのであるから、例えば不動産取引のようにたまたま取引を行った債務者に対して有する当該取引に係る売掛債権については、この取扱いの適用はない。

9-4-1(子会社等を整理する場合の損失負担等)

法人がその子会社等の解散、経営権の譲渡等に伴い当該子会社等のために債務の引受けその他の損失負担又は債権放棄等(以下9-4-1において「損失負担等」という。)をした場合において、その損失負担等をしなければ今後より大きな損失を蒙ることになることが社会通念上明らかであると認められるためやむを得ずその損失負担等をするに至った等そのことについて相当な理由があると認められるときは、その損失負担等により供与する経済的利益の額は、寄附金の額に該当しないものとする。(昭55年直法2-8「三十三」により追加、平10年課法2-6により改正)

(注) 子会社等には、当該法人と資本関係を有する者のほか、取引関係、人的関係、資金関係等において事業関連性を有する者が含まれる。

東京地裁/平成13年3月2日判決(藤山雅行裁判長)/(全部取り消し)(納税者勝訴)(被告控訴)

発起人が引き受けた80万株の内訳は、本件母体5社がそれぞれ15万9000株(引受価額各7950万円)、壬が3000株(引受価額150万円)、癸及び〈I〉がそれぞれ1000株(引受価額各50万円)である。

Bは、右のとおり住専の一社として設立されたものであり、広義での貸金業を営むことを目的とするものであるが、その設立当時には貸金業の規制等に関する法律は制定されておらず、出資の受入、預り金及び金利等の取締等に関する法律(昭和58年法律第32号による改正前のもの)7条及び8条により大蔵大臣の監督を受けており、貸金業の規制等に関する法律制定後も同法の規制の対象とはならず(同法2条1項5号、同法施行令1条4号)、同法附則9条により、従来どおり大蔵大臣の監督を受けることとされ、一般の貸金業者とは異なった取扱いを受けている。”

ただし、本件母体五社と関係の深い会社を含めた原告グループ(原告、V株式会社、W株式会社、Y証券株式会社、Z証券株式会社、a証券株式会社、b証券株式会社、c証券株式会社及びd証券株式会社)、E銀行グループ(E銀行、e株式会社、f株式会社及びg証券株式会社)、F証券グループ(F証券、h株式会社、i株式会社及びj証券株式会社)、G証券グループ(G証券、l株式会社、m証券株式会社、n証券株式会社及びo証券株式会社)及びH証券グループ(H証券、p株式会社、q証券株式会社及びr証券株式会社)のBに対する出資比率(百分率)は、以下のとおりであった。”

Bに対しては、本件母体五社がそれぞれ役員及び従業員を派遣していた。

Bの従業員数は、男子が16名ないし249名(平均約174.4名)、女子が11名ないし236名(平均約162.7名)、総従業員数が27名ないし465名(平均約337.1名)であったところ、本件母体五社は、Bに対し、設立時から解散に至るまで、15名ないし52名の男子従業員を出向させており、その内訳は、原告が、4名ないし30名(平均約13.2名)、E銀が5名ないし13名(平均約9名)、F証券が2名ないし6名(平均約4.6名)、G証券は1名ないし5名(ただし、平成7年9月以降はなし。平均約3.6名)、H証券が1名ないし6名(平均約4.1名)となっていた。”

“Bは、設立初年度である昭和52年3月末現在において、生命保険会社15社(合計約25億円)、損害保険会社19社(合計約10億円)及び信託銀行2行(合計約3億円)から、総額約38億円の融資を受け、その後も母体行以外の金融機関からの借入れを拡大していった。

右のような非母体金融機関からのBへの融資については、融資開始当初から、融資が系統によるものであるか系統以外の非母体金融機関(以下、当該住専との関係で「一般行」という。)であるかを問わず、Bの母体行である原告及びE銀行が原則として各50パーセントの分担率により、一律にその返済を保証していた。”

“なお、昭和57年法律第77号による改正前の農業協同組合法10条8項及び9項(現行の10条19項及び22項)は、農業協同組合及び農業協同組合連合会に対して、原則として組合員以外に対する資金の貸付を組合員に対する貸付の5分の1以内に限定しつつ、「銀行その他の金融機関に対する資金の貸付」等については例外的に組合員のためにする事業の遂行を妨げない限度において右の規制を適用しないこととしていたが、住専は、昭和55年に右にいう「その他の金融機関」に指定され、これにより、R農業協同組合連合会等による住専に対する貸付が右の規制の適用を受けず原則として自由に行えることとなった〔昭和55年10月16日大蔵省銀行局長通達(蔵銀第2533号)、同日農林水産省経済局長通達(農経A第1435号)〕。

また、平成4年法律第87号による改正前の農業協同組合法10条の5(現行の11条の7)及び「農業協同組合及び農業協同組合連合会の共済事業に係る財産の運用方法を定める省令」3条は、T農業協同組合連合会及びS農業協同組合連合会の財産の運用方法を原則として金融機関に対する貸付等に限定しつつ、金融機関等以外の法人に対する貸付については農林水産大臣が指定する債権を担保とするものや金融機関によって保証されることとなっているもの等に限り例外的に認めることとしていたが、昭和56年に、右の規制の例外として認められる農林水産大臣が指定する債権を担保とする金融機関等以外の法人に対する貸付として、貸付対象法人が締結した金銭消費貸借契約に基づく住宅ローン債権を担保とする住専に対する貸付が指定され、これにより、住専に対する貸付については、その住宅ローン債権を担保とする限り、金融機関による保証なしでも自由に行えることとなった〔昭和56年12月28日農林水産省事務次官依命通達(農経A第1508号)、同日同省経済局長通達(農経A第1511号)〕。

このような規制の緩和に伴い、系統のBに対する融資も順調に拡大していくこととなった。”

右通達は、「金融機関の債務保証のあり方については、従来より、その適正を期するよう指導してきたところであるが、最近、一部の金融機関において、安易な債務保証を行った結果、経営の健全性を著しく損ねた事例が見受けられた。」「ついては、このような事例にもかえりみ、この際、債務保証のあり方について、下記の点に一段と配慮され万全を期されたい。」とした上で、「1 債務保証を行うに際しては、債務者に対する事前審査を十分に行い、いやしくも債務保証が安易に流れることのないよう配慮すること。」、「2 債務保証については、その量が過大になることのないように配慮し、例えば、預金・貸出金等との適正な均衡を保持するよう努めること。」、「3 他の金融機関の保証を得て貸出金を実行する場合にも、通常の貸出金を実行する場合に準じた審査、管理体制を保持するよう配意すること。」とした。”

集合債権譲渡担保の準共有持分権保有方式の契約は、昭和55年2月29日、まず、母体行である原告及びE銀行を含むBに対して融資をしている金融機関(ただし、T農業協同組合連合会及びS農業協同組合連合会を除く。)68社(以下「原協定参加者」という。)とBとの間で、Bが原協定参加者に対して現在並びに将来負担する一切の債務の担保として、Bが現に有し並びに将来取得する住宅ローン債権並びにこれに付帯する一切の債権を原協定参加者に対して譲渡し、原協定参加者が右の集合債権譲渡担保を準共有によって取得するとの契約(以下「第一次債権譲渡担保契約」という。)を原告が原協定参加者を代理する形で締結し、次に、原告を除く原協定参加者の代理人であるE銀行、協定幹事である原告及びBの三者間で、第一次債権譲渡担保契約により取得した集合債権譲渡担保を原協定参加者の間で準共有する旨を定める「担保に関する協定書」をそれぞれ締結することによって実現された(以下、この「担保に関する協定書」を「第一次担保協定」といい、第一次債権譲渡担保契約及び第一次担保協定により形成された集合債権譲渡担保の準共有持分権を取得するというスキームを「第一次担保協定スキーム」という。)。”

“これ以降の原協定参加者からのBに対する融資に関しては、集合債権譲渡担保の準共有持分権保有方式が適用されることとなり、それ以前の母体行の保証の下で行われた個別の貸出については、そのそれぞれの満期到来とともに順次いったん弁済がされた結果、母体行による保証は順次解消され、昭和62年3月ころまでには、原協定参加者のBに対する融資に係る母体行による保証は集合債権譲渡担保の準共有持分権保有方式へと切り替わり、消滅した。なお、第一次担保協定スキームが成立した後、前記(一)のとおり、昭和56年にT農業協同組合連合会及びS農業協同組合連合会についても住専に対して住宅ローン債権を担保として行う貸付が認められたことから、T農業協同組合連合会及び各S農業協同組合連合会が順次これに加入したほか、いくつかの金融機関が第一次担保協定スキームに加わった。”

“その後、第一次担保協定スキームへの追加的参加者が増加したことから、平成2年11月30日に、母体行である原告及びE銀行を含むBに対して融資をしている金融機関168社(以下「第二次協定参加者」という。)とBとの間で、原告が第二次協定参加者を代理する形で、第一次債権譲渡担保契約とほぼ同内容の契約(以下「第二次債権譲渡担保契約」という。)が締結され、さらに、同日、原告を除く第二次協定参加者の代理人であるE銀行、協定幹事である原告及びBの三者間において、第一次担保協定とほぼ同内容の「担保に関する協定書」が締結された(以下、この「担保に関する協定書」を「第二次担保協定」といい、第二次債権譲渡担保契約と第二次担保協定により形成された集合債権譲渡担保の準共有持分権を取得するというスキームを「第二次担保協定スキーム」という。)。さらにその後、平成3年3月18日、Bに対して新たに融資をすることとなった非母体金融機関28社が第二次担保協定スキームに追加的に加入した。”

その結果、貸付資金の調達を銀行等の民間金融機関からの借入れに依存するとともに営業店舗数も限られていた住専各社は、金利及び営業力の両面において競争力を欠くに至り、優良顧客を借入金利がより低い住宅金融公庫や都銀等に奪われた。その結果、住専八社の個人向住宅信用供与残高(住専各社の合計額)は、昭和60年度まで拡大を続け3兆5073億円(銀行等を含めた全体に占める割合5.2パーセント)にまで達していたが、昭和61年度から平成6年度にかけて、3兆0577億円(同4.2パーセント)、2兆7026億円(同3.4パーセント)、2兆5042億円(同2.8パーセント)、2兆6433億円(同2.7パーセント)、2兆8429億円(同2.6パーセント)、2兆8440億円(同2.4パーセント)、2兆6990億円(同2.2パーセント)、2兆5551億円(同1.9パーセント)、2兆4025億円(同1.7パーセント)へと、低下に転じた。”

“このような状況から、住専各社は、不動産会社等の事業者向け融資を拡大し始め、昭和50年度には29億円、昭和55年度には1804億円であった住専八社の事業向け融資残高は、昭和60年度には1兆8662億円、昭和61年度には2兆9549億円、昭和62年度には4兆2358億円、昭和63年度には5兆3619億円、平成元年度には8兆1183億円、平成2年度には10兆2336億円、平成3年度には10兆1456億円へと増加した。”

“このように、平成2年度末には、事業者向け融資の残高が前年度末に比べて2兆円余りも増加しているが、このころは地価が全国的にみてピークに達しようとしている時期に当たる。

大蔵省銀行局においては、それ以前にも金融機関に対して投機的土地取引等に係る融資を厳に排除するよう求めていたが、同年3月27日付けで各金融機関代表者に宛てて「土地関連融資の抑制について」と題する局長通達(蔵銀第555号)を発し、当面、不動産業向け貸出については、その増勢を総貸出の増勢以下に抑制することを目途とすること、及び不動産業、建設業及びノンバンクの三業種に対する融資の実行状況を報告することを傘下の金融機関に周知徹底するように求めた。このいわゆる総量規制によって、一般金融機関については不動産業向け融資の増加が抑制されたが、右通達の対象外であった住専は引き続き事業者向け融資を拡大していたのである。また、系統の住専向け融資額は、平成2年3月末に2兆9025億円であったものが、平成3年3月末には4兆8597億円と大幅に増加しており、これらは住専の事業者向け融資の原資に充てられたこととなる。”

“その後、いわゆるバブル経済が崩壊し、株価が下落するとともに地価が下落し、地価は平成3年を頂点に大幅に下落(例えば、平成4年ないし6年の地価下落率は、東京都区部の住宅地においてそれぞれ13.3パーセント、22.2パーセント、14.6パーセントであり、東京都区部の商業地においてそれぞれ8.7パーセント、22.5パーセント、23.7パーセントであった。)した。

右のバブル経済崩壊による地価の下落は、不動産担保融資を主体としていた住専各社の経営に深刻な影響を与え、特に急激に拡大していた事業者向け融資債権の不良債権化をもたらし、平成3年度以降、住専各社の財務状況は急激に悪化することとなった。

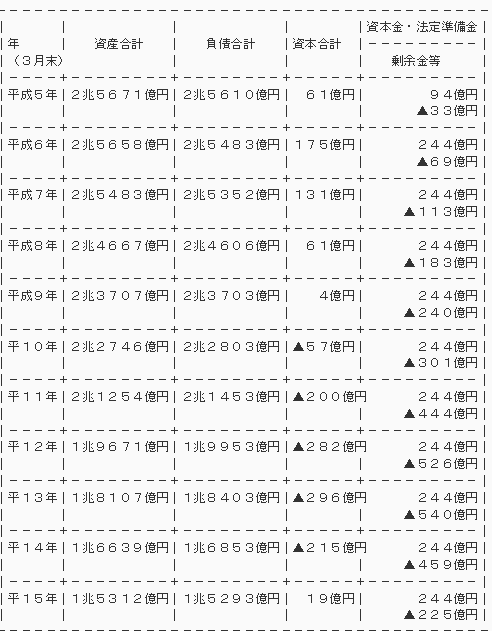

“Bにおいても、他の住専各社と同様、都銀等が個人向けローンに力を入れるようになり、優良顧客を住宅金融公庫や都銀等に奪われたため、不動産会社等の事業者向け融資を拡大し始めた。具体的には、Bの個人住宅向け融資残高は、昭和55年度末に3450億円、昭和60年度末に5658億円、昭和61年度末に4992億円、昭和62年度末に4400億円、昭和63年度末に4569億円、平成元年度末に5402億円、平成2年度末に6444億円、平成3年度末に7150億円、平成4年度末に7325億円、平成5年度末に7095億円、平成6年度末に6624億円であって、民間金融機関全体及び公的機関の合計残高が昭和55年度に45兆1512億円から一貫して増加し、平成6年度には141兆8245億円に達していることと比較して伸び悩んでいた。”

“また、Bは、昭和62年10月8日に貸出業務に関する専決権限規定を改定し、住宅ローン以外の事業ローンについて、それまで1年超の中長期ローンの与信残高基準を営業所長1500万円以下、部店長及び特定営業所長2000万円以下、業務部担当役員3000万円以下、常務会3000万円超とし、1年以内の短期ローンの与信残高基準を部店長及び特定営業所長5000万円以下、業務部担当役員1億円以下、常務会1億円超・新規取引先としていたものを、中長期・短期の区分を撤廃し、不動産会社に対するローンの与信残高基準は部店長1億円以下、部店担当役員2億円以下、常務会2億円超・新規取引先とし、不動産会社以外に対するローンの与信残高基準は部店長5000万円以下、部店担当役員1億円以下、常務会1億円超・新規取引先とした。”

“さらに、平成元年11月1日にも同様の改定を行い、法人貸出については、一般事業法人と不動産会社を分け、一般事業法人に対する融資の与信残高基準を部店長1億円以下、部店担当役員2億円以下、常務会2億円超とし、不動産会社については、さらに拠点会社、戦略会社、育成会社、その他の不動産会社に分類した上で、貸出残高が100億円を超えることなどから取引防衛上特別対策が必要な取引先である拠点会社(平成元年12月22日に21社が認定され、平成2年5月1日に更新されて22社となった。)及び貸出残高が50億円を超えることなどから残高の維持拡大を図るべき取引先である拠点会社(平成元年12月22日に52社が認定され、平成2年5月1日に更新されて43社となった。)については、それぞれ承諾額基準を一般事業法人よりも大幅に緩和した。”

“その結果、Bの事業向け融資残高は、昭和55年度末に4億円であったものが昭和60年度末に1288億円、昭和61年度末に3555億円、昭和62年度末に6313億円、昭和63年度末に8640億円、平成元年度末に1兆3285億円、平成2年度末に1兆6533億円へと増加した。”

“その後のいわゆるバブル経済の崩壊により、Bの平成3年11月末の時点での要管理債権は総額1兆2482億円であり、総貸出債権2兆4028億円の約52.0パーセントを占めることとなった。

また、平成4年8月31日現在をもって調査した大蔵省銀行局の第一次立入調査の結果、総貸付金残高2兆3638億円のうち分類額(不良債権額)は1兆2694億円で分類率53.7パーセントであることが明らかとなった。”

“なお、大蔵省銀行局長からBに対して発せられた第一次立入調査の調査報告書によると、貸付金の分類率(不良債権率)が高率となったのは、Bが業務の多角化を図るため、地場不動産業者等と合弁会社(5社)を設立するなど、不動産業者に積極的に資金を融資したが、バブル崩壊により購入物件が販売不振に陥ったこと及び借入過多により債務者の資金繰りがつかなくなったこと等が原因と考えられるとされている。平成2年度には35億6800万円あったBの税引前当期利益が平成3年度には5億2400万円へと減少し、さらに、平成4年度、平成5年度には、それぞれ150億2700万円、71億3000万円の税引前当期損失を計上するに至った。”

“Bにおける第一次再建計画の策定(1) 主要勘定残高を次のとおり推移させ、資産の圧縮を行う。

(2) 本件母体五社及び非母体金融機関に次のとおり支援を要請する。

イ 非母体金融機関に、第一次再建計画の計画期間中の融資残高維持

ア 管理回収業務及び不動産売却あっせん業務の強化並びに取引先不

“第一次再建計画を策定する前後から、住専問題の深刻度が徐々に認識され、一般行及び系統からのBに対する融資の回収ないし保全に向けた動きがみられた。

系統は、福井県R農業協同組合連合会が平成4年5月19日にBに対する融資の5月分の借替えについて難色を示し、千葉県R農業協同組合連合会は同日にBの支援の主体は原告になることを前提として原告が支援する旨の文書を要求し、東京都R農業協同組合連合会は同月20日に融資残高の維持については承諾できるとしたものの残り40億円ある第二次担保協定スキームに係る譲渡担保の対象外とされている短期貸付金を期限時に同譲渡担保の対象となる中期貸付金に転換してほしい旨要請し、T農業協同組合連合会は同月25日に①第一次再建計画の期間中母体による支援のみで金利減免等はそれ以外の金融機関に及ぼさないこと、②計画通り行った場合の借入金圧縮方法は母体以外を圧縮対象として、例えばシェア割等で行うこと、③第二次担保協定スキームに係る譲渡担保について担保割れが生じた場合は母体行が一部を放棄して担保割れとならないようにすることを確認するように要請するなどBに対する融資について回収ないし保全措置を求める姿勢をとった。”

このとき、Q金庫側は、面談内容を書面にするように求めたが、原告側がこれを拒否し、Q金庫側が、代替案として、Bとの間で書面にすると提案したところ、原告側はBとQ金庫の関係で行うことであればBの〈J〉社長と相談されたいと答えたため、Bは、Q金庫に対し、同年8月5日付けで、「今般、貴金庫から改めて、弊社に対する母体支援についてお問い合わせをいただきましたが、先に弊社母体A銀行が母体として弊社を支援する立場を改めて表明しましたように、弊社は、A銀行をはじめ母体各社から母体としての責任あるご支援についてご同意をいただいており、現に実施もされております。今後諸般の事情により母体以外の金融機関のご支援をいただかなければならないような事態に至った場合でも、お取り引き金融機関それぞれの立場を良く認識し、誠意を持ってご相談しながら対応する所存でございますので何卒よろしくお願い申し上げます。」などとする書簡を差し出した。”

“Bは、第一次再建計画において、右(二)(2)のとおり本件母体五社に対する支援を要請することとしていた。そこで、原告は、Bの第一次再建計画の推進を支援するために、独自に①緊急融資枠1000億円の設定、②住宅抵当証券取得限度枠400億円の設定、③公定歩合(3.25パーセント)までの金利の減免からなる対応策を策定した上、さらに内部において支援策を作成してBに示し、Bは、これに基づいて、同年8月、原告とともにBの母体銀行であったE銀行との間で、①本件母体五社がBの第一次再建計画の円滑な遂行を図るため人的支援、担保物件流動化のための協力を行い、また、非母体金融機関からの借入金の残高を維持するために必要な協力を行うことを主な内容とする覚書を調印すること、②平成4年上期の金利について公定歩合(年3.25パーセント)まで減免し、同期中に実質26億円の支援を行うこと、③つなぎ資金として700億円を限度に融資を行うこと、④債権譲渡担保の対象となっているBに対する長期貸付の一部を債権譲渡担保の対象とならない短期貸付に振り替えることの四点について交渉を行った。”

“これに対して、E銀行は、当時、自社の直系ノンバンク三社に対する支援に精力を傾注している最中であり、Bの内容は直系ノンバンクよりも悪いと見受けられるのに母体行であるとして無制限の支援を求められるとE銀行自体がもたないとして、支援の内容について何らかの歯止めが必要であるとの考えを示し、右②について平成4年上期についてのみ公定歩合までの金利軽減を実施する、右③について平成4年下期で100億円を限度に協力をする、右④の短期貸付への振替えには長期貸付のうち弁済期を迎えたものについて応ずるとしたものの、右①の覚書の締結については、自社関連ノンバンク三社について他の金融機関に対して金利減免を要請していることと矛盾するおそれがあるとして、覚書の締結を拒絶した。”

“さらに、本件母体二行は、平成4年3月から平成5年4月にかけて、系統がBに対して有する貸付期間1年以内の短期貸付金(第二次担保協定スキームに係る譲渡担保の対象外とされているもの)を同1年超の中長期債権(第二次担保協定スキームに係る譲渡担保の対象とされているもの)に振り替えると同時に、それと入れ替える形で、本件母体二行が有する中長期債権を短期債権に振り替えることを行い、平成4年3月末に系統が有していた707億8100万円の短期債権は、平成5年4月末までにすべて中長期債権に振り替えられた。”

“第一次再建計画の策定以後、不動産市況が一向に回復しなかったことなどから、住専各社の経営環境はより一層悪化し、すでに平成4年6月にはIが新たな再建計画を母体行に示すなど、住専各社は、新たな再建計画の策定を模索し始め、(一)のとおり、Iがまず第二次再建計画を策定し、これをモデルとして他の住専各社においても同様の第二次再建計画(Bにおける本件新事業計画)が策定されるに至った。”

“なお、住専各社の第二次再建計画の策定が模索され始めたころである平成4年8月30日に、当時の〈u〉総理大臣は、自由民主党のセミナーで講演し、金融機関が中心となって設立する担保不動産の買い上げ会社構想について、必要であれば公的援助をすることにやぶさかでないと発言し、これが報道されたところ、当時の〈P〉経団連会長から、「銀行がやったことのつけを公的資金で助けるのですか。これについては銀行以外の製造業などの産業界に強い不満があります。」との発言があるなど産業界等から強い反発があり、このときの公的資金導入の議論は立ち消えに終わった。”

“Iの平成4年度の最終赤字はこれまでの見込みの200億円から350億円程度に拡大する見通しであるとの報道が平成4年10月14日にされたが、住専各社においては非母体金融機関、とりわけ系統からの借入の割合が大きいことから(甲23の1ないし3)、従前の再建計画のような母体行のみの金利減免によっては負担軽減の程度が低く、もはや経営の再建ができなくなるとして、大蔵省は、平成4年12月7日に、Bを含む住専七社の代表者を呼び、Iを先頭バッターにして各住専で新たな再建計画を立案しなければならない旨指導をした。しかし、非母体金融機関にも負担を求める案を母体行のみで取りまとめるのは難しいことから、結局、大蔵省が再建計画の骨格を示し関係金融機関の協力を得ることとなり、系統との関係ではその監督官庁である農林水産省を通じ、各金融機関の金利を母体行は0パーセント、一般行は2.5パーセント、系統は4.5パーセントに減免するとの案を提示するなどして折衝した。”

“この案は、金利減免によって住専七社に年間約4210億円の支援を行おうとするものであって、母体行のみならず、一般行及び系統(系統の金利減免額は年間約840億円に達する。)にも住専救済のための負担の分担を求めるものであるが、少なくとも当時まで金融業界においては、ノンバンクの破綻処理に当たっては設立母体となった金融機関が体力の許す限り支援し、他の債権者には極力負担を求めないというのが常識とされていたことに加え、系統としては、第一次再建計画に応じて残高を維持する際に、母体行が責任を持って再建を行い、系統にはそれ以上の負担を求めないことが約されたものと理解していたことから、農林水産省とともに厳しく反発した。このように交渉は難航したが、系統も、最終的には母体行が責任を持って再建計画に対応することが明確になり、債権の元本が回収できるならば、金融システム安定の観点から再建計画に協力し、金利減免に応ずるとの態度をとった。”

“その結果、大蔵省と農林水産省は、乙銀行局長と丙経済局長との間で、平成5年2月3日、住専各社の再建支援について以下のアないしウのとおりそれぞれ誠意を持って当事者間の協議が円滑に行われるよう対処していくものとする覚書(大蔵・農水覚書)を締結した。このうち、ア①かっこ書の趣旨は、系統の債権の元本を保証しようというものであることについては、両省共通の認識であった。

ア 母体金融機関に次の点を文書により確約させること。

“Iの第二次再建計画は、大蔵省案に従って、平成5年2月24日及び同月26日に開催された同社の母体行会議において、母体行間の合意が成立したが、その概要は以下のとおりである。

原告は、平成5年6月30日、Iの一般行として、Iの第二次再建計画の一般行に係る支援内容に対して同意し、そのころ、Iは、ほぼすべての金融機関からの同意を取り付けて、Iの第二次再建計画が実施されるに至った。”

“大蔵省は、平成4年10月にBに対し第一次立入調査を行ったが、原告も、B作成の平成4年11月12日付けの「当社の現状と今後の課題(ディスカッション・ペーパー)」と題する報告書の提出を受け、Bの財務内容の解明を開始した(甲109)。右報告書は、平成4年9月末現在で、総与信残高2兆5776億円の約65パーセントに及ぶ1兆6854億円が要管理債権であり、約52パーセントに及ぶ1兆3560億円が問題債権であるとし、また、同年7月末において資産合計2兆5318億円のうち評価損が6641億円発生しているとし、今後の課題として、落とし所を踏まえた母体での対応方針を策定する時期にあり、マル秘計画策定に着手の要があるとしている。”

“前記(一)(1)のとおり、大蔵省は、平成4年12月7日に、住専各社の代表者を呼び、Iを先頭バッターにして各住専で新たな再建計画を立案しなければならないと指導したが、その翌日である同月8日には、原告に対しても、Bの第二次再建計画を立案するように求めた。原告は、右のような報告書や前記3(一)、(二)記載の第一次立入調査の結果を踏まえ、Bの再建計画の策定を模索した。原告の〈O〉常務及び当時原告の住専問題を担当していた〈H〉常務(以下「〈H〉取締役」という。)は、大蔵省銀行局の戊審議官からの呼び出しを受けて、平成5年2月4日に戊審議官を訪ねたが、その際、戊審議官は、金利減免によるBの支援について系統を交渉のテーブルにつけるためには、①母体行の責任を明確にした文書を作成すること、②系統への優先弁済を認めることの二点が条件になっていると述べ、さらに、大蔵省としては、金利減免の内容を母体行0パーセント、一般行2.5パーセント、系統4.5パーセントで10年間の固定金利としたいと述べた。”

“これに対し、原告は、母体行の責任を明確にした文書を作成することについては、原告が有する貸出残高の範囲を超えて系統の債権の肩代りまで必要となる完全母体行責任につながりかねないとの懸念があったことから難色を示したが、大蔵省は、系統に右の金利減免による住専の支援策を飲ませるための政治的配慮として理解してほしいと説明した。

原告は、母体行として金利を0パーセントに減免すること及び系統に対して優先的に弁済を行うことについては承諾することとしたが、母体行の責任を明確にする文書の作成については、完全母体行責任につながる懸念が消えなかったことから、大蔵省とさらに協議を進めたものの、大蔵省の担当官から、「債権に対する母体行の系統への誠意という意味では、母体行の支援内容確認文書を出すことが必要になる。正式に署名したものではなく、ゴム印を押したものでも構わない。」と言われ、最終的に、本件母体五社の母体会議による承認を経てIの第二次再建計画とほぼ同内容の本件新事業計画(Bに係る第二次再建計画)の内容を固めた後の同年5月25日に、本件母体五社間で母体支援に関する「B株式会社支援について(確認)」と題する確認書を取り交わした上で、同日付けで大蔵省銀行局に対し、「B株式会社の再建計画について」と題するE銀行と連名の念書を差し入れ、本件証券母体三社も同日付けで同旨の念書を同省証券局に対し差し入れた。

本件母体五社間で取り交わされた右の確認書は、①本件母体二行は、Bの本件新事業計画に沿って、平成5年4月1日に遡ってBに対する貸出金の金利を10年間免除すること、Bが計画する第三者割当増資に応じ、それぞれ30億円を上限として増資の払込みに応ずること、本件新事業計画遂行上必要な資金について、本件母体二行合計600億円を上限として新規貸出を行う(母体ニューマネー)こと、②本件証券母体三社は、Bの本件新事業計画に沿って、Bが計画する第三者割当増資に応じ、それぞれ30億円を上限として増資の払込みに応ずること、Bが同社の営業貸付金の担保として徴求している不動産を本件証券母体三社若しくは本件証券母体三社のグループ関連会社を通じ、厳正かつ中立的な評価に基づく価格で、それぞれ70億円買い受けること、この場合、本件証券母体三社若しくは本件証券母体三社のグループ関連会社は、不動産買受資金をBより長期貸出最優遇金利にて借り受けるものとすること、本件新事業計画遂行上必要な資金について本件証券母体三社若しくは本件証券母体三社のグループ関連会社は合計200億円を限度として新規貸出を行うこと、右の新規貸出のおのおのの負担割合は、各母体グループがそれぞれ均等に負担するものとすることについて、本件母体五社間で合意に達したことを書面で確認するものである〔なお、その後、平成5年8月18日に、本件母体五社とBとにおいて、金利を免除する貸付金の範囲を特定するなど、支援内容をより明確化した「協調融資に関する協定書」、「支援に関する協定書」及び「支援に関する協定書に関する特約」が締結された〕。”

本件新事業計画は、計画期間を平成5年4月から平成15年3月までの10年間とし、その間本件母体五社及び非母体金融機関の支援を受けて経営の再建に取り組むというものである。本件新事業計画の概要、本件母体五社の支援内容及び非母体金融機関への依頼事項は以下のとおりである。

(3) 非母体金融機関への依頼事項

“本件新事業計画については、原告やBはもとより、系統及び一般行の間では、系統及び一般行が金利減免に応ずる代わりに、母体行は、事実上、自己の債権の最劣後化を認め、かつ系統の債権の元本金額の返済を保証したものと理解されていたが、系統及び一般行は、この点をより明確なものにするため、本件新事業計画策定の前後において、次のような動きに出た。まず、系統を構成するQ金庫、T農業協同組合連合会、静岡県R農業協同組合連合会などは、原告に対して、原告が責任を持ってBの再建を支援することを明確にする書面の提出を求め、原告は、これに応じて、Q金庫及び静岡県R農業協同組合連合会については平成5年6月1日付けで、また、T農業協同組合連合会については同月7日付けで、原告が本件母体五社とともに本件新事業計画に沿った支援を行うことを伝え、新事業計画に対する協力を要請する書面を提出した。”

“また、Bは、Q金庫からの要請に従って、同月29日、Bの本件新事業計画については、本件母体五社の了承を得ていること、本件母体五社は当局に対して「全関係金融機関一致しての支援を踏まえた上で、金融システム安定化の観点から再建計画に沿って責任を持って対処して参る所存」である旨の文書を提出していることなどを確認する文書を提出した。

他方、一般行としての立場にある損害保険会社協調融資団の幹事である〈Q〉保険会社は、同年11月12日に、Bに対して文書を提出し、金融機関の一員として、金融システムの維持の観点から本件新事業計画に協力することとしたこと、新事業計画は、同じ非母体金融機関としての立場にある系統との関係から公平を欠く内容であることを指摘した上で、本件新事業計画の内容は、損害保険業界としては受入れ可能な最大限の支援であって、B及び母体においては、最大限の努力により経営再建を行い、本件新事業計画以上の支援負担を要請することのないようにお願いしたいとした。”

“また、同様に、一般行としての立場にあるt銀行は、同年12月27日に本件新事業計画に係る同意書を提出する際に、Bの再建については、本来母体各社が責任を持って対処すべきものであり、Bの経営に関与していないt銀行としては、新事業計画に係る同意の要請を受ける立場にはないが、金融システムの維持という社会的な要請から、すべての取引金融機関の同意を前提に協力することとしたこと、本件新事業計画は母体各社の責任の下で遂行されるべきものであるから、将来にわたりt銀行は、元本の償却をはじめ追加的な負担には応じられないことを書面をもって通知した。”

“Bの財務状況本件新事業計画は、Bが新規に獲得できる正常債権の金利水準が本件新事業計画策定当時の水準である6.50パーセント(長期プライムレートの5.2パーセントとスプレッド1.3パーセントの合計)であること及び不動産市況が、本件新事業計画策定当時が底値で、当初3年間は回復せず、4年目から緩やかな回復基調にある(4年目以降年3パーセントの上昇を想定)ことを前提としていた。しかし、平成5年版土地白書(平成5年6月15日発行。)は地価はなお高い水準にあるとし、政府自体が地価をさらに引き下げる必要があるとの認識を示していたし、現実にも、例えば、東京圏の住宅地、商業地の地価の推移は、平成5年にマイナス14.6パーセント(住宅地)、マイナス19.0パーセント(商業地)、平成6年に7.8パーセント(住宅地)、マイナス18.3パーセント(商業地)、平成7年にマイナス2.9パーセント(住宅地)、マイナス15.4パーセント(商業地)とそれぞれ下落しているように、不動産市況は依然として大幅な下落を続けていることに加え、金利水準も低利で推移し、本件新事業計画の前提は客観的な情勢に合致しなかった。”

“貸借対照表の欠損金は、平成5年3月末において33億0800万円であったものが、平成6年3月末には104億6000万円、平成7年3月末には187億0100万円へと増加し、平成5年度に本件新事業計画に従って増資をしたにもかかわらず、資本合計は平成6年3月末に139億3600万円、平成7年3月末に56億9500万円であり、平成6年3月末、平成7年3月末の当期損失がそれぞれ71億5100万円、82億4000万円であることから、資本欠損に陥るおそれがあった(甲6の39)。平成6年度末にu信用組合とv信用組合が破綻し、平成7年夏にはU信用金庫やw銀行の破綻が表面化し、内外から日本の金融システムに対する不安が非常に高まった。”

“平成7年8月には、住専各社に対して大蔵省の立入調査(以下「第二次立入調査」という。)が行われ、その結果、平成7年6月30日を調査基準時とするBの資産残高は2兆5151億円で、分類額(不良債権額)は1兆8532億円、分類率は73.7パーセントに達し、そのうち第Ⅱ分類は2991億円、第Ⅲ分類は1953億円、第Ⅳ分類(含み損益を含む)は1兆3588億円であることが明らかとなった。”

“第二次立入調査は、住専各社に対して行われたが、その結果、住専七社の総資産に占める不良債権の割合が七割を超え、第Ⅲ分類及び第Ⅳ分類の債権の合計額は全体で7兆5000億円になることが判明した。当時、住専七社に対する貸出金残高は、母体行が3兆5000億円、一般行が3兆8000億円であったことから、仮に母体行及び一般行が住専に対して有している債権の全額を放棄したとしても、2000億円分が系統の債権にロスが生ずることが明らかとなった。”

“与党三党は、平成7年6月25日に与党PT(金融・証券プロジェクトチーム)を発足させ、関係金融機関からのヒアリングを行うなどしていたが、与党PTは、その結果に基づき同年9月14日付けで、住専関係各金融機関並びに住専各社は直ちに住専問題解決のための話合いを行い、早急に解決策を取りまとめること及び大蔵省と農林水産省は、右の解決策のとりまとめのために責任ある行動を取ること、との勧告を出した。

また、金融制度調査会金融システム安定化委員会は、同月27日付けの審議経過報告で、住専問題に触れ、住専の問題は、その抱える不良債権が極めて多額であり、また関係する金融機関が多数に上ることから、金融システム全体の安定性に与える影響も大きく、現在の不良債権問題の中で、象徴的かつ緊要な問題となっているとした上で、住専自身及び母体行が主体的役割を果たし、今後の基本的な方針や債権の処理の仕方等につき合意形成を行うことが必要であること、行政当局は当事者間における議論を踏まえつつ、個別住専を超えた全体的枠組みの整備についての検討を並行して進め、適時に当事者間の合意形成を促進する必要があること、住専問題の早急な解決は、国内外から要請されているところであり、本年末までに処理策が策定されるよう、すべての関係者が強い決意をもって取り組むことが必要であることを報告している。”

“さらに、大蔵省も、同日、「金融機関の不良債権の早期処理について」を公表し、住専について、当事者による真剣な取り組みをしょうようするとともに、不良債権等の受け皿となる機関等について検討を行い、年内に処理方策を固めるとした。右のような状況を受けて、本件母体五社は、平成7年9月22日、母体会議を開催し、本件新事業計画と対比する形でBの実態の報告、第二次立入調査の報告がされた後、原告の〈R〉融資第二部長から、Bの進む方向は基本的には整理の方向であるとの認識を示し、意見を求めたところ、E銀行及び本件証券母体三社からは異論がなく、本件母体五社間でBを整理する方針が確認された。同年10月2日には、住専七社及びその母体行は、与党PTに対して、住専の再建を断念し、整理・清算する方針を伝えた。”

“本件母体五社で確認された整理の方針に従って、平成7年9月27日以降同年11月にかけて、Bの整理に向けての系統との協議が五回にわたって開催された。同年9月27日の第一回目の協議は、大蔵省銀行局中小金融課金融会社室(以下「金融会社室」という。)からの要請に基づいて開催されたもので、系統との協議については、全般的に金融会社室との事前・事後のすりあわせの下に行われた。第一回の協議は、同月25日及び同月26日の金融会社室との事前折衝を経て行われた。第一回の協議には、原告、E銀行及びBが参加し、系統側は、Q金庫、T共済農業協同組合連合会及び静岡県・北海道・東京都・兵庫県の各R農業協同組合連合会が参加した。第一回の協議においては、Bの〈J〉社長がBの現状等を説明し、系統の債権の担保となっているBの営業貸付金の状態が極めて悪化しており、系統の債権全額の弁済さえ危ぶまれる状況にあることを説明し、原告の〈H〉取締役が、Bは整理するとの結論になる旨を伝えた。これに対して、系統側は、すぐには了承せず、Bの実態に関する個別質疑や責任分担に踏み込んだ議論は次回以降に持ち越しとなった。”

“平成7年10月13日、同月31日及び同年11月16日に、第二回ないし第四回の協議が行われ、第一回と同様、B、本件母体二行及びQ金庫・静岡県R農業協同組合連合会をはじめとする中核的な系統関係者が参加し、第二回及び第三回協議には全国R農業協同組合連合会協会、第四回には愛知県R農業協同組合連合会も参加した。第二回の協議において、全国R農業協同組合連合会協会の〈S〉専務理事と静岡県R農業協同組合連合会の〈T〉専務理事から、新事業計画成立時に、原告とBとの関係は単なる株主と子会社ではないことを原告自身も認め、母体責任を確認したので系統側はBの再建に協力したという経緯があるのだから、母体行としての認識をきちんともってもらいたい旨の発言がなされ、第三回の協議において、右の〈T〉専務理事が、同年9月末に原告が母体ニューマネーを回収したことに関連して、Bを整理することになった場合でも、従前の系統への優先弁済は存続しているはずである旨の発言がなされ、また、第四回の協議においても、Q金庫の〈R〉副理事長が、住専の経営悪化の原因について考えると責任は住専と母体に極めて重いものがあると発言するなど、系統との協議においては、原告の母体行としての責任を追及する発言がみられた。”

“貸借対照表の欠損金は、平成5年3月末において33億0800万円であったものが、平成6年3月末には104億6000万円、平成7年3月末には187億0100万円へと増加し、平成5年度に本件新事業計画に従って増資をしたにもかかわらず、資本合計は平成6年3月末に139億3600万円、平成7年3月末に56億9500万円であり、平成6年3月末、平成7年3月末の当期損失がそれぞれ71億5100万円、82億4000万円であることから、資本欠損に陥るおそれがあった(甲6の39)。平成6年度末にu信用組合とv信用組合が破綻し、平成7年夏にはU信用金庫やw銀行の破綻が表面化し、内外から日本の金融システムに対する不安が非常に高まった。”

“平成7年8月には、住専各社に対して大蔵省の立入調査(以下「第二次立入調査」という。)が行われ、その結果、平成7年6月30日を調査基準時とするBの資産残高は2兆5151億円で、分類額(不良債権額)は1兆8532億円、分類率は73.7パーセントに達し、そのうち第Ⅱ分類は2991億円、第Ⅲ分類は1953億円、第Ⅳ分類(含み損益を含む)は1兆3588億円であることが明らかとなった。

第二次立入調査は、住専各社に対して行われたが、その結果、住専七社の総資産に占める不良債権の割合が七割を超え、第Ⅲ分類及び第Ⅳ分類の債権の合計額は全体で7兆5000億円になることが判明した。当時、住専七社に対する貸出金残高は、母体行が3兆5000億円、一般行が3兆8000億円であったことから、仮に母体行及び一般行が住専に対して有している債権の全額を放棄したとしても、2000億円分が系統の債権にロスが生ずることが明らかとなった。”

“与党三党は、平成7年6月25日に与党PT(金融・証券プロジェクトチーム)を発足させ、関係金融機関からのヒアリングを行うなどしていたが、与党PTは、その結果に基づき同年9月14日付けで、住専関係各金融機関並びに住専各社は直ちに住専問題解決のための話合いを行い、早急に解決策を取りまとめること及び大蔵省と農林水産省は、右の解決策のとりまとめのために責任ある行動を取ること、との勧告を出した。

また、金融制度調査会金融システム安定化委員会は、同月27日付けの審議経過報告で、住専問題に触れ、住専の問題は、その抱える不良債権が極めて多額であり、また関係する金融機関が多数に上ることから、金融システム全体の安定性に与える影響も大きく、現在の不良債権問題の中で、象徴的かつ緊要な問題となっているとした上で、住専自身及び母体行が主体的役割を果たし、今後の基本的な方針や債権の処理の仕方等につき合意形成を行うことが必要であること、行政当局は当事者間における議論を踏まえつつ、個別住専を超えた全体的枠組みの整備についての検討を並行して進め、適時に当事者間の合意形成を促進する必要があること、住専問題の早急な解決は、国内外から要請されているところであり、本年末までに処理策が策定されるよう、すべての関係者が強い決意をもって取り組むことが必要であることを報告している。”

“さらに、大蔵省も、同日、「金融機関の不良債権の早期処理について」を公表し、住専について、当事者による真剣な取り組みをしょうようするとともに、不良債権等の受け皿となる機関等について検討を行い、年内に処理方策を固めるとした。右のような状況を受けて、本件母体五社は、平成7年9月22日、母体会議を開催し、本件新事業計画と対比する形でBの実態の報告、第二次立入調査の報告がされた後、原告の〈R〉融資第二部長から、Bの進む方向は基本的には整理の方向であるとの認識を示し、意見を求めたところ、E銀行及び本件証券母体三社からは異論がなく、本件母体五社間でBを整理する方針が確認された。同年10月2日には、住専七社及びその母体行は、与党PTに対して、住専の再建を断念し、整理・清算する方針を伝えた。”

“本件母体五社で確認された整理の方針に従って、平成7年9月27日以降同年11月にかけて、Bの整理に向けての系統との協議が五回にわたって開催された。同年9月27日の第一回目の協議は、大蔵省銀行局中小金融課金融会社室(以下「金融会社室」という。)からの要請に基づいて開催されたもので、系統との協議については、全般的に金融会社室との事前・事後のすりあわせの下に行われた。第一回の協議は、同月25日及び同月26日の金融会社室との事前折衝を経て行われた。第一回の協議には、原告、E銀行及びBが参加し、系統側は、Q金庫、T共済農業協同組合連合会及び静岡県・北海道・東京都・兵庫県の各R農業協同組合連合会が参加した。第一回の協議においては、Bの〈J〉社長がBの現状等を説明し、系統の債権の担保となっているBの営業貸付金の状態が極めて悪化しており、系統の債権全額の弁済さえ危ぶまれる状況にあることを説明し、原告の〈H〉取締役が、Bは整理するとの結論になる旨を伝えた。これに対して、系統側は、すぐには了承せず、Bの実態に関する個別質疑や責任分担に踏み込んだ議論は次回以降に持ち越しとなった。”

“平成7年10月13日、同月31日及び同年11月16日に、第二回ないし第四回の協議が行われ、第一回と同様、B、本件母体二行及びQ金庫・静岡県R農業協同組合連合会をはじめとする中核的な系統関係者が参加し、第二回及び第三回協議には全国R農業協同組合連合会協会、第四回には愛知県R農業協同組合連合会も参加した。第二回の協議において、全国R農業協同組合連合会協会の〈S〉専務理事と静岡県R農業協同組合連合会の〈T〉専務理事から、新事業計画成立時に、原告とBとの関係は単なる株主と子会社ではないことを原告自身も認め、母体責任を確認したので系統側はBの再建に協力したという経緯があるのだから、母体行としての認識をきちんともってもらいたい旨の発言がなされ、第三回の協議において、右の〈T〉専務理事が、同年9月末に原告が母体ニューマネーを回収したことに関連して、Bを整理することになった場合でも、従前の系統への優先弁済は存続しているはずである旨の発言がなされ、また、第四回の協議においても、Q金庫の〈R〉副理事長が、住専の経営悪化の原因について考えると責任は住専と母体に極めて重いものがあると発言するなど、系統との協議においては、原告の母体行としての責任を追及する発言がみられた。”

“なお、原告側は、右の第二回の協議の〈S〉専務理事と〈T〉専務理事の発言に対しては、原告はB設立当時の発起人にも入っており、単なる一株主というつもりは全くなく、原告の責任が重いことはそのとおりである旨回答し、また、右の第三回の協議の〈T〉専務理事の発言に対しては、Bの新事業計画成立時からの経緯等を十分に踏まえて対処したい旨回答するなど、原告がBの整理に係る損失の負担についてプロラタ負担によるべきであると主張することはなかった。”

“同年11月22日には第五回の協議が行われたが、それに先立つ同月20日に金融会社室と原告との事前相談において、金融会社室側から、これからの整理に伴う負担議論等に進んでほしい旨の要請がされ、併せて、プロラタ負担としたいなどと持出すことは避けるようにとの要請がされた。第五回の協議において、原告の〈H〉取締役は、大蔵省から早く整理の方法の協議を進めるように促されていると前置きした上で、整理に伴う損失分担については、商法の枠組みの中で、関係者間の議論を踏まえた合理的な方法をとりたい旨を述べた。”

“これに対し、系統側は、Bの設立や本件新事業計画の成立の経緯、また、前記5(二)の原告らが大蔵・農水覚書に従って大蔵省に念書を差し出した事実などを持ち出して、系統の債権から生ずる元本ロス部分について、母体側が責任を持つ完全母体行責任による処理を強く主張した。しかし、原告は、株式会社としてできる限界があり、貸出金の全額を棒引きすることまでは認めるが、そこまでが限界であって、それ以上の負担をすることは商法上許される範囲を超えるとして、系統の右の要求を拒否した。右のとおり、完全母体行責任を前提とした系統の債権の全額弁済を主張する系統とあくまでも商法の枠内での損失分担であり、貸出金の全額の放棄が限度であると主張する原告との間の溝は埋まらず、系統との協議は物別れに終わった。”

“このように、原告らと系統との交渉は平行線をたどったところ、平成7年11月29日に、大蔵省の〈U〉銀行局長(以下「〈U〉銀行局長」という。)が各住専の母体行の役員を集め、「本件は当事者の持っている道具だけでは解決できない問題だと考えており、明日以降、みなさんの意向をお聞きして、大蔵省としての案をまとめたい。」として、大蔵省として、住専処理について関係当事者の仲介を行い、公的資金の導入を含む抜本的な住専処理のスキームを策定する意思があることを示唆するとともに、政府予算案の内示がある同年12月20日を住専処理案のとりまとめのリミットとして提示した。同年12月1日には、与党PTを引き継いだ与党政策調整会議によって、①処理案の対象はできる限り住専七社一括とすること、②処理すべきロスについては、この際、果断に対処することとし、残余の資産等については受け皿となる機構を設立し対処すること、③日銀融資、政府保証等を活用すること、ただし、これらは直接的にも間接的にも国民の負担となるものであって、まず国民の理解が前提で、当事者間で最大の努力が払われた後の手段であり、したがって、真にやむを得ないものに限られるべきであって、透明性の確保、種々の責任の明確化が必要であること、④ロスの負担割合を決める場合は、日本の金融が国際的に位置付けられていることに配慮したものであること、住専設立から今日の破綻に至った経緯を充分踏まえたものであること、それぞれの当事者が有する経営状況、対応力等を考慮したものであることの三点が考慮されなければならないことをガイドラインとし、大蔵省及び農林水産省が直ちに処理案の作成に取りかかることを要請するとする内容の「住専問題の処理について」と題するガイドラインが提示された。”

“これを受けて、大蔵省は、住専の母体に対するヒアリングを行ったが、原告は、〈U〉副頭取において、貸出残高までの負担が商法上許される限界であることを伝えた。同月4日に各住専の母体が集まって〈U〉銀行局長との面談に関する情報交換が行われたが、原告以外の各住専の母体も、貸出残高全額までの負担が限界であるとの認識を有していることが確認された。”

“住専の母体である関係金融機関の右のような意向を受けて、大蔵省は、農林水産省との間で、住専処理案の取りまとめに入り、まず、住専各社の有する第Ⅳ分類債権相当額の6兆2700億円ないしこれに欠損金1400億円を加えた6兆4100億円を一次ロスとした上で、母体行が有する債権の全額3兆5000億円を放棄して、残額の2兆8000億円を一般行と系統がプロラタで負担する方式を検討したが、これによると、系統の負担は約1兆円以上となり、5000億円が系統の負担の限界であるとする農林水産省との間で議論が平行線をたどった。”

“平成7年12月8日には、当時の〈d〉大蔵大臣と〈e〉農林水産大臣との間の協議が行われたが、系統の負担する金額について打開策を見いだすことはできなかった。また、同月12日及び13日には、大蔵省から原告に対して、大蔵省と農林水産省との折衝の進捗状況にかんがみて、母体行が貸出債権の全額を放棄する修正母体責任に加えて、何らかの責任を負うべきであるとする国会議員からの要求が強いので、原告から国会議員に対して母体行の考えを直接伝えるように指示がされ、原告は、〈U〉副頭取を中心にこれに対応した。

その後、同月16、17日に〈U〉銀行局長は各住専の母体の経営者を召集し、原告については同月17日の夕方に〈U〉銀行局長と原告の〈A〉頭取とのトップ会談が設定された。原告は、右のトップ会談に先立ち、既に16日に会談を済ませた銀行等から情報を得て、大蔵省から提示される処理案に対して事前に内部で対応を検討した結果、貸出残高全額までの負担であれば受諾するもののそれ以上の負担については受諾できないことを再度確認した。また、原告が各住専の他の母体行の動向を調査したところ、母体行債権の全額放棄が法的にも負担の限界であるとのスタンスで一致していた。同月17日の〈U〉銀行局長と〈A〉頭取との会談では、〈U〉銀行局長が、系統は本件新事業計画等の各住専の第二次再建計画の合意等の従前の経緯を根拠に責任は母体にあると強く主張しているため住専処理策のとりまとめが難航していると述べた上で、損失負担について、①一次ロス(第Ⅳ分類資産6兆3000億円)については、母体行債権3兆5000億円の全額放棄、一般行による1兆7000億円の債権放棄に加えて、残りの1兆1000億円を系統の負担とする(ただし、系統についてはどうなるか流動的である。)、②第Ⅲ分類資産に係る損失1兆2400億円(二次ロス)については、母体が中心となって管理・運営する受け皿会社で処理するとの大蔵省案を提示した。”

“これに対し、原告側は、右②の1兆2400億円については実質的に母体の負担となるものであって承諾できないと伝えたところ、〈U〉銀行局長は、一次ロスの6兆3000億円を出発点にした母体行3兆5000億円、一般行1兆7000億円の負担については、翌日の同月18日までに判断してほしい旨、二次ロスの1兆2400億円についてはその後でもよい旨述べた。原告は、同月18日に、右①の一次ロスの処理については大蔵省案に同意するが、これによってプロラタでの負担2兆1000億円より1兆4000億円も多く負担して母体責任を果たしているので、それを超える提案は同意できないとの回答をした。住専各社の母体行も、おおむね、右の一次ロスの処理について大蔵省案を受け入れるとの姿勢を示した。”

“与党三党と政府の首脳(自由民主党総裁、同党幹事長、同党政務調査会長、社会党委員長、同党書記長、同党政策審議会長、新党さきがけ代表兼大蔵大臣、同党代表幹事、同党政策調査会長、内閣官房長官、農林水産大臣)は、平成7年12月19日、住専の具体的な処理方策について、①住専処理機構は、住専の資産等を引き継ぐこととし、回収不能な不良債権に係る損失見込額(七社合計で約6兆2700億円)、欠損見込額(約1400億円)について処理すること、②関係金融機関に対し、次のとおり対応することを要請すること、すなわち、母体行は債権の全額(3兆5000億円)を放棄し、また、住専処理機構への出資及び低利融資を行うこと、一般行は債権のうち1兆7000億円を放棄し、また、住専処理機構への低利融資を行うこと、系統は貸付債権の全額返済を前提として、住専処理機構に対する約5300億円の贈与及び住専処理機構への低利融資の協力を行うこと、③政府は、預金保険機構に住専勘定を設け、平成8年度当初予算において、同勘定に対して6800億円を支出し、同勘定は、住専処理機構に対し、同年度以降回収可能性の精査、整理状況を踏まえて支出を行うこと、④預金保険機構住専勘定は、住専処理機構において住専から引き継いだ資産に係る損失が生じた場合、その一部を補てんし、政府は同勘定に損失が生じた場合に適切な財政措置を講ずること、⑤政府は、平成8年度当初予算において、預金保険機構に対し、同機構の運営を強化するために50億円の出資を行うこと、⑥〈V〉銀行に対し、預金保険機構への出資及び同機構住専勘定への資金供与を行うよう要請すること、⑦以上について、所要の法的措置を講ずるとともに、関係機関による調整が行われ、適切な整理計画が策定された住専から速やかに住専処理機構に対し資産等の譲渡を行い、その処理を着実に進めていくこととすることなどについて、政府・与党が一体となって取り組むことを確認した。”

“右の確認において、住専処理の全体のスキーム、損失負担等を決定するに当たっては、次の点が守られなければならないとして、透明性の確保、大蔵省・〈V〉銀行の金融政策上の責任の明確化、住専各社の責任の明確化、銀行等の責任の明確化、系統の今後などについて言及され、銀行等の責任の明確化については、住専の母体行はその債権を放棄するとはいえ、その設立、経営の責任は引き続き将来にわたって大きいものがあること、迂回融資、紹介融資のうち銀行が不正に関与したものなど金融機関の本来の責任を回避したケース等あらゆる経営責任の追及を行うこととされている。”

“内閣は、平成7年12月19日、住専をめぐる問題は、金融機関の不良債権問題における象徴的かつ喫緊の課題であり、我が国金融システムの安定性とそれに対する内外からの信頼を確保し、預金者保護に資するとともに我が国経済を本格的な回復軌道に乗せるためにも、その早期解決が是非とも必要であるとし、そのため、住専問題に係る透明性の確保、種々の責任の明確化等を図りつつ、次のとおり、具体的な方策を講ずるものとするとの閣議決定(本件閣議決定)を行い、翌日に予定されていた翌年度予算の大蔵原案の内示前にこの問題に一応の決着をつけた。

(1)処理の損失住専処理機構を設立し、住専の資産等を引き継ぐこととし、回収不能な不良債権に係る損失見込額(七社計で約6兆2700億円)及び欠損見込額(約1400億円)について処理する。

(2)関係金融機関に対する要請関係金融機関に対し、次により対応することを要請する。ア母体行は、住専に対する債権約3兆5000億円の全額を放棄する。また、住専処理機構への出資及び低利融資を行う。イ一般行は、住専に対する債権のうち約1兆7000億円を放棄する。また、住専処理機構への低利融資を行う。ウ系統は、貸付債権の全額返済を前提として、住専処理機構に対する約5300億円の贈与及び住専処理機構への低利融資の協力を行う。

(3)公的関与ア政府は、預金保険機構に住専勘定を設け、平成8年度当初予算において、同勘定に対して6800億円を支出する。同勘定は、住専処理機構に対し、同年度以降、同機構の保有する債権の回収可能性の精査及び整理状況を踏まえて支出を行う。イ預金保険機構住専勘定は、住専処理機構において住専から引き継いだ資産に係る損失が生じた場合、その一部を補てんする。また、政府は、同勘定に損失が生じた場合に、適切な財政措置を講ずる。ウ政府は、平成8年度当初予算において、預金保険機構に対し、同機構の運営を強化するために、50億円の追加出資を行う。エ〈V〉銀行に対し、預金保険機構への出資及び同機構住専勘定への資金供与を行うよう要請する。

(4)債権回収の促進住専処理機構は、預金保険機構の指揮の下、法律家、不動産取引の専門家等の参加、協力を得て、法的手段等を活用しつつ、債権の回収を強力に行う。両機構は、法務・検察当局及び警察当局と緊密な連携を図る。

(5)以上について、所要の法的措置を講ずるとともに、関係機関による調整が行われ、適切な処理計画が策定された住専から、速やかに住専処理機構に対し資産等の譲渡を行い、その処理を着実に進めていくこととする。なお、金融制度調査会は、平成7年12月22日に、金融システム安定化のための諸施策と題する答申を行い、住専問題について、「公的資金の導入も含めた臨時異例の措置が政府において決断されたこともやむを得ないと考えるが、これらの措置の具体的運営に当たっては、公的資金が導入されていることを十分踏まえて、最大限の透明性が確保され、できる限りの早期の回収が図られるべきである。」とした上で、国民の理解を得るためには、種々の責任の明確化について厳正な取組みを行うことが不可欠であるとして、住専の母体行の責任については、「住専の設立やその経営に関与してきており、これまでの経営の過程での責任について明確化する必要がある。」とし、さらに、「今般の処理方策が今後適正に実行されることにつき、注視することとしたい。」としている。

本件閣議決定がされた平成7年12月19日時点では、本件新事業計画に従って原告からBに貸し付けられた母体ニューマネーのうち50億円が回収されていなかったが、原告は、これを同月29日に全額回収した。”

“一次ロスの処理については処理方策がまとまり、本件閣議決定に至ったが、二次ロス1兆2400億円の負担については、依然として処理方策がまとまっていなかった。二次ロスについて、原告らは、住専処理のために貸出残高を超える負担をすることは株主に対する説明ができず、到底承諾できないと大蔵省に対して伝えていたところ、大蔵省は、平成7年12月末ころ、受け皿会社で生ずる二次ロスについて、直接母体が負担するのではなく、関連金融機関のすべてが協調して出資する基金を設立してその運用資金で賄う案を立案し、各住専の母体行との協議を開始した。原告については、平成8年1月11日に〈H〉取締役らが大蔵省を訪問して、同省の〈f〉審議官及び〈g〉参事官から、二次ロスの処理スキームについての説明を受けた。

大蔵省側は、金融機関拠出基金について、同基金を預金保険機構の中に設置すること、その目的は、住専にかかわる債権の回収を円滑に進め、金融システムの安定に資することとし、法律に明記すること、その法的な性格は任意拠出とするが、これは法律によって基金への拠出を義務付けることは難しいからであること、基金の総額は1兆円を限度とすること、基金の拠出者は住専に対して出資していた預金金融機関等とし、生命保険会社や証券会社も含まれるが今のところ系統は入らないとしていること、基金から住専処理機構へ1000億円を出資し、残りは基金に留め置き、その運用益を処理機構に繰入れることなどを説明した。”

“また、住専処理機構について、その法的性格は、債権回収のフレキシビリティを考えて株式会社とすること、資本金は2000億円とし、預金保険機構100パーセント出資の子会社とすること、住専処理機構の資金計画などについて説明した。同月16日には、大蔵省の〈U〉銀行局長が原告を訪問し、〈U〉副頭取に対し、同月20日に大蔵大臣がG7へ出席するが、外国の住専問題に対する関心は高く、外国に対して住専処理策が実現することをきちんと説明するためにも、大蔵大臣の出発する前に住専問題についての見通しをもっていたいと述べて、同月19日までに二次ロス処理案への了解がほしいと要請した。”

“原告は、Bの母体行会議を召集し、大蔵省から提示された二次ロス処理案への対応策を協議し、さらに他の住専の母体行とも情報を交換しながら、最終的な回答案を詰めた。その結果、同月18日付けで、①金融機関拠出基金について、預金保険法において同基金設置の趣旨(金融システムの維持)を明記し、法律により拠出を義務付けること、拠出は母体に限定せず幅広く民間金融機関の参加とすること、及び相当額の系統金融機関の拠出を加えること、②住専処理機構への母体低利貸付について、母体は債権を全額放棄することを理由に、住専処理機構への貸付は系統と一般行が残高に応じて行うべきものであり、仮に系統が3分の1(約2兆2000億円)を超える貸付を行えず、民間金融機関が不足分を貸し付ける場合は、同貸付が系統の不足分である旨を明らかにすること、不足額の貸出については、コマーシャルベースのバンキングの視点から安全性・収益性に問題がないことが必要であり、その証左なき場合は政府保証等の措置を講ずること、金利・返済等の貸付条件は民間・系統とも同一とすることなどの条件が満たされることが二次ロス処理案を前進させるための前提条件であって、これは法的な問題であるので厳格に受け止めてもらいたい旨の回答案を作成し、同日、〈f〉審議官に対して説明をした。”

“また、住専の主要母体行は、同月17日、大蔵省が提示した二次ロス処理策を受け入れるためには、①二次損失は系統が負担すべきであるが、系統の救済のために設立母体が支援するということを政府が公式に認めること、②今後設立する住専処理機構が住専の資産を買取るのに必要な資金6兆5000億円のうち、系統以外の金融機関に求められた低利融資約4兆4000億円は、元利の全額返済を政府が保証すること、③預金保険機構内に新設する住専勘定に設立母体が出資を要請された最大1兆円については、法的に義務付けることとの三点を条件とすることを固めた。”

“大蔵省は、平成8年1月24日、原告に対し、「(案)」と題する文書によって、大蔵省の二次ロス処理の修正案を提示した(甲193)。その内容は、以下のとおりである。すなわち、まず、基金への拠出の明確化として、①住専処理に関する法律により、預金保険機構の中に「金融安定化拠出基金」(仮称)を設立すること、②基金の目的(住専の債権債務の処理を促進し、金融システムの安定化に資する)を法律で明記すること、③基金の拠出対象者は住専に出融資している金融機関等(生命保険会社及び証券会社を含む。)とすること、④拠出方法については、預金保険機構の運営委員会において決定すること、⑤大蔵大臣による拠出の要請をすることとされていた。また、住専処理機構の将来発生し得る損失に関する措置として、①住専処理機構が住専により引き継いだ資産については、今後の経済や地価の動向によっては、将来損失が生ずる可能性が残されているところ、この損失懸念に対しては、まずもって、法律上認められているあらゆる回収手段等を迅速かつ的確に用いることにより債権回収等に全力を挙げること、②そのような回収努力にもかかわらず、万一将来損失が生じた場合、国はその損失の2分の1を補てんすること、③他方、残る2分の1については、まず、民間金融機関の拠出による金融安定化拠出基金の運用益及び稼働資産からの収益等によって賄い、さらに損失が生じても民間金融機関の住専処理機構に対する融資が毀損しないよう、必要に応じて預金保険機構の一般勘定からの支援の下で同機構による保証を行うことを検討することとされていた。さらに、系統との融資条件の同一化として、Q金庫の融資に関しては、金利・返済条件につき母体行及び一般行と同一化が図られるように要請するとされ、また、融資額の配分についても、各住専口勘定ごとに母体・系統・一般金融機関からおおむね3分の1ずつ融資するとの原則が示された。原告は、右の修正案を検討した結果、平成8年1月25日に、右修正案に同意することを伝えた。また、そのころ、原告以外の関係金融機関も右の修正案の基本的な枠組みについて同意した。”

“政府・与党は、右の修正案を二次ロスの処理策として採用することを最終的に決定し、同月30日に、住専問題の処理については、平成7年12月19日の閣議決定に則り、さらにその処理方策を具体化するものとするとの閣議了解(本件閣議了解)がされた。本件閣議了解で了解された方針は以下のとおりである。

(1)現下の喫緊の課題である住専問題の早期解決を図るため、住専七社は整理されることとなり、さらに、新たに設立される住専処理機構が住専七社から債権等を買取り、強力に回収を行いながら処分していくこととされている。

(2)その際、住専処理機構は、住専七社の債権等を買取るための資金を調達することが必要となる。このため、母体行、一般行、系統が同機構に対し所要資金を融資することが求められている。

(3)本問題の処理に当たっては、債権回収と責任追求に最大限の努力を払う必要がある。まず、預金保険機構と住専処理機構が一体となって強力な体制をもったものにすべきである。政府と両機構は、法律上認められるあらゆる回収手段を迅速かつ的確に展開して、住専から引き継いだ資産にかかわる損失を生じさせないよう全力を挙げる。

ア回収が順調に進み益金が生じた場合は、その成果を還元する。

イ万一、損失が生じた場合には、本件閣議決定の趣旨に従って、政府・民間の共同の責任で処理することとし、政府の負担は2分の1とする。

ウ民間金融機関の負担については、預金保険機構内に新たに設置される基金(約1兆円を目途)の運用益の活用、同機構による保証等により対応する。

(4)本件閣議決定及び本件閣議了解によって、金融秩序維持安定のための住専処理方策が具体化されることになる。今後、国民の最大の関心事である種々の責任を明確にするため、全力を挙げて取り組むこととする。政府は、平成8年2月9日に、本件閣議決定及び本件閣議了解の内容を実現すべく、住専の整理に伴う住専処理法案を国会に提出した。”

“既に述べた政府の住専処理方策とは別に、当時最大野党であった新進党は、平成7年10月17日に、住専問題の解決に向けてとする住専処理に関する新進党案を発表した。右の新進党案は、住専問題解決の前提として、住専問題の本質と責任の所在を明確化しなければならないとして、①住専設立と住宅金融政策上の位置付け、②住専の設立に関する母体行、金融当局の関与及びその後の母体行の関わり、③住専がなぜ巨額の不良債権をかかえるに至ったのか、その経緯と母体行の関与と住専の経営実態、④住専再建計画の経緯と責任の所在の四点を明らかにすべきであるとした上で、以下の五つの観点から、問題解決の処方箋を作成することを提起するとしている。”

“すなわち、第一の観点は、経営悪化の主因は、何ら業務調整もしないまま住専の本来業務である個人住宅ローンに親会社である母体行が本格進出し、市場のパイを圧迫したことにあるという点、また、住専の債権には母体行の紹介や移し替えなどがあったとの事実も指摘されており、発生面において不透明であり、これらの点から母体行の責任を見逃すことはできないという点である。

第二の観点は、母体行と住専は出資の関係においてのみ論じられるのではなく、母体行業務の附随・関連業務を行う、実質的な子会社であり、単に形式的比率のみで責任分担を論じられるものではないという点、また、設立の経緯(出資など)のみならず、経営面においても役員・主要幹部職員などの派遣などを含めて深く関与してきており、親子会社の関係は明白であって、出資者たる母体行が親会社として子会社の経営を支配してきており、出資者は負担能力の限界まで責任を負うべきであるとの点である。

第三の観点は、住専は預金の取扱いをする金融機関ではないが、短資会社と同様、大蔵省直轄の金融機関として位置付けられ、系統の融資の取扱いも通達上金融機関として位置付けられていることから、住専との取引はいわば金融機関の信用力を担保とするインターバンク取引であって、一般の事業会社に対する貸付と同列に論ずるわけにはいかないという点である。

第四の観点は、住専の再建計画において、母体行は責任を負うことを明確にしており、再建計画時に約されたことが、整理時に反故にされることは信義誠実原則に反し、我が国の金融システムの根幹をなしている「信用取引」を崩壊させることになりかねないものであって、住専が再建であれ、整理であれ、母体行責任が減じるものではないとの点である。そして、第五の観点は、住専問題は、その対応・処理の方法などを含めて、我が国金融システムの安定化に向けて、内外の注目を浴びているところ、このような中で、住専の許認可、指導、さらに再建計画を含めて行政は深く関与してきており、我が国の金融システムの安定化に向けて、行政はその責任を痛感しなければならず、その観点から最大限の努力を行うことは当然であるとの点である。”

“右のような各観点を踏まえて、新進党案は、解決に向けての望ましいスキームとして、母体行が全責任を負う「完全母体行主義」か、若しくは母体行が債権を全額放棄し、不良債権を圧縮、残った資産を受け皿会社に移行し、同会社に母体行が出資・贈与・低利融資、非母体行は元本が保証されることを前提として贈与と低利融資で協力を行う方式を採用することが至当であるとしている。

また、新進党案は、公的資金の導入問題については、金融システム安定化委員会において大方がその必要性を認めているようであるが、国民的理解を得るためには、公開性と透明性を担保する観点から、住専の実態解明とこの問題の経緯並びに責任のあり方についての筋の通った説明が行われる必要があること、また、導入の検討に際しては、預金者保護や納税者の利益保護など公益的な判断に基づかなければならないことを指摘している。その後、新進党は、本件閣議決定及び本件閣議了解がされた後である平成8年2月27日に、「住専問題に関する基本方針」と題する住専処理に関する対案を発表したが、その内容は、①平成8年度予算案に計上している6850億円の住専関係予算を削除する、②住専問題の解決については、市場原理に基づく自己責任の大原則により国民に開かれた状況の中で行う、③国家行政組織法3条による行政委員会として不良債権処理公社(日本版RTC)を設立して、金融機関等の破産・更生手続の申立権を付与するとともに、管財人の機能並びに刑事訴追権を付与し、刑事・民事上の責任追及及び債権回収に全力を挙げる環境を整備する、④母体行は住専の経営破綻に至った経緯にかんがみ、最大限の責任を果たすべきである、⑤系統の再建・改革については、国が別途全面的に支援する、⑥国民の預貯金については、国がすべてを保証するというものであった。”

“新進党は、同年3月4日、住専関係予算6850億円が計上されている平成8年度予算案の審議に応じないという方針を決定し、同党議員が予算委員会の会場の第一委員室に座り込みを開始した。

また、新進党は、同月13日には、右の「住専問題に関する基本方針」を具体的に展開する「住専問題に関する具体的方針」を発表した。その内容は、①住専は民間会社であり、かつ預貯金を受け入れている金融機関でもないから、その経営破綻の処理について税金を投入すべきではない、②密室の合意を前提に住専処理機構に税金を投入して住専の損失を補てんするという政府の処理策は合理性を欠くから、予算案に計上している6850億円の住専関連予算は削除する、③住専各社の経営破綻の処理は、法的処理により、公正・透明なルールの下に行うこととする、④法的処理の方法としては、会社更生法の適用によることとし、管財人の強力な権限の下に、住専各社の経営破綻に母体行が重大な責任を負っている経緯を十分に踏まえた実質的公平の実現を図る、⑤巨額な不良債権を抱える住専等の管財人の業務を集中的かつ効率的に遂行するため、特殊法人として更生申立権を有する「不良債権処理公社(日本版RTC=整理信託公社)」(仮称)を設立し、不良債権の回収と責任の追及を徹底的に実施する、また、その過程で明らかになった犯罪行為は告発することを義務付ける、⑥金融システムの安定性を保ちつつ、不良債権の法的処理を行うため、当面、預金保険機構・貯金保険機構による預貯金の完全な支払保証を実施するとともに、そのための必要資金は政府保証を付して日銀から融資する、⑦協同組合であるために内部留保の乏しい系統及びその傘下の系統組織の経営に配慮し、当面、Q金庫に対して政府保証を付した日銀融資を行うとともに、系統のあり方の見直しや系統組織の抜本的改革を進めるというものであった。”

“なお、この点について、被告は、最大野党の認識も政府の住専処理策が実現されない場合には、処理策が白紙に戻され、法的整理手続で債権者平等の原則に基づく整理手続が行われるべきものと考えていたことがうかがわれると主張し、甲第221号証を引用する。

しかしながら、甲第221号証によると、新進党が発表した「住専問題に関する具体的方針」では、「法的処理の方法としては、会社更生法の適用によることとし、管財人の強力な権限の下に、住専各社の経営破綻に母体行が重大な責任を負っている経緯を十分に踏まえた実質的公平の実現を図る。」とされ、新進党の〈h〉議員が記者会見で「会社更生法に基づき、設立母体や経営者責任が問われたケースは存在するし、実質的平等の原則に照らせば、母体行に重い責任をとってもらえる」と説明したことが認められ、新進党は、会社更生法などの法的処理によって住専処理を行うとしながらも、法的処理において母体行の責任を追及する姿勢を明確にしていたのであって、被告が主張するように、法的整理手続で母体も含め債権者平等の原則に基づく整理手続が行われると考えていたなどとは到底いうことができない。”

“また、当時、新進党政権準備委員会の〈i〉副委員長(明日の内閣副総理)は、雑誌のインタビューに対し、「母体行は文字どおり母体です。しかも、融資先の紹介などをやって、そういう先に限って質が悪い。その責任を考えれば、3兆5000億円の債権放棄だけでは済まされません。」と述べている(甲220)。その後、同月25日に、当時の〈j〉衆議院議長の下で、与党三党、新進党及び日本共産党(以下「共産党」という。)による五党党首会談が開催され、翌26日から国会を正常化することで合意し、新進党は、同月25日の夜に、同月4日から続けてきた座り込みを解除した。”

“共産党の〈k〉委員長(当時)は、平成7年10月25日ないし同月27日にわたって開催された、同党の第四回中央委員会総会の幹部会報告として、「今問題となっている住宅金融専門会社(いわゆる住専)にしても、そのほとんどは大銀行が設立し、資金も人事も経営も銀行がにぎり、銀行の別働隊として、自分では規制があるためにやるわけにゆかない不動産融資を、銀行にかわってやらせたものであります。しかもその大銀行自身は、バブルの時期に大もうけをかさねたうえ、バブル崩壊後もばく大な利益をあげつづけているのです。こういう乱脈経営の結末は、母体である大銀行自身の手で解決するというのが当然のことであって、しかも銀行はそれだけの能力を持っています。」と報告した。”

“また、共産党の〈m〉書記局長(当時)は、平成8年1月31日の衆議院予算委員会で、住専各社の母体行が第一次再建計画から約1兆円の融資を引き上げているとした上で、「あなた方は母体行は責任は果たしたと言われるけれども、3兆5000億円の債権放棄では済まない。私は、少なくとも4兆5000億円まで払ったっていいじゃないか、足らない分があったら国民の血税に頼るのではなくて銀行に払わせたらいい。これが国民の声ですよ。これは政策判断の問題です。どうですか。」と述べている。”

“同書記局長は、雑誌のインタビューに対しても、「住専を設立したのも、暴走させたのも、破綻させたのも銀行です。足りない分は母体行が責任を持って負担するべきです。3兆5000億円の債権放棄で、責任を果たしたとは思いません。母体行は住専と一緒になって乱脈融資をした当事者です。債権者のような顔をしていますが、本当は住専と一緒に債務者の側にあるべきなんですよ。」と述べている。

さらに、共産党国会議員団は、平成8年2月27日に、「住専不良債権処理への血税導入の撤回と、国民本位の財政再建に向けた抜本的な予算組み替えを要求する」と題する書面をもって与党三党に申し入れた。その内容は多岐にわたるが、住専処理関係については、「住専問題で最大の責任を負うべきは、住専を作り、別働隊として活用して大もうけしたうえ、リスクの高い融資先を「紹介融資」として住専に押しつけ、あげくのはてには住専を農林系金融機関に押しつけてみずからは撤退をはかった母体行であることは、衆目の一致するところである。母体行が現存の債権額3兆5000億円を放棄するだけで責任を逃れようとするのは、断じて許されるものではない。」としている。”

“国会においても、右(二)記載の共産党の〈m〉書記局長の発言にあるほか、平成8年2月14日及び同月26日に開催された衆議院予算委員会において、いずれも、〈n〉総理大臣が、法律上問題のあるような紹介融資については、住専処理機構から損害賠償請求を行うことも考えるべきである旨の答弁をするなど(甲472、473)、住専の母体行の責任を追及する動きがあった。”

“平成8年2月15日に開催された衆議院予算委員会には、Q金庫の〈W〉理事長(以下「〈W〉理事長」という。)、全国銀行協会連合会会長であったy銀行の〈X〉頭取(以下「〈X〉頭取」という。)、Jの〈Y〉代表取締役、原告の〈A〉頭取などが参考人として招致された。〈W〉理事長は、冒頭の意見陳述において、住専問題の本質は住専の経営問題であって、住専の経営に責任のある住専経営者及びその経営に深く携わってきた母体行が最大限の責任と負担をもって処理すべきであるとし、とりわけ母体行は、住専を自己の子会社として設立し、その経営に人員を派遣するなど深く住専の経営に参画してきたので、日本の金融の慣行、商慣行等からみても住専に対する親会社としての母体行の責任は厳然として存在すると述べ、母体行の責任に言及するとともに、系統が母体であるOについては系統の責任において対処していることを指摘した。”

“また、質問に答える中で、〈W〉理事長は、母体行の方から法的整理ということであれば、当然私たちもこれに応訴していくとし、右のような母体行と住専の関係に加えて、母体行が住専の事業を浸食したことや紹介融資を行ったことからすると、母体行の責任は単に貸出債権を放棄しているということでは済まない、債権者平等の原則というのは実質的な債権者平等の原則であり、出資者や経営者の債権は一般債権者に比して劣後するから、母体行の3兆5000億円の債権は劣後債権であって、破産あるいは清算の場合は回収不能のものであるとの意見を述べた〔なお、同理事長は、平成8年4月22日の参議院予算委員会においても、母体行の住専に対する経営責任からすると平等弁済は社会正義に反するとの発言をしている〕。”

“〈Z〉委員から〈X〉頭取に対して、公的資金に相当する6850億円を銀行協会から政府に対し提供するような考えがないかとの質問がされ(乙5)、〈P〉委員から〈X〉頭取に対して、紹介融資問題が母体行の大変な責任であって、それが回り回って国民の税金としてとられるところに国民の怒りがあるとの指摘がされるなど、〈X〉頭取、〈A〉頭取に対する質問において、母体行が、貸出債権の全額放棄以上の責任を負うべきであるとの追及が厳しく行われた。〈A〉頭取は、質問に答えて、「母体行としては、3兆5000億円という母体行全額の放棄をいたします。それからその上に、一般行としてもまた債権放棄いたしまして、その上に、住専の処理機構に低利融資をいたします。」と述べ、また、商法上の株式会社として許される範囲のぎりぎりまでの負担をしていると説明した。”

“〈a〉新聞が、平成7年11月1日に、修正母体行責任を妥当としつつ、住専処理に関する損失負担は、過去の再建計画時の経緯や紹介融資の実態などを踏まえ、母体行への傾斜負担は避けられないとする社説を掲載し、〈q〉新聞が、平成8年2月2日に、母体行が債権の全額を放棄し、残りの損失はほかの貸し手がそれぞれの融資比率に応じて負担するという修正母体行主義を基本にしつつ、紹介融資に伴う損失は、右の債権放棄とは別に母体行の責任で処理するという試案を示す社説を掲載し、また、経済雑誌である〈r〉(平成8年3月12日号)に、母体行は、母体行としての債権3兆5000億円の全額の放棄に加えて、紹介融資によって不良債権化したものの負担も負うべきであるとする論文を掲載するなど、平成7年末から平成8年初頭にかけて、マスコミは、住専問題について、母体行の責任を厳しく追及していた。”

“また、住専問題に関する処理に税金を投入することに反対し、その負担は母体行の責任で行うことを求めるなどの請願が多数存在し、z証券研究所主任研究員のエコノミストが、母体行には道義的責任があり、債権全額放棄以上の負担を強いられ、株主代表訴訟を起こされても仕方がないと述べるなど、国民の世論にも、住専問題の解決について、債権放棄以上に母体行の責任を求める意見が多く存在した。”

“右のような状況を受けて、与党も、母体行の責任を追及する姿勢を示し、平成8年3月4日には、住専処理追加措置の第一段(原案)を決め、母体行について、さらなる寄与を求めるとした。

(一)本件事業年度におけるBの財務状況

(1)本件事業年度上半期(平成7年4月1日から平成7年9月30日まで)の財務状況

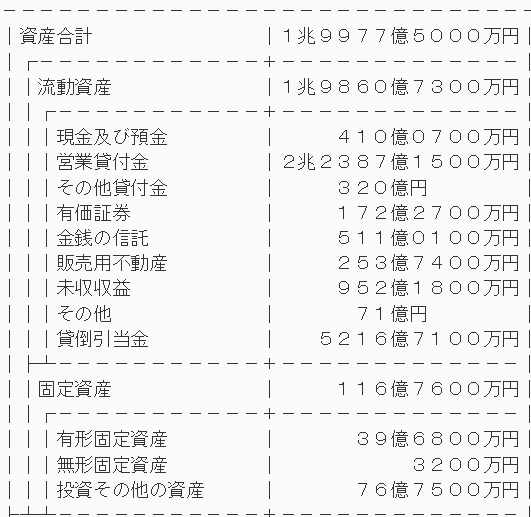

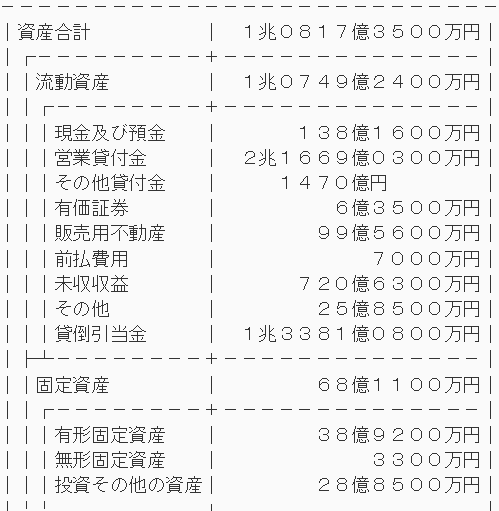

Bは、本件事業年度上半期において、本件新事業計画の3年目を迎え、引き続き本件新事業計画に従って、住宅ローン営業基盤の維持・不良債権の回収・経費の圧縮等の努力を行ったが、本件新事業計画策定時の予想を超える不動産不況の長期化、金利低下による利息収入の減少等により厳しい経営が続いた。この結果、平成7年9月末の貸付金残高は、前期末比0.7パーセント減の2兆2387億円となり、総資産は前期末比21.1パーセント減の1兆9977億円となった。また、損益面については、金利低下等による貸付金利息の減少から、営業収益は472億円と前年同期比1.8パーセントの減収となる一方、営業費用は本件新事業計画に従って借入金利息を減免されているが、334億円の貸倒引当金の組入れを行ったことから796億円となり、これにより経常損失は323億円となった。さらに、特別損失として4521億円の貸倒引当金の積み増しを行った結果、中間純損失は4844億円の計上を余儀なくされ、債務超過に転じた。Bの平成7年9月末現在の貸借対照表は次のとおりであり、4788億0300万円の資本欠損が生じている(なお、▲は資本欠損を示す。)。”

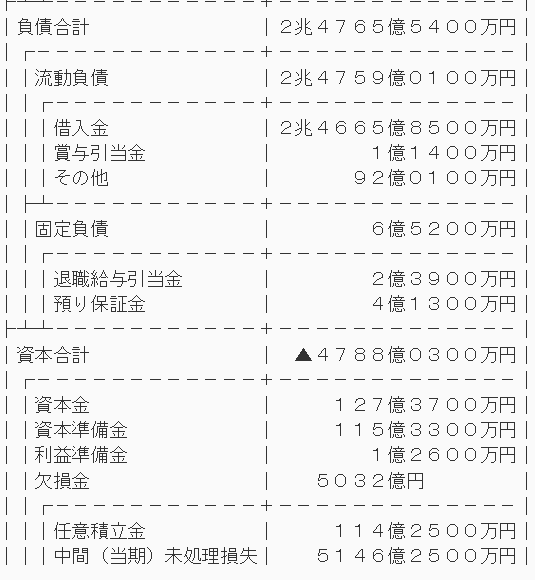

これに伴って、本件事業年度の期末貸付金残高は2兆1669億円となり、期末総資産は前期比1兆4492億円減の1兆0817億円となった。損益面については、延滞債権の増加及び金利低下等による貸付金利息の減少から、営業収益は、807億円と前期比14.1パーセントの減収となり、一方、営業費用は、本件事業計画に従って借入金利を減免されたが、有価証券関係費用297億円及び債権償却費304億円を計上した結果1447億円となり、経常損失は638億円となった。

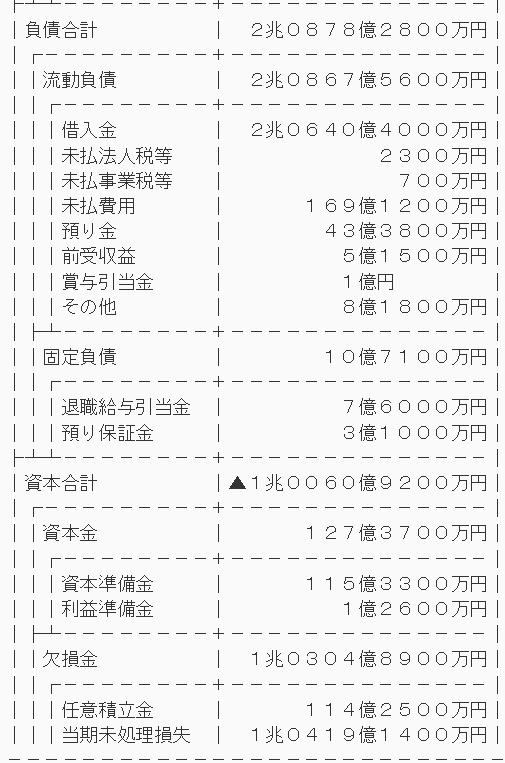

そして、政府の住専処理案に沿った借入債務の免除益等の特別利益3762億円及び貸倒引当金繰入額等の特別損失1兆3241億円を計上した結果、当期純損失は1兆0117億円となった。Bの平成8年3月末現在の貸借対照表は次のとおりであり、1兆0060億9200万円の資本欠損が生じている(なお、▲は資本欠損を示す。)。

“なお、本件事業年度において、本件債権放棄がされたことから、Bは、本件事業年度において、3760億5500万円の債務免除益を計上している。

原告の内部では、早い段階から本件新事業計画は単なる時間稼ぎにすぎず、Bはやがて資金繰りが行き詰まって破綻に至るものとの見通しが支配的であって、そのような事態への対応が検討されており、平成6年11月21日には総合企画部において「住専問題の現状と今後の対応について」と題する書面を作成し、Bは整理せざるを得ないとの見方も示されていた。さらに、前記6(二)のとおり、大蔵省による第二次立入調査の結果から本件新事業計画の破綻が外部的にも明らかになり、平成7年9月には、前記6(三)のとおり、政府・与党からも早期に住専処理策を策定するように求められた上、前記(一)(1)のとおり、Bの平成7年度上半期の財務状況が非常に厳しいものであった。

このような事態にかんがみ、原告においては、Bに対する債権を平成8年3月期決算において全額貸倒れ処理するほかないと決断し、同年11月27日、自社の中間決算報告の記者会見においてこの方針を公表するとともに、赤字の額をできるだけ圧縮するため、同月以降含み益を実現する目的での株式売却を行い、その利益の額は平成8年3月までの間に合計4603億円に達した。”

“平成8年2月以降、大蔵省の主催で住専処理案の実行に伴う事務的・細目的事項の詰めを行う母体行代表者会議が行われ、同年3月21日には、Bの母体である本件母体五社が本件閣議決定及び本件閣議了解で示された政府処理案に沿ったBの具体的処理案を検討し、平成8年3月期末を迎えるに当たって、同期末時点での関係金融機関の債権額及び政府処理案に基づく債権放棄予定額を計算し、これを案内する内容の「B株式会社の損失処理に関するご連絡」と題する書面(本件損失に関する連絡)をBのすべての一般行に送付した。

本件損失に関する連絡には、これに意見等がある場合には、同月25日までに連絡してほしい旨の記載がされていたが、一般行から特段の意見は表明されなかった。Bは、同月26日、臨時取締役会を開催し、会社再建を断念し政府案に沿った諸手続を進めること、本件母体二行及び一般行に対して債権放棄の要請を行うことを決定した。

そして、同日、原告に対し、「お願い書」と題する書面を発し、Bの同日開催の取締役会において再建を断念せざるを得ないという結論に達したこと、今後本件閣議決定及び本件閣議了解により決定された住専処理策に従ってBを整理・解散する方向で準備を進めていくことを説明した上で、原告に対し、政府処理案に従ったB債務の全額を免除することを要請した。

また、一般行に対しても、B債務の一部を免除することを要請した。本件母体五社は、同月29日、①母体各社は、本件閣議決定及び本件閣議了解で示された政府案に基づき、Bの営業譲渡及び解散を行うために必要な手続を進めるものとし、その実施細目については、B及び母体各社で誠意を持って協議するものとすること、②母体各社は、右の手続の一環として、Bの取引金融機関の債権放棄額を確認し、原告及びE銀行は、Bの営業譲渡の日までに債権放棄額に対応する貸出債権を全額放棄するものとすることを確認し、同日付けの書面を作成した。”

“原告は、同日、取締役会を開催し、B向けの母体行債権の全額を債権放棄することを決議し、同日付けで、Bとの間で、債権放棄約定書を締結し、本件債権放棄をした。右の債権放棄約定書は、同約定書添付の別表記載の貸付債権(元本合計金3760億5500万円)及びこれに付帯する利息債権を含む一切の権利を対象債権として、原告が、右対象債権を、同日付けでBの「営業譲渡の実行及び解散の登記」が平成8年12月末日までに行われないことを解除条件として、放棄することとし、Bはこれを承諾すること(第2条)、原告は、右の債権放棄に伴い、対象債権に付帯する一切の担保権及び保証債権が消滅することを確認すること(第3条第1項)、第3条第1項の他、原告がBに対して根抵当権、根質権、包括的な譲渡担保権、根保証債権等、対象債権を担保する包括的な物的・人的担保権を有する場合、原告は、このすべてを同日放棄することとし、Bはこれを承諾すること(第3条第2項)、原告とBは、第2条の解除条件が成就した場合、その解除の効果は平成8年12月末日の経過をもって発生することを確認すること(第4条)等を内容とするものである。

なお、この会議の際に配付された資料中には、本件事業年度末に債権放棄をする合理性について、「仮に政府案の不成立により法的整理となっても、平等弁済の主張は社会的責任不履行による信用失墜を招きかねず、何れにしても債権放棄は不可避」と記載され、また、第4条の解除条件について、「実際上想定し難い破産の場合(プロラタ配当)との比較において、本行に損害を与えたとの代表訴訟上の主張誘発を防止する効果」があるとの説明がされていた。また、原告とBは、同日、右の債権放棄約定書第2条について、①営業譲渡の実行とは、営業譲渡契約において定められる営業譲渡日に行われる資産譲渡等を意味する、②平成8年12月末日までにBの営業譲渡の実行又は解散の登記のいずれか一方しか行われない場合には、解除条件は成就したものとするとの覚書を締結した。”

“原告が本件母体五社の幹事としてBの一般行に送付した本件損失に関する連絡によると、Bの処理スキームは以下のとおりであった。

すなわち、Bは、正常資産と不良資産のうち回収が見込まれる資産を住専処理機構に譲渡し、損失及び欠損が生ずる見込みである不良資産は、母体行、一般行及び系統の負担によって処理するとされている。具体的には、不良資産のうちの損失見込額1兆3588億円及び欠損見込額187億円の合計1兆3775億円について、本件母体二行がBに対する債権を全額放棄することによって5370億円を負担し、一般行はBに対して有している債権の合計9264億円のうち4999億円を債権放棄することによって同額を負担し、系統が3407億円を贈与することによって同額を負担することとされている。一般行がBに対して有している債権の合計9264億円のうち、債権放棄する4999億円を除いた4265億円及び系統がBに対して有している9933億円は返済されることとされている。不良資産からの回収見込額は4944億円とされていたが、不良資産は将来的にさらに劣化する懸念があることから、住専処理機構に対する最終資産譲渡額には不確定要素があり、一般行の債権放棄額は、本件損失に関する連絡が送付された平成8年3月21日時点では変動する可能性があった。右の処理スキームによると、正常資産及び不良資産のうち回収が見込まれるものの合計額は、1兆2103億円であり、実質的に一般行及び系統に返済される合計額(一般行及び系統がBに対して有する債権から、一般行の債権放棄額及び系統の贈与額を除いたもの)は、1兆0791億円ということになる。

前記第二の一4記載のとおり、住専処理に係る公的資金6850億円を盛り込んだ平成8年度予算案が、平成8年4月11日に衆議院本会議で、同年5月10日に参議院本会議でそれぞれ可決され、また、同年6月18日には、住専処理法が成立し、同月21日施行された。これを受けて、Bは、同月26日、株主総会における特別決議により、解散及び営業譲渡に関する定款一部変更の決議をし、同年8月31日に、Pとの間で営業譲渡契約を締結した上で、同年9月1日解散した。”

“本件債権を全額回収不能と評価することの可否

本件においては、原告が、本件債権相当額を本件事業年度において損金の額に算入して本件確定申告をしたのに対し、被告は、第一に、本件債権は平成8年3月末時点においてその全額が回収不能とは認められないこと、第二に、本件債権放棄に解除条件が付されているから本件事業年度に本件債権放棄が確定しているとは認められないことを理由として本件債権相当額を本件事業年度の損金の額に算入することはできないとしている。”

“この二つの理由は、双方ともに正当なものと認められてはじめて被告の本件再更正処分が維持できるという関係にある。すなわち、本件債権相当額を本件事業年度において損金の額に算入することができるかどうかは、まず第一に、本件債権が、本件事業年度の終了する平成8年3月末時点までにその全額が回収不能となっていたかどうかに係るのであって、この点が肯定できれば、本件債権放棄の有無及びその効力を問わず、本件債権相当額を損金に算入することができるというべきであるから、第一の理由が否定されれば、第二の理由の成否にかかわらず、本件再更正処分は違法なものというほかないのである。”

“したがって、本件においては、まず、本件債権が平成8年3月末時点までにその全額が回収不能と認められるかどうかを検討し、これが認められない場合にのみ、本件債権放棄の効力との関係で、本件債権相当額が損金に算入されるかどうかを検討すれば足りることとなる。そこで、以下、本件債権が全額回収不能となっていたか否かを検討する。”

“法人の各事業年度の所得の金額は、当該事業年度の益金の額から当該事業年度の損金の額を控除した金額とするものとされ(法人税法22条1項)、損金に該当するものは、①当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額、②右①に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用の額、③当該事業年度の損失の額で資本等取引以外の取引に係るものであり(同条3項)、その額は一般に公正妥当と認められる会計処理の基準に従って計算されるものと規定されている(同条4項)。したがって、法人の有する金銭債権が回収不能になったことによる損失の額は、各事業年度の所得の計算上損金の額に算入されることとなる(法人税法22条3項3号)が、法人税法33条2項が、金銭債権について評価損の計上を禁止していることにかんがみると、金銭債権が回収不能になったことによって損金の額に算入することができるのは、金銭債権の全額が回収不能である場合に限られるものと解される。法基通9-6-2もこのことを明らかにしているものと解される。”

“ここでいう債権の全額が回収不能か否かについては、法人税法が法人の合理的な経済活動によってもたらされる利益に着目して法人税を課していることからすると(法人税法4条)、合理的な経済活動に関する社会通念に照らして判断するのが相当である。被告は、回収不能というためには、債務者の資産状況、支払能力等から当該債権の回収が事実上不可能であることが客観的に明らかでなければならないとし、具体的には、強制執行、破産手続、会社更生、整理といった回収不能を推定し得る法律的措置が採られた場合及びこれに準じるような場合、すなわち債務者の死亡や所在不明又は事業閉鎖というような回収不能の事実が不可逆的で、一義的に明白な場合に限られると主張する。