オウブンシャホールディング事件

目次

旺文社に100億円の追徴課税 第三者割当てによる含み益の移動は「取引」に該当

概要

外国子会社の行った著しく低い対価による関係会社への第三者割当による資産価値の移転は、寄付金に該当するとされた事案。

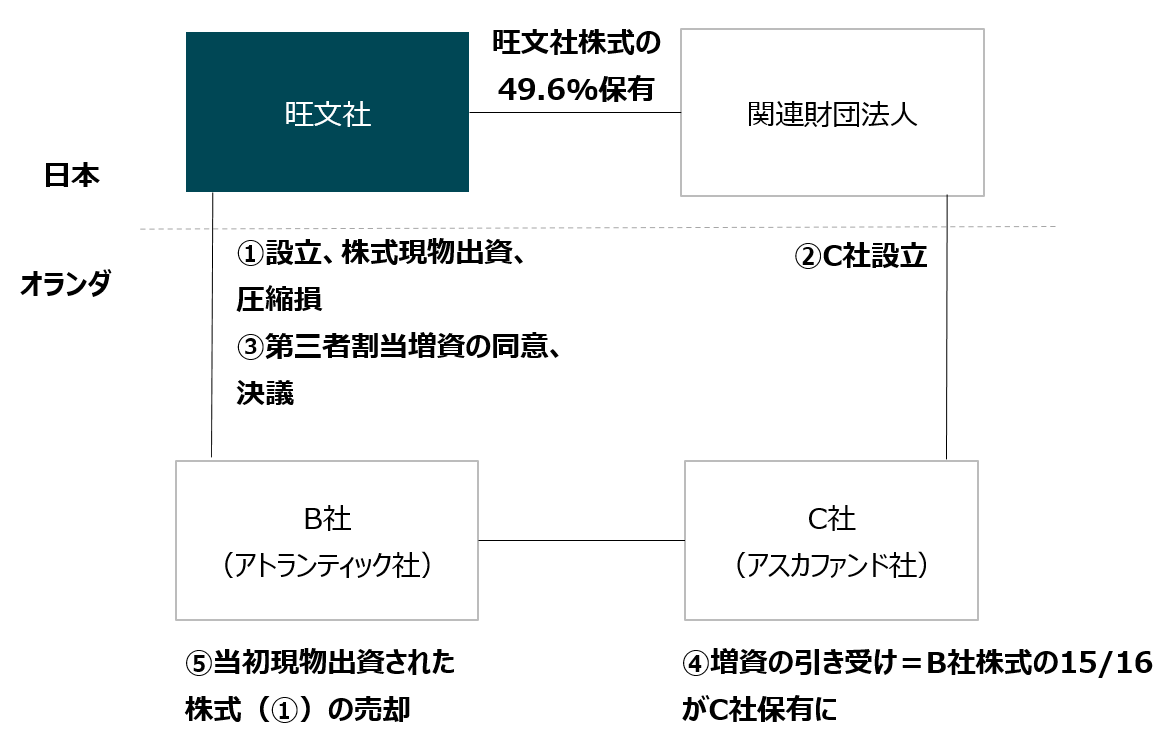

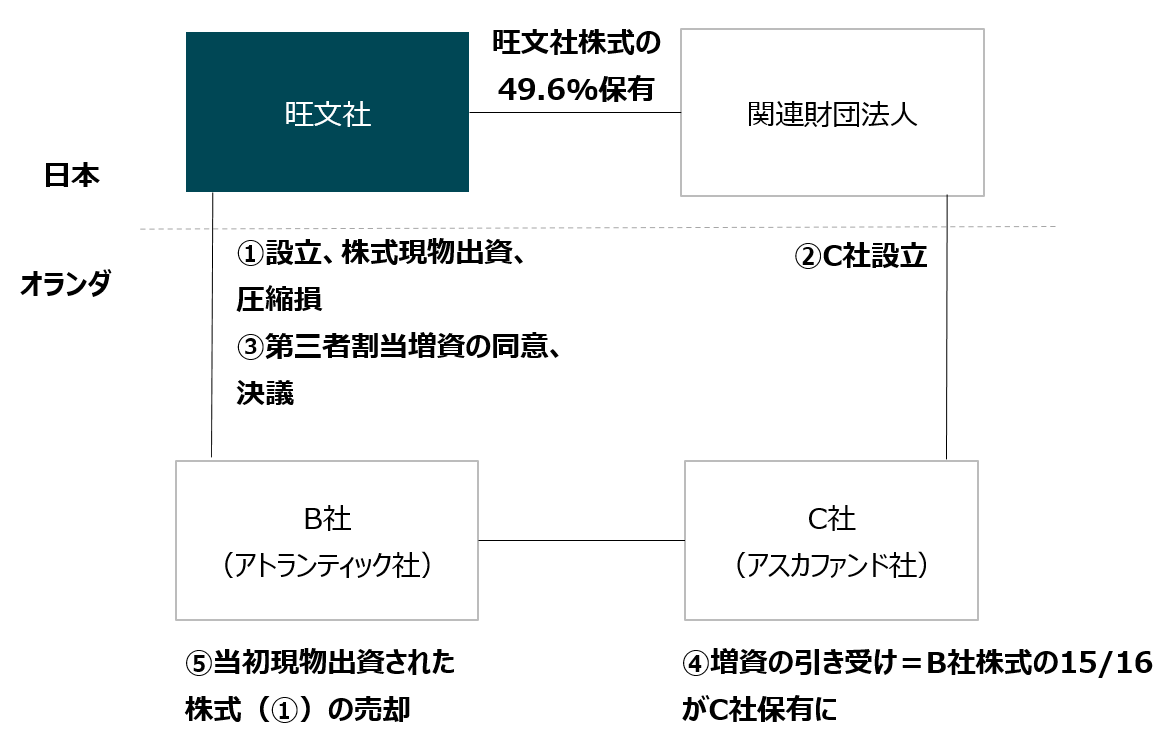

相関図

概要

- ■概要

- ■外国子会社の行った著しく低い対価による関係会社への第三者割当による資産価値の移転は寄付金に該当し、寄付金の額の基となる株式の評価方法について、実態から配当還元価額ではなく時価純資産価額で評価すると判断された事案。

■納税者(被控訴人)の100%外国子会社B社は、著しく低い価額による第三者割当を納税者の関係会社C社に対して行った。課税庁は、この第三者割当により納税者の有するB社の資産価値の減少部分は、納税者がC社に対して寄付したものだとして更正処分をし、納税者が不服であるとして訴え、地裁は納税者が勝訴し、高裁は課税庁が勝訴し、最高裁において、寄付であるが価値の移転額の基となるB社所有の非上場株式の評価について更に審理するべきとして差し戻した。

■納税者は、B社所有の非上場株式の評価については、持株比率から配当還元価額で評価すべきと主張し、課税庁は、時価純資産価額(法人税額等相当額控除前)で評価すべきと主張した。

■裁判所は、2重控除を避けるために時価純資産価額(法人税額等相当額控除前)で評価すべきとの判決を言い渡した。原判決変更、一部取消しで確定。 - ■裁判所

- 東京地方裁判所 平成13年11月9日判決(藤山雅行裁判長)(全部取消し)(納税者勝訴)(控訴)

東京高等裁判所 平成16年1月28日判決(江見弘武裁判長)(原判決取消し、被控訴人の請求棄却)(被控訴人上告)

最高裁判所 平成18年1月24日判決(藤田宙靖裁判長)(破棄差戻し)

東京高等裁判所 平成19年1月30日判決(大喜多啓光裁判長)(原判決変更、一部取消し)(確定)

争点

外国子会社の行った著しく低い対価による関係会社への第三者割当による資産価値の移転は、寄附金に該当するか否か。

判決

東京地方裁判所

→納税者勝訴

東京高等裁判所

→納税者敗訴

最高裁判所

→納税者敗訴(破棄差戻し)

東京高等裁判所

→納税者敗訴(原判決変更、一部取消し)(確定)

法人税法22条②「無償による資産の譲渡」と第三者割当増資

法人税法22条

内国法人の各事業年度の所得の金額は、当該事業年度の益金の額から当該事業年度の損金の額を控除した金額とする。

②

「内国法人の各事業年度の所得の金額の計算上当該事業年度の益金の額に算入すべき金額は、別段の定めがあるものを除き、資産の販売、有償又は無償による資産の譲渡又は役務の提供、無償による資産の譲受けその他の取引で資本等取引以外のものに係る当該事業年度の収益の額とする。」

本事案では、第三者割当てによる含み益の移動に対して、課税庁が法人税法22条の「無償による資産の譲渡」及び132条「同族会社の行為計算否認規定」を適用して、更正処分を行った事案である。

第三者割当増資

第三者割当増資は、特定の第三者(既存株主も含む)に新株を発行する増資の形態。非上場会社では、縁故者による第三者割当増資が一般的であり、引受人にとって有利な価額で新株を発行することが多い。

キーワード

■キーワード

寄附金、行為計算否認、無償譲渡、圧縮記帳、旺文社事件、経済的利益、現物出資、行為計算否認、時価純資産価額方式、第三者割当て、テレビ朝日、同族会社、配当還元方式、含み益

■重要概念

取引

東京地裁/両者の主張

納税者の主張

本件更正処分において法22条2項を適用して原告に課税をすることは、平等原則を定めた憲法14条に反して違憲である。

平成10年改正前の法は、その51条等に基づき、多額の含み益を有する有価証券を現物出資して海外子会社を設立し、当該有価証券の圧縮記帳を行った上で、当該現物出資者である親会社が当該海外子会社株式を譲渡するという方法以外の方法により、すなわち、当該海外子会社に他の法人の資本参加を得たり、当該有価証券を当該海外子会社が売却したり、当該海外子会社が他の法人と合併したりする等の方法により、当該有価証券の有する含み益に対する我が国の課税当局による課税を適法に回避できた。

これを本件増資に当てはめると、本件増資が平成10年改正前に行われていたとすれば、B社がC社の資本参加を得るという方法で原告が現物出資した資産の資産価値を社外流出させたとしても、これに対して我が国の課税権は及ばなかったのである。

したがって、本件増資を法22条2項の課税要件該当事実と捉えて原告に対して課税するとすれば、平成10年改正以前に全く同様の行為を行った他の同族会社については課税しないのに、原告に対してのみ課税することになり、課税処分の執行の平等原則(憲法14条)に反し、処分違憲となるのである。

本件更正処分の更正理由書には理由不備があり、法130条2項に反して違法である。

青色申告に対する更正処分の理由附記制度の趣旨は、①税務署長の判断の慎重・合理性を担保してその恣意を抑制するという処分適正化機能と②処分の理由を被処分者に知らせて不服申立ての便宜を与えるという争点明確化機能にあるから、更正理由書においては、更正理由について、原告の帳簿書類の記載よりさらに信憑力のある資料を摘示した上で処分の具体的理由を明らかにすることを要するというべきである。

しかるに、本件更正処分の更正理由書は、その記載された全文言に照らしてみて、単に、B社からC社への本件増資により旧株の滅失価値相当額(255億7926万6285円)が社外へ流出したという事実を記載するのみであって、それ以外には当該社外流出の根拠につき何らの記載がなく、なぜに社外流出したのかにつき、原告の会計帳簿の記載を打ち破るに足りるだけの信憑力をもった資料を摘示して原告の会計帳簿の記載を否定する具体的説明を何ら記載していない。

したがって、本件更正処分の更正理由書の上記記載は、本件増資により原告保有に係るB社株200株の含み益が社外流出したと認定した具体的根拠及び原告の会計帳簿の記載以上に信憑力のある資料の摘示が欠如しており、法130条2項に反する理由不備がある。

被告の主位的主張は、本件更正処分に附記された理由と異なる理由の主張に該当し、原告に「格別の不利益」を与えるから、法130条2項に違反し、認められない。

被告は、本件更正処分の法的根拠を、法132条から法22条2項に変更したが、これは、更正期間経過後には何らの更正処分を受けないという納税者(原告)の利益を全く害することになる(最高裁昭和47年12月5日判決民集26巻10号1795頁)。

よって、上記理由の差替えは、最高裁昭和56年7月14日判決(民集35巻5号901頁)が理由の差替えが許されない場合として挙げた「格別の不利益」のある場合に当たる。

したがって、被告の上記主張変更は、上記各最高裁判決に照らし、法130条2項が規定する理由附記制度の趣旨に反する主張変更であり、同条項に反する違法がある。

本件増資新株はB株であって、B株の価値はその額面価額である。

本件増資は、定款上、B株ではなくA株の発行となっていたが、原告、B社及びC社という本件増資当事者全員がB株の発行を意図していたものであって、本件増資新株が本件増資当初よりB株であったと解しても、原告の債権者を含む本件増資の利害関係者の利益を何ら害しないし、かえってその利益に適うものであったから、本件増資新株は、本件増資当初よりB株であったものと解すべきである。

この点について、被告の主張する表示主義を採用すべき理由は全くない。

したがって、本件増資によって旧株式の含み益が原告からC社に移転した事実はない。

よって、本件更正処分の前提事実には根本的な事実誤認の違法がある。

また、仮に、形式的には本件増資新株がB株ではなくA株であったとしても、本件定款変更の結果、事後的に、本件増資当事者全員によりB株であった旨が確認されている。

本件増資を行ったのはオランダ法人であるB社である以上、本件増資新株がB株であったか否かについてはオランダ法が適用されるのであり、オランダ税務当局は、少なくともオランダ税法上、本件定款変更の効力が本件増資時に遡及することを承認したのであって、したがって、オランダ税務当局は、本件増資新株が本件増資当初よりB株であったことを実質的に承認したのである。

さらに、C社は、本件増資新株がA株であることによる経済的利益を何ら享受しておらず、本件増資新株がA株であるという経済的効果は実質的に何ら発生していなかったのであり、本件定款変更により本件増資新株がA株であるという経済的効果は法律上の何ら生じないことが確定したのであるから、実質課税の原則により、本件増資新株がB株であったものとみなして課税すべきは当然である。

しかるに、本件更正処分は、本件増資新株がA株であることを前提としており、重大な事実誤認があるだけでなく、実質課税の原則に反し違法である。

本件更正処分は、法22条2項に照らしても違法である。

法22条4項は、法人税の簡素化を目的として創設された規定であるから、同項が規定する会計処理の基準は、広く一般社会において確立された会計処理基準でなければならず、これは商法32条2項にいう「公正ナル会計慣行」とほぼ重なるのであって、一般社会において確立された会計慣行が公正妥当と認められない場合には、税法上に「別段の定め」を設けて初めて当該会計慣行を排除して税法独自の所得金額の計算原理を適用できるのである。

広く一般社会において確立された会計慣行上、第三者に対する新株の有利発行により旧株式の含み益が減少しても、旧株主において減少した当該含み益が実現されたものとして、旧株式の帳簿価格を評価替えして評価益を計上することはない。

すなわち、「一般に公正妥当と認められる会計処理の基準」によっても、第三者に対する新株の有利発行の際、旧株式の含み益が減少したとしても、旧株主において当該含み益が実現されたものとはされていない。

そして、法において、第三者に対する新株の有利発行により、旧株主の株式の含み益が減少しても、旧株主において、減少した当該含み益が実現したものとみなして「益金」に算入させる旨の「別段の定め」は存在しない

。したがって、仮に、本件増資がC社への第三者に対する新株の有利発行に該当するとしても、本件増資により、旧株主である原告が保有するB社株式200株について、減少相当額の含み益が実現したとして当該含み益を益金に算入することはできない。

逆に、法25条は、資産の評価益を益金に算入しない旨規定しており、これにより、法人税の課税標準たる所得金額の計算上、旧株主である原告において、本件増資により減少した旧株式の含み益相当額の評価益を益金に算入することはできない。

本件更正処分は、更正権の濫用による違法な更正処分である。

B社は、本件増資に際し、同時に定款を変更してB株を創設する必要があったのに、単純な事務方の事務連絡・事務手続上の過誤により定款を変更していなかったところ、被告は、同過誤が単純な事務方の事務連絡・事務手続上のものであることが明らかであったにもかかわらず、あえてこれを無視して130億円もの巨額の課税処分である本件更正処分をし、原告に多大な損害を与えたものであるから、これは更正権の濫用に当たる。

本件更正処分の根拠となった法132条は、同族会社と非同族会社との間で、同族会社は非同族会社では容易になし得ないような行為・計算をする蓋然性が高いとする相対的な蓋然性のみを根拠として、租税負担の非合理的な不公平を来たすものであり、そもそも立法事実を欠くものであるから、平等原則を定めた憲法14条に反する。

また、法132条は、課税要件の明確性を欠き、課税要件明確主義をその内容の一つとする租税法律主義を定めた憲法84条、30条に反し、違憲(法令違憲)である。

本件に法132条を適用して課税した本件更正処分は、平等原則を定めた憲法14条、課税要件明確主義をその内容の一つとする租税法律主義を定めた憲法84条、30条に反し、違憲(適用違憲)である。

すなわち、同族会社と非同族会社とで、全く同一の行為・計算を行っていながら、非同族会社の場合には「行き過ぎた節税策」とはしながらこれを容認する一方で、同族会社が行った場合には租税回避行為であるとして法132条を適用して課税をするというのでは、同族会社と非同族会社との間の租税負担の公平を図った同条の立法趣旨に反するだけでなく、平等原則を定めた憲法14条1項に反することは明らかであり、同族会社である原告に対してのみ法132条を適用して課税する本件更正処分は違憲である。

また、被告は、法132条の否認権行使の謙抑性に反して本件に同条を適用し、また、本件における同条の適用に当たって、その比較概念たる「不当性」を定義するために必須の標本行為を示しておらず、本件への法132条の適用は、憲法84条、30条に反する。

本件更正処分は、法132条の「法人税の負担を不当に減少させる結果となる」との適用要件を欠き、違法である。

本件増資新株はB株であって、B株の価値はその額面価額であり、また、形式的にはそうでないとしても、本件増資新株は実質的にB株であったから、本件更正処分は実質課税の原則に反し違法である。

国税庁の主張

本件増資新株の発行に関する条件は、原告の意思によりいかようにも定めることができたものであり、既存株主である原告は、保有していたB社株式の価値のうち255億7926万6285円を何らの対価を求めることもなく新株主であるC社に移転させた。

したがって、本件決議は、原告が保有するB社株式の価値の一部をC社に贈与する行為にほかならない。

これは、法においては、同価値を時価により実現したものと解すべきであるから、原告から社外流出した限度において、法22条2項の「無償による資産の譲渡・・・その他の取引・・・に係る・・・収益」(以下「無償取引に係る収益」という。)として課税の対象となるものである。

このことは、無償取引に係る収益の計上を認めた最高裁昭和41年6月24日第2小法廷判決(民集20巻5号1146頁。以下「最高裁昭和41年判決」という。)に照らしても明らかである。

同判決は、株式の含み益部分であっても、増資決議が行われ、それが新株プレミアムとして具体化するとともに、旧株主に割当基準日に新株引受権を取得し得べき期待権的地位が生じることによって、旧株主において、親株の信託的譲渡や指名権行使によってこの期待権的地位を譲渡し、当該新株プレミアムを譲渡できる状態になったときには、その部分のみを株式から切り離して相当対価で譲渡し得ることを認め、含み益部分が株式から切り離されて譲渡されたときに、その部分が相当対価によって実現したものとして益金を構成し、この場合における旧株主から新株主への経済的利益の譲渡は、増資会社に対する指名権の行使という態様によっても可能であることを明らかにしたものである。

一般に、子会社が第三者に対して特に有利な発行価格で新株発行をしたことにより親会社の子会社株式保有割合が減少し、親会社が子会社財産に対して有する持分割合が低下するのに、その低下分に見合うだけの増資払込がされない場合は、親会社所有の子会社株式の価値は下落するが、これは、親会社から当該第三者に対する経済的利益の無償供与に当たることがある。

法22条5項は、法人の資本等の金額の増加又は減少を生ずる取引及び法人が行う利益の分配等を資本等取引とし、これを課税所得計算から除外しているが(同条2項及び3項3号)、これは、法が、法人を株主の集合体と観念し、法人の資本(期首純資産)を株主が拠出する元手ととらえ、この元手たる資産の利用(資産の利用による負債の処理を含む。)による純資産の増加(利益)のみを法人の所得ととらえる立場を採用していることに基づくものと解される。

すなわち、株主が法人に出資した財産は、私法上は法人の所有に属するが、法においては企業所有者たる株主が株式という形でなお保有するものと考えられているのであり、この元手を法人に利用させたことによる利益分についてのみ法人の段階で法人税が課されている。

その結果として、第三者に対する新株の有利発行により子会社財産に対して有する持分割合が新株主に移転する場合は、株主相互における経済的利益の移転と観念され、株主に対する課税の問題となり、この場合、子会社は何ら元手を利用していないことから、子会社に対する課税が問題となる余地はなく、親会社からの経済的利益の供与は当該第三者に対するものと観念されることとなるのである。

最高裁昭和41年判決の事案においても、増資会社と新株主との間ではなく、旧株主と新株主間における新株プレミアム相当の経済的利益の移転が観念され、新株主に対する譲渡が肯定された。

同判決においては、新株引受に関する経済的利益が一旦旧株主に帰属し、それが親株の信託的譲渡や指名権の行使によって新株主に譲渡されたという構成が採用されたが、それは同判決の事案が昭和25年当時の商法の適用を受けるものであり、旧株主が増資会社の通常の株主であったことによると解される。

すなわち、当時の商法では、株主総会の決議によって株主に新株引受権が与えられるか否かが決せられていたため、増資決議によってこれが与えられて初めて、旧株主は、期待権的地位が与えられ、これを特定の者に譲渡することが可能となったのである。

これに対し、B社の定款の定め及び原告がその発行済み株式を全部保有していたことからすると、原告は、自己の思うままに株主総会決議を行うことによって新株プレミアムを具体化し、これを第三者に移転するか否かを自己の意思のみで決定できるのであり、このような原告の地位は、最高裁昭和41年判決が親株と別個の経済的利益として認めた期待権的地位に比して、はるかに強固で確実かつ管理可能なものであり、新株を潜在的に保有しているに等しいということさえ可能である。

そして、原告は、B社に対する指名権の行使と同視することもできる本件決議という態様によって、C社への第三者に対する新株の有利発行を行わせたのであるから、旧株主である原告から新株主であるC社への新株プレミアム相当の経済的利益の譲渡(無償取引)があったというべきである。

したがって、上記利益の移転は、B社からC社への割当時若しくは遅くともC社からB社への払込時において、法22条2項の無償取引に係る収益として、課税の対象となる。

そして、本件増資によって原告からC社にB社株式の資産価値の大半が移転したことは明らかであり、本件増資は、資金調達のために行われる通常の第三者に対する新株の有利発行ではなく、旧株主である原告が、C社に企業の大半を移転するものと認められるのであって、本件決議をすることに経済的合理性があることを認めるに足りる事情はないから、上記利益の移転は、法37条2項に規定する寄附金に該当し、原告の課税所得計算は、前記前提事実(9)アと同一になるから、本件更正処分は適法である。

この点について、当裁判所は、被告に対し、「被告の主張を前提としても、C社に直接的に経済的利益を供与する行為を行ったのはB社であって、原告はB社に対してこれを承諾したにすぎないと考えられる。

原告の行った本件(承認)決議がC社に対する経済的利益の供与に当たる法的根拠は何か。」と求釈明した。

これに対し、被告は、「新株の有利発行による経済的利益の移転が税法上は株主相互の利益移転の問題と観念され、それが株主総会決議によって決定されるからである。

新株の有利発行による旧株式の価値の新株式への移転は、増資会社の増資行為によって生じるものであるが、(中略)法人税法上、その移転は、株主相互における経済的利益の移転と観念される。

そして、この移転を決するのが株主総会なのであるから、株主総会決議をもって経済的利益の移転の原因行為ということができる。

このことは(最高裁昭和)41年判決からも明らかである。

すなわち、(最高裁昭和)41年判決の事案においても、利益の移転は、増資会社の新株発行により初めて生じるのであるが、同判決は、指名権行使による経済的利益の移転を認めている。

この指名権行使も、株主総会決議と同様に、法形式上は、増資会社が指名を受けた者に新株を発行することを承諾する行為ということができるからである。」と釈明した。

原告は、第三者に対する有利発行が行われた場合、旧株主の失った利益については「一般に公正妥当と認められる会計処理の基準」(法22条4項)によっては実現したものとはされない旨主張するが、原告の同主張は、法22条4項の同基準を企業会計と絶対的に同視する前提において誤っている上、仮に両者を同視する立場に立ったとしても、法人税は、資産の増加益に対しては、法人の支配を離脱し他に移転する際にこれを契機として顕在化した資産の経済的価値の担税力に着目して清算課税する趣旨に基づき、無償取引に係る収益を課税の対象ととらえており、そのことを明らかにするために法22条2項に無償取引に係る収益が益金を構成する旨の明文規定が置かれているのであるから、課税の対象とならないとはいえず、無償取引に係る収益は、企業会計上は収益として計上されないが、法22条2項により法においては収益として計上されるのである。

また、原告は、法25条の資産の評価益の益金不算入の規定を問題視しているが、本件における利益の計上は同条の評価益の計上ではない。

本件における無償取引に係る収益の本質は資産の増加益ではあるが、その評価は、法人の支配を離脱し、他に移転する資産の実現価値の評価だからである。

そもそも、資産の時価相当額と取得価額との差額は、およそすべての無償による資産の譲渡の場合に収益に算入されることが当然に予定されるのであり、法が、一方の22条2項において資産の無償譲渡による収益を課税の対象としつつ、他方の25条においてその収益算入を否定したと解することは背理である。

したがって、原告の法22条2項に関する主張は失当である。

原告は、本件増資新株はA株ではなく払込金額の価値しかないB株であったが、事務手続上のミスで定款変更がされていなかったにすぎないと主張して、本件増資によって原告からC社にB社株式の資産価値が移転したことを否定する。

しかし、本件決議当時のB社の定款には、同社が発行する株式の中に異なる種類のものがあるとの記載は全くなく、定款上、A株とかB株とかの区分は全くされていなかったのであり、B株発行に関して原告の主張する事実関係も客観的な裏付けを欠いていて到底信用できるものではない上、発行株式に係る定款変更の効力が遡及することは考えられないから、本件増資新株はA株である。

仮に、本件においてC社が得た利益が法22条2項の無償取引に係る収益に計上できないとしても、法132条の適用により本件更正処分は適法である。

法132条は、同族会社においては、会社の意思決定が少数の株主等の意思により左右され、不当に租税を回避するような行為又は計算が容易にされ得ることに配慮し、これを是正し、租税負担の公平を図ろうとするものであり、そのような行為又は計算が行われた場合に、それを通常あるべき行為又は計算に引き直し、納付すべき税額を計算しようとするものである。

同族会社の不自然・不合理な行為・計算によって、法22条2項により益金に算入できない利益移転がされている場合は、まさに法132条に定める法人税の負担を不当に減少させる行為にほかならない。

本件決議によって、C社への第三者に対する新株の有利発行を行わせ、旧株主である原告から新株主であるC社への新株プレミアム相当の経済的利益の譲渡をしたものであり、原告が合理的に行動したとすれば、C社から少なくとも滅失価値相当額に見合う対価を受領するか、C社からB社に対し増資対価を払い込ませるかしたはずであるのに、無償で自己の資産の減少となる本件決議を行い、対価を受領等しなかった原告の行為は、営利を目的とする法人の行為としては極めて不自然・不合理な行為である。

そして、原告は、本件決議を行うことにより、上記経済的利益を未計上のまま何らの対価を得ることもなくC社に移転させたことは、原告の同利益にかかる法人税を不当に減少させたものとして、法132条の「行為」に該当する。

法132条が憲法14条1項に違反しないことは我が国の確立した判例・通説であり、原告の適用違憲の主張も、法132条の解釈適用に関するものにすぎない。

また、法132条の税負担を「不当に減少させる」との不確定概念が課税要件明確主義に反するものではないことも最高裁判例において示されている(最高裁昭和53年4月21日第二小法廷判決・訟務月報24巻8号1694頁)

東京高裁/両者の主張

納税者の主張

本件増資により、資産価値は移転しない。

キャピタルゲインへの課税は、株主が会社に対する管理支配権を行使したかどうかではなく、当該キャピタルゲインが株主に帰属したか否かによる。

本件増資においては、被控訴人の保有する旧株式200株についてのキャピタルゲインの全部又は一部が、抽象的所有権に止まったまま(利得が実現されることなく)、失われたのであり、未だ実現していない利得は、課税されるべきではない。

法22条2項は、すべての無償による資産の譲渡又はその他の無償取引から必ず益金が発生する旨を規定しているのではなく、同条4項の「一般に公正妥当と認められる会計処理の基準」に従って益金を計算するに際し、「無償による資産の譲渡」又は「その他の無償取引」から益金が発生する場合があり得ることを規定しているにすぎない。

会計学上、利益の実現があったといえるためには「資産」移転がなければならないとされ、「資産価値」の移転だけでは、利益の実現が生じない。

法22条2項の「取引」について税法上格別の規定がない以上、その意味は、一般私法におけるのと同じと解すべきである。

法人税法は法人単位で課税し、B社が出資資産を管理処分する行為は、株主である被控訴人自身の割合的持分の管理処分とは評価されない。

法施行令119条の11被控訴人の保有するB社株式200株は、本件増資により譲渡されてはいない。

増資等による持株比率の変化は、法22条2項の資産の譲渡その他の取引に当たらず、平成12年法施行令119条の11の創設により、初めて、それに当たるとみなされることになった。

同条創設前にされた本件増資による持株比率の変化についての課税は、租税法律主義に反する。

また、同条創設後においても、本件増資により、被控訴人の株式保有割合は、20%未満(100%から6.25%)となり、「満期保有目的等有価証券」から「その他の有価証券」に区分変更されるものの、課税対象とはならない。

新株の有利発行により旧株式の含み益が減少しても、減少した含み益が実現されたものとして旧株式の帳簿価格を評価換えし、評価益を計上することはない。

控訴人の主張する会計処理方法を法22条4項の会計処理の基準と解することは、広く一般社会において確立した会計慣行を排除するもので、憲法84条、30条に反し、また、被控訴人だけに課税するもので、憲法14条1項に違反する。

第三者有利発行の場合、法施行令38条1項2号に基づき、新株主が、払込価額と時価との差額を受贈益として課税され、本件においても、新株主にのみ課税され、法22条2項により旧株主には課税されないと解釈すべきである。

所得税法施行令84条所得税法施行令84条は、新株主が有利な発行価額により新株等を引き受ける権利は、旧株主からではなく、新株の発行会社から与えられると規定している。

第三者有利発行の際、所得税法上、新株主が新株の時価と払込価額の差額につき受贈益として課税される。法人税法上もこれと異別に解すべき理由はなく、新株等は、旧株主(被控訴人)からではなく、新株発行会社(B社)から新株引受人(C社)に与えられる、本件増資により被控訴人が資産価値(B社発行の旧株200株の含み益)をC社に贈与したとする控訴人の主張は、本件増資に係る新株発行につき、①B社からC社への贈与と②被控訴人からC社への贈与という両立不可能な2つの法的評価に基づく主張をしているのであって、論理が破綻している。

本件増資については、憲法84条の租税法律主義の要請を満たすべきで、旧株主たる被控訴人に対して法22条2項により課税することはできない。

法51条の改正経緯従前、特定現物出資により設立された海外子会社が第三者有利発行を行った場合、親会社は、当該出資資産の含み益に対して課税されず、平成10年改正により課税されるようになった。

上記改正前にされた本件増資につき、改正後と同じ結果となる課税を認めることは、改正経過を無視し、法22条2項及び4項の解釈を誤るもので、憲法14条に違反(適用違憲)する。

譲受人(新株主)との二重課税控訴人の解釈によれば、法人間の資産の無償譲渡につき、譲渡法人には時価から取得原価及び寄附金の損金算入限度額を控除した金額に課税され、譲受法人には譲渡財産の時価相当額が益金として課税され、両者に対する課税総額は、その担税力の総額である譲渡益相当額を超え、私有財産権を保障した憲法29条に違反する。

いわゆるB株本件増資新株は、額面金額の価値しか有しないB株(種類株)で、残余財産分配請求権が額面金額(払込金額)に限られ、控訴人の有していたB社株式の資産価値(含み益)は、本件増資によりC社に移転しない。

すなわち、被控訴人、B社及びC社の三社は、本件増資時から、C社の保有するB社株式を額面金額の価値しか有しないB株(種類株)とするとの共通の認識を有していた。

B社は、本件増資に際し、定款を変更してB株を創設すべきところ、事務手続上の過誤により、定款変更をせず、平成8年春、代表取締役の丁がこれに気付き、上記三社は、同9年7月28日、増資時から想定していたとおりの定款変更を確認する合意をし、同10年3月10日、定款変更がされた。

増資新株は、オランダ税務当局によるタックス・ルーリングによっても、B株と認められている。

国税庁の主張

資産の譲渡等a法22条2項が、法人の有償又は無償による資産の譲渡等に係る収益を益金に算入する旨定める趣旨は、法人が管理支配権を行使して資産価値を他に移転し、資産が法人の支配を離脱し、他に移転する際、これを契機として顕在化した資産の経済的価値の担税力に着目して清算課税しようとするもので、上記規定は、いわゆるキャピタル・ゲインに対する課税を定める。

資産の譲渡又はその他の取引とは、法人が資産に対する管理支配権を行使してその資産価値の全部又は一部を他に移転すること、すなわち所得を構成する資産の増加を認識すべき一切の場合を意味し、法律行為的な取引に限定されない。

法22条2項、3項及び5項は、資本等取引を課税所得から除外し、会社の共同所有者たる株主が拠出した資本を会社が利用したことによる資産の増減のみを所得計算に用い、会社と株主との間の出資や利益配当に基づく会社の純資産の増減に対しては課税しないことを明らかにしている。

法施行令119条の11平成12年の法人税法改正により期末に計上される有価証券の評価に関する規定が設けられ、これに伴い、標記規定が設けられ、資産の譲渡がされないものの、保有目的のみが変わった場合のみなし譲渡についての課税の規定が設けられたが、資産を社外に流出させた本件に関わりを有しない。

資金調達のための新株の有利発行は、これにより、旧株主の有する会社資産に対する割合的持分の移転が生じても、迅速な資金調達のためであり、経済的合理性を欠くとはいえず、これについては、無償取引に係る収益として移転した資産価値が益金に計上される一方で、上記の割合的持分の移転に伴う損金算入が否認されず、課税所得が生じない。

これに対し、本件増資は、旧株主と新株主の持株割合を1対15、出資割合を99対1とし、無償で企業譲渡を行うもので、経済的合理性を欠き、移転に伴う損金算入は認められず、寄附金に該当する。

資金調達のための新株の有利発行の場合、現行商法においては、定款に別段の定めがない限り、発案権が取締役会にあり、株主は発案を受けて初めて割合的持分権を管理支配する機会を与えられ、承認するかどうかの二者択一的方法のみ有し、決議の成立は他の株主の議決権行使の結果次第である。

これに対し、被控訴人は、割合的持分権を管理支配する機会を常に保有し、内容を自由に決定でき、割当を履行代行者的に利用することができた。両者の課税が異なることは、不合理ではない。

法51条の改正経緯について本件と法51条改正とは直接関係がない。すなわち、B社の資産が増加すれば、同社株式に係る含み益は増加し、法51条の圧縮記帳がなければ含み益が生じないということはないし、含み益が生じていれば法51条の改正後に本件増資が行われても、本件と同じ問題が生ずる。

二重課税の主張について被控訴人に対する課税はキャピタルゲインによるものであるのに対し、C社の益金は受贈益であり、このような事態は、資産の無償譲渡の場合に常に生じ、憲法29条に違反するものではない。

いわゆるB株本件増資が額面金額の価値しか有しないB株の増資であり、過去に遡って定款変更したことを承認したというオランダの税務当局によるタックスルーリングを根拠として資産の譲渡に当たらないとする被控訴人の主張は、タックスルーリングが、税法の具体的取扱についての承認であって、背景となった具体的事実の法律的効果を承認するものでなく、また、定款変更についての記述は瑕疵に気付いて将来に向かって変更するというのにとどまり、理由がない。

最高裁/両者の主張

納税者の主張

原審判決は、A社の増資決議によって持株割合の変動が生じていることをもって、申立人からB社へ無償による「資産の譲渡」または無償による「その他の取引」があったものと認定し、法22条2項にいう無償による資産の譲渡に当たると判断している。

法22条2項という簡潔な規定を根拠として、無償取引について収益の認定と課税がアドホックにされていることについては、かねてから課税権が乱用されているのではないかという強い疑念が持たれている(岡村忠生「資産の低額譲渡と法人税法22条2項にいう収益の額」民商法雑誌116巻3号92頁)。

そもそも特定現物出資、増資決議、増資による新株式の払込み等は資本等取引であり、資本等取引は法22条2項にいう無償による資産の譲渡から明らかに除外されている。原審判決がこれらの資本等取引について法22条2項を適用し課税しているのは法律解釈・適用を誤っているものであり、この誤りは法律解釈に関する重要な事項を含んでいるものである。

また原審判決は、A社の増資決議による持株割合の変動を捉え、これをもって申立人とB社との間で合意による無償による資産(持株)の譲渡があったものとして、法22条2項を適用しているが、関係会社の役員の兼務や関係会社間に資本系列があっても、これらの事情から、A社の組織法上の増資決議の効力を否定して、申立人とB社との間で合意による資産(持株)の無償取引があったということにはならない。

申立人とB社との間で合意による無償による資産の譲渡が存在していないのに、法22条2項を適用しているのは明らかに法律解釈・適用を誤っているものである。

法22条2項にいう無償による資産の譲渡は、譲渡人が保有していたその資産のキャピタルゲインを譲渡時(社外流出時)に資産の時価で清算課税するという仕組みのものであり、特定現物出資を受けた会社の増資決議に基づき、新株式の引受人がその新株の払込みをすることによって持株割合に変動が生じることになったからといって、その増資決議があったときに、特定現物出資をした会社や増資決議に関与した株主から新株式の引受人に対してその含み益の移転があったと認定して、これを収益として課税できるとしているものではない。

これらの含み益の移転について租税負担の公平をはかるために課税の必要がある場合にはそのための立法を制定すべきであり、まさにこの欠落を埋めるために制定されたのが法51条であり、また法施行令119条の11である。欧米諸国でも、その欠落を埋めるために出国税等が制定されているのである。

特定現物出資による含み益に関する帳簿価額のかさ上げ(帳簿価額のかさ上げによるキャピタルゲインの実現)は、A社の増資決議によって生じているのではなく、特定現物出資を受けた株式を別のオランダ法人に売却しているときに生じているのであり、この点からいっても、本件課税は全く見当違いのことが行われているものである。

原審判決は、改正法令の立法経緯・立法趣旨等とも明らかに矛盾している法律解釈・適用をしているものである。

それに、原審判決は、増資決議による収益の認定についても、法22条2項が課税対象としているキャピタルゲインと全く対応していないB社が増資により取得したA社の株式の増差額をもって本件の収益と認定し、そのA社の株式の評価について同社の保有株式の評価に適合していない純資産価格方式によりすべての株式を高く評価をしているものであり、これらの点においても法22条2項の解釈・適用を誤っているものである。

また青色更正には理由付記が必要とされているのに、本件では理由付記を必要としている立法趣旨を没却させるような理由の差換えが行われている。

これは納税者である申立人に格別の大きな不利益を与えているものであり、青色更正に付記理由を必要としている立法趣旨を失わせるもので許されないことである。

本件の付記理由の差換えは、申立人に格別の不利益を与えるものであり違法である。

原審判決は、法人税法の課税の仕組みの中で重要な規定とされている法22条2項等の解釈・適用を誤っているので、原審判決を破棄し、相手方の控訴が棄却されることを求める。

国税庁の主張

追加主張無し

東京高裁(破棄差戻しによる再審)/両者の主張

納税者の主張

法人税基本通達9-1-14と同9-1-15のうち、本件においては被控訴人に有利な後者を適用し、D株式及びG株式(E保有)の価額は配当還元方式、E株式及びM株式(Eが保有する外国株式)は時価純資産価額方式を基礎として、B社の資産価額を算定すべきである。

これによれば、被控訴人の有価証券に係る利益の計上もれは24億4048万0973円、法人税額は、7億8886万9800円となる。

D株式の評価を類似業種比準方式、G株式を配当還元価額方式、M株式及びE株式を時価純資産価額方式により、評価し、B社の資産価額を算定すると、被控訴人の有価証券に係る利益の計上もれは69億0079万7722円、法人税額は、24億4058万1000円となる。

また、D及びG株式は、類似業種比準方式により評価すべきで、これによりM株式及びE株式を評価し、B社の資産価額を算定すると、被控訴人の有価証券に係る利益の計上もれは85億4259万4598円、法人税額は、30億4855万9100円となる。

なお、B社の保有株式をすべて時価純資産価額方式により評価する場合、日本法人ではないM社を除き、清算所得に対する法人税額等(本件増資当時51%。財産評価基本通達185、186-2)を控除すべきである。

これによると、被控訴人の有価証券に係る利益の計上もれは177億8465万6680円、法人税額は、64億7101万0100円となる。

控訴人が主張する株式の売買は認めるが、同株式の株式会社Oへの売却は、同族関係者間の「相対売買」であり、その取引の結果は、被控訴人が保有していたDの株式をMの株式と等価交換したのに等しく、当事者間で当該株価が通常の取引に通用する適正な時価という認識はなかった。

その上、Q株式会社、株式会社S、株式会社Tの各株式は、いずれも時価純資産価額が簿価純資産価額を下回っていて評価差額が生じない実態にあり、株式会社Rについても、時価純資産価額が簿価純資産価額とほぼ同額になっており、これらの株式の評価に当たり法人税相当額を控除するかどうかは、その評価にまったく影響を与えないものである。

これらの株式の相対売買における株式の評価に当たっては、法人税相当額を控除するかどうかは重要な事項ではないから、上記株式の売買において、当事者が取引の対象である株式の評価につき法人税相当額を控除すべきでないと認識していたということはできない。

国税庁の主張

気配相場のない非上場株式の価額評価の方法について、法人税基本通達9-1-14及びその特例として同9-1-15が定められているところ、B社の株式は、独立当事者間の適当な売買実例がないこと、株式公開途上にはなく、公募等の価格がないこと、同社と事業の種類や収益の状況等において類似する法人がないことから、本郷税務署長は、上記通達9-1-14(4)に基づき、時価純資産価額方式(資産負債を時価評価して純資産価額を算出し、1株当たりの価額を算出する方法)により評価した。

B社の資産の大部分を占めるD株式及びE株式も、本件増資当時非上場であるから、同税務署長は、同様に評価することとし、被控訴人の依頼により株式会社J(以下「J」という。)が平成7年3月1日現在で時価純資産価額方式により評価したD株式に係る株式評価書、被控訴人の提出に係るE株式の1株当たりの純資産価額の計算明細書(2)、D及びE2社についての平成6年3月期の決算書、所有土地につき平成7年度の路線価の0.8で割り戻した価額(地価公示価額と同水準の価額とするため)、保有する投資有価証券の平成7年2月15日の終値(上場株式)、又は同年1月16日から同年2月15日までに取引のあった日の終値と気配相場の平均価額との合計額をその合計日数で除した平均価額(店頭登録株式)を基礎に評価した。

上記により評価すると、B社の純資産価額は、別紙の1記載のとおり、D株式188億5914万1000円、E株式82億5000万円となり、その他の資産、負債を加減すると、別紙1の5及び6記載のとおりとなる。そして、これに基づいて、本件両処分の基礎となる被控訴人の所得金額、税額等を算定すると、別紙の2のとおりとなる。

被控訴人は、①平成7年3月13日、D株式1242株を1株540万円で株式会社O(被控訴人100%出資の子会社)に売却した際、Jによる同株式の時価純資産価額方式による評価に沿い、法人税等相当額を控除することなく売買代金額を算定したほか、②同年9月29日、Q株式会社株式78万株を1株510円でQ株式会社新宿に売却した際、③平成8年9月30日、株式会社R株式400株を1株266万1000円、株式会社S株式200株を1株290万9000円で株式会社Tに売却した際、④同日、株式会社T株式4300株を1株28万8000円でQ株式会社から取得した際も、同様の評価方法に基づいて代金を算定し、その際法人税等相当額を控除することがなく、これらの売買対象株式は気配相場のない非上場のものであった。

また、⑤被控所人の主要株主のPは、平成7年3月24日、D株式335株を1株540万円でOに売却した際、①と同様の評価に沿い、法人税等相当額を控除することなく売買代金額を算定した。

このように、被控訴人は、本件増資のころ、気配相場のない非上場株式の取引に当たり、法人税等相当額を控除しないで算定した純資産価額を正当な時価であるとの認識を有していたことが明らかであって、この認識は、本件増資当時、被控訴人の100%出資にかかるB社においても、E株式及びD株式の評価の認識に当たって同様であったということができる。

Eは、昭和32年のG設立に関与し、本件増資当時はE代表取締役の戊及び取締役の上記甲がGの取締役の地位にあった。

また、Eは、平成6年3月31日現在では株主8社の一員としてM社(Eの100%出資のオランダ法人)とともにGの31.8%の持株割合があり、筆頭株主グループに次ぐ株主グループであり、その後平成7年3月の第三者割当増資に伴い、株主50名の一員として28.4%の持株割合となった。

Eは、取締役会において、同業のGの経営方針について協議し、上記増資に当たっても、上記戊及び甲が時価純資産価額に準拠した価額で、しかも、法人税等相当額を控除しない前提の代金額でG株式の割当てを受けていた。

このように、E及びM社は、少なからぬG株式を保有している上、その事業経営に影響力を持つ株主であるというべきであるから、G株式について単に配当を期待して保有しているものということはできず、その評価について配当還元方式を採用することは不適当であり、時価純資産価額方式によるべきである。

また、本件増資当時、上記甲がDの取締役の地位にあり、平成7年3月31日現在のDの株主のうちB社及びその同族関係者の持株割合は、21.4%で、筆頭株主に次ぐ株主グループであった。

B社保有のD株式は、その後、M社(1株につき805万円)を経てO(1株につき約812万9000円)に譲渡されたが、同社は、(イ)の①、⑤のとおり、時価純資産価額方式に近似した価額でD株式を取得している。

このように、被控訴人の100%子会社のB社は、少なからぬD株式を保有している上、その後の関係会社への譲渡価額が配当還元方式による価額に比して著しく高額なものであることやDの事業内容にも照らせば、同社株式についてB社が単に配当を期待して保有しているものということはできないから、その評価について配当還元方式を採用することが不適当であり、時価純資産価額方式によるべきことは、①と同様である。

被控訴人は、法人税基本通達9-1-14又はその特例としての同9-1-15のいずれかを納税者が自由に選択できると主張する。しかし、後者の通達は、財産評価基本通達に定める評価方式の例によって算定しているときは、課税上の弊害がない場合に限り、これを是認するというもので、課税上弊害がある場合には、前者が適用されるものである。

D及びEは、含み益を有する土地を所有しているから、市場価格ではなく路線価で評価することは株式の評価に関する課税上の弊害が生じる。

被控訴人は、D及びEの株式の評価については類似業種比準方式によるべきで、上場している類似企業であるK及びLに比準して評価すべきである旨主張する。しかし、対象会社とK及びLとは類似法人には当たらない。

被控訴人は、清算所得に対する法人税額等の控除を主張する。しかし、時価純資産価額方式は企業の継続を前提とした客観的交換価値を求める趣旨のものであり、これによることは妥当ではない。

なお、財産評価基本通達は、時価純資産価額方式により評価する場合に上記控除をする旨定めるが、これは、個人が資産を直接保有する場合と間接保有する場合との違いにより価値が異ならないように評価の均衡を図る必要があるためである。

両者の主張まとめ

- 国税庁の主張

- ■新株の有利発行による持分割合の移転は、株主間の経済的利益の移転と見なされ、課税の対象となる。本件増資により原告からC社に資産価値の大半が移転したことは明らかであり、これは通常の資金調達を目的としたものではなく、企業の大半を移転するものである。したがって、この利益の移転は法37条2項に規定する寄附金に該当し、課税所得計算の対象となる。

■法25条の資産の評価益の益金不算入の規定は、本件の無償取引に係る収益の計上には適用されない。資産の時価相当額と取得価額との差額は、無償譲渡の場合に収益に算入されるべきであり、法22条2項において無償譲渡による収益を課税の対象としている。

■仮に、本件においてC社が得た利益が法22条2項の無償取引に係る収益に計上できないとしても、法132条の適用により本件更正処分は適法である。本件において、原告は、第三者に対する新株の有利発行を行わせ、旧株主である原告から新株主であるC社への新株プレミアム相当の経済的利益の譲渡をしたものである。

■株式D,E,Gは時価純資産価額(法人税額等相当額控除前)で評価すべきである。 - 納税者

- ■本件増資を法22条2項の課税要件該当事実と捉えて原告に対して課税するとすれば、平成10年改正以前に全く同様の行為を行った他の同族会社については課税しないのに、原告に対してのみ課税することになり、課税処分の執行の平等原則(憲法14条)に反する。

■法人税法22条において、第三者に対する新株の有利発行により、旧株主の株式の含み益が減少しても、旧株主において、減少した当該含み益が実現したものとみなして「益金」に算入させる旨の「別段の定め」は存在しない。したがって、仮に、本件増資が第三者に対する新株の有利発行に該当するとしても、本件増資により、旧株主である原告が保有するB社株式200株について、減少相当額の含み益が実現したとして当該含み益を益金に算入することはできない。

逆に、法人税法25条は、資産の評価益を益金に算入しない旨規定しており、これにより、法人税の課税標準たる所得金額の計算上、旧株主である原告において、本件増資により減少した旧株式の含み益相当額の評価益を益金に算入することはできない。

■D、G株式については、持株比率から配当還元価額で評価すべきである。

関連する条文

法人税法

22条(法人資産の無償譲渡に係る収益の益金算入)

37条(寄附金の損金不算入)

法人税法(平成10年法律第24号による改正前のもの)

51条(外国子会社設立の際の現物出資について、圧縮記帳による課税の繰延べを規定)

法人税法基本通達(平成12年改正前)

(1株当たりの純資産価額等を参酌して通常取引されると認められる価額について)

9-1-15(上場有価証券等以外の株式の価額の特例)

財産評価基本通達(平 成15年課評2-15、課資2-5、課審5-9による改正前のもの)

185(純資産価額)

186(純資産価額計算上の負債)

186-2(評価差額に対する法人税額等に相当する金額)

188(同族株主以外の株主等が取得した株式)

188-2(同族株主以外の株主等が取得した株式の評価)

東京地裁/平成13年11月9日判決(藤山雅行裁判長)/(全部取消し)(納税者勝訴)(控訴)

被告の主位的主張は、本件増資の実行により、原告の保有するB社株式の資産価値がC社に移転したことを前提とするものであるから、まず、本件増資の行われた法形式について検討するに、本件増資は、B社の定款の定めに従って、株主総会決議である本件決議により決定されたものである。

本件決議の当時、B社の定款4条1項は、株主総会が株式の発行価格と発行条件を定めることを規定しており、したがって、新株の発行については株主総会に決定権限があったものということができ、また、株主は、1株につき1票の議決権を有していて、株主総会決議は、全議決権の絶対過半数で成立するとされていた(同定款15条)ことから、原告は、B社の全株式を有する株主として本件決議に賛成し、その結果、本件決議が成立したことが認められる。

しかし、本件決議はB社の機関である同社の株主総会が内部的な意思決定としてしたものにほかならず、その段階では未だ増資の効果は生じていないのであって、C社が本件増資により資産価値を取得したとすれば、それは、法形式においては、B社の執行機関が本件決議を受けて同社の行為として増資を実行し、C社が新株の引受人として払込行為をしたことによるものである。

そうすると、本件増資は、B社自体による本件増資の実行という行為とそれに応じてC社がB社に対して新株の払込をするという行為により構成されており、本件増資の結果、C社の払込金額と本件増資により発行される株式の時価との差額がC社に帰属することとなったことを取引的行為としてとらえるとすれば、本件増資をして新株の払込を受けたB社と有利な条件でB社から新株の発行を受けたC社の間の行為にほかならず、原告はC社に対して何らの行為もしていないというほかない。

このことは、被告自ら、本件決議が原告からC社への経済的利益の移転の原因行為であるとしつつも、同行為だけでは同利益の移転に至らないことから、同利益の移転時期をB社からC社への割当時若しくは遅くともC社からB社への払込時とする不確定な主張をせざるを得なくなっていることからも裏付けられるのであり、このような事態は、被告が本件決議を上記利益移転の原因行為としてとらえること自体に無理があることを示すものである。

被告は、最高裁昭和41年判決を引用し、同判決は、含み益部分が株式から切り離されて譲渡されたときに、その部分が相当対価によって実現したものとして益金を構成し、この場合における旧株主から新株主への経済的利益の譲渡は、増資会社に対する指名権の行使という態様によっても可能であることを明らかにしたものであるとした上で、本件において、原告は、B社に対する指名権の行使と同視することもできる本件決議という態様によって、C社への第三者に対する新株の有利発行を行わせたのであるから、旧株主である原告から新株主であるC社への新株プレミアム相当の経済的利益の譲渡(無償取引)があったというべきである旨主張する。

しかしながら、最高裁昭和41年判決の事案は、納税者が株式を有していた3つの会社からそれぞれ増資の決議により新株引受権を与えられ、このうち2社分については新株引受権付きの旧株式を自己の取締役に信託的に譲渡し、他の1社分についてはプレミアムが少ないため払込期間内に払込をしなかったことによりいったん新株引受権を喪失した後、増資会社から当該失権株について縁故割当をしたいから引受人を指定してほしいとの申出があったため、やはり自己の取締役を指名したというものであり、同判決は、原判決がいずれの場合にも当該納税者には新株の割当に関連する何らかの利益がいったん帰属しそれが納税者の取締役に移転したとみることができると認定したことを前提とし、その利益は、先の2社分については納税者所有の旧株式の値上がり部分そのものであって、後の1社分については増資会社から与えられた第三者指名権であるが、これは旧株式の増価部分と同視して妨げないと判示しているのである。

すなわち、同判決は、いったん旧株主に新株引受権が付与されることにより旧株式が具体的に増価し、それが払込期限の徒過により消滅したかにみえたにもかかわらず、増資会社からの縁故割当のための第三者指名権の付与により復活し、その復活した増価分を指名権の行使により譲渡したとみているのであり、当該指名行為を、いまだ新株引受権が有効に付着している状態の旧株式を譲渡したのと同視したに等しいのである。

これに対し、原告については本件決議以前には抽象的な含み益があったのみで(このような含み益は、最高裁昭和41年判決の事案のうち、第三者指名権が付与された株式に関する部分においても、少ないとはいえプレミアムが発生する形で新株が発行される会社の株式を有していた以上、増資決議がされる以前の時点において当該納税者も有していたものというべきである。)、原告所有の株式が具体的に増価したとみることはできないから、本件決議によって譲渡したとみるに足りる具体的な増価分は存在しないというほかない。

すなわち、最高裁昭和41判決の事案における第三者指名権の行使と本件決議とは新株を引き受けるべき者を指定している点においては共通しているが、前者においては、それによって譲渡したものとみるべき具体的利益が存在したのに対し、後者においては、それが存在していない点に大きな差違が存するのである。

また、双方ともに株式の割当自体は増資会社が行うものであって、旧株主は新たな引受人との間で直接的な行為をしない点においても共通しているが、前者においては、いったん旧株主に新株引受権が具体的に帰属し、それが付着した旧株式自体を旧株主が譲渡することが可能であったことに着目して、第三者指名権の行使をそのような譲渡行為と同視することが可能であったのに対し、後者の場合には、原告とC社との間には直接的な行為があったと同視し得る事情は見当たらないのである。以上によると、最高裁昭和41年判決は、本件と事案を異にするものであり、その判示は本件には当てはまらないものというべきである。

また、被告の主張は、最高裁昭和41年判決の事案のようにいったん旧株主に株式の割当に関する経済的利益が帰属し、その上で旧株主と新株主との間の行為により旧株主の有する株式の含み益が具体化した場合に限定せずに、旧株主がその有する株式の含み益を喪失し、それに相当する利益を新株発行を受けた新株主が取得した場合に、これを株主間の無償取引による利益の移転ととらえるに等しいのであって、そうであるとすると、そうした利益の移転は、旧株主と新株発行をした会社が親会社・子会社の関係にあるか否かを問わずに起こり得ることとなってしまう。

この点につき、被告は、親会社が自己の思うままに株主総会決議を行うことによって新株プレミアムを具体化し、これを第三者に移転するか否かを自己の意思のみで決定できる場合であることを、第三者に対する新株の有利発行の場合に親会社から当該第三者に対する経済的利益の無償供与を認める要件としているかのようであるが、そのような場合にのみ経済的利益の無償供与を認めるべき理論的根拠は見当たらない。

発行済株式の過半数の株式を保有する株主が存在しない会社においても、第三者に対する新株の有利発行の決議が成立した以上は、少なくともその決議に賛成した株主については自らの意思で当該決議をした点において、全株式を保有する株主と何ら異なることはないのである。

このように解すると、第三者に対する新株の有利発行の場合には、少なくとも決議に賛成した株主全部につき、その株式の保有割合を問わず、含み益が顕在化したものとして収益を認定し、これに対する課税をすることにならざるを得ないが、被告自身もそうした結論を是認するものとは思われず、そのような結論が広きに失するがために上記のような要件をあえて設定したものと解され、実際にもそうした広汎な課税が行われていることはうかがわれない。

結局のところ、被告の上記主張は、経済的利益の移転を生ずる「無償供与」としての行為の存在が直接的には認められず、同行為を擬制するに足りるだけの根拠がないにもかかわらず、あえて無理な擬制をして結論を導いているものといわざるを得ない。

なお、被告の主位的主張は、同主張だけを捉えると、本件事案において法人格の否認の法理を適用し、原告とB社とが別個の法人格であることを否認した上で、本件増資によりC社が資産価値を取得するにつき、原告と同一法人格であるB社がC社に要求してしかるべき対価を要求しなかったとして、これが無償取引に係る収益に当たる旨を主張するものと解する余地があるようにみえないでもない。

そこで、当裁判所は、このような問題意識の下に別紙(2)(被告の主張)のとおり釈明を求めたところ、当裁判所の意図はその際に用いた文言からして容易に理解できるものと考えられるにもかかわらず、被告は、法人格否認の主張をせず、一般論として、

「新株の有利発行による旧株式の価値の新株式への移転は、増資会社の増資行為によって生じるものであるが、(中略)法人税法上、その移転は、株主相互における経済的利益の移転と観念される。そして、この移転を決するのが株主総会なのであるから、株主総会決議をもって経済的利益の移転の原因行為ということができる。このことは(最高裁昭和)41年判決からも明らかである。すなわち、(最高裁昭和)41年判決の事案においても、利益の移転は、増資会社の新株発行により初めて生じるのであるが、同判決は、指名権行使による経済的利益の移転を認めている。この指名権行使も、株主総会決議と同様に、法形式上は、増資会社が指名を受けた者に新株を発行することを承諾する行為ということができるからである。」と明示的に主張している。

これは、親会社がその意思のとおりに子会社の株主総会において決議ができる場合でありさえすれば、子会社と親会社に別個の法人格があることを否定すべき場合でなくとも、第三者に対する新株の有利発行による場合に親会社から当該第三者に対する経済的利益の無償供与がされることを一般的に肯定するものにほかならず、かつ、被告は、本件の事実関係の下で法人格否認の法理の適用を主張して本件の具体的な事実が同法理適用の要件を満たしている旨の指摘もしていないから、本件事案における原告とB社との関係について被告が上記のような法人格否認の法理の適用を前提として主張しているものと解することはできない。

以上によれば、実質的にみて原告の保有するB社株式の資産価値がC社に移転したとしても、それが原告の行為によるものとは認められないから、同資産価値の移転が原告の行為によることを前提としてこれに法22条2項を適用すべきである旨の被告の主位的主張には理由がない。

本件更正処分の理由として法132条を適用すべき旨の被告の主張は、原告自らの行為によりその保有するB社株式の資産価値がC社に移転したとの事実を前提として、同資産価値の移転について法132条を適用して課税しようとするものである。

しかしながら、原告の保有するB社株式の資産価値がC社に移転したことが、原告自らの行為によるものとは認められないことは、上記2に判示のとおりである。

従って、被告の同主張については、その余の点について判断するまでもなく理由がないことは明らかである。

また、被告は、同族会社の行為計算の否認に関して、「無償で自己の資産の減少となる本件決議を行い、対価を受領等しなかった原告の行為」が不自然、不合理な行為形態であるとして否認し、「C社から少なくとも滅失価値相当額に見合う対価を受領するか、C社に増資対価を払い込ませる」のが普通採ったであろう行為計算であると認めて法人税を課したと主張する。

確かに、被告が「普通採ったであろう行為計算」として主張する行為計算のうち、原告がC社から直接に滅失価値相当額に見合う対価を受領するとの行為形態を選択していたならば、その対価は原告の益金となり法人税が課税されるのであるから、現に行われた行為形態は、これに比べて原告の法人税を減少させるものと評価することが可能である。

しかしながら、被告主張の「普通採ったであろう行為計算」のうちの他方の行為、すなわち、原告が株主総会においてC社に増資対価相当額を払い込ませる行為計算を選択した場合の課税関係を検討すると、この場合はB社に発行される新株の実質的価値に見合う価額が払い込まれているのであるから、原告については形式及び実質の両面において資産の増減がないし、C社も支払った対価に見合う価値の新株を取得した以上は従前有していた何らかの資産が新株に形を変えたにすぎず、その資産に増減はないから、両者ともに益金は生じず法人税が課されることはない。

B社については増資によって資産が増加しているが、これは資本等取引に基づくものであるから益金には当たらず(法22条2項)、やはり法人税は課されない。

このように原告にはもともと法人税が課されないのであるから、他にいかなる行為計算を採るかにかかわらず、法人税の負担を不当に減少させる余地はない。

また、B社及びC社についてみると、現にされた行為では、B社についてはその資産の増減が資本等取引に基づくものとして課税されないことに変わりはないものの、C社については、被告の主張を前提とすると、本来多額の価値のある新株を極めて低廉な価格で取得したのであるから、その差額は益金となり、仮に同社が内国法人であれば当然に法人税が課されるにもかかわらず、同社が外国法人であるために我が国の課税権が及ばないにすぎない。

すなわち、原告を含めた3社を通じてみると、むしろ、現にされた行為の方が法人税の負担を増加する可能性があったとさえいえるのである。

このように現にされた行為は、普通採ったであろう行為計算のうちのひとつと比較した場合において、何ら法人税を減少させるものではないのであるから、他に想定される普通採ったであろう行為計算との比較いかんにかかわらず、これを容認したとしても法人税の負担を不当に減少させる結果となるとは認め難く、法132条適用の前提条件を欠くものである。

以上によれば、本件更正処分に関する被告の主位的主張及び予備的主張はいずれも理由がなく、その余の点について判断するまでもなく本件更正処分は違法なものといわざるを得ず、したがって、本件賦課決定処分も違法なものである。

なお、上記の結論によると、もともと原告が保有していた株式に関する多額の含み益については、何らの課税もされない結果が生ずることとなるが、これは、法51条がその定める特定出資についていわゆる圧縮記帳による課税の繰延べを認め、しかも平成10年改正前には外国法人の設立についても同条の適用が認められていたことに端を発するものである。

すなわち、同条の圧縮記帳の方法により保有株式を簿価で現物出資して外国法人を設立した後、当該外国法人が現物出資された株式をやはり簿価によって他の外国法人に譲渡した場合、当該譲渡には我が国の課税権が及ばないことから、結局、本件と同様、圧縮記帳によって課税が繰り延べられた含み益については、我が国では課税がされないままで終わらざるを得ないのである。

本件における税務上の事態は、B社がその保有するD等の株式を簿価でC社に譲渡した場合にも生ずることであり、その場合には原告に益金が生じたとみる余地は全くないのであるし、また、そのような事態が生ずることは、圧縮記帳の方法により外国法人の設立を許した場合には容易に想定し得るにもかかわらず、法が何らの措置を講じていないことからすると、法自体がやむを得ないものとして放置していたといわざるを得ないのであるから、結局、本件のような事態の起こることは、当時の法人税法上やむを得なかったと考えられるのである。

よって、原告の請求は理由があるからこれを認容することとし、仮執行の宣言を付することは相当でないからこれを付さないこととし、訴訟費用の負担につき行政事件訴訟法7条、民事訴訟法61条を適用して、主文のとおり判決する。

なお、原告は本件において相当な分量の準備書面及び書証を提出しているところ、そのうちには、準備書面中の書証として提出済みの文献の引用部分や、書証としての当該文献の写しなどを中心として、原告の主張内容を前提としても果たして引用又は提出することが必要であったか否かに疑問のあるものも少なからず存在し、それらの書記料を被告に負担させることには疑問がないでもない。

しかし、既に判示したように、本件各処分は原告に対して極めて重大なものであったから、原告としては本件訴訟にいわば背水の陣で臨む必要があり、客観的には不必要な主張や書証を提出することもある程度はやむを得ないものと考えられること、他方、被告は、本件の審理の最終段階に至って主位的主張を変更したことに見られるように、十分な検討もせずに処分を行ったと評価されてもやむを得ないのであり、本件訴訟はこのような不十分な検討に基づく苛酷な処分を受けた原告がやむを得ずに提起したものというべきものであることなどにかんがみ、特にこれらの書記料もすべて被告に負担させることとした次第である。

東京高裁/平成16年1月28日判決(江見弘武裁判長)/(原判決取消し、被控訴人の請求棄却)(被控訴人上告)

本件増資と法人税法22条2項に規定する無償による資産の譲渡等ア株主は、株式を通じ、株式会社の資産を所有し、支配するのであり、清算を待つまでもなく、株式の移転を通じ、株式に表彰された株式会社の資産価値を取得することができ、株式の価額は、額面金額ではなく、市場において定まる価額(上場株式)又は株式会社の資産の実態に基づいて評価される価額(非上場株式)により定まると解せられる。

本件において、被控訴人、B社、C社及びFにつき、乙及び甲が代表取締役、理事長、取締役等に就任し、同財団が被控訴人の株式の約50%、被控訴人がB社の株式の100%をそれぞれ保有し、同財団の100%出資により、本件増資決議の日(平成7年2月13日)、C社が設立され(前提事実)、B社は、持株会社としての活動、融資、投資等を目的とし、設立(平成3年)後本件増資時(同7年)まで、事業所を有せず、従業員のいないいわゆるペーパーカンパニーで(甲1、乙2、3、15)、被控訴人は、B社の全株式200株を保有していたが、本件増資により、持株割合により示せば、被控訴人のそれが16/16から1/16(200/3200)に減少し、C社のそれが15/16(3000/3200)となった(前提事実)。

上記認定事実の下においては、B社における上記持株割合の変化は、上記各法人及び役員等が意思を相通じた結果にほかならず、被控訴人は、C社との合意に基づき、同社からなんらの対価を得ることもなく、B社の資産につき、株主として保有する持分16分の15及び株主としての支配権を失い、C社がこれらを取得したと認定評価することができる。

そして、被控訴人が上記資産に係る株主として有する持分をC社からなんらの対価を得ることもなく喪失し、同社がこれを取得した事実は、それが両社の合意に基づくと認められる以上、両社間において無償による上記持分の譲渡がされたと認定することができる。

両社間における無償による上記持分の譲渡は、法22条2項に規定する「無償による資産の譲渡」に当たると認定判断することができる。

尤も、上記「持分の譲渡」は、同項に規定する「資産の譲渡」に当たるとすることに疑義を生じ得ないではないが、「無償による・・その他の取引」には当たると認定判断することができるというべきである。

すなわち、上記規定にいう「取引」は、その文言及び規定における位置づけから、関係者間の意思の合致に基づいて生じた法的及び経済的な結果を把握する概念として用いられていると解せられ、上記のとおり、被控訴人とC社の合意に基づいて実現された上記持分の譲渡をも包含すると認められる。

そして、本件において、法22条2項に規定する無償による「資産の譲渡」又は「その他の取引」は、遅くも、C社により引き受けた増資の払込みがされた時に発生したと認められる。

付言するに、被控訴人とC社間の上記持分の譲渡は、両社の合意に基づくものであり、被控訴人の(株主としての)行為が子会社であるB社の行為とみなされることによるものではないし、その実現につき、B社の株主総会における本件増資決議を介在させていることの故に、両社の合意に基づくものであることが否定されるものでもない。

また、本件増資を介して生じた上記持分の譲渡が上記両社の合意に基づくと認定できるものであるかぎり、課税を免れず、本件増資の目的により課税が左右されることもない。

本件増資は、いわゆる節税を意図して企画されたことは明らかで、納税者として、いわゆる節税を図ることは、もとより、なんら正義に反することではない。

本件訴訟につき、B社とC社間の行為で、被控訴人とC社間に何らの行為もないことを理由に法22条2項の適用を否定するのは、裁判所としての事実認定の責務を果たしておらず、判決の理由としても、不備がある。

被控訴人(Fが約50%の株式を保有する。)が100%株主として可決した本件増資決議に基づき、C社(前記財団が100%株主)が増資株式を取得し、B社の持株割合に変動を生じた事実及び甲が2社の代表取締役・2社の役員である事実は、本件においては、原審以来、ほぼ争いがない。

当事者双方は、持株割合の変動が、上記関係法人及び役員の合意に基づくことを前提として、これにつき、控訴人が、B社の資産の譲渡等法22条2項に当たると主張し、被控訴人が、これに当たらない等として争って来た。

持株割合の変動が資産の譲渡等に当たるかどうか、資産の評価額等がいくらとなるかこそが、本件における重要な論点で、当事者も、真摯に論争してきた。

原審は、関係当事者の意思及びその結果生じた事実を全体として見ず、一部を恣意的に切り取って結論を導いた誹りを免れず、争点について判断し、紛争を解決に導くべき裁判所の責任を疎かにするものと評せざるを得ない。

前記認定の、本件における関係法人相互の持株の状況、役員構成の下で、関係者の合意に基づき、B社における本件増資を介して同社の株式をC社に取得させたことにより生じた被控訴人の持株割合の変動は、これにより、被控訴人とC社の合意に基づき、被控訴人の保有するB社の株式が表彰する資産価値がC社に移転したと認めることができる。

たしかに、同社が増資株式を取得した時点においては、資産価値の移転が生じたと認めうるものの、直ちには、C社が資産を取得し、被控訴人がこれを喪失したことを実感しうる事態が生じてはいない。

しかしながら、C社は、上記時点以降いつでも、取得した増資株式を処分し、これにより、その表彰するB社の資産価値を実現しうる権利を取得し、反対に、被控訴人がこれを喪失するのであり、このような法的効果に着目すれば、本件増資により、被控訴人はC社に対して法22条1項に定める無償による資産の譲渡又はその他の取引をしたと認めることができる。

法施行令119条の11の新設増資等による持株割合の変化が法22条2項に規定する資産の譲渡に当たるとして課税されることは、標記法令の規定の新設により明文上も明らかとなったというべきで、これにより、初めて可能となったと解すべき理由もなく、租税法律主義に違反するとする被控訴人の主張は、前提を欠く。

新株の有利発行との異同当裁判所は、前記認定事実の下において、B社における新株の有利発行を手段として、被控訴人がC社に対して法22条1項に定める無償による資産の譲渡又はその他の取引をした場合に当たると判断した。

この判断の下においては、被控訴人に対する課税が新株の有利発行に対する課税と異なるのは当然で、新株の有利発行に対する課税との異同の故に上記判断は、左右されない。

所得税法施行令84条との関係新株を引き受ける権利が、他の株主からではなく、新株を発行する会社から与えられることは、標記法令の規定を待つまでもなく、会社法の理解から導かれる。

本件においては、前記認定のとおり、100%株主である被控訴人の意思により可決成立した株式発行会社の株主総会決議から同会社により割り当てられた新株の引受に至る経緯、換言すれば、被控訴人が、その意思に基づき、B社の新株割当てを介在させる方法により、同社についての持株割合に変化を生じさせた経緯をとらえ、法22条2項に定める無償による資産の譲渡等が行われたと認定しうると判断したのであり、この判断は、標記法令の定めに左右されるところはない。

法51条の改正経緯との関係について平成10年の改正前は、現物出資により設立した海外子会社の株式を取得する親会社が圧縮記帳により課税を繰り延べることができ、改正後、上記繰り延べが許容されなくなった。

本件においては、前記改正前においても、前記事実経過の下で、親会社である被控訴人が子会社の増資により持株割合に変化を生じさせたことが資産の譲渡等に当たり、法22条2項により、課税要件を満たすと認めたのである。

換言すれば、前記改正前、繰り延べられた課税について課税の要件を満たすべき事実が生じたと認められた結果にほかならず、標記法の規定の改正前に改正後の結果を先取りするものではなく、このような理解を前提とする憲法14条違反の主張も前提を欠く。

二重課税について被控訴人は、本件事実経過の下で生じたと認められる資産の譲渡等につき、キャピタルゲインに課税され、C社は、新株引受に係る受贈益に課税されるのであり、税法の予定するところで、憲法29条違反の主張も、前提を欠く。

いわゆるB株(種類株)(ア)B社は、定款上、株式に種類を定めてはおらず(乙15)、本件増資に際し、資本金の増額について定款変更したものの、種類株を設けることについては、定款変更していない〔甲6(Nの陳述書)においても、本件増資に当たり、理由はともかく、種類株を設けることについての定款変更がされなかったことが前提とされている。〕。

被控訴人の主張(被控訴人、B社及びC社の三社は、本件増資時から、C社が取得する株式はB株とするとの共通の認識(合意)があり、平成9年7月28日、本件増資時から想定していた定款変更案を確認する合意をし、平成10年3月10日、定款変更がされた。)によっても、定款変更が増資後にされたというのであり、C社が取得した株式が増資当時定めのなかった上記B株であると認めることはできない(増資後にされた種類株を設ける定款変更により、既に発行された株式の表彰する権利内容に変更を生じると解することはできず、オランダの法令がこれを許容するとも認め難い。)。

C社及びB社によるオランダの税務検査官に対する照会及びこれに対する確認の結果をも踏まえても、同じである。

租税法律主義違反、憲法違反等について前記認定判断の下においては、被控訴人がるる主張する、その他の租税法律主義違反及び憲法違反の主張も前提を欠くか、又は理由がない。

B社株式は、気配相場のない非上場株式で(弁論の全趣旨)評価の方法に関し、法人税基本通達9-1-14及びその特例である同9-1-15が定められ、後者は、法人が財産評価基本通達〔昭和39年4月25日付直資56・直審(資)17〕に定める評価方式の例によって株式の価額を算定しているときは、課税上の弊害がない場合に限り、原則としてこれを是認するもので、会社の有する非上場株式の発行会社が極めて含み益の多い土地を有する等の場合、財産評価基本通達の適用により、上記発行会社の土地が路線価で評価され、株式が市場価格を反映せず、課税上弊害があるとして、適用されないのが課税実務の取扱いであると認められる。

上記理由に基づく通達の適用の区分は合理的な理由があると認められ、本件についても、B社は、含み益を有する土地を所有するD株式及びE株式を保有しており、その株式の評価については同9-1-14が適用される。

B社は、その株式につき、独立当事者間の適当な売買実例及び公募等がなく、株式公開途上にもなく、同社と事業の種類や収益の状況等において類似する法人もない。

このため、その評価は、前記通達9-1-14(4)に基づき、時価純資産価額方式(資産負債を時価評価して純資産価額を算出し、1株当たりの価額を算出する方法)に従ってすべきである。

B社の保有するD及びEの各株式も、本件増資当時非上場で、その評価は、B社株式と同様、同9-1-14(4)に基づき、時価純資産価額方式に従ってすべきである。

上記により、また、平成7年3月1日現在で純資産価額方式により評価したD株式に係る株式評価書及びE株式の「1株当たりの純資産価額の計算明細書(2)」、両社につき、同5年4月1日から平成6年3月31日までの事業年度の決算書、所有土地については同7年度の路線価に0.8で割り戻した地価公示価額と同水準の価額、保有する投資有価証券について同7年2月15日の終値(上場株式)を基礎とすると、D及びEの資産額は、別紙の1表のとおりと認められ、上記以外の資産及び負債も同表のとおりで、B社の純資産価額は、同表のとおり、272億9630万2200円と認められる(1ギルダー58.17円換算)。

被控訴人は、従前、B社の全株式(200株)の表彰する上記資産額を保有していたが、本件増資により、持株割合が200/3200株となり、3000/3200の資産を喪失し、他方、C社は、303万0303ギルダー(1億7627万2725円相当)を払い込み、B社の資産の3000/3200を取得した。

上記に従えば、B社の総資産につき、本件増資により、下記のとおり、被控訴人が喪失した額(①)及びC社が取得した額(②)が算出され、被控訴人は、同額の所得を得、これをC社に寄附したものとして、別紙の2表のとおり、所得額及び税額等が算出される。

①272億9630万2200円-(272億9630万2200円+1億7627万2725円)×200/3200=255億7926万6266円②(272億9630万2200円+1億7627万2725円)×3000/3200-1億7627万2725円=255億7926万6267円(3)被控訴人の主張についてア法人税基本通達9-1-15の適用被控訴人につき、標記通達を適用すべきものでないことは、上記のとおりである。

類似法人比準方式L及びKは、Gと類似法人といえず、D株式とG株式(Eが保有する株式)の評価につき、類似するマスメディアを見出して比準させるのを相当とする事実は認め難く、これによらなかったことに不相当な点はない。

清算所得に対する法人税額等の控除本件においては、企業の継続を前提とした客観的交換価値を求めるのであり、清算所得に対する法人税額等を控除しないのが相当である。

最高裁/平成18年1月24日判決(藤田宙靖裁判長)/(破棄差戻し)

上告人が、A社の唯一の株主の立場において、同社に発行済株式総数の15倍の新株を著しく有利な価額で発行させたのは、上告人のA社に対する持株割合を100%から6.25%に減少させ、B社の持株割合を93.75%とすることによって、A社株式200株に表章されていた同社の資産価値の相当部分を対価を得ることなくB社に移転させることを意図したものということができる。

また、前記事実関係等によれば、上記の新株発行は、上告人、A社、B社及び財団法人Eの各役員が意思を相通じて行ったというのであるから、B社においても、上記の事情を十分に了解した上で、上記の資産価値の移転を受けたものということができる。

以上によれば、上告人の保有するA社株式に表章された同社の資産価値については、上告人が支配し、処分することができる利益として明確に認めることができるところ、上告人は、このような利益を、B社との合意に基づいて同社に移転したというべきである。

したがって、この資産価値の移転は、上告人の支配の及ばない外的要因によって生じたものではなく、上告人において意図し、かつ、B社において了解したところが実現したものということができるから、法人税法22条2項にいう取引に当たるというべきである。そうすると、上記のとおり移転した資産価値を上告人の本件事業年度の益金の額に算入すべきものとした原審の判断は、是認することができる。論旨は、採用することができない。

原審の上記第1の3(3)の判断のうちD放送、Hテレビ及びテレビCの各株式の評価方法に関する部分並びに同(4)の判断に法人税法22条2項の解釈適用の誤りがある旨をいい、①D放送株式については時価純資産価額方式(法人税額等相当額は控除する。)により評価すべきであること、②Hテレビ株式については、配当還元方式により評価すべきであり、時価純資産価額方式により評価するとしても、法人税額等相当額を控除すべきであること、③テレビC株式については、配当還元方式又は類似業種比準方式により評価すべきであり、時価純資産価額方式により評価するとしても、法人税額等相当額を控除すべきであること、以上を主張する。

A社の保有するD放送株式の評価方法について法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)は、法人税法(平成17年法律第21号による改正前のもの)33条2項の規定を適用して非上場株式で気配相場のないものについて評価損を計上する場合に、当該株式に売買実例がなく、その公開の途上になく、その発行法人と事業の種類、規模、収益の状況等が類似する法人がないときは、事業年度終了の時における当該株式の価額は、当該事業年度終了の日又は同日に最も近い日におけるその株式の発行法人の事業年度終了の時における1株当たりの純資産価額等を参酌して通常取引されると認められる価額による旨を定めている。

もっとも、このような一般的、抽象的な評価方法の定めのみに基づいて株式の価額を算定することは困難であり、他方、財産評価基本通達の定める非上場株式の評価方法は、相続又は贈与における財産評価手法として一般的に合理性を有し、課税実務上も定着しているものであるから、これと著しく異なる評価方法を法人税の課税において導入すると、混乱を招くこととなる。

このような観点から、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-15は、財産評価基本通達の定める非上場株式の評価方法を、原則として法人税課税においても是認することを明らかにするとともに、この評価方法を無条件で法人税課税において採用することには弊害があることから、1株当たりの純資産価額の計算に当たって株式の発行会社の有する土地を相続税路線価ではなく時価で評価するなどの条件を付して採用することとしている。

したがって、財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)185が定める1株当たりの純資産価額の算定方式を法人税課税においてそのまま採用すると、相続税や贈与税との性質の違いにより課税上の弊害が生ずる場合には、これを解消するために修正を加えるべきであるが、このような修正をした上で同通達所定の1株当たりの純資産価額の算定方式にのっとって算定された価額は、一般に通常の取引における当事者の合理的意思に合致するものとして、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)にいう「1株当たりの純資産価額等を参酌して通常取引されると認められる価額」に当たるというべきである。

そして、このように解される同通達9-1-14(4)、9-1-15の定めは、法人の収益の額を算定する前提として株式の価額を評価する場合においても合理性を有するものとして妥当するというべきである。

ところで、財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)185が、1株当たりの純資産価額の算定に当たり法人税額等相当額を控除するものとしているのは、個人が財産を直接所有し、支配している場合と、個人が当該財産を会社を通じて間接的に所有し、支配している場合との評価の均衡を図るためであり、評価の対象となる会社が現実に解散されることを前提としていることによるものではない。

したがって、営業活動を順調に行って存続している会社の株式の相続及び贈与に係る相続税及び贈与税の課税においても、法人税額等相当額を控除して当該会社の1株当たりの純資産価額を算定することは、一般的に合理性があるものとして、課税実務の取扱いとして定着していたものである。

法人税基本通達については、平成12年課法2-7による改正により、法人税課税における1株当たりの純資産価額の評価に当たり法人税額等相当額を控除しないことが規定されるに至ったのであって、この改正前の平成7年2月ころに、財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)185が定める1株当たりの純資産価額の算定方式のうち法人税額等相当額を控除する部分が、法人税課税における評価に当てはまらないということを関係通達から読み取ることは、一般の納税義務者にとっては不可能である。

取引相場のない株式の取引は、法人税額等相当額を控除した純資産価額を上回る価額でされることもあり得るが、一般にその取引の当事者は上記関係通達の定める評価方法に関心を有するものであり、その評価方法が取引の実情に影響を与え得るものであったことは否定し難く、これとかけ離れたところに取引通念があったということはできない。

したがって、企業の継続を前提とした株式の評価を行う場合であっても、法人税額等相当額を控除して算定された1株当たりの純資産価額は、平成7年2月当時において、一般には通常の取引における当事者の合理的意思に合致するものとして、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)にいう「1株当たりの純資産価額等を参酌して通常取引されると認められる価額」に当たるというべきである。

このように解釈される上記「1株当たりの純資産価額等を参酌して通常取引されると認められる価額」によって株式の価額を評価し、これを前提に法人の収益の額を算定することは、法人税法の解釈として合理性を有するということができる。

そうであるとすると、平成7年2月当時におけるD放送の1株当たりの純資産価額の評価において、企業の継続を前提とした価額を求める場合であることのみを根拠として、法人税額等相当額を控除することが不合理であって通常の取引における当事者の合理的意思に合致しないものであるということはできず、他に上記控除が上記の評価において著しく不合理な結果を生じさせるなど課税上の弊害をもたらす事情がうかがわれない本件においては、これを控除して1株当たりの純資産価額を評価すべきである。

これと異なる原審の判断には、判決に影響を及ぼすことが明らかな法令の違反がある。D放送株式の評価方法の違法をいう論旨は、この趣旨をいうものとして理由がある。

法人税基本通達(平成12年課法2-7による改正前のもの)9-1-15は、前記のとおり課税上弊害がない限りなどと留保を付した上で、財産評価基本通達の定める非上場株式の評価方法を法人税課税においても採用している。

前記事実関係等によれば、平成7年2月当時、Hテレビ株式は、非上場株式であり、気配相場や独立当事者間の適当な売買実例がなく、その公開の途上になく、同社と事業の種類や収益の状況等において類似する法人がなかったというのである。

そして、原審における上告人の主張によれば、そのころのHテレビの株主の持株比率は、その筆頭株主が51.1%ないし45.6%であり、D放送及びその同族関係者に当たるI社が合計28.4%であり、したがって、Hテレビに対する関係において、上記筆頭株主は財産評価基本通達(平成15年課評2-15、課資2-5、課審5-9による改正前のもの)188(1)にいう同族株主に当たるが、D放送及びI社は同族株主に当たらないというのである。

そうであるとすれば、D放送及びI社が保有するHテレビ株式は、同通達188(1)にいう「同族株主のいる会社の株主のうち、同族株主以外の株主の取得した株式」に該当し、同通達188、財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)188-2においては配当還元方式により評価すべきこととなる。同通達が、上記株式の評価を配当還元方式によることとしているのは、少数株主が取得した株式については、株主は単に配当を期待するにとどまるという実質を考慮したものである。

もっとも、上告人の主張するD放送及びI社の合計持株比率は、同族株主に該当するかどうかの基準である30%を下回り、筆頭株主の持株比率に劣るものの、その割合は低いものではないから、事業経営への影響力の実情によっては、D放送及びI社が単に配当を期待してHテレビ株式を保有していたと評価するのが適当でないこともあると考えられ、そうであるとすれば、本件において同株式を配当還元方式により評価することが著しく不合理な結果を生じさせるなど課税上の弊害をもたらす場合もあると考えられる。

ところが、原審は、上記の持株比率や課税上の弊害について何ら審理判断することなく、Hテレビ株式を法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)に基づき時価純資産価額方式により評価すべきであるという結論を導いている。したがって、原審の上記判断には、判決に影響を及ぼすことが明らかな法令の違反がある。Hテレビ株式の評価方法の違法をいう論旨は、この趣旨をいうものとして理由がある。

仮にD放送及びI社が保有するHテレビ株式を配当還元方式により評価することに前記の課税上の弊害があるとすれば、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)に基づき時価純資産価額方式により評価すべきことになる。

この場合には、財産評価基本通達(平成11年課評2-12、課資2-271による改正前のもの)186-3の趣旨が妥当するところ、前記のとおり、D放送の純資産価額の算定において法人税額等相当額を控除するのであるから、Hテレビの純資産価額については、重ねて法人税額等相当額を控除することなく算定すべきである。

前記事実関係等によれば、平成7年2月当時、テレビC株式は、非上場株式であり、気配相場や独立当事者間の適当な売買実例がなく、その公開の途上になく、同社と事業の種類や収益の状況等において類似する法人がなかったというのである。

そして、原審における上告人の主張によれば、そのころのテレビCの株主の持株比率は、その筆頭株主のグループが38.3%であり、A社及びその同族関係者が合計21.4%であり、したがって、テレビCに対する関係において、上記グループの株主は財産評価基本通達(平成15年課評2-15、課資2-5、課審5-9による改正前のもの)188(1)にいう同族株主に当たるが、A社は同族株主に当たらないというのである。そうであるとすれば、同社が保有するテレビC株式は、同通達188(1)にいう「同族株主のいる会社の株主のうち、同族株主以外の株主の取得した株式」に該当し、同通達188、財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)188-2においては配当還元方式により評価すべきこととなる。

もっとも、記録によれば、①上告人は、平成7年3月1日、100%出資の子会社である株式会社Jを設立したこと、②上告人は、同月13日、株式会社Jに対し、テレビC株式1242株を1株当たり540万円で譲渡したこと、③同価額は、上告人が株式会社Kに依頼して評価させた同月1日時点の同株式の時価純資産価額方式による評価額を基に算定されたこと、④上告人の主要株主である財団法人Lは、同月24日、株式会社Jに対し、テレビC株式335株を1株当たり540万円で譲渡したこと、以上の事実は当事者間に争いがなく、また、上記評価額は、法人税額等相当額を控除することなく算定されたことがうかがわれる。

そうであるとすれば、上記のテレビC株式の各売買において譲渡価額が1株当たり540万円とされたのが、同株式を時価よりも高額で売買するという特別の目的によるものでない限り、上記各売買の当事者は、同株式を配当還元方式により評価するよりも時価純資産価額方式(法人税額等相当額を控除しない。)による方が適切であること、すなわち、同株式の価額を単に配当を期待して株式を保有する株主に妥当する配当還元方式によっては適正に評価することができないことを認識していたものというべきである。

そうすると、上記各売買に近接した時期における上告人の100%出資の子会社であるA社の認識も同様であった可能性があり、同社の認識がそのようなものであるとすれば、本件において同社の保有するテレビC株式を配当還元方式により評価することが著しく不合理な結果を生じさせるなど課税上の弊害をもたらす場合もあると考えられる。

ところが、原審は、上記の持株比率や課税上の弊害について何ら審理判断することなく、テレビC株式を法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)に基づき時価純資産価額方式により評価すべきであるという結論を導いている。

なお、原審は、テレビCが含み益を有する土地を所有することを摘示しているが、このことは、相続税基本通達にのっとり、同土地の相続税路線価を基に算定した1株当たりの純資産価額によってテレビC株式を評価することを不合理とする理由とはなるが、配当還元方式による評価を直ちに不合理とするものではない。したがって、原審の上記判断には、判決に影響を及ぼすことが明らかな法令の違反がある。テレビC株式の評価方法の違法をいう論旨は、この趣旨をいうものとして理由がある。

仮にA社が保有するテレビC株式を配当還元方式により評価することに前記の課税上の弊害があるとすれば、前記のとおり、テレビCと事業の種類や収益の状況等において類似する法人がなかったというのであるから、同株式を類似業種比準方式により評価するのは相当でなく、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)に基づき時価純資産価額方式により評価すべきことになる。

この場合には、法人税額等相当額を控除することが通常の取引における当事者の合理的意思に合致しないものであるかどうか、ひいては、前記の課税上の弊害があるかどうかを判断するために、前記の上告人又はその主要株主と上告人の子会社との間におけるテレビC株式の各売買からうかがわれる関係者の同株式の価額についての認識等を審理すべきである。第4結論以上によれば、原判決は破棄を免れない。

そして、Hテレビ株式及びテレビC株式の評価方法に関して上記各点を審理するとともに、D放送株式を時価純資産価額方式(法人税額等相当額は控除する。)により評価し、これらに基づいてA社の純資産価額、同社の資産価値のうちB社に移転した額及びこれを前提とした上告人の納付すべき税額を算定させるため、本件を原審に差し戻すこととする。よって、裁判官全員一致の意見で、主文のとおり判決する。

東京高裁/平成19年1月30日判決(大喜多啓光裁判長)/(原判決変更、一部取消し)(確定)

本件においては、B社、E及びM社が保有していた株式について、法22条2項の適用の可否が主要な争点の一つであるから、まず、これについて検討する。

本件においては、甲及び乙が同族会社である被控訴人とその関係法人(B社、C社及びF)の代表取締役、理事長、取締役等に就任し、同財団が被控訴人の株式の約50%、被控訴人がB社の株式の100%を保有し、同財団の100%出資により、本件増資決議の日の平成7年2月13日、C社が設立されていたところ、本件増資により、B社の全株式200株を保有していた被控訴人の持株割合が100%から6.25%(16分の1)に減少したのに対し、C社のそれは93.75%(16分の15)となった。

そして、B社は、持株会社としての活動、融資、投資等を目的とするが、平成3年に設立されてから本件増資時の平成7年までは事業所を有せず、従業員のいないいわゆるペーパーカンパニーであったことが認められる。

上記事実によれば、被控訴人は、B社に対する持株割合を激減させ、C社の持分割合を93.75%とすることによって、B社の株式200株に表章されていた同社の資産価値の大部分を対価を得ることなく、C社に移転させることを意図したものということができ、そして、上記事実関係に基づけば、本件新株発行は、被控訴人、B社、F及びC社の各役員が意思を相通じて行ったものと推認することができるから、C社としても、被控訴人の上記のような意図を了解して、上記資産の移転を受けたものということができる。

そこで、B社の株式に表章された資産価値は、被控訴人において支配し、処分することができたところ、被控訴人は、このような利益をC社との合意に基づいて同社に移転したものということができる。

すると、この資産価値の移転は、被控訴人が意図し、C社が了解したところが実現したものということができるから、法22条2項の取引、すなわち「無償による資産の譲渡」に当たるということができる。

その他、被控訴人の法22条2項の適用についての主張についてア法施行令119条の11について上記規定は、平成12年の法人税法改正により期末に計上される有価証券の評価に関する規定が設けられたことに伴って設けられたものであり、資産の譲渡がされないが、保有目的のみが変わった場合のみなし譲渡についての課税が設けられたものであって、本件に適用されるものではないから、上記規定が設けられたことによって、本件課税が租税法律主義に反することにはならないというべきである。

新株の有利発行との関係について本件増資は、旧株主と新株主の持株割合を1対15、出資比率を99対1とし、無償で資産の譲渡を行うものであって、経済的合理性を欠き、資金調達のための新株の有利発行と異なるから、本件増資につき法22条2項を適用しても、憲法84条、30条、14条に違反すると解することはできない。

所得税施行令84条との関係について本件においては、新株引受権自体は、B社からC社に付与されることを前提として、本件増資、新株発行により、被控訴人とC社との合意により、被控訴人とC社にB社の株式に表章された資産価値が移転した点を捉えて法22条2項が適用されるのであるから、憲法84条に違反するものではない。

法51条の改正経緯について本件は、B社の含み益に対する課税ではないから、法51条とは関係がなく、したがって、憲法14条も関係がないというべきである。

二重課税について被控訴人に対する課税はキャピタル・ゲインによるものであり、他方、C社に対する課税は受贈益であり、このような事態は、資産の無償譲渡の場合に常に生じ得るのであって、憲法29条に違反すると解することはできない。

B株について被控訴人は、被控訴人、B社及びC社との間で、本件増資時からC社が取得する株式はいわゆるB株とするとの共通の認識があった旨主張する。

しかし、本件増資当時のB社の定款には株式に種類が定められておらず、本件増資に際し、資本金の増額について定款の変更がされたものの、種類株を設けることについては、定款の変更がなされていないことが認められるから(甲6によっても、本件増資に当たり、種類株を設けることについての定款変更がされなかったことを窺うことができる。)、C社の取得した株式が増資当時定めのなかったB株であると認めることはできない。

なお、被控訴人は、B社及びC社との間で、平成9年7月28日、本件増資時から想定していた定款変更を確認する合意をし、平成10年3月10日、これを具体化した定款変更がされたと主張するが、本件増資より事後に種類株を設ける旨の定款の変更がされても、これによって既に発行された株式の表章する権利内容に変更を生じないことは明らかである。

そこで、次にB社の資産額について検討する。(1)甲249によれば、本件増資当時、①B社は、D株式3559株及びE株式15万株を保有するほか、別紙1の3、4記載の額の資産及び負債があること、②上記Eは、G株式1万0020株とM社株式200株を保有し、M社は、G株式4500株を保有していることが認められる。

ところで、国税庁長宮の発出した昭和44年5月1日付け直審(法)25「法人税基本通達」(平成12年課法2-7による改正前のもの)9-1-14(4)は、「売買実例のあるもの」、「公開途上にある株式で、当該株式の上場又は登録に際して株式の公募又は売出が行われるもの」、「売買実例のないものでその株式を発行する法人と事業の種類、規模、収益の状況等が類似する他の法人の株式の価額があるもの」などに該当しない非上場株式で気配相場のないものにつき、法(平成17年法律第21号による改正前のもの)33条2項の規定を適用する場合の事業年度終了の時における当該株式の価額は、当該事業年度終了の日又は同日に最も近い日におけるその株式の発行法人の事業年度終了の時における1株当たりの純資産価額等を参酌して通常取引されると認められる価額によるものとしている。

上記通達の定める非上場株式の評価方法は、相続又は贈与における財産評価方法として一般的に合理性を有し、課税実務上も定着しているところである。

しかし、このような評価方法を無条件で法人税課税において採用すると弊害が生ずるので、同通達9-1-15は、財産評価基本通達の定める非上場株式の評価方法を、1株当たりの純資産価額の計算に当たって株式の発行会社の有する土地を相続税路線価でなく、時価で評価するなどの条件を付して採用することにしている。

そして、財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)185が定める1株当たりの純資産価額の算定方式を法人課税においてそのまま採用すると、相続税等との性質の違いにより課税上の弊害が生ずる場合には、これを解消する修正を加えるべきであるが、このような修正をした上で同通達所定の1株当たりの純資産価額の算定方法にのっとって算定された価額は、一般に通常の取引における当事者の合理的意思に合致するものとして、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)にいう「1株当たりの純資産価額等を参酌して通常取引されると認められる価額」に当たるというべきである。

以上のような同通達9-1-14(4)、9-1-15の定めは、法人の収益の額を算定する前提として株式の価額を評価する場合においても、合理性を有するものとして妥当すると解することができる。そこで、次項以下において、このような前提で、E株式、G株式、D株式の評価方法について検討する。

財産評価基本通達(平成12年課評2-4、課資2-249による改正前のもの)185は、企業の継続を前提とした場合においても、1株当たりの、純資産価額の算定に当たり法人税額等相当額を控除することとしており、これは、平成7年2月当時において、一般に通常の取引における当事者の合理的意思に合致するものとして、法人税基本通達(平成12年課法2-7による改正前のもの)9-1-14(4)にいう「1株当たりの純資産価額等を参酌して通常取引されると認められる価額」に当たるというべきである。そして、このような価額によって株式の価額を評価し、これを前提に法人の収益の額を算定することは、法人税法の解釈として合理性を有するといい得る。

そこて、本件においては、関係法人がE株式について法人税等相当額を控除しない方式で評価する方が適切であると認識していたことを窺い知る証拠はないから、Eの1株当たりの純資産価額の評価においては、法人税額等相当額を控除すべきである。

E及びM社が保有するG株式の評価方法について甲159の③、249、乙86及び弁論の全趣旨によれば、平成7年2月当時、G株式は、非上場株式であり、気配相場や独立当事者間の適当な売買実例がなく、その公開の途上になく、同社と事業の種類や収益の状況等において類似する法人がなかったと認められる。

次に、甲156、159の③、249及び弁論の全趣旨によれば、平成7年2月当時におけるE及びその同族関係者に当たるM社のGの株式の持株割合は、28.4%ないし31.8%であり、他方その筆頭株主の持株割合は、51.1%ないし45.6%であることが認められる。

すると、E及びM社は、財産評価基本通達(平成15年課評2-15、課資2-5、課審5-9による改正前のもの)188(1)の同族会社に当たらず、E及びM社が保有するG株式は、同通達188(1)にいう「同族株主のいる会社の株主のうち、同族株主以外の株主が取得した株式」に当たるから、同通達188、財産評価基本通達(平成10年課評2-5、課資2-240による改正前のもの)186-2においては、配当還元方式により評価すべきこととなる。

しかし、E及びM社が保有するG株式の割合は、28.4%ないし31.8%であることからすると、E及びM社が単に配当を期待してG株式を保有していたといえないこともあり、このような場合には、同株式を配当還元方式によって評価することが著しく不合理な結果を生じさせるなど課税上の弊害をもたらす場合もあると考えられる。

そこで、G株式を配当還元方式によって評価することが著しく不合理な結果を生じさせないかどうかについて検討すると、Eは、Gの設立に関与し、筆頭株主に次ぐ株主グループとして、Eの代表取締役の戊及び取締役の甲が取締役に就任していたこと、平成7年3月のGの第三者割当増資の際、上記戊及び甲が株式の割当てを受けたこと、Eでは、同業のGの経営方針について取締役会で協議をするなど、同社の事業経営に関心を有していたといい得ること、G株式を配当還元方式で評価すると1株につき約6万円であるのに対し、時価純資産価額方式で評価すると265万円であること、被控訴人は、本件増資のころ、そのメディア事業の一環として、100%出資の株式会社Oを設立し、テレビ・ラジオ等の情報媒体の企画・制作及び販売等を事業目的としていたことが認められる。

このような事実によると、Gの28.4%ないし31.8%の持株割合があり、筆頭株主グループに次ぐ株主グループであったE及びM社が単に配当を期待してG株式を保有していたと解することは相当でなく、E及びM社は、Gの事業経営につき上記持株割合に基づく影響力を有していたと推認するの相当である。そして、本件増資当時、B社が被控訴人の100%出資のいわゆるペーパーカンパニーであったことは、前記のとおりである。

したがって、E及びM社が保有していたG株式を配当還元方式によって評価すると著しく不合理な結果を生じさせて課税上の弊害をもたらすということができ、そして、上記のようにG株式は非上場株式であり、気配相場や独立当事者間の適当な売買実例がなく、その公開の途上になく、同社と事業の種類や収益の状況等において類似する法人がなかったと認められるから、上記G株式は時価純資産価額方式で評価するのが相当である。

なお、上記のようにEの純資産価額の算定において法人税額等相当額を控除するから、Gの純資産価額については、重ねて法人税額等相当額を控除することなく、これを算定すべきである。

平成7年2月当時、D株式は、非上場株式であり、気配相場や独立当事者間の適当な売買実例がなく、その公開の途上になく、同社と事業の種類や収益の状況等において類似する法人がなく、そして、上記当時におけるB社及びその同族関係者のD株式の持株割合は、21.4%であり、他方その筆頭株主の持株割合は、38.3%であることが認められる。

すると、B社及びその同族関係者は、財産評価基本通達(平成15年課評2-15、課資2-5、課審5-9による改正前のもの)188(1)の同族会社に当たらず、B社及びその同族関係者が保有するD株式は、同通達188(1)にいう「同族株主のいる会社の株主のうち、同族株主以外の株主が取得した株式」に当たるから、同通達188、財産評価基本通達(平成10年課評2-5、課資2-240による改正前のもの)186-2においては、配当還元方式により評価すべきこととなる。

しかし、B社及びその同族関係者が保有するD株式の割合が21.4%であることからすると、B社が単に配当を期待してD株式を保有していたといえないこともあり、このような場合には、同株式を配当還元方式によって評価することが著しく不合理な結果を生じさせるなど、課税上の弊害をもたらす場合もあると考えられる。

そこで、D株式を配当還元方式によって評価することが著しく不合理な結果を生じさせないかどうかを検討すると、前記争いのない事実等、甲249及び弁論の全趣旨によれば、(ア)体件増資当時、B社とその同族関係者は、筆頭株主グループに次ぐ株主グループとして、その代表取締役の甲が取締役に就任していたこと、(イ)D株式を配当還元方式で評価すると1株につき8万円であるのに対し、時価純資産価額方式で評価すると526万9384円であることが認められる。

そして、本件増資のころ、被控訴人が、メディア事業の一環として、テレビ・ラジオ等の情報媒体の企画・制作及び販売等を事業目的とする100%出資の会社を設立したこと、B社が被控訴人の100%出資のいわゆるペーパーカンパニーであったことは、前記のとおりである。

加えるに、被控訴人が平成7年3月13日にDの株式1242株を1株540万円で株式会社O(被控訴人が100%出資の子会社)に売却したことは、当事者間に争いがなく、甲1、231、乙75ないし82によれば、上記D株式の売買に当たり、被控訴人と株式会社Oは、Jによる同株式の時価純資産価額方式による評価に沿い、法人税等相当額を控除することなく売買代金額を算定したこと、さらに、被控訴人は、①平成7年9月29日、Q株式会社株式78万株を1株510円でQ株式会社新宿に売却した際、②平成8年9月30日、株式会社R株式400株を1株266万1000円、株式会社S株式200株を1株290万9000円で株式会社Tに売却した際、③同日、株式会社T株式4300株を1株28万8000円でQ株式会社から取得した際も、Jによる株式評価に沿い法人税等相当額を控除することなく売買代金額が算定されことが認められる。

以上のような事実によれば、B社が単に配当を期待してD株式を保有していたと解するのは相当ではなく、B社は、Dの事業経営につき上記持株割合に基づく影響力を有していたと推認するのが相当であり、しかも、被控訴人と株式会社Oは、平成7年3月13日にDの株式1242株を1株540万円で売買したのは、同株式を配当還元方式で評価するよりも時価純資産価額方式(法人税等相当額を控除しない。)による方が適切であることを認識していたものということができ、被控訴人の100%出資の子会社であるB社も同様の認識であったと推認することができる。

したがって、D株式を配当還元方式で評価すると著しく不合理な結果を生じさせて課税上の弊害をもたらすということができ、そして、上記のように、D株式は非上場株式であり、気配相場や独立当事者間の適当な売買実例がなく、その公開の途上になく、同社と事業の種類や収益の状況等において類似する法人がなかったから、同社の株式は時価純資産価額方式によって評価するのが相当である。

M社株式も法人税額等相当額を控除せず、時価純資産価額方式で評価するのが相当であると認められる。ところで、被控訴人は、D株式とG株式は類似業種比準方式によって評価するべきであると主張する。しかし、本件全証拠によっても、上記2社と類似する法人といい得るような法人は認められない。

また、被控訴人は、M社を除き清算所得に対する法人税額等の控除を主張するが、本件においては、企業の継続を前提とした価値を求めるべきものであるから、清算所得に対する法人税額等を控除しないのが相当である。

被控訴人の納付すべき金額(1)甲249によれば、平成7年2月当時、①B社は、D株式3559株及びE株式15万株及び別紙1の3、4記載の額の資産及び負債があること、②Eは、G株式1万0020株及びM社株式200株を保有し、M社は、G株式4500株を保有していることが認められる。

そして、上記1及び2によれば、上記各株式の評価方法は、E株式については、法人税額等相当額を控除して純資産価額方式に、M株式、G株式及びD株式については、いずれも法人税額等相当額を控除せずに純資産価額方式によるべきであるから、上記2の事実、甲249及び弁論の全趣旨によれば、その価額は次のとおりとなる。

G株式

1株265万円

(1万0020株265億5300万円)

M社株式

1株5496万2051円

(200株109億9241万0200円)

E株式1株3万0948円

(15万株46億4220万円)

D株式1株529万9384円

(3559株188億6050万7656円)

被控訴人は、本件増資前、B社の全株式200株の表章する資産を保有していたが、本件増資の結果、同社の発行済株式3200株のうち200株の株主となり、その余の資産を喪失する一方、C社が303万0303ギルダー(1億7627万2725円相当)を払い込み、B社の資産の3200分の3000を取得したものである。

そこで、上記によれば、本件増資後のB社の資産は、D株式188億6050万7656円、E株式46億4220万円、その他の資産1億8750万2968円、合計236億9021万0624円であり、負債が34万1749円であることが認められる。

したがって、B社の純資産価額は、資産合計額から負債を控除した236億8986万875円に本件増資払込額1億7627万2725円を加えた238億6614万1600円となる。

そして、B社の資産価値のうち、3200株分の3000株相当額からC社の本件増資払込額1億7627万2725円を控除した残額221億9823万5025円が被控訴人からC社に移転したというべきであり、被控訴人は、本件事業年度において、同額の収益を得るとともに、C社に対して同額の寄附金を支出したこととなる。

したがって、被控訴人の納付すべき税額は、83億7035万5400円となる。また、これに対する過少申告加算税を国税通則法65条1、2項に従って算出すると、12億0082万6500円となる。

東京地方裁判所 判示要旨

- 1.

- ■原告会社が増資株式のすべてを訴外会社に割当てることとした増資決議は子会社の機関である株主総会が内部的な意思決定としてしたものにほかならず、その段階では未だ増資の効果は生じていないのであって、関連会社が本件増資により資産価値を取得したとすれば、それは法形式においては、子会社の執行機関が本件決議を受けて同社の行為として増資を実行し、関連会社が新株の引受人として払込行為をしたことによるものである。

■本件増資は、新株の払込を受けた子会社と有利な条件で同社から新株の発行を受けた関連会社の間の行為にほかならず、原告会社は関連会社に対して何らの行為もしていないというほかない。原告会社の行為によるものとは認められないから、同資産価値の移転が原告会社の行為によることを前提としてこれに法人税法22条2項を適用すべきである旨の被告の主張には理由がない。

■原告会社については形式及び実質の両面において資産の増減がないし、訴外会社も支払った対価に見合う価値の新株を取得した以上は従前有していた何らかの資産が新株に形を変えたにすぎず、その資産に増減はないから、両者ともに益金は生じず法人税が課されることはない。子会社については増資によって資産が増加しているが、これは資本等取引に基づくものであるから益金には当たらず(法22条2項)、やはり法人税は課されない。このように原告会社にはもともと法人税が課されないのであるから、他にいかなる行為計算を採るかにかかわらず、法人税の負担を不当に減少させる余地はない。

東京高等裁判所 判示要旨

- 1.

- ■第三者割当増資により被控訴人会社のA社株式の価値の減少は、これにより、被控訴人会社とB社の合意に基づき、被控訴人会社の保有するA社の株式が表彰する資産価値がB社に移転したと認めることができ、当該増資により被控訴人会社はA社に対して法人税法22条1項(各事業年度の所得の金額の計算)に定める無償による資産の譲渡又はその他の取引をしたと認めることができる。

■その株式につき、独立当事者間の適当な売買実例及び公募等がなく、株式公開途上にもなく、同社と事業の種類や収益の状況等において類似する法人もないから、その評価は、法人税基本通達9-1-14(4)(上場有価証券等以外の株式の価額の特例)に基づき、時価純資産価額方式(資産負債を時価評価して純資産価額を算出し、1株当たりの価額を算出する方法)に従ってすべきである。

最高裁判所 判示要旨

- 1.

- ■上告人会社が、A社の唯一の株主の立場において、同社に発行済株式総数の15倍の新株を著しく有利な価額で発行させたのは、A社株式の資産価値の相当部分を対価を得ることなくB社に移転させることを意図したものということができ、上記資産価値の移転は、上告人会社の支配の及ばない外的要因によって生じたものではなく、上告人会社において意図し、かつ、B社において了解したところが実現したものということができるから、法人税法22条2項(各事業年度の所得の金額の計算)にいう取引に当たるというべきである。

■A社保有の非上場株式の評価額について持株比率や課税上の弊害について審理判断することなく、時価純資産価額方式(法人税額等相当額控除前)により評価すべきという結論を導いていることは問題である。これらに基づいてA社の純資産価額、同社の資産価値のうちB社に移転した額及びこれを前提とした上告人の納付すべき税額を算定させるため、本件を原審に差し戻す。

東京高等裁判所(破棄差戻しによる再審) 判示要旨

- 1.

- ■財産評価基本通達185が定める1株当たりの純資産価額の算定方式を法人課税においてそのまま採用すると、相続税等との性質の違いにより課税上の弊害が生ずる場合には、これを解消する修正を加えるべきであるが、このような修正をした上で同通達所定の1株当たりの純資産価額の算定方法にのっとって算定された価額は、一般に通常の取引における当事者の合理的意思に合致するものとして、法人税基本通達9-1-14(4)にいう「1株当たりの純資産価額等を参酌して通常取引されると認められる価額」に当たると言うべきである。

認定事実

■原告は、財団法人F財団(以下「F財団」という。)及び財団法人H等を主要株主とする法2条10号所定の同族会社に該当する法人である。

■原告は、平成3年9月4日、次の現物出資及び現金出資により、オランダに原告の100パーセント出資の子会社としてB社を設立した。

■現物出資15億4400万円

D株式会社(以下「D」という。)株式3559株(受入価額11億0500万円)

株式会社E(以下「E」という。)株式15万株(受入価額4億3900万円)

■現金出資1億0600万円

■上記出資総額は16億5000万円に対し、発行された株式は、額面金額1株当たり1000オランダギルダー(以下「ギルダー」という。)の株式が200株であり、同額面金額合計20万ギルダー(1ギルダーを75円として1500万円)を超える出資額は、B社において全額資本準備金として処理された。

■原告は、法51条(ただし、平成10年法律第24号による改正(以下「平成10年改正」という。)前のもの。外国子会社設立の際の現物出資についても、いわゆる圧縮記帳による課税の繰延べを認めていた。)に基づき、上記の現物出資につき、帳簿価額により出資したものとして、発行された株式の額面を超える部分の出資金額を圧縮記帳した。

■F財団は、平成7年2月13日、オランダにC社を設立し、同財団はC社が発行する株式の全部を保有していた。また、F財団は、平成7年2月15日当時、原告の発行済株式のうち25万0880株を保有する筆頭株主(保有割合49.6パーセント)であり、原告の取締役相談役乙は、同財団の理事長、B社の代表取締役及びC社の取締役を兼ねており、原告の代表取締役であった甲が同財団の評議委員、B社の代表取締役及びC社の取締役を兼ねていた。

■原告は、平成7年2月13日のB社の株主総会において、B社が新たに1株当たりの額面金額1000ギルダーの新株3000株(以下「本件増資新株」という。)を発行し、その全部を、額面金額合計300万ギルダーに3万0303ギルダーを加えた303万0303ギルダー(1株当たり1010.1ギルダー)でC社に割り当てる旨の決議をした(以下「本件決議」といい、本件決議に係る増資を「本件増資」という。)。

■当時、B社の定款4条3項は、株式の発行及び株式取得権の授与に関して株主は優先権を持たないことを規定し、また、同条1項は、株主総会が株式の発行価格と発行条件を定めることを規定していた。また、同定款には、B社が発行する株式の中に異なる種類のものがあることは定められておらず、株主は、1株につき1票の議決権を有しており、株主総会決議は、全議決権の絶対過半数で成立するとされていた。

■C社は、平成7年2月15日、上記303万0303ギルダーの増資払込をし、B社は、増資株式全部をC社に割り当て、同年4月20日、増資の登記手続をし、上記払込金額のうち発行した株式の額面金額合計300万ギルダーを超える3万0303ギルダーを資本準備金として処理した。これにより、原告のB社株式の保有割合は、従前の100パーセントから6.25パーセントとなり、C社が93.75パーセントの割合でB社の株式を保有することとなった。

■B社は、平成9年8月18日、株主総会決議により定款を変更し(以下「本件定款変更」という。)、種類株(以下「B株」といい、本件定款変更前の定款上の普通株を「A株」という。)についての定めを設けた。

■B株は、残余財産分配請求権がA株に優先するが、その額が額面額に限定される点がA株と異なっていた。本件定款変更においては、株主総会決議は有効投票の95パーセント以上をもって成立することに変更された。

■原告は、被告に対し、平成7年12月27日、平成7年9月期の法人税について、所得金額を0円、納付すべき税額を2億6494万2300円とする確定申告をし、同年11月30日に同申告に係る法人税額を納付した。

■被告は、本件決議当時におけるB社株式の資産価値が1株当たり234万6252.55ギルダー(1億3648万1511円)であったのに、原告が、その価値を著しく下回る1株当たり1010.1ギルダー(平成7年2月15日時点で1ギルダーは58.17円)で3000株もの新株をC社に発行する本件決議をすることにより、原告が保有していたB社株式の資産価値272億9630万2219円を一挙に17億1703万5934円まで減少させ、その差額である255億7926万6285円相当額を、何らの対価も得ずにC社に移転させたもの(有価証券に係る利益の計上もれ)と認め、このような行為は営利を目的とする法人の行為としては不自然・不合理であり、法人税の負担を不当に減少させる行為であるとして、法132条を適用し、上記資産価値の移転をC社に対する寄附金と認め、原告に対し、平成10年12月18日付けで、課税所得金額を次のアのとおり249億5320万4351円、納付すべき税額を次のイのとおり96億2239万3800円とする本件更正処分及び13億8863万2500円の過少申告加算税を賦課する本件賦課決定処分をした。

■課税所得金額申告所得金額0円に対し

加算分

②有価証券に係る利益の計上もれ255億7926万6285円

③寄附金の損金不算入額252億5952万5456円

④加算金額合計

(②+③)508億3879万1741円

減算分

⑤寄附金として損金に算入すべき金額255億7926万6285円

⑥繰越欠損金の当期控除額3億0632万1105円⑦減算金額合計

(⑤+⑥)258億8558万7390円

差引所得金額(①+④-⑦)249億5320万4351円

■納付すべき法人税額

課税所得金額(ただし、国税通則法118条1項の規定により1000円未満の端数切捨て後のもの。)に、法66条(各事業年度の所得に対する法人税の税率)に規定する税率を乗じて算出した金額

93億5745万1500円

■原告が被告に提出した平成7年9月期の法人税の確定申告書に記載した納付すべき法人税額

2億6494万2300円

(内訳は、課税土地譲渡利益金額に対する税額2億9970万円から控除所得税額3475万7636円を差し引いた金額。ただし、国税通則法119条1項の規定により100円未満の端数切捨て後のもの。)

■納付すべき法人税額

96億2239万3800円

■原告は、国税不服審判所長に対し、平成11年2月5日、本件更正処分及び本件賦課決定処分を不服として審査請求を行ったが、これに対する裁決は同日から3か月を経過してもされなかった。

(補足)オウブンシャホールディング事件とは

タックスヘイブンを利用した租税回避

■オウブンシャホールディング事件は、国際間の同族関係会社群を利用し、旧法人税法五一条の特定現物出資及び第三者割当増資という私法上の法形式を仕組んだ結果として、テレビ会社等株式の多額の含み益に対する課税を回避できたことが問題とされたタックスヘイブンを利用した租税回避事案の1つである。

■出版社の旺文社がオランダに100%子会社のアトランティック社を設立したことに端を発した事件である。旺文社からアトランティック社への出資内容は、巨額の含み益のあるテレビ朝日等の株式であった。この出資によって旺文社がもつテレビ朝日等の株式は、旺文社が持つアトランティック社の株式に振り替わった。出資を受けたアトランティック社は、引き続いて新株発行を決議して、同じくオランダにある関連会社であるアスカファンド社に異常に有利な第三者割当増資を行った。これによって、日本の課税庁は前述の株式の含み益に対する課税の機会を失う結果となり、旺文社は多額の法人税の納付を免れることになった。

■ポイントは第三者割当増資であった。第三者割当増資においては、新株を発行して資本を増強する際、既存の株主(旺文社)以外の株主(アスカファンド社)に有利な価格で割当てをすることがある。そのような場合、株式の総数が増えるため、株式の希釈化が起こる。こうした第三者割当増資によって、旺文社の持つアトランティック社の株式価値は激減する一方、アトランティック社の株式価値のほとんどは、アスカファンド社が保有することとなった。

■本来であれば、日本の課税庁は、テレビ朝日等の株式の多額の含み益については、旺文社が株式の譲渡などを行えば課税を行える権限があった。ところが、このスキームにより含み益のほとんどがオランダ法人のアスカファンド社に海外で移転してしまったため、日本の課税庁は課税する機会を失ったのである。なお、オランダではこのような取引には課税がなされない税制を敷いている。

■課税庁は旺文社がアスカファンド社に対して寄付金をしたという論理構成で課税処分を行った。更正処分によって新たに納付することとなった税額は93億円、過少申告加算税は13億円であった。この処分に対して旺文社が不服を申し立てたために法廷闘争となり、2006年最高裁の藤田宙靖裁判長は、法人税法22条②による無償の資産の譲渡の規定の適用を認め、破棄差戻しで納税者を敗訴させた。

■課税庁は、その後法人税法51条を廃止したため、外国子会社への現物出資時の圧縮については、現在認められないことになっている。

編集者コメント

「合意」に基づく資産価値の移転は「取引」に該当

■オウブンシャ・ホールディング事件は、株主間の割合的持分の移転についての課税が問題となった事件である。端的にいえば、私法上の契約を介在させない、他者への経済価値の移転を、課税上どう取り扱うべきかという点が問題となった事件である。

■事実認定の方法、法人税法第22条第2項の意義、第37条の寄附金の意義、第132条の同族会社の行為計算否認規定の意義等、多くの論点を含む事件であった。本事件では、一審と二審が大きな対比をなす興味深い判決を出し、最高裁の判断が注目されていたところであるが、本年1月24日に判決が出された。一審判決では、納税者が選択した私法上の法形式をそのままに事実認定する、形式主義ともいうべき考え方により、「経済的利益の移転を生ずる『無償供与』としての行為の存在が直接的には認められ」ないと判断され、二審判決では、関係者間の「合意」を認定することにより、課税の適法性が示された。最高裁においては、二審の考え方を肯定し、課税は適法とされたが、移転した経済的価値の評価において、原審に審理のやり直しを命じている。

■課税庁は、当初、法人税法第132条の同族会社の行為計算否認規定を用いて、第三者割当増資の株主決議により利益を流出させた行為を未計上資産の社外流出として課税を行った。裁判においては、課税庁が、主意的主張を法人税法第22条第2項と第37条(寄附金)に差し替えたが、東京地裁の一審では、オウブンシャ・ホールディング社はアスカファンド社に何らの行為もしていない、利益の移転は、株主決議ではなく増資の払込時点で生じているなどの理由により、課税は違法とされた。一方、高裁では課税庁が勝訴し、最高裁も課税することの適法性を認めた。

形式主義の一審、全体を観察した二審

■一審判決においては、

「本件増資の結果、アスカファンド社の払込金額と本件増資により発行される株式の時価との差額がアスカファンド社に帰属することとなったことを取引的行為としてとらえるとすれば、本件増資をして新株の払込を受けたアトランティック社と有利な条件でアトランティック社から新株の発行を受けたアスカファンド社の間の行為にほかならず、原告はアスカファンド社に対して何らの行為もしていないというほかない。」

「結局のところ、被告の上記主張は、経済的利益の移転を生ずる「無償供与」としての行為の存在が直接的には認められず、同行為を擬制するに足りるだけの根拠がないにもかかわらず、あえて無理な擬制をして結論を導いているものといわざるを得ない」

とし、私法上の法形式をそのままに事実認定する、形式主義ともいうべき考え方を示している。

■一方、二審判決では、次のように、「合意」の認定により、課税の適法性が示されている。

「被控訴人が上記資産に係る株主として有する持分をアスカファンド社からなんらの対価を得ることもなく喪失し、同社がこれを取得した事実は、それが両者の合意に基づくと認められる以上、両社間において無償による上記持分の譲渡がされたと認定することができる。」

「両者間における無償による上記持分の譲渡は、法22条2項に規定する『無償による資産の譲渡』に当たると認定判断することができる。尤も、上記『持分の譲渡』は、同項に規定する『資産の譲渡』に当たるとすることに疑義を生じ得ないではないが、『無償による・・その他の取引』には当たると認定判断することができるというべきである。すなわち、上記規定にいう『取引』は、その文言及び規定における位置づけから、関係者間の意思の合致に基づいて生じた法的及び経済的な結果を把握する概念として用いられていると解せられ、上記のとおり、被控訴人とアスカファンド社の合意に基づいて実現された上記持分の譲渡をも包含すると認められる。」

■二審判決では、行われた行為・事実を全体として観察して評価している。二審判決は、一審判決を評し、「原審は、関係当事者の意思及びその結果生じた事実を全体として見ず、一部を恣意的に切り取って結論を導いた誹りを免れず、争点について判断し、紛争を解決に導くべき裁判所の責任を疎かにするものと評せざるを得ない」と述べている。

合意による資産移転

■最高裁判決においては、上告代理人の「22条2項の解釈適用の誤りがある」旨の申し立て理由に対して、

「この資産価値の移転は、上告人の支配の及ばない外的要因によって生じたものではなく、上告人において意図し、かつ、アスカファンド社において了解したところが実現したものということができるから、法人税法22条2項にいう取引に当たるというべきである。」

「そうすると、上記のとおり移転した資産価値を上告人の本件事業年度の益金の額に算入すべきものとした原審の判断は、是認することができる。論旨は、採用することができない」

と判示した。

■管理処分できる「資産価値」の「移転」が「合意」により生じた場合、つまり「移転」についての関係者の「意思の合致」があり、これに従って「移転」が生じた場合(=「上告人の意図」と「アスカファンド社の事情の了解」があり、「上告人の支配の及ばない外的要因により生じたものでな」い場合)には、こうした資産価値の移転が法人税法第22条第2項の「取引」に該当するという判断である。なお、二審では、「上記規定にいう『取引』は、その文言及び規定における位置づけから、関係者間の意思の合致に基づいて生じた法的及び経済的な結果を把握する概念として用いられていると解せられ」と述べていたが、最高裁においても、合意に基づく資産価値の移転の「実現」を「取引」の認定に用いている。

株主間の資産移転

■本件における中心的な問題は、株主間の割合的持分の移転・変動の扱いである。税法においては、新株の発行により株主間の持分の割合が変動し、資産価値の移転(贈与)が行われる場合があることは認識されており、受贈者側に課税が行われ得ることは間違いない。ただ、問題は、どのような場合に課税するかであり、また、特に、無償、あるいは低額で資産価値を移転した贈与者側をどう取り扱うかである。受贈者側については、所得の認識の問題であり、どのような場合に経済的価値の流入が認識されるかという問題である。一方、贈与者側については、どのような場合に経済的価値の流出が課税をもたらすかという問題であり、つまるところ、寄附金該当性等損金側の問題と流出価値(特に未計上の場合)の収益計上という益金側の問題とを含むと理解される。

■本件の主たる争点は、この後者、益金側の問題であり、第22条第2項の「取引」への該当性であったが、それは、後に述べるように、実は、流出した経済的価値をどのような場合に収益計上すべきかという問題そのものでもあった。二審判決では、本件の事実関係が「無償による資産の譲渡」あるいは「その他の取引」に当たると判断していたが、最高裁判決では、「合意」に基づく資産価値の移転が「取引」に該当することしか判断していない。

■無償の資産の譲渡であれば、最高裁は、平成7年の判決8で、法人税法第22条第2項について、「この規定は、法人が資産を他に譲渡する場合には、その譲渡が代金の受入れその他資産の増加を来すべき反対給付を伴わないものであっても、譲渡時における資産の適正な価額に相当する収益があると認識すべきものであることを明らかにしたものと解される」と述べているところであるが、無償の「取引」から収益が生ずる理由については、若干の検討が必要となろう。そして、本件最高裁判決のポイントの1つは、「未計上資産」の移転として述べたのではなく、資産価値あるいは経済的価値の移転一般として判断している点にあると考えられる。

法人税法132条の適用について

■今回は、「合意」の認定が可能で、本則(第22条第2項)により収益を計上すべき場合であったが、仮に「合意」の認定が難しい場合には、第132条により「合意」による資産あるいは経済的価値の移転(取引)の認定を行うことも可能であろう。

■本件の、株主間の持分の無償の移転が「正常な行為」かといえば、やはり通常の経済合理的な主体では行わない、非同族会社では行えない、「事業目的のない」不自然、不合理な行為であろうから、そうした行為により税の「不当な減少」がもたらされる場合には、同族会社の行為計算否認規定の適用も考慮できるものと思う34。同族会社の行為計算否認規定である法人税法第132条は、税務署長が「認めた」ところで、事実認定、計算できる規定である。事実の全体を観察して認定することは、同族会社の行為計算否認規定を使わずとも認められ得るのであり、当然、第132条を用いて認定することも可能であろう。その場合には、二審判決の、第22条第2項に関係する事実認定のとおり、つまり、「両者の合意により持分を無償譲渡した」と認定することも、「取引」として認定することも可能であろう。そして、その認定と、認定がない場合とを比較すれば、法人税は「不当に」減少している。

■この場合の不当性は、その無償の譲渡あるいは資産価値の移転に経済合理性、事業目的が無いこととなろう。なお、同族会社の行為計算否認規定には、このように、事実認定の立証の程度を軽減する役割があると考えられ35、仮に「合意」の認定が難しい場合であっても、同族会社ゆえに「合意」による「取引」を認定することができよう。この場合、「合意」の不存在、「取引」の不存在の主観的立証責任は、納税者側に転換されると考えられるのである。

■一審判決では、資産価値の移転がオウブンシャ・ホールディング社の行為によるものでないこと、引きなおした行為により、法人税の不当な減少が生じないことが指摘され、第132条の適用が否定されたのであるが、法人税の「不当な減少」については上記のとおりであるし、「オウブンシャ・ホールディング社の行為がない」という点については、株主決議がアトランティック社の機関としての行為であるとしても、決議案への同意にはオウブンシャ・ホールディング社が株主としての固有の権利の行使としておこなった行為としての側面があり、これが否認(引き直しの)対象となる「行為」に当たると考えられる36。なお、二審判決でも、第132条の適用は、可能と考えていたのではないか。

株主間取引の課税

■本件では、第一審と第二審が対照的な判断を示し、最高裁は、合意に基づく株主間の資産価値の移転を法人税法第22条第2項の「取引」に当たるとして、課税の適法性を判示した。

■この判断には、「合意」の認定等の事実認定、法人税法第22条第2項の解釈、法人税法第37条の寄附金の解釈等、論点が数多く含まれている。本件最高裁判決では、資産価値の「合意」による移転が「取引」に当たり、収益計上が行われることが示されたが、これは「取引」があれば、適正対価を収益に計上すべきこととなる「適正所得算出説」に整合的な判決と考えられる。

■しかし、そこで、「合意」の認定は「取引」の十分条件となるが故に、事実認定の手法として使われていると解すべきと思われる。また、第22条第2項を通じた「取引」の要件として「合意」や「移転の意図」があると解すべきではなく、それは、「適正所得算出説」を適用して「適正対価」で収益を計上すべき場合の要件と考えるべきなのだろう。

■つまり、法人税法第22条第2項の「取引」には、2つの意味があることになる。第1が、経済的価値の流出等がある場合に、それに「適正対価」を付して収益計上すべき場合の要件(実現)としての「取引」であり、第2が、資産負債に影響する一切の「簿記上の取引」である。もし、第22条第2項の「取引」を、うまくこの2つの意味に分けて考えることができないのであれば、その場合、前者の要件は、むしろ「寄附金」等損金側の要件と考えるのが適当かもしれない。さて、本件判決では、株主間の「取引」に対し、損益取引としての課税が行われ得ることが確認できた。これは、会社株主間取引を利用して課税を受けずに経済価値を移転しようとする行為に対して、大きな抑えになるものと期待され、この意味で大きな意義を持つ判決であったと考える。

重要概念/取引

法人税法における「取引」をどのように捉えるか

■法人の各事業年度の所得の金額の計算の通則を定めた法人税法22条においては、「取引」が存在しなければ益金の額や損金の額となる収益の額や損失の額も存在しないものとされているため、法人の各事業年度の所得の金額の計算に当たっては、同条における「取引」とはどのようなものかという解釈が重要である。

■法人税法22条2項においては、「資産の販売」、「有償による資産の譲渡」、「無償による資産の譲渡」などを指すものとして、「取引」という用語が用いられている。

■本件最高裁判決は、「法人税法22条2項にいう取引とは、関係者間の意思の合致に基づいて生じた法的及び経済的な結果を把握する概念と解される。」と論じている。このように、「取引」を当事者間の意思の合致に基づいて生じた結果を把握する概念であると考えると、上記の図にいう一般的な「取引」の理解にやや近接したものとなるようにも思われる。すなわち、例えば、物品の賃貸借は、関係者間の意思の合致に基づいて生じた法的及び経済的な結果を把握する概念であるからである。

■関係者間の意思の合致に基づいて生じた法的及び経済的な取引を法人税法上の所得金額の計算に織り込むということは、税務調整に委ねることを意味するが、これは必ずしも記帳制度を否定するものではない。すなわち、記帳を前提としない「取引」概念を持ち込むことは、記帳制度を前提とする法人税法が同法施行規則53条において、青色申告法人に対して、「その資産、負債及び資本に影響を及ぼす一切の取引につき、複式簿記の原則に従い、整然と、かつ、明りように記録し、その記録に基づいて決算を行なわなければならない。」と規定していることを否定するものでもなければ、制限をするものでもない。なぜならば、記帳制度はあくまでも帳簿体系内の問題であって、同規定が、税務調整を制限する趣旨を有するわけではないからである。

併せて読みたい/りそな銀行事件

外国税額控除余裕枠の彼此流用(最高裁 平成17年12月19日判決)

外国税額控除の余裕枠を利用する取引は制度の濫用にあたるとされた事例 。納税者逆転敗訴。

銀行である納税者(原告・被控訴人・被上告人)は、外国税額控除の余裕枠を使って自社の法人税額から税額控除することを前提に、対価を得て第三者である外国法人が負担すべき外国法人税を支払い、支払った外国法人税を外国税額控除の対象として法人税の申告をしたところ、所轄税務署長がこれらの外国法人税の税額控除は認められないとの更正処分をしたため、納税者がその取消しを求めて起こした事案。争点は、納税者が支払った外国法人税が外国税額控除の対象になるか否か。

地裁及び高裁が納税者の主張を認めたが、最高裁は、本件取引は全体としてみれば、本来は外国法人が負担すべき外国法人税につき納税者が対価を得て引き受け、その負担を外国税額控除の余裕枠を利用して国内で納付すべき法人税額を減らすことによって免れ、最終的に利益を得ようとするものであるから、本件外国法人税を外国税額控除の対象とすることは制度を濫用するものであり、税負担の公平を著しく害するものとして許されないと、課税庁を逆転敗訴させた。

“本件取引に基づいて生じた所得に対する外国法人税を法人税法69条の定める外国税額控除の対象とすることは、外国税額控除制度を濫用するものであり、さらには、税負担の公平を著しく害するものとして許されないというべきである。”

併せて読みたい/武富士事件

贈与税の回避 総額約2,000億円の還付金(最判平成23年2月18日)

■納税者が両親から外国法人に係る出資持分の贈与を受けたことについて、納税者が贈与日において日本国内に住所を有していなかったことから、贈与税は課されないとされた事案。租税法律主義の元、延滞税を含め約1,600億円に「還付加算金」約400億円を上乗せした、総額約2,000億円が納税者に還付された大型事案。

■住所とは、各人の生活の本拠を指すものと解するのが相当であり、生活の本拠に当たるか否かは、住居、職業、生計を一にする配偶者その他の親族の存否、資産の所在等の客観的事実に基づき、総合的に判定するのが相当であると判示。

■納税者は、贈与日を含む約3年半の間香港に滞在し、その期間中の全日数のうち、約65%に相当する日数を香港で過ごしており、日本で過ごしたのは約26%にとどまることから、日本国内に住所を有していたと認定することは困難であると判断。国は控訴し、高裁で原判決取消したが、最高裁では地裁判決を支持(確定)。贈与税回避の意図が窺われるケースで最高裁が高額の課税処分を取り消したものとして世間の注目を集めた。