#◯◯◯の判例 TPR事件

目次

概要テキストを表示しています。概要テキストを表示しています。概要テキストを表示しています。概要テキストを表示しています。

概要

親会社である原告は、100%子会社(新TAT)を設立し、支配従属関係が5年超えである100%子会社旧TAT社の従業員を新TAT社に転籍させ、同日に旧TAT社を吸収合併した。5年超の完全支配関係にある原告と旧TAT社の合併であることから、適格合併として原告は繰越欠損金を引き継いだが、組織再編税制が通常想定している支配の継続(事業の移転および継続)という実質を備えていたとはいえないとされ、繰越欠損金の引き継ぎが否認された事件。

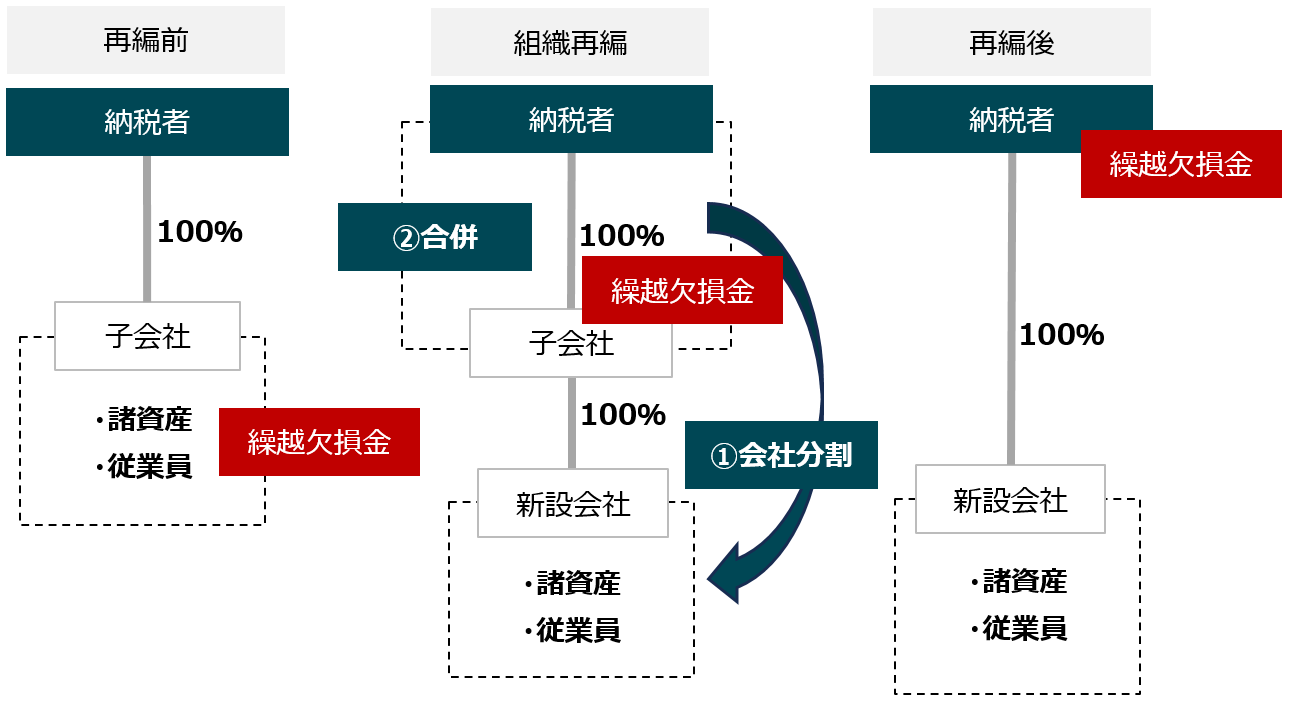

相関図

概要

- ■概要

- ■原告であるTPR社は、旧TATという二輪車用の部品製造会社を買収により取得し、2003年に完全子会社化をした。旧TATは、その翌年以降、赤字が続き、11.7億円の繰越欠損金がたまっていた。

■2010年にTPRが旧TATを吸収合併し、同日、TPRが旧TATの従業員全員を新TATに転籍させ、新TATに棚卸資産などを譲渡した。製造設備等はTPR本体が保有し続けるが、それをリースバックするような形で新TATに賃貸した。従業員は、旧TATの従業員全員が新TATに移った。

■TPR社が、旧TATが有していた未処理欠損金額を、法人税法57条2項の適用によりTPR社の欠損金額とみなして損金の額に算入して法人税の確定申告をしたところ、課税庁が、上記未処理欠損金額をTPR社の損金の額に算入することはTPR社の法人税の負担を不当に減少させる結果となるとして、同法132条の2の適用により更正処分及び過少申告加算税の賦課決定処分を行った事案ある。 - ■裁判所

- 東京地方裁判所 令和元年6月27日判決(森英明裁判長)(棄却)(控訴)

東京高等裁判所 令和元年12月11日判決(深見敏正裁判長)(棄却)(上告・上告受理申立て)

最高裁判所 令令和3年1月15日決定(岡村和美裁判長)(棄却・不受理)(確定)

法人税法132条の2 組織再編成にかかる行為又は計算の否認

■組織再編成にかかる行為又は計算否認の導入背景

近年のめまぐるしい経済のグローバル化に伴い、企業組織再編成の形態や方法も複雑かつ多様となりつつあり、この組織再編成を利用する租税回避行為の防止策として、平成13年度税制改正において、組織再編成に関する行為計算否認規定(法人税法132の2)が導入された。

■法人税法第132条の2 (組織再編成にかかる行為又は計算の否認)

税務署長は、その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、その法人に係る法人税の課税標準若しくは欠損金額又は法人税の額を計算することができるというもの。

行為・計算にかかわらず、税務署長が法人税を計算できるというのは、他の条文で地道に税額計算を規定しているにもかかわらず、それを無視してよいという内容であり、超法規的な条文といわれる。

(補足)

同族会社の行為計算否認規定である法人税法132条の1項が争点となったユニバーサルミュージック事件(最判 令和4年4月21日)は、当事案とよく対比されているため、参照のこと。

キーワード

■キーワード

一連の行為、意図、合併事業継続要件、共同事業要件、繰越欠損金の引継ぎ、行為計算否認、趣旨目的、適格合併、不確定概念、不当性要件、包括的租税回避防止規定、みなし共同事業要件、濫用

■重要概念

租税回避

東京地裁/両者の主張 争点①特定資本関係5年超の場合、法人税法132条の2を適用することができるか否か。

納税者の主張

法人税法132条の2の適用要件は、条文上極めて曖昧なものであり、租税法律主義(憲法84条)の要請たる課税要件明確主義との間で緊張関係をはらみ、法的安定性及び予測可能性を害し、社会経済活動に過度の抑止を生ずる結果を招き得るところ、立案担当者は、法人税法132条の2につき、立法当時想定されていない行為の形態や方法による租税回避行為(のうち規制を及ぼすべきと考えられるもの)に対して適用すべきものであることを述べている。

このように、立法当時既に予測されている態様であって、これに対処するために個別的否認規定(同法57条3項等)が設けられている類型の組織再編成に関しては、当該個別的否認規定に、租税回避行為として否認するための要件(及び否認されないための例外要件)が全て書き尽くされ、当該要件の該当性を判断することによって課税上の問題に対処することが、当時から想定されていた。

特に、一般的否認規定の制定後に個別的否認規定が順次創設された同法132条とは異なり、同法132条の2は、組織再編税制が、通常膨大な課税所得を生じるはずの組織再編成について一定の範囲の特例として課税繰延べを認める税制であり、課税上の弊害を生じることが一般的に懸念されたことから、多くの個別規定によって課税要件(換言すれば否認のための要件)が詳細に規定されていることを前提として、ごく限られた場面において適用すべく定められたものである。このような立法経緯に照らしても、個別的否認規定に定める例外要件を充足する事案に同条が適用されることは想定されていなかったといえる。

法人税法57条3項は、適格合併による被合併法人の未処理欠損金額の引継ぎ(同条2項)に関する個別的否認規定の一つであり、同条2項に関する否認要件(及びその例外要件)を全て書き尽くしたものであるから、同条3項に規定された否認の要件を充足しない(否認規定の例外要件としての特定資本関係5年超要件を充足する)本件合併に対し、さらに一般的否認規定である同法132条の2を適用して本件未処理欠損金額の引継ぎを否認することが可能であるとする法解釈は、一般的否認規定につき過度に広汎で曖昧な解釈を許容するものであり、立案担当者の説明から読み取れる立法趣旨にも反し、また、課税要件が法令によって明確に定められることを要請する租税法律主義に反し、到底許容されるものではない。

以下のとおり、法人税法57条3項の趣旨と構造や、近時の裁判例に照らしても、特定資本関係5年超要件を満たす組織再編成については否認規定を適用しないこととされていることが明らかであり、このような組織再編成に同法132条の2を適用して否認することは許されない。

法人税法57条3項は、グループ外の法人をグループ内に取り込んだ上で未処理欠損金額を利用する等の租税回避を防止することをその趣旨としており、特定資本関係5年超要件を満たすグループ内の法人に関する組織再編成について否認規定を適用することは想定されていない。同項の規定が設けられた平成13年度税制改正における組織再編税制の検討過程においても、実際にはグループ外の法人であるにもかかわらず形式上グループ内の被合併法人の未処理欠損金額を利用することとして租税回避が行われる蓋然性を念頭に置いて検討が行われたものの、特定資本関係5年超要件を満たす適格合併は、実態を伴ったグループ内の適格合併であり、否認の対象とすべき適格合併ではないものとして整理されたものである。

上記のことは、政令ではなく法律のレベルで、特定資本関係5年以下の組織再編成と特定資本関係5年超の組織再編成を明確に区別して規定しているという法人税法57条3項の構造に照らしても明らかであり、組織再編成における未処理欠損金額の引継ぎのためには、特定資本関係5年超要件という形式基準を満たすことこそが肝要であり、それで足りるという立法者の判断が現れているといえる。

また、組織再編成における未処理欠損金額の引継ぎのためには特定資本関係5年超要件という形式基準を満たせば足りるという立法者の判断は、法人税法57条の改正経緯に照らしても明らかである。すなわち、グループ内の適格合併においては、特定資本関係成立前に被合併法人に生じた未処理欠損金額は、合併によって合併法人に一切引き継ぐことを認めないとの立法者の判断の下、平成16年法律第14号による改正前の法人税法57条は、欠損金額の繰越期間(5年)と平仄を合わせ、引継ぎに係る否認規定(3項)の適用除外要件としての特定資本関係の継続期間(「支配の継続性」を要する期間)を5年と定めていた。

もし、「支配の継続性」を欠損金額の引継ぎにおいて重視するのであれば〔争点(2)に関する被告の主張〕、欠損金額の繰越期間と法人税法57条3項の支配関係の期間は整合的に規律されるべきであるが、欠損金額の繰越期間が5年から7年、9年、10年と順次変更され、特に5年から7年への改正(平成16年法律第14号による改正)の際には、特定資本関係の継続期間を欠損金額の繰越期間と合わせて7年とすべきである旨の意見があったにもかかわらず、特定資本関係の継続期間はあえて5年のままとされた。

これにより、「支配の継続性」の有する意味合いが希薄化し、合併法人は、特定資本関係成立前に被合併法人に生じた未処理欠損金額の一部を引き継げることとなったのであり、このような改正経緯に照らせば、上記改正以降の法人税法57条3項は、グループ外から欠損金を有する法人を購入することを部分的に認めるようになったと理解され、これを踏まえれば、本件のように特定資本関係5年超要件を満たすグループ内法人の未処理欠損金額を引き継ぐという課税上の弊害がおよそ想定し得ない類型については、未処理欠損金額の引継ぎは認められるべきであるし、これを同法132条の2により否認することは納税者の予見可能性を著しく害するものであるとともに、同法57条3項の趣旨を没却するものといえる。

このように、平成16年度税制改正以降の改正経緯を踏まえれば、特定資本関係5年超要件を満たす組織再編成につき、未処理欠損金額の引継ぎを否認することは許されないと解するのが自然である。

平成28年最判に係る事件の第1審判決(東京地方裁判所平成26年3月18日判決)は、特定資本関係5年超要件に関しては法人税法132条の2の適用は「想定し難い」と述べ、同事件で問題とされたみなし共同事業要件の一類型である特定役員引継要件(施行令112条7項5号)とは異なり、特定資本関係5年超要件については、一般的否認規定である同法132条の2の適用は認められない旨を明らかにしている。

同事件の控訴審は、上記の判示部分をそのまま維持し、上告審である平成28年最判も、特定資本関係5年超要件の点について直接言及していないが、第1審判決における上記の判示部分を否定するものではないと解される。

仮に、特定資本関係5年超要件を満たす適格合併について、法人税法132条の2を適用して未処理欠損金額の引継ぎを制限するとなれば、適格合併として合併に伴う資産移転に係る課税繰延べを認めながら、未処理欠損金額の引継ぎに関してはこれを認めないということになる。

しかしながら、このような結果は、資産移転等の譲渡損益と未処理欠損金額の引継ぎを同様に取り扱うとする組織再編税制の基本的な考え方に反することとなる。

前記の法人税法57条3項の構造と趣旨に加えて、組織再編税制の導入以後に見受けられた租税回避行為の存在に鑑み、親子会社関係が成立した後の未処理欠損金額を一定の場合に適格合併の合併法人に引き継がせるべきではないとの判断の下、平成18年度税制改正によって、特定株主等によって支配された欠損等法人の欠損金の繰越しの不適用制度(同法57条の2)が設けられ、その後の法人税法の改正では同条のほかに親子会社関係が成立した後の未処理欠損金額の引継ぎを制限する規定は特段設けられていない。

これは、親子会社関係が成立した後の未処理欠損金額の引継ぎ制限は、同条の適用によることで必要かつ十分であるとの立法判断によるものと解される。

以上の立法経緯からすれば、特定資本関係5年超要件を満たす適格合併であり、かつ、旧B社が原告との特定資本関係の成立の前後を通じて事業を営んでいるような本件合併について、特定資本関係成立後の未処理欠損金額の引継ぎをも制限するような形で法人税法132条の2を適用することは、およそ想定されておらず、少なくとも特定資本関係成立後の未処理欠損金額の引継ぎを制限することはできないというべきである。

平成28年最判は、法人税法57条3項の定める個別的否認規定の適用除外要件のうち、みなし共同事業要件の一類型である特定役員引継要件(施行令112条7項5号)を充足させようとする納税者の行為・計算につき、同法132条の2を適用したものであり、特定資本関係5年超要件を満たす組織再編成について同条を適用することができるか否かという点について、同判決の射程は直ちに及ばない。

同判決は、その判示内容に照らしても、みなし共同事業要件の一類型である特定役員引継要件に関して、納税者の行為は、実態とはかい離した上記要件の形式を作出する明らかに不自然なものとしているところ、特定資本関係5年超要件は、数値による客観的な基準により構成されており、形式と実態がかい離することは想定されないのであるから、みなし共同事業要件の充足が問題となった組織再編成について同条を適用した同判決の射程は、本件には及ばない。

国税庁の主張

法人税法132条の2の規定の文言上、個別的否認規定である同法57条3項に規定する要件に該当しない組織再編成(特定資本関係5年超要件を満たす適格合併)に対して、同法132条の2の適用を除外する規定は設けられていないのであって、特定資本関係5年超要件を満たす適格合併に同法57条3項が適用されないからといって、同法132条の2の適用が排除されると解すべき文理上の理由はない。

法人税法132条の2は、組織再編成は、その形態や方法が複雑かつ多様であるため、これを利用する巧妙な租税回避行為が行われやすく、租税回避の手段として濫用されるおそれがあることから、税負担の公平を維持するため、組織再編成に係る租税回避を包括的に防止する規定として設けられたものである。

このことは、国税庁作成の「平成13年改正税法のすべて」における同条の説明や、平成13年度税制改正当時の組織再編成に関する税制(以下「組織再編税制」という。)の立案担当者の説明等からも明らかである。

法人税法132条の2の立法趣旨及び立案担当者の説明に鑑みても、特定資本関係5年超要件を満たす適格合併に同条の適用が排除されると解すべき理由はない。

最高裁平成27年(行ヒ)第75号同28年2月29日第一小法廷判決・民集70巻2号242頁(以下「平成28年最判」という。)は、法人税法57条3項について、特定資本関係発生前の期間に生じた被合併法人の未処理欠損金額等を利用した租税回避行為を防止するための規定として設けられたものであることを明らかにしている。

また、「平成13年改正税法のすべて」においては、同項について、「企業グループ内の組織再編成については、共同で事業を営むための組織再編成に比べて適格組織再編成に該当するための要件が緩和されていることから、例えば、繰越欠損金等を有するグループ外の法人を一旦グループ内の法人に取り込んだ上で、グループ内の他の法人と組織再編成を行うこととすれば、容易に繰越欠損金等を利用することも可能となってしまうこと等が勘案されたもの」であると説明されている。

これらに鑑みても、法人税法57条3項は、組織再編税制の導入当時に、他の法人が有する未処理欠損金額を組織再編成を通じて不当に利用する典型的な租税回避行為として個別具体的に想定し得るものと考えられた、グループ外の法人が有する未処理欠損金額を利用した租税回避行為を防止するために設けられた規定であり、未処理欠損金額を利用したあらゆる租税回避行為を前提として定められた規定ではないことは明らかである。

以上のとおり、法人税法132条の2の文理解釈及び立法趣旨からしても、特定資本関係5年超要件を満たす適格合併に同条の適用が排除されると解すべき理由はなく、同法57条3項が想定する租税回避行為に該当しない租税回避行為については、法人税法上、同法132条の2を適用することが予定されているというべきであるから、同法57条3項の趣旨及び構造からしても、特定資本関係5年超要件を満たす適格合併に同法132条の2は適用し得ないと解すべきである旨の原告の主張には理由がない。

原告は、平成16年度税制改正等における欠損金額の繰越期間の延長に合わせて特定資本関係5年超要件に係る「5年」の期間が改正されなかったことにより、法人税法57条3項に係る「支配の継続性」の持つ意味合いが希薄化したなどと主張する。

しかしながら、法人税法57条3項は、特定資本関係発生前の期間に生じた被合併法人の未処理欠損金額等を利用した租税回避行為を防止するための規定として設けられたものであるところ、同項の制定時に欠損金額の繰越期間に合わせて特定資本関係5年超要件が定められたとしても、同項の趣旨に照らせば、当該要件に係る期間をどのように設定するかは、どのような事実がある場合に同項の規定により被合併法人の有する未処理欠損金額の引継ぎを制限すべきであるかという観点から定められるものであって、我が国企業の競争力強化を図るべくして延長された欠損金額の繰越期間と必ず整合させなければならない理由はなく、平成16年度税制改正における同条1項に規定する欠損金額の繰越期間の延長に伴い、これに合わせて特定資本関係5年超要件に係る期間を変更する必然性もない。

その後の税制改正による欠損金額の繰越期間の更なる延長と特定資本関係5年超要件に係る期間との関係についても同様であると考えられ、平成16年度税制改正等による欠損金額の繰越期間の延長に合わせて特定資本関係5年超要件に係る期間が変更されなかったことが、同条3項に規定する要件の意義に影響するものではないことは明らかである。

原告は、特定資本関係5年超要件を満たす適格合併について、法人税法132条の2を適用して未処理欠損金額の引継ぎを制限するとなれば、適格合併として合併に伴う資産移転に係る課税繰延べを認めながら、他方において未処理欠損金額の引継ぎに関してはこれを認めないということになり、組織再編成により移転する資産等(以下「移転資産等」という。)の譲渡損益に係る取扱いと未処理欠損金額の引継ぎを同様に取り扱うとする組織再編税制の基本的な考え方に反することになると主張する。

しかしながら、法人税法132条の2の不当性要件を充足した場合にその効果として行われる税務署長による法人税の課税標準等の計算とは、常に法人の行為又は計算により生じた租税法上の効果の全てを無かりしものとするように課税標準等の計算をしなければならないというものではなく、組織再編成を利用して税負担を減少させることを意図して組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるものであると認められる行為又は計算により生じている租税法上の効果(税負担の不当な減少)を排除するために必要な限度で課税標準等の計算を行うことであると解される(本件においては、本件未処理欠損金額を原告に引き継ぎ、当該金額を原告の損金の額に算入することにより、原告の法人税の額を減少させることを意図したものであって、同法57条2項の本来の趣旨及び目的から逸脱する態様でその適用を受けるものと認められるから、原告の法人税の課税標準等は、同項の適用の効果としての本件未処理欠損金額の原告への引継ぎを認めず、原告の欠損金額とみなすことなく計算することになる。)。

また、法人税法57条3項の適用により適格合併に係る被合併法人の有する未処理欠損金額の全部又は一部を合併法人に引き継ぐことができなくなる場合であっても、その合併が適格合併に該当すること自体は否定されず、その合併に伴う移転資産等に係る譲渡損益の計上の繰延べ等の適格合併に係る課税の特例の適用も否定されるものではない。

これらのことからすれば、法人税法は、合併に伴う移転資産等に係る課税繰延べと被合併法人の有する未処理欠損金額の引継ぎとが常に一体として認められる、あるいは、認められないというものではないことを組織再編税制の基本的な構造として予定しているということができる。

原告は、平成18年度税制改正によって導入された法人税法57条の2のほかに親子会社関係が成立した後の未処理欠損金額の引継ぎを制限する規定は特段設けられていないことからすれば、立案担当者は、親子会社関係が成立した後の未処理欠損金額の引継ぎ制限は、同条の適用によって解決することで必要十分とする趣旨であると解されるなどと主張する。

しかしながら、平成18年度税制改正によって導入された法人税法57条の2は、「欠損金を有する法人を買収した上で利益の見込まれる事業をその法人に移転することによって課税所得を圧縮する」という、定型化し、かつ、多発化してきた租税回避行為を防止するために設けられた個別的否認規定であって、これに該当しない限り特定資本関係発生後に生じた未処理欠損金額の引継ぎ等を常に容認するというものではない。したがって、同条に該当しないことは、同法132条の2の適用を完全に排除する効果を有するものではない。

東京地裁/両者の主張 争点②本件合併が法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるか否か。

納税者の主張

法人税法132条の2の「法人税の負担を不当に減少させる結果となると認められるもの」(不当性要件)とは、法人の行為又は計算が、組織再編税制に係る各規定を租税回避の手段として濫用することにより法人税の負担を減少させるものであることをいうと解される。

そして、「濫用」の有無の判断に当たっては、①行為・計算の不自然性と②そのような行為・計算を行うことの合理的な理由となる事業目的等の有無の2点を特に重視して、実質的には不当性要件該当性を肯定するために必要な要素として考慮すべきであり、①については、当該法人の行為・計算が通常は想定されない組織再編成の手順や手法に基づいたり、実態とはかい離した形式を作出したりするなどの事情を、また、②については、行為・計算の異常性の程度との関係や、税負担の減少目的との主従関係等を考慮して、租税回避以外の事業目的等が正当なものといえるかどうかという事情を具体的に検討することとなる。

さらに、このような考慮要素を踏まえ、「濫用」の有無の判断は、当該行為又は計算が、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるもの又は免れるものと認められるか否かという観点から判断するのが相当である(以上につき平成28年最判参照)。

上記の点を踏まえると、事業目的と租税回避の意図の関係については、少なくとも租税回避の意図が存在するだけで、直ちに合理的な事業目的の存在が否定されるものでないことは明らかである。

以上の判断枠組みに従って判断すれば、本件合併が法人税法132条の2の不当性要件を充足しないことは明らかである。

法人税法57条2項は、適格合併が行われた場合には、被合併法人の有する未処理欠損金額の引継ぎを認めている。

適格合併の要件は同法2条12号の8に規定されており、合併法人と被合併法人の間に完全支配関係がある場合は、その他の場合とは異なり、金銭等不交付要件(被合併法人の株主等に合併法人株式以外の資産が交付されないこと)のみを満たせば足りるものとされ(同号イ)、同号ロ(2)のような事業継続要件は必要とされていない。

完全支配関係がある場合に事業継続要件が必要とされていないのは、税制調査会法人課税小委員会が、「完全に一体と考えられる持分割合の極めて高い法人間で行う組織再編成については、これらの要件(「資産の移転が独立した事業単位で行われること」及び「組織再編成後も移転した事業が継続すること」の要件)を緩和することも考えられる。」と述べているとおりに適格合併の要件が立法されたことによって生じたものである。

なお、同じ合併であっても、完全支配関係の存しない合併について事業継続要件が必要と解されていることに鑑みれば、上記要件の違いは、「吸収合併自体が、本来的に、被合併法人の権利義務の全部を合併法人に承継させるものであることを前提としている」という事情を理由として生じたものではない。

被告は、完全支配関係がある場合の合併であっても、事業の継続が求められている旨主張するが、独自の見解である。

組織再編税制の立法過程においては、グループ内の組織再編成でも、100%の持株比率と50%超100%未満とでは要件が異なるということは明確に意識されていた。

すなわち、法人税法2条12号の8ロ(1)及び(2)のいわゆる従業者引継要件及び事業継続要件は、支配関係下の合併と、完全支配関係下の合併とを明確に区別した上で、前者についてのみ税制適格要件として「付加」(「平成13年改正税法のすべて」参照)されたものであり、完全支配関係下においても「事業の継続」が前提とされているなどという被告の主張を裏付ける議論は、立法過程において見いだすことができない。

そして、課税当局に現に所属し、又は過去に所属した者の著書を含む実務上の諸文献においても、完全支配関係下の合併で「事業の継続」が前提となっていることをうかがわせるものはない。

以上のとおり、法人税法57条2項は、組織再編成における未処理欠損金額の引継ぎにおいて、完全支配関係下の適格合併については事業継続要件の充足を求めていないのであるから、同法132条の2の適用に当たって、合併法人が被合併法人の事業を継続していないことを考慮して通常想定されない組織再編成の手順であるなどとする被告の主張は理由がない。

本件合併は、完全子会社を被合併法人とする無対価合併である。これは、通常の実務として行われる極めてシンプルな組織再編成であり、その事務手続上も何ら特別な手順を要するものではなく、極めて自然な行為・計算である。

なお、新B社の設立は、旧B社における給与水準が、その地域的特性等の理由から、原告における給与水準の50%という低い水準にあり、旧B社の従業員の雇用関係を原告がそのまま承継することは非現実的であるため(本件事業そのものの損失がさらに大きくなる事態が懸念され、一方で、かかる事態を防ぐためには一定数の従業員を解雇する必要が生じてしまう。)、企業活動の継続性・効率性及び雇用維持の観点から行われた経営上当然の施策である。

旧B社は、本件事業の特性として、高価な製造設備と相応の人員体制を必須とし、減価償却費等の固定費の負担が重いという損益構造を有しており、納入先であるEからの受注数量の減少の影響を受けやすい状況にあった。

そのため、旧B社は、生産工程上の不良発生に伴う赤字のみならず、受注生産数の減少に伴う赤字をも負担し、平成14年3月期以降、継続して損失を計上していた。上記事情に鑑みて、原告の社外役員からも解決の必要性が示唆されるなど、増資による対症療法ではなく、抜本的な解決を図ることが必要とされていた。

本件合併は、かかる状況における抜本的な解決策として、旧B社や原告のアルミホイール製造事業の損益構造を変更し、Eからの受注量減少に伴う赤字リスクを原告が負担するようにビジネスモデル(事業リスクの所在)を変更し、併せて原告における重要な事業として、その管理体制を強化すべく行われたものである。

現に本件合併により、原告は旧B社からその製造設備を含む一切の資産および負債を承継し、新B社の貸借対照表の構成は有形固定資産がなくなり、損益計算書上損失が計上されていないなど、旧B社と新B社は全く別の会社の形となっており、また、原告の全役員が参加する毎月の予算会議においてアルミホイール製造事業を審議対象とするよう体制が変更され、自動車会社を顧客とする事業として原告のグループ内部において重要な位置付けにあったアルミホイール製造事業の重要性が明確に位置付けられることとなった。

以上のとおり、本件合併により、旧B社や新B社の損益構造及びビジネスモデル(事業リスクの所在)の変更並びに管理体制の強化という実質的な変更が生じたことは明らかであり、本件合併は実態を伴うものである。

しかしながら、被告の上記主張は、旧B社の行う本件事業の損益構造及びビジネスモデル(事業リスクの所在)を変更し、管理体制を強化するための抜本的な解決方法として、まず合併という手法が採用され、本件合併を中核とした一体的な諸施策を進めていく中でこそ設備賃料の負担や販売単価の変更、予算会議におけるアルミホイール製造事業の審議対象化という施策を行うことができたという、原告の経営判断に係る事実経過を全く無視するものである。

以下のとおり、本件合併について、税負担の減少以外に合理的な理由となる事業目的その他の事由は認められないとする被告の主張は失当であり、また、本件の事実経過に照らしても、本件合併は正当な事業目的に基づくものであり、税負担の減少以外に合理的な理由となる事業目的その他の事由が認められないなどということは決していえない。

本件合併にあっては、原告及び旧B社の各取締役会において、合併契約が承認された上で、両社間で合併契約が締結されたものであり、その後は粛々と法定の手続が進んでいくのみで、特段の追加的な行為や取締役会の決定等を要することなく、合併効力発生日の到来により合併の効力が発生したものであるから、原告が本件合併を行うに至った事業目的は、原告取締役会が合併契約を承認した平成21年12月21日を基準として判断されなければならない。

そして、同日を基準に判断された事業目的が、事後的に変更される、消滅するなどということは、会社法上およそあり得ない。

被告は、当初、原告が旧B社の事業を原告の一部事業として取り込むことにより旧B社の損益改善を図るという事業目的を有していたことを認めており、同日の時点において本件合併に正当な事業目的があったことを認めているのであるから、平成22年1月13日の時点において本件合併の目的が原告の法人税の負担を減少させることのみとなったとして同時点で事業目的がなくなったとする被告の考慮要素②に関する主張は失当である。

さらに付言すれば、原告は節税を推進していくといった考え方を持っていない会社であり、もとより同日の取締役会で本件合併の節税効果など俎上に上ったことすらなく、本件合併による法人税の負担減少は副次的効果にすぎず、目的の一つですらなかった。

平成22年1月13日の経営会議において、原告は、新B社に対し、製造設備の減価償却費相当額の賃料を負担させることを検討するに至っているが、この施策は、同社が製品の製造について何ら責任を負わなくなると生産現場のモラルが低下する旨の指摘を受け、同社に製品の製造に関する責任を持たせるという観点から行われたものである。

この施策は、あくまで生産設備の所有権を原告に移転し、その減価償却費は原告の負担とした上で、同時に、原告と新B社との取引について、受注数量に応じた単価変更を行うこととして、同社に損失が生じることを回避していることから、本件事業の損益構造及びビジネスモデルの変更という本件合併の目的に変容を来すべきものではない。

被告は、上記経営会議における「節税効果だけ」という発言をもって、本件合併には節税効果だけが残ることを確認する趣旨があったと主張するが、上記発言の前後の発言に照らせば、同発言は、新B社に赤字も責任も負わせるという方針に疑問を呈するという文脈でされたものといえる。そして、実際には、本件合併とそれと一体として行われた諸施策により、新B社は赤字とはならない損益構造へと変わったものであるから、上記発言の前提である、同社が引き続き赤字リスクを負担するという原告内部における当時検討途中のアイデアは、平成22年1月27日の常務席会議(業務執行に従事する役員等が協議する会議)以降は意味を有さなくなったものである。

また、被告は、F工場新設の必要がなくなったことを指摘するが、「F工場」とは、その新設計画の方針が了承された当時から、本件事業に関する旧B社の資産負債を合併により原告が引き受け、新B社を単なる賃加工の会社として扱うに当たって、F所在の上記資産負債(工場、製造設備等)を管理するために設けられる会社組織上の名称として理解されていたにすぎない。

「F工場」の新設が不要となったのは、本件合併及びこれを中心とした一連の施策が進行する過程で、新B社を単なる賃加工の会社にしなくても損益構造の変更及び管理体制の強化を図ることができるようになったため、上記名称の組織が不要になったものにすぎず、「F工場」の設立は本件合併の目的との関係では全く意味がないものである。

したがって、「F工場」新設の必要がなくなったことをもって、本件合併の目的が変容したなどということは到底できない。

被告は、本件合併には租税回避の意図の存在が推認され、組織再編税制に係る法人税法57条2項の本来の趣旨及び目的から逸脱する態様でその適用を受けるものであると主張する。

しかしながら、平成28年最判は、法人税法132条の2にいう不当性要件について、第1のハードルとして、①行為・計算の不自然性、②合理的な理由となる事業目的等の不存在の2点を不可欠の考慮要素として、かかる考慮要素の有無を判断した上で、第2のハードルとして、租税回避の意図及び趣旨目的からの逸脱の観点から判断するという判断枠組みを示している。被告の主張は、租税回避の意図の存否を第1のハードルの判断に当たって過度に強調することによって、被告に都合のよい結論を導くものであって、不当なものである。

原告は、自動車部品会社ではトップクラスの収益力を誇る会社であり、それゆえ、節税についての関心が全くない会社であって、乙が本件合併による税効果について部下に対して報告を求めたこともなかった。このように、原告は、未処理欠損金額の引継ぎによる租税回避のためだけに本件合併を行うつもりなどなかったのであり、本件合併において、租税回避の意図を有していなかった。

以上のとおり、本件合併は、通常想定されない組織再編成の手順や手法に基づいたり、実態とはかい離した形式を作出したりするものとはいえず、租税回避以外の事業目的等が正当なものとはいえないと評価することもできず、これらの点を措くとしても、租税回避の意図及び法人税法の趣旨目的からの逸脱も認められないから、平成28年最判に照らして、法人税法132条の2の不当性要件を充足するものではない。

国税庁の主張

同条にいう「法人税の負担を不当に減少させる結果となると認められるもの」とは、法人の行為又は計算が組織再編税制に係る各規定を租税回避の手段として濫用することにより法人税の負担を減少させるものであることをいうと解すべきであり、その濫用の有無の判断に当たっては、

①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とはかい離した形式を作出したりするなど、不自然なものであるかどうか(以下「考慮要素①」という。)、

②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか(以下「考慮要素②」という。)等の事情を考慮した上で、当該行為又は計算が、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるもの又は免れるものと認められるか否かという観点から判断するのが相当である(平成28年最判参照)。

そして、考慮要素①の行為又は計算の不自然性については、同最判が示した二つの態様(通常は想定されない組織再編成の手順や方法に基づくもの、実態とはかい離した形式を作出するもの)は、不自然性を基礎づける代表的な例示であって、不自然な行為又は計算であるとされる類型は他にもあり得ると解すべきである。

また、考慮要素②の考慮事情については、行為又は計算の不自然さ(異常性・変則性)の程度との比較や税負担の減少目的と事業目的との主従関係等に鑑み、行為又は計算の合理性を説明するに足りる程度の事業目的等が存在するかどうかという点を考慮すべきである。

さらに、考慮要素①及び考慮要素②の事情は、実質的には、法人税法132条の2の不当性要件該当性を肯定するために必要な要素であるところ、上記にいう「組織再編成を利用して税負担を減少させる意図」すなわち租税回避の意図とは、客観的な事情から租税回避の意図があると認められれば足りると解される。

したがって、法人の行為又は計算が不自然であり、かつ、租税回避以外にその合理的な理由となる事業目的等が存在しない場合には、通常は租税回避の意図の存在を推認し得るというべきである。

本件は、適格合併の場合に認められる被合併法人の有する未処理欠損金額の合併法人への引継ぎの可否を争点とする事案であるから、本件合併の不当性を判断するに当たっては、以下において述べる組織再編税制の基本的な考え方及び組織再編成に伴う未処理欠損金額の取扱いを定める法人税法57条2項の規定の趣旨及び目的を考慮すべきである

平成13年度税制改正により導入された組織再編税制の基本的な考え方は、実態に合った課税を行うという観点から、原則として、移転資産等についてその譲渡損益の計上を求めつつ、移転資産等に対する支配が継続している場合には、その譲渡損益の計上を繰り延べて従前の課税関係を継続させるというものである。

このような考え方から、組織再編成による資産等の移転が形式と実質のいずれにおいてもその資産等を手放すものであるとき(非適格組織再編成)は、その移転資産等を時価により譲渡したものとされ、譲渡益又は譲渡損が生じた場合、これらを益金の額又は損金の額に算入しなければならないが(法人税法62条等)、他方、その移転が形式のみで実質においてはまだその資産等を保有しているということができるものであるとき(適格組織再編成)は、その移転資産等について帳簿価額による引継ぎをしたものとされ(同法62条の2等)、譲渡損益が生じないものとされている。

組織再編成に伴う未処理欠損金額の取扱いについても、基本的に、移転資産等の譲渡損益に係る取扱いに合わせて従前の課税関係を継続させることとするか否かを決めることとされており、法人税法57条2項は、実態に合った課税を行うという組織再編税制の基本的な考え方に基づいて、適格合併等は、移転資産等に対する支配が合併後も実質的に継続するものであるということを前提として、従前の課税関係を継続させる取扱いを認めているものというべきである。

この点につき、税制調査会法人課税小委員会も、組織再編成につき移転資産等の譲渡損益の計上の繰延べを認めるに当たり、被合併法人の有する未処理欠損金額の引継ぎの前提となる組織再編成について移転資産等の譲渡損益の計上の繰延べ及び従前の課税関係の継続を認める基本的な考え方として、移転資産等に対する支配が合併後においても実質的に継続するものであること、換言すれば、組織再編成により移転した事業が組織再編成後において継続するものであることが必要であると考えているものと認められる。

以上のとおり、法人税法57条2項に規定する適格合併に係る被合併法人(子会社)の未処理欠損金額の合併法人(親会社)への引継ぎは、被合併法人が適格合併前に行っていた事業が合併法人において継続して営まれるという「事業の継続性」を前提として認められるものと解される。

法人税法57条2項は、適格合併について、移転資産等に対する支配が合併後においても実質的に継続するものであることを前提として、被合併法人の有する未処理欠損金額の合併法人への引継ぎという租税法上の効果を認めたものと解すべきであり、本件合併の不当性を判断するに当たっては、本件合併について考慮要素①及び考慮要素②を検討した上で、本件合併が、組織再編成を利用して税負担を減少させることを意図したものであって、上記のような同項の趣旨及び目的から逸脱する態様でその適用を受けるものと認められるか否かという観点から判断すべきである。

考慮要素①について 以下のとおり、本件合併は、実質的には、合併法人である原告が、旧B社の資産及び負債を承継しておらず、その未処理欠損金額のみを引き継いだものであるから、適格合併としては通常は想定されない組織再編成の手順や方法に基づくものであり、実態とはかい離した形式を作出するものであるというべきである。

原告は、平成21年12月22日付けで、旧B社との間で本件合併に係る合併契約を締結し、平成22年2月●日に本件設立を行った。

その際、本件設立時における新B社の商号、登記簿上の目的及び役員は、解散時における旧B社の商号、登記簿上の目的及び役員とそれぞれ同一であったほか、新B社の本店所在地は、本件合併の翌日である平成22年3月●日に、解散時における旧B社の本店所在地に移転した。

また、新B社の退職慰労金支給規程は、旧B社において制定され、施行されていたものがそのまま新B社において適用され、同社の組織は、「製造部」という部門の名称が「工場長」に変更されるなどしたのみで、解散時における旧B社の組織と実質的に変わっていない。

このように、新B社は、商号、本店所在地、役員、事業目的、組織及び労務面において、旧B社のそれと同一である。

原告は、平成22年3月●日付けで本件合併をし、これと同時に本件転籍、本件譲渡及び本件賃貸借を行った。

本件転籍については、解散時における旧B社の従業員が本件合併により原告に引き継がれることなく、同日付けで新B社に転籍しており、同社は、新たに雇用契約を締結することなく旧B社の従業員を雇用したものである。

また、原告は、本件合併の効力発生日と同じ平成22年3月●日付けで本件譲渡を行い、新B社に対し、本件棚卸資産等を譲渡するとともに、同日付けで、環境負荷物質管理責任及び支払方法の追記を除き旧取引基本契約と同一内容の新取引基本契約を締結した。

そして、旧B社が締結していたリース契約は、本件合併後、新B社が引き継いでおり、同社の売上先、仕入先等の取引先も、旧B社の取引先から変更されておらず、新B社が取引先に送付した書面にも、同社は、事業内容、社員を旧B社からそのまま継承した旨記載されていた。

このように、新B社は、本件事業を行うに当たって必要な従業員、本件棚卸資産等、リース契約、取引基本契約及び取引先を旧B社からそのまま引き継いでいる。

原告は、平成22年3月●日付けで、本件合併により旧B社の資産及び負債を引き継いだにもかかわらず、同日付けの本件賃貸借により、新B社に本件製造設備等を貸し付け、旧B社が負担していた本件製造設備等に係る減価償却費相当額を賃料として新B社に支払わせている。

このように、新B社は、本件製造設備等に係る減価償却費相当の費用負担についても、本件賃貸借により、本件合併前の旧B社のそれと同じ負担を負っている。

本件合併とともに本件設立、本件転籍、本件譲渡及び本件賃貸借が行われたことによって、旧B社が有していた未処理欠損金額が原告に引き継がれたことを除き、本件合併前に旧B社が本件事業を行っていたのと、新B社が本件事業を行うことになったのとで、実質的には何ら変わりがないものと認められる。

そうすると、本件合併によって、形式的には旧B社が原告に吸収合併されているものの、その実態においては旧B社の事業は何ら変化がないまま新B社に引き継がれ、旧B社の未処理欠損金額のみが原告に引き継がれたというべきであるから、本件合併は、形式的には適格合併の要件を満たしているものの、その実態においては移転資産等に対する支配が合併後も継続することがないものであり、実態とはかい離した形式を作出するものであるというべきである。

また、適格合併は、合併により合併法人が被合併法人から一切の権利義務を承継することが予定されており、移転資産等に対する支配が合併後も継続することが通常想定されているところ、上記のとおり、原告は、本件合併によって、実質的に旧B社から承継した移転資産等に対する支配を継続しているとはいえず、本件合併は、適格合併において通常想定されない組織再編成の手順や方法に基づくものというべきである。

考慮要素②について 以下のとおり、原告は、当初、本件合併により、旧B社の未処理欠損金額を引き継いで原告の税負担を減少させることを主たる目的とするとともに、旧B社の本件事業を原告の一部門として取り込んで旧B社の損益を改善する目的も併せて有していたが、その後、同社の本件事業を原告に取り込むことをせず、減価償却費の負担も含めて本件事業をそのまま旧B社から新B社に引き継がせることとしてからは、原告が旧B社の未処理欠損金額を引き継いで、原告の法人税の負担を減少させることのみを目的とするに至ったものである。

そのため、本件合併の行為としての不自然さの程度との比較や税負担減少目的と事業目的との主従関係からしても、本件合併の合理性を説明するに足りるだけの事業目的等が存在するとは認められず、原告が本件合併を行うことの合理的な理由となる事業目的その他の事情があったとは認められない。

原告の経理部及び経営企画室は、平成21年11月末頃には、旧B社の繰越欠損金を有効活用することを主たる目的として、原告が旧B社を吸収合併することを検討し、平成21年12月15日の会議においては、本件合併による未処理欠損金額の引継ぎという税務上の目的を達成するに当たり、本件合併により生ずる不都合(人件費の増加)を回避するために、本件設立、本件転籍等の提案がされた。

このように、原告は、本件設立、本件転籍等を行ってまでも未処理欠損金額の引継ぎを実現しようとしていたものであって、このことからしても本件合併の主たる目的が税負担減少目的であったことは明らかである。

原告は、平成21年12月21日、経営会議及び取締役会を順次開催し、本件合併とともに本件設立及び本件転籍を行うことにより、原告が旧B社の保有する資産、負債その他一切の権利義務を引き継いで本件事業を原告の一部門として取り込むという組織再編成が提案された上、その財務効果として、旧B社の繰越欠損金を全額引き継ぐことができることや合併後の本件事業の赤字を取り込むことができ、これにより合併後の原告の税負担(約4億7000万円)が大幅に削減されることなど、税務上のメリットなどが協議され、本件合併が決定された。

このように、上記経営会議の時点においては、旧B社の損益改善計画を考え出した当初とは異なり、経営責任を新B社に負わせることにより、同社の経営上のリスク負担を増大させることも議論された上で、本件合併に伴う財務効果として、旧B社の繰越欠損金を全額引き継ぐことができることや合併後の原告の税負担が大幅に削減されることなど、税務上のメリットも併せて協議され、本件合併が決定されたものと認められる。

原告は、遅くとも新B社の概要が定まった平成22年1月14日頃には、本件合併は旧B社の本件事業の損益状況の改善に有効なものではないことを認識しており、新B社にも従前の旧B社と同様の責任を持たせた場合、本件合併には税負担減少効果だけが残ることが指摘されていた。

すなわち、同月13日の原告の経営会議においては、指示・確認事項として、設備償却費等の負担も新B社に持たせて製造側の責任を明確にすることが議論されているが、その際、役員から、原告の購入価格を高く設定しないと新B社は黒字にならないのではないかとの指摘がされている。

また、社長である乙(以下「乙」という。)が、設備の減価償却費についても新B社に負担してもらってはどうか、同社に責任を持たせないといけない、などと発言したのに対しては、役員から、本件製造設備等の減価償却費相当額を本件製造設備等の賃料として同社に負担をさせた場合、本件合併には税負担減少効果だけが残ることや、購入価格も問題となるといった趣旨の指摘がされている。

さらに、旧B社の当時の代表取締役である丙(以下「丙」という。)は、同月14日、上記経営会議を踏まえ、原告の経営企画室に所属する丁(以下「丁」という。)宛てのメールにおいて、本件合併により原告に帰属する本件製造設備等を新B社に賃貸し、旧B社が負担していた減価償却費相当額を賃料として新B社に支払わせることにより、原告に「F工場」を新設する必要がなくなる旨記載していた。

そうすると、原告においては、遅くとも新B社の概要が定まった同日頃には、旧B社が従来負担していた減価償却費相当額を新B社が賃料として負担すべきものとする方針が議論される一方、その場合は本件合併を行っても旧B社と新B社の負担に実質的な変化はなく、原告が旧B社の本件事業を原告の一部門として取り込むことにもならないため、本件合併が旧B社の本件事業の損益状況の改善に有効なものではないことが認識されていたものといえる。

また、同月13日の時点において、原告は、本件設立及び本件転籍を伴う本件合併において、減価償却費相当額の負担も新B社に負わせる方針で議論を進めており、旧B社の損益状況を改善するという目的とはかい離した状況にあったのであり、税負担の減少という税務上のメリット以外には本件合併の合理的理由が見いだせない状況にあったものと認められる。

なお、原告は、本件合併の効力が発生した同年3月●日付けで本件単価変更を行っているが、仮に本件合併が行われなかったとしても、原告において、旧B社との間で単価変更を行うことにより同社の損益改善を図ることができたのであるから、本件合併の要否とは直接関係がないものである。

原告は、本件合併の目的として、本件事業の損益状態の改善のほか、本件事業の管理体制の強化を挙げる。

しかしながら、仮に本件合併が行われなかったとしても、原告は、旧B社の事業を予算会議の審議対象とすることで管理体制を容易に変更することができたのであるから、予算会議における本件事業の位置付けが変更されたことと本件合併とはおよそ関係がない。

本件事業の管理体制の強化を図るために本件合併を行う必要はなく、また新B社を設立する必要性も認められないのであって、このような管理体制の強化は、本件合併に正当な事業目的があったことの根拠とはならない。

原告は、本件合併とともに本件設立、本件転籍、本件譲渡及び本件賃貸借を行うことにより、旧B社の本件事業を原告の一部門として取り込むことなく、そのまま新B社に引き継がせているのであり、適格合併においては合併法人が被合併法人の一切の権利義務を承継することが通常想定されるにもかかわらず、原告には旧B社の未処理欠損金額のみが引き継がれるという、適格合併としては通常想定されない不自然な行為が行われている。

また、原告は、旧B社の減価償却費負担を本件製造設備等の賃料として新B社に負担させた結果、旧B社の損益改善のために行ったはずの組織再編行為が、実質的には、同社の損益改善のためには何ら意味のない行為であったことも明らかである。

そうすると、原告が主張する旧B社の損益改善という事業目的は、このような不自然さの程度が大きい本件合併を行ったことの合理性を説明するに足りる程度の事業目的とは到底いえないのであって、行為の不自然さの程度との比較の観点からも、税負担の減少以外に原告が本件合併を行うことの合理的な理由となる事業目的その他の事由は認められないというべきである。

以上のとおり、原告は、経理部から吸収合併スキームが提案された時点においても、旧B社の有する未処理欠損金額の全てを原告に引き継ぐという税負担減少を主たる目的として本件合併を企図したものである上、その後、新B社の概要を決定する段階からは、旧B社の有する未処理欠損金額の全てを原告が利用するという税負担減少のみを目的として本件合併を行ったことが明らかであり、原告が本件合併の目的として主張する旧B社の損益改善は、本件単価変更を行わなければ達成できなかったものである。

また、原告が本件合併のもう一つの正当な事業目的として主張する本件事業の管理体制の強化についても、本件合併を行わずとも旧B社の行う事業を予算会議の審議の対象とすることにより達成することは可能であった。

加えて、行為の不自然性の程度との比較の観点からみても、本件合併の合理性を説明するに足りるだけの事業目的等が存在するとは認められないことからすれば、本件において、税負担を減少させること以外に原告が本件合併を行うことの合理的な理由となる事業目的その他の事情があったとは認められない。

なお、原告は、本件合併を行うに至った事業目的とは、原告取締役会が合併契約を承認した時点においてその経営陣が事業目的として措定した内容を指すのであり、それが事後的に変更されたり、遡及的に消滅したりすることは、会社法上あり得ないなどと主張する。

しかしながら、考慮要素②は、組織再編税制に係る各規定の濫用の有無の判断に当たって、考慮要素①と併せて特に重視して考慮すべきものであるから、その判断時期についても、取締役会が合併契約を承認した時点などといった特定の時点に限定する必要はなく、むしろそのような限定は相当ではない。

すなわち、仮に、組織再編成に係る行為を行うことの合理的な理由となる事業目的等が存在するか否かの判断時期が当該行為の取締役会の決議時点といった特定の時点以外にないとすると、取締役会においては、相応の事業目的を掲げて当該行為の実行を承認した上で、その後、当該行為の内容を変える、他の行為を付加するなどした結果、当該行為の合理性を説明するに足りる程度の事業目的等が存在しなくなったような場合にも法人税法132条の2は適用されないことになるのであって、このような解釈が同条の趣旨に反するものであり、平成28年最判が判示する同条の不当性要件の判断基準に合致しないものであることは明らかである。

本件において、原告は、旧B社の損益改善という事業目的に加え、その未処理欠損金額を引き継いで原告の税負担を減少させることを主たる目的として決定された本件合併について、その後、新B社の概要を決定する段階においては、旧B社の本件事業の損益状況の改善に有効なものではないことを認識していたものといえるのであって、本件合併を行うことの合理的な理由となる事業目的等の有無は、原告の取締役会で合併契約が承認された時点における原告の経営陣の考えのみによって判断することができないことは明らかである。

また、そもそも、原告の上記主張は、単に、会社法に規定する合併の一般的な手続・手順を述べるものにすぎず、かかる規定等は、事業目的の事後的な変更等が「会社法上あり得ない」ことを根拠づけるものではない。

本件合併は、組織再編成を利用して税負担を減少させることを意図したものであって、法人税法57条2項の本来の趣旨及び目的から逸脱する態様でその適用を受けるものであると認められること 前記ア及びイのとおり、本件合併は、通常想定されない組織再編成の手順や方法に基づくものであり、また、実態とはかい離した形式を作出するものであって、その態様が不自然なものであり、かつ、旧B社の未処理欠損金額の引継ぎによって原告の法人税の負担を減少させること以外に合理的な理由といえるような事業目的その他の事情があったとは認められないことから、本件合併には租税回避の意図の存在が推認されるというべきである。

したがって、本件合併は、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の一つである法人税法57条2項の本来の趣旨及び目的から逸脱する態様でその適用を受けるものと認められるというべきである。

原告は、完全支配関係下において「事業の継続」が前提とされているなどという被告の主張を裏付ける議論は、立法過程において全く見いだすことができないなどと主張する。

しかしながら、完全支配関係下の適格合併について事業継続要件が付加されていないのは、そのような合併の場合、元々経済的に同一であったものを合体するにすぎないとの考え方から、「事業の継続」の程度として、支配関係がある場合の適格合併と同じ要件は求められていないことを意味するにとどまるのであって、そのような適格合併に係る要件の形式的な比較によって、組織再編税制の基本的考え方である組織再編前後で「経済実態に実質的な変更が無い」こと、被合併法人の営む事業に着目していえば、「事業の継続」がある場合に課税関係の引継ぎを認めるという考え方が、完全支配関係がある場合の適格合併には当てはまらないということになるものではない。

東京高裁/両者の主張 争点①特定資本関係5年超の場合、法人税法132条の2を適用することができるか否か。

納税者の主張

本件合併のように、特定資本関係(いずれか一方の法人が他方の法人の発行済株式又は出資の総数又は総額の100分の50を超える数又は金額の株式又は出資を直接又は間接に保有する関係その他の政令で定める関係)が合併法人の当該合併に係る事業年度開始の日の5年前の日より前に生じているという要件(特定資本関係5年超要件)を満たす適格合併であり、かつ、損金算入する未処理欠損金額がいずれも特定資本関係成立後に生じたものであり、さらに、被合併法人が、発行済株式等の全部を直接又は間接に保有する関係その他の政令で定める関係(完全支配関係)下にある間に発生した未処理欠損金額を損金算入する場合については、経済実態上、法人税法132条の2が適用される類型とはいえない。

特に経済実態については、未処理欠損金額の引継ぎは、合併法人が従前負担してきた過大な課税所得に基づく法人税の負担を、本来負担すべきであった適正な法人税額へと調整することを意味するにすぎない。

法人税法57条3項は、グループ外の法人が有する未処理欠損金額を利用した租税回避行為を防止するために設けられた規定であり、同条2項による未処理欠損金額の承継の否認とその例外の要件を全て書き尽くし、特定資本関係5年超要件を充たす適格合併には一般的否認規定を適用しない趣旨を明確にしたものである。

このことは、平成13年度税制改正における組織再編税制の検討過程、欠損金の繰越期間の延長にもかかわらず、5年の要件が維持されたことからも明らかである。

仮に、文理上の問題を措くとしても、同法57条3項の趣旨及び構造に照らして、特定資本関係5年超要件を充たす適格合併が未処理欠損金額の引継ぎを否認すべきでない類型であることは明らかである。

特定資本関係成立後の未処理欠損金額の引継ぎを否認する規定は法人税法57条の2のみであり、これが適用されない場合に、特定資本関係成立後の未処理欠損金額の引継ぎをも制限するような形で同法132条の2を適用することはおよそ想定されていない。

同法57条の2が適用されないような類型が、一般に未処理欠損金額の引継ぎを否認すべきでない類型であることも明らかである。

法人税法57条2項は、組織再編成に係る未処理欠損金額の引継ぎについて、適格要件による規律を行っており、適格合併の要件を規定する同法2条12号の8イによれば、合併法人と被合併法人の間に完全支配関係がある場合は、その他の場合とは異なり、事業継続要件は必要とされていない。

完全支配関係が継続していることは、そのことのみをもって未処理欠損金額の引継ぎを利用した租税回避のおそれがない類型であることを意味するから、同法132条の2の適用はない。

本件は、法人税法132条の2の適用を認め、未処理欠損金額の引継ぎを否定した最高裁平成27年(行ヒ)第75号同28年2月29日第一小法廷判決・民集70巻2号242頁(平成28年最判)と事案を異にし、①特定資本関係5年超要件という客観的な数値で明瞭に定められた未処理欠損金額承継のための要件を充足し、②完全支配関係も5年超の間充足し、③損金算入した未処理欠損金額は、控訴人・旧B社間に完全支配関係が成立して以後、経済的に完全に一体であった控訴人向けの製品販売によって発生したものであり、要するに、控訴人は、経済的に自己と一体である完全子会社で発生した未処理欠損金額を利用したにすぎない。

本件の経済実態に照らせば、法人税法132条の2の適用は排除されるべきである。

また、本件合併による未処理欠損金額の引継ぎは、従前、旧B社の控訴人に対するアルミホイール販売価格が控訴人に過度に有利に設定されていたために控訴人が負担した過大な課税所得に基づく法人税の負担を、本来、控訴人が負担すべきであった適正な法人税額へと調整することを意味する。

国税庁の主張

法人税法132条の2の規定上、組織再編成に係る特定の行為又は計算につき、特定の場面を同条の適用対象から除外する定めはない。

組織再編成に係る租税回避行為は、その複雑性、多様性から、全てを防止する規定を個別に設けることは不可能であり、法人税法132条の2が税負担の公平を維持する目的で包括的租税回避防止規定として設けられたことからすると、同条の解釈として、同条の適用が排除されるべき類型を一般論的に観念することも相当でない。

個別的否認規定である法人税法57条3項の要件に該当しない特定資本関係5年超要件を充たす適格合併について、法人税法132条の2の規定の文言上、その規定の適用を除外する規定は設けられておらず、その立法趣旨等からしても、前記適格合併に同条の適用が排除されると解すべき理由はない。

法人税法57条3項は、典型的な租税回避行為として個別具体的に想定し得たグループ外の法人が有する未処理欠損金額等を利用した租税回避行為を防止するために設けられた規定であり、未処理欠損金額等を利用したあらゆる租税回避行為を前提とした規定ではない。

法人税法57条の2は、欠損金を有する法人を買収した上で利益の見込まれる事業をその法人に移転することによって課税所得を圧縮するという、定型化し、かつ多発化してきた租税回避行為を防止するために設けられた個別的否認規定であり、これに該当しない限り、特定資本関係発生後に生じた未処理欠損金額の引継ぎ等を常に容認することを認めた規定ではないから、同条に該当しないことは、特定資本関係5年超要件を充たす適格合併に対する同法132条の2の適用を排除する効果を有するものではない。

控訴人の主張する「経済的、実質的に完全に一体」というものが、どのような事実状態をいうのか、その意義は明らかではなく、また、そのようにいえることで、なぜ、完全支配関係が継続していることのみをもって未処理欠損金額の引継ぎを利用した租税回避のおそれがないといえるのかも定かではない。

法人税法132条の2は、独立した納税義務者である個別の法人の法人税の負担につき「不当に減少させる結果となると認められる」か否かを問題とする規定であり、別個に独立した各法人の課税関係について、明確な法令上の根拠もなく「一体」とすることは許されない。

組織再編税制の基本的考え方は、完全支配関係がある場合の適格合併であっても、合併前後で「経済実態に実質的な変更がない」ことを前提としており、合併により被合併法人の事業が合併法人へ移転し、当該合併後に当該合併法人において引き続き営まれることを前提にしていることは明らかである。

したがって、法人税法132条の2の適用については、基本的考え方を踏まえ、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるもの又は免れるものと認められるか否かといった観点から判断すべきである。

法人税法132条の2の適用の有無は、一事例である平成28年最判の事案との個別事情の差異によって判断されるものでもない。

控訴人は、本件合併による未処理欠損金額の引継ぎは、適正な法人税額への調整である旨主張するが、そもそも納税者において「適正な法人税額」を恣意的に設定し、当該「適正な法人税額」に整合するように減額調整すること自体、租税回避そのものであり、租税の公平負担の見地から許されない。

控訴人と旧B社は、基本契約に基づいて取引を行い、これによって生じた利益の額に基づき計算された法人税額を適正なものとして法人税の確定申告を行っていたのであるから、控訴人の法人税が過大であったと認める根拠はなく、何をもって適正な法人税額とするのかも明らかではない。

東京高裁/両者の主張 争点②本件合併が法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるか否か。

納税者の主張

平成28年最判と本件では事案を異にし、本件合併による未処理欠損金額の引継ぎは、控訴人が負担してきた過大な課税所得に基づく法人税の負担を本来控訴人が負担すべきであった適正な法人税額へと調整することを意味するにすぎず、このような経済実態に鑑みれば、控訴人が本件合併により本件未処理欠損金額を引き継ぐことは、法人税の負担を不当に減少させるものではない。

そもそも法人税法は、組織再編成に係る課税関係のうち、①組織再編成を行う法人における移転資産等に係る譲渡損益に対する課税繰り延べの可否、②組織再編成の対価を受ける株主におけるみなし配当課税の有無などについて、法人が行った組織再編成が一定の要件(税制適格要件)を充足するか否かによって規律をし、同法57条2項は、適格合併が行われた場合には、同条3項の適用がない限りは、被合併法人の有する未処理欠損金額の引継ぎを認めている。

そして、適格合併について定める同法2条12号の8では、合併法人と被合併法人間に完全支配関係がある場合は、被合併法人の株主等に合併法人株式以外の資産が交付されないことという要件(金銭等不交付要件)のみを充たせば足りるものとされ(同号イ)、従業者引継要件及び事業継続要件は必要とされない。

これは、立法過程において、完全支配関係がある場合には、「資産の移転が独立した事業単位で行われること」及び「組織再編成後も移転した事業が継続すること」との要件を緩和することも考えられるとされ、そのように適格合併の要件が立法化されたことによる。

したがって、完全支配関係での合併では、金銭等不交付要件が唯一の税制適格要件とされているのであるから、完全支配関係での合併では、「移転資産に対する支配の継続」及び「事業の継続」は求められていないと解するほかない。

仮に、完全支配関係での合併における未処理欠損金額の引継ぎにつき、「移転資産に対する支配の継続」及び「事業の継続」が求められていると解しても、完全に一体と考えられる持分割合の極めて高い法人間の組織再編成では、元々、合併当事者は経済的、実質的に完全に一体であったから、金銭等不交付要件を充たせば、「移転資産に対する支配の継続」及び「事業の継続」も充足されるとの解釈で税制適格要件が定められたものといえる。

完全支配関係にある法人間の合併について、他の類型の合併と同様に、合併による事業の移転及び合併後の事業の継続を想定する解釈は、前記の立法過程と整合しない上、支配関係において明文で税制適格要件として定められている事業継続要件について、完全支配関係においてもこれを充たすことが必要であるという解釈は、課税要件明確主義に反し、納税者の予測可能性を著しく害するものであって妥当でない。

法人税法は、経済的実質的に完全に一体であった法人間の合併については、金銭等不交付要件の充足で足りることして税制適格要件を定めたと解するのが、税制適格要件に係る条文の解釈及び立法過程に照らして自然である。

本件合併が不自然なものであるかどうかを検討するには、その全体像が考慮されなければならない。

また、本件単価変更については、本件合併によって新B社を本件製造設備等の減価償却費の負担から解放しようとしたものの、新B社の従業員をして原価率を意識させ生産効率を保つ目的で本件賃貸借が行われることとなったため、本件賃貸借による損失負担のリスクから新B社を解放するために実施された施策である。

前記経緯と本件単価変更の内容を併せれば、本件単価変更は、本件合併そのものの効果を維持するための施策である。

そして、一般的否認規定である法人税法132条1項と同様、同法132条の2における「不当」性の判断においても、会社の経営判断に基づく行為又は計算が相応の経済的合理性を有する方法と認められる限りはこれを尊重すべきであるから、税務署長が立ち入って検討することは、課税要件の明確性や予測可能性を害し、適法な経済活動を委縮させるおそれを生じさせるものである。

また、本件単価変更により、実質的には控訴人が旧B社の従業員を雇用し、本件製造設備等の減価償却費を負担したのと変わらない上、本件合併により、旧B社から、事業にとって重要であり資産合計額の90%を占める製造設備や固定資産等を承継し、その減価償却費、固定資産税及び減損損失を負担することとなった。

これは、本件合併に伴う諸施策によってもなお控訴人が本件事業の赤字リスクを負担していることを意味する。

そして、本件各更正処分等は、法人税法132条の2により否認する場合に必要となる適切な引直しをしていない。

被控訴人は、本件合併及び一連の施策と同一の結果となるより迂遠ではない手段を明らかにせず、本件合併及び一連の諸施策が、通常は想定されない組織再編成の手順や方法であることの十分な主張立証もしていない。

本件合併には、当初から、本件事業の損益状況の改善を図るという合理的な事業目的が存し、これが達せられなくなった事実はない。

本件では、本件賃貸借によってもなおこれを達成できるよう、本件単価変更を行った経緯があり、新B社に本件製造設備等の減価償却費相当額を実質的に負担させる方針が採用されたことはない。

控訴人の経営陣による経営判断の合理性に、税務署長が容喙するのは相当でない。

以上のとおりであるから、本件合併は、法人税の負担を不当に減少させるものとはいえない。

国税庁の主張

法人税法132条の2の不当性要件については、考慮要素〔原判決第4・3(1)ア〕を考慮した上で、当該行為又は計算が、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるもの又は免れるものと認められるか否かという観点から判断するのが相当であり、平成28年最判の事案との個別事情の差異によって判断されることではない。

納税者において「適正な法人税額」を恣意的に設定し、当該適正な法人税額に整合するように減額調整することが許されるという発想自体誤っている。

控訴人は、旧B社と基本契約を締結し、これに基づいて取引を行っていたのであり、控訴人は、当該取引によって生じた利益の額に基づき計算された法人税額を適正なものとして法人税の確定申告を行っていたのであって、更正請求もしていないから、控訴人の法人税が過大であったとは認められない。

別個独立した法人の課税関係について、明確な法令上の根拠もなく、一体として捉えて法人税法132条の2の当てはめをすることは許されない。

控訴人と旧B社との取引により旧B社に損失が生じていたとしても、当該損失又はこれに起因した欠損金を直ちに控訴人のものとして法人税額を計算する法的根拠はなく、これをもって控訴人が負担すべきであった適正な法人税と評価すべき根拠もない。

完全支配関係下の適格合併について事業継続要件〔法人税法2条12号の8ロ(2)〕が付加されていないのは、元々経済的に同一であったものを合体するにすぎないとの考え方から、「事業の継続」の程度として、発行済株式等の総数の100分の50を超え、かつ、100分の100に満たない数の株式を直接又は間接に保有する関係その他の政令で定める関係(支配関係)がある場合の適格合併と同じ要件は求められていないことを意味するにとどまる。

適格合併に係る要件の形式的な比較によって、組織再編前後で「経済実態に実質的な変更がない」場合(被合併法人の営む「事業の継続」がある場合)に課税関係の引継ぎを認めるという組織再編税制の基本的考え方が当てはまらないという解釈を導くことはできない。

従業者引継要件〔法人税法2条12号の8ロ(1)〕及び事業継続要件〔同号ロ(2)〕は、個別具体的な要件であって、組織再編税制の基本的な考え方を余すところなく表現して規定したものではないから、完全支配関係がある場合の適格合併の要件が、支配関係がある場合の適格合併の要件よりも緩和されたものであっても、「合併により被合併法人の事業が合併法人へ移転すること」が従前の課税関係の引継ぎの前提であることに変わりはない。

組織再編前後で経済実態に実質的な変更がない場合(被合併法人の営む「事業の継続」がある場合)に課税関係の引継ぎを認めるという組織再編税制の基本的な考え方は、完全支配関係がある場合の適格合併にも当てはまる上、法人税法132条の2の適用に係る濫用の有無の判断に当たっては、行為又は計算が、組織再編成を利用して税負担を減少させることを意図したか否か(租税回避の意図)、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様か否か(趣旨目的からの逸脱)も検討されるから、その関係者にとって、組織再編税制に係る各規定が適用されるべき事案か否かは、その行為自体により明らかに認識し得るものであり、予測可能性や法的安定性の確保を害するものでもない。

本件合併は、通常想定されない組織再編成の手順方法に基づくものであり、実態とは乖離した形式を作出するもので、態様が不自然であり、かつ、旧B社の未処理欠損金額の引継ぎによって控訴人の法人税の負担を減少させること以外に合理的な理由といえるような事業目的その他の事情があったとは認められないから、租税回避の意図の存在が推認される。

また、旧B社及び控訴人の担当者、役員においても、メールや会議資料で節税効果に言及されていたから、控訴人の経営陣において租税回避に係る認識も十分にあった。

よって、同法132条の2を適用したとしても、予測可能性や法的安定性の確保を害するものではない。

本件では旧B社の未処理欠損金額の引継ぎのために旧B社の合併を必須のものとするからこそ、合併によって生ずる控訴人の不都合(旧B社の従業員に係る人件費の増加)を解消し、その解消手段によって生ずる更なる不都合等(新B社が経営責任を負わなくなることや同社の損益が改善しないこと)を解消するために、一連の施策が、順次付加されたものにすぎず、損益構造の改善等を目的として行ったとはいえない。

本件単価変更後も、製造現場では、生産の効率の変動により新B社に損益が帰属することになるから、本件事業が控訴人において継続しているとはいえない。

控訴人が負担していると主張する赤字のリスクも判然とせず、そのことで本件合併が事業の移転及び継続という実質を備えているともいえない。

法人税132条の2の不当性要件を充足した場合に、その効果として行われる税務署長による法人税の課税標準等の計算とは、税負担の不当な減少を排除するために必要な限度で行うことと解される。

よって、控訴人の法人税の課税標準等は、本件未処理欠損金額の引継ぎを認めず、控訴人の欠損金額とみなすことなく計算することになり、本件各更正処分等及び原判決の課税標準等の計算に誤りはない。

「本件事業に係る損益構造の変更」は、控訴人と旧B社との間で本件単価変更と同様の単価変更を行うことにより達成することができたから、これを本件合併の主たる目的ということはできず、主たる目的は、本件未処理欠損金額の引継ぎにあったとみるのが相当であり、税負担の減少以外に本件合併を行うことの合理的理由となる事業目的その他の事業目的が存在するとは認め難い。

また、税務署長は、会社の経営判断による行為計算が、法人税の負担を不当に減少させる結果となると認められるものがあるときは、法人税法132条の2に基づき、当該行為計算を否認できるというべきである。

両者の主張まとめ

- 国税庁

- ■特定資本関係5年超要件を満たす適格合併に同法57条3項が適用されないからといって、同法132条の2の適用が排除されると解すべき文理上の理由はない。

■本件合併は、組織再編税制を利用して税負担を減少させることを意図したものであって、法人税法57条2項の本来の趣旨及び目的から逸脱する態様でその適用を受けるものと認められる。本件合併は、適格合併としては通常は想定されない組織再編成の手順や方法に基づくものであり、実態とはかい離した形式を作出するものである。 - 納税者

- ■特定資本関係5年超要件を満たす組織再編成については否認規定を適用しないこととされていることが明らかである。

■被告は、完全支配関係がある場合でも事業継続が求められると主張するが、これは独自の見解である。法人税法57条2項は、完全支配関係下の適格合併について事業継続要件を求めていない。

■本件合併は、完全子会社を被合併法人とする無対価合併であり、通常の実務として行われるシンプルな組織再編成である。新B社の設立は、旧B社の給与水準が低く、従業員の雇用関係をそのまま承継することが非現実的であったため、企業活動の継続性・効率性及び雇用維持の観点から行われたものである。本件合併により、旧B社や新B社の損益構造及びビジネスモデルの変更並びに管理体制の強化が実現された。本件合併は事業目的や実態を伴うものであり、租税回避の意図は認められない。したがって、法人税法132条の2の不当性要件を充足しない。

関連する条文

法人税法

2条十二の八(適格合併)

57条1項(繰越欠損金の損金算入についての一般規定)

57条2項(適格合併において、被合併法人の繰越欠損金を合併法人の損金に算入することを認める規定)

57条3項(繰越欠損金の使用制限の規定。合併後5年たっていない被合併法人の繰越欠損金は引き継げないとする規定)

132条の2(組織再編成に係る行為又は計算の否認)

法人税法施行令

4条の2(支配関係及び完全支配関係)2項

112条(適格合併等による欠損金の引継ぎ等)7項(みなし共同事業要件)

一 事業の相互関連性要件

二 事業規模要件

三 被合併等事業の同等規模継続要件

四 合併等事業の同等規模継続要件

五 特定役員引継要件

(補足)委任関係

■適格合併

法2条12号の8は、適格合併について規定している。同号イは、その合併に係る被合併法人と合併法人との間にいずれか一方の法人が他方の法人の発行済株式等の全部を直接又は間接に保有する関係その他の政令で定める関係がある場合の当該合併を掲げている。

法2条12号の8イの規定を受けて、施行令4条の2第2項は、法2条12号の8イに規定する政令で定める関係は、同項1号又は2号に掲げるいずれかの関係とする旨規定し、同項1号は、合併に係る被合併法人と合併法人との間にいずれか一方の法人が他方の法人の発行済株式等の全部を直接又は間接に保有する関係がある場合における当該関係を掲げている。

■欠損金の繰越し

法57条1項は、確定申告書を提出する内国法人の各事業年度開始の日前7年以内に開始した事業年度において生じた欠損金額がある場合には、当該欠損金額に相当する金額は、当該各事業年度の所得の金額の計算上、損金の額に算入する旨規定している。

法57条2項は、適格合併等が行われた場合において、当該適格合併等に係る被合併法人等の当該適格合併等の日前7年内事業年度において生じた欠損金額(未処理欠損金額)があるときは、合併法人等の合併等事業年度以後

法57条3項は、適格合併等に係る被合併法人等と合併法人等との間に特資本関係があり、かつ、当該特定資本関係が当該合併法人等の当該適格合併等に係る合併等事業年度開始の日の5年前の日以後に生じている場合において、当該適格合併等が共同で事業を営むための適格合併等として政令で定めるものに該当しないときは、同条2項に規定する未処理欠損金額には、当該被合併法人等の①特定資本関係事業年度前の各事業年度で前7年内事業年度に該当する事業年度において生じた欠損金額(同条3項1号)及び②特定資本関係事業年度以後の各事業年度で前7年内事業年度に該当する事業年度において生じた欠損金額のうち法62条の7第2項に規定する特定資産譲渡等損失額に相当する金額から成る部分の金額として政令で定める金額(法57条3項2号)を含まないものとする旨規定する。

■共同で事業を営むための適格合併等

■特定役員引継要件

施行令112条7項5号は、共同で事業を営むための適格合併等の要件の1つとして、適格合併等に係る被合併法人等の当該適格合併等の前における特定役員(社長、副社長、代表取締役、代表執行役、専務取締役若しくは常務取締役又はこれらに準ずる者で法人の経営に従事している者をいう。以下この号において同じ。)である者のいずれかの者(当該被合併法人等が当該適格合併等に係る合併法人等と特定資本関係が生じた日前において当該被合併法人等の役員又は当該これらに準ずる者であった者に限る。)と当該合併法人等の当該適格合併等の前における特定役員である者のいずれかの者(当該特定資本関係が生じた日前において当該合併法人等の役員又は当該これらに準ずる者であった者に限る。)とが当該適格合併等の後に当該合併法人等の特定役員となることが見込まれていることを規定する。

■組織再編成に係る行為又は計算の否認

東京地裁/令和元年6月27日判決(森英明裁判長)/(棄却)(控訴)争点①について

法人税法132条の2は、税務署長が「合併、分割、現物出資若しくは事後設立(中略)又は株式交換若しくは株式移転」に係る所定の法人の法人税につき更正又は決定をする場合において、法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われたときに、その行為又は計算にかかわらず法人税額等を計算することができる旨規定しており、その文言上、組織再編成に係る特定の行為又は計算を否認の対象とし、あるいは否認の対象から除外することとはされていない。

また、法人税法132条の2は、組織再編成が、その形態や方法が複雑かつ多様であるため、これを利用して巧妙な租税回避行為が行われやすく、租税回避の手段として濫用されるおそれがあることから、税負担の公平を維持するため、組織再編成において法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、それを正常な行為又は計算に引き直して法人税の更正又は決定を行う権限を税務署長に認めたものと解され、組織再編成に係る租税回避を包括的に防止する規定として設けられたものと解される(平成28年最判参照)。

このように、組織再編成に係る租税回避について、これを包括的に防止するための一般的否認規定が設けられているのは、組織再編成の形態や方法が複雑、多様であり、立法の際に、組織再編成を利用したあらゆる租税回避行為をあらかじめ想定した上で、個別的な否認規定を網羅的に設けることは、事柄の性質上困難であることによるものと解される。

そうすると、法人税法は、個別的な否認規定である同法57条3項の適用が排除される適格合併についても、同項の規定が一般的否認規定の適用を排除するものと解されない限り、法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われたものと認められる場合には、同法132条の2が適用されることを予定しているものと解される。

そこで、以上の見地から、法人税法57条3項の適用が排除される適格合併である、特定資本関係5年超要件を満たす適格合併につき、同項の規定が一般的否認規定の適用を排除するものと解されるか否かについて、原告の主張に基づいて検討することとする。

原告は、法人税法57条3項が、同条2項に関する否認とその例外の要件を全て書き尽くしたものであって、同条3項に規定された否認の要件を充足しない(すなわち、否認規定の例外要件としての特定資本関係5年超要件を充足する)事案に同法132条の2を適用することは許されないと主張し、特定資本関係5年超要件を満たすグループ内の法人に関する組織再編成について一般的否認規定を適用することが想定されていないことは、特定資本関係5年以下の組織再編成と5年超の組織再編成を明確に区別して規定している同法57条3項の構造からも明らかであると主張する。

しかし、法人税法57条3項は、一定期間内に特定資本関係を有することとなった法人間で組織再編成が行われた場合、共同で事業を営むための適格合併等として政令で定めるものに該当する場合を除き、特定資本関係が生じた日の属する事業年度前に生じた欠損金額等の引継ぎを制限する旨定めており、このような同項の規定の構造に鑑みても、同項は、未処理欠損金額を有するグループ外の法人をいったんグループ内の法人に取り込んだ上でグループ内の他の法人と組織再編成を行うといったグループ外の法人が有する未処理欠損金額を利用した租税回避行為を防止するために設けられた規定であって、未処理欠損金額を利用したあらゆる租税回避行為をあらかじめ想定して網羅的に定めたものとはいい難く、実際にも、特定資本関係5年超要件を満たす適格合併等であっても、法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われる場合が想定されないとはいい難い。

そうすると、同項は、むしろ、典型的な租税回避行為としてあらかじめ想定されるものを対象として定めた具体的な否認規定にすぎないものと理解するのが自然である。

そうすると、法人税法57条3項は、同条2項に関する否認とその例外の要件を全て書き尽くしたものとはいえず、同条3項が特定資本関係5年以下の組織再編成と5年超の組織再編成を区別して規定しているからといって、特定資本関係5年超の組織再編成について一般的否認規定の適用が排除されているとはいえないから、原告の上記主張は採用することができない。

原告は、欠損金額の繰越期間が5年から7年、9年、10年と順次変更された一方で、法人税法57条3項が否認規定の適用例外要件として定める特定資本関係の継続期間は5年のままとされたことなどから、特定資本関係5年超要件を満たした組織再編成につき、未処理欠損金額の引継ぎを否認することは、同項の趣旨を没却し、許されないなどと主張する。

しかしながら、欠損金額の繰越期間(法人税法57条1項)の延長に係る同法の改正は、我が国の企業の競争力強化等を図る目的で行われたものと理解され、同条3項の制定時に欠損金額の繰越期間に合わせて特定資本関係5年超要件が定められたとしても、欠損金額の繰越期間の延長に合わせて被合併法人の有する未処理欠損金額の引継ぎ制限に関する同項の特定資本関係5年超要件に係る期間を変更しなければならないというものではないし、これらの改正経緯から、特定資本関係5年超要件を満たした組織再編成につきおよそ同法132条の2を適用する余地がなくなったということもできないから、上記主張は採用することができない。

原告は、特定資本関係5年超要件を満たす適格合併について、法人税法132条の2を適用して未処理欠損金額の引継ぎを制限すると、適格合併として合併に伴う資産移転に係る課税繰延べを認めながら、未処理欠損金額の引継ぎは認めないことになり、資産移転等の譲渡損益と未処理欠損金額の引継ぎを同様に取り扱うとする組織再編税制の基本的な考え方に反することとなると主張する

確かに、組織再編税制の基本的な考え方は、組織再編成に伴う未処理欠損金額の取扱いについて、基本的に、移転資産等の譲渡損益に係る取扱いに合わせて従前の課税関係を継続させることとするか否かを決めるというものであると解される。

しかしながら、法人税法132条の2は、法人の行為又は計算が組織再編税制に係る各規定を租税回避の手段として濫用することにより法人税の負担を不当に減少させるものである場合に適用されるものであるところ、どの規定が濫用されたのかによって否認すべき租税法上の効果は異なり得るといえるから、法人税の更正又は決定に当たり、複数の租税法上の効果のうち未処理欠損金額の引継ぎという効果のみを否認するということも許容されるといえる。

また、同法57条3項の適用により被合併法人の有する未処理欠損金額の一部を引き継ぐことができなくなる場合であっても、その合併に伴う移転資産等に係る譲渡損益の計上の繰延べ(同法62条の2第1項)等が否定されるものではないことからすると、同法は、移転資産等に係る課税繰延べと被合併法人の有する未処理欠損金額の引継ぎが常に一体として認められるものではないことを予定しているものといえる。以上からすれば、原告の上記主張を採用することはできない。

原告は、平成18年度税制改正によって法人税法57条の2が設けられ、その後の改正で親子会社関係が成立した後の未処理欠損金額の引継ぎを制限する規定は特段設けられていないことから、親子会社関係が成立した後の未処理欠損金額の引継ぎ制限は同条によることで必要かつ十分であるとの立法判断がされたとし、本件合併のように特定資本関係5年超要件を満たす適格合併で、特定支配関係の成立の前後を通じて事業を営んでいるものについて、特定資本関係成立後の未処理欠損金額の引継ぎをも制限するような形で同法132条の2を適用することはおよそ想定されていないなどと主張する。

しかしながら、平成18年度税制改正により新設された法人税法57条の2は、欠損金の繰越控除の仕組みを利用して、欠損金を有する法人を買収した上で利益の見込まれる事業をその法人に移転することによって課税所得を圧縮するといった租税回避行為を防止するため、欠損金を利用するための買収と認められる場合を類型化して、その買収された法人の欠損金の繰越控除を認めないこととしたものであって、これに該当しない限り特定資本関係成立後に生じた未処理欠損金額の引継ぎ等を常に容認するものではないと解されるから、原告の上記主張を採用することはできない。

以上のとおり、特定資本関係5年超要件を満たす適格合併につき、法人税法57条3項の規定により一般的否認規定の適用が排除されることの論拠として原告が主張する点は、いずれも採用することができず、ほかに上記の適格合併につき同項の規定が一般的否認規定の適用を排除するものと解すべき理由は見当たらない。

したがって、法人税法は、特定資本関係5年超要件を満たす適格合併についても、同法132条の2が適用されることを予定しているものと解するのが相当である。

東京地裁/令和元年6月27日判決(森英明裁判長)/(棄却)(控訴)争点②について

同条にいう「法人税の負担を不当に減少させる結果となると認められるもの」とは、法人の行為又は計算が組織再編税制に係る各規定を租税回避の手段として濫用することにより法人税の負担を減少させるものであることをいうと解すべきであり、その濫用の有無の判断に当たっては、①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とはかい離した形式を作出したりするなど、不自然なものであるかどうか、②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか等の事情を考慮した上で、当該行為又は計算が、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるもの又は免れるものと認められるか否かという観点から判断するのが相当である(平成28年最判参照)。

平成13年度税制改正により導入された組織再編税制の基本的な考え方は、実態に合った課税を行うという観点から、原則として、移転資産等についてその譲渡損益の計上を求めつつ、移転資産等に対する支配が継続している場合には、その譲渡損益の計上を繰り延べて従前の課税関係を継続させるというものである。

このような考え方から、組織再編成による資産等の移転が形式と実質のいずれにおいてもその資産等を手放すものであるとき(非適格組織再編成)は、その移転資産等を時価により譲渡したものとされ、譲渡益又は譲渡損が生じた場合、これらを益金の額又は損金の額に算入しなければならないが(法人税法62条等)、他方、その移転が形式のみで実質においてはまだその資産等を保有しているということができるものであるとき(適格組織再編成)は、その移転資産等について帳簿価額による引継ぎをしたものとされ(同法62条の2等)、譲渡損益が生じないものとされている。

また、上記のような考え方から、組織再編成に伴う未処理欠損金額の取扱いについても、基本的に、移転資産等の譲渡損益に係る取扱いに合わせて従前の課税関係を継続させることとするか否かを決めることとされており、適格合併が行われた場合については、被合併法人の前7年内事業年度において生じた未処理欠損金額は、それぞれ当該未処理欠損金額の生じた前7年内事業年度の開始の日の属する合併法人の各事業年度において生じた欠損金額とみなすものとして(同法57条2項)、その引継ぎが認められている。

ところで、適格合併には、大別して、企業グループ内の適格合併(法人税法2条12号の8イ及びロ)と共同事業を営むための適格合併(同号ハ)があるところ、いずれについても移転資産の対価として株式又は出資以外の資産の交付がされないことが要件とされている。

これは、株式又は出資以外の資産の交付がされる場合には、その経済実態は通常の売買取引と異なるところがなく、移転資産に対する支配が継続していないこととなるなど、組織再編成の前後で経済実態に実質的な変更がないとはいえなくなるからであると考えられる。

また、上記要件に加えて、共同事業を営むための適格合併については共同事業要件(施行令4条の2第4項各号)が必要とされ、企業グループ内の適格合併についても、完全支配関係がある場合と異なり支配関係があるにすぎない場合には、いわゆる従業者引継要件〔法人税法2条12号の8ロ(1)〕及び事業継続要件〔同(2)〕が必要とされている。

以上の法人税法等の規定に加え、前記アの組織再編税制の基本的な考え方の「移転資産等に対する支配が継続している場合」としては、当該移転資産等の果たす機能の面に着目するならば、被合併法人において当該移転資産等を用いて営んでいた事業が合併法人に移転し、その事業が合併後に合併法人において引き続き営まれることが想定されているものといえるところ、このことからすれば、組織再編税制は、組織再編成による資産の移転を個別の資産の売買取引と区別するために、資産の移転が独立した事業単位で行われること及び組織再編成後も移転した事業が継続することを想定しているものと解される。

そして、完全支配関係がある法人間の合併は、いわば経済的、実質的に完全に一体であったものを合併するものといえるのに対し、支配関係がある場合の合併や共同事業を営むための合併の場合は、経済的同一性・実質的一体性が希薄であることから、上記の基本的な考え方に合致するように、従業者引継要件及び事業継続要件等の要件が付加されているものと考えられる。

このように、組織再編成税制(ママ)は、完全支配関係がある法人間の合併についても、他の2類型の合併と同様、合併による事業の移転及び合併後の事業の継続を想定しているものと解される。

そうすると、法人税法57条2項についても、合併による事業の移転及び合併後の事業の継続を想定して、被合併法人の有する未処理欠損金額の合併法人への引継ぎという租税法上の効果を認めたものと解される。

そこで、本件合併が不当性要件を満たすか否かについて判断するに当たっては、前記を考慮した上で、本件合併が、組織再編成を利用して税負担を減少させることを意図したものであって、上記の法人税法57条2項の趣旨及び目的から逸脱する態様でその適用を受けるものと認められるか否かという観点から判断するのが相当である。

以上に反する原告の主張は、上記説示に照らし、採用することができない。

原告は、本件合併により旧B社を吸収合併したものの、本件合併に併せて新B社を設立し(本件設立)、本件合併と同日、本件転籍、本件譲渡及び本件賃貸借が行われた。

これにより、本件事業に従事していた旧B社の従業員は原告を経ずに同一労働条件で新B社に引き継がれ、本件事業に係る本件棚卸資産等も同社に引き継がれた。

また、本件事業に係る本件製造設備等についても、その所有こそ原告に帰属したものの、減価償却費相当額は賃借料という名目で新B社が負担することとなった。

さらに、旧B社が締結していたリース契約は、本件合併後新B社に引き継がれ、同社の取引先も旧B社の取引先と同一であったほか、本件設立当時の新B社の商号、目的及び役員構成も旧B社のそれと同一であり、新B社の本店所在地も、設立当時こそ旧B社と異なっていたものの、本件合併の翌日には同社の解散当時の本店所在地に移転された。

以上の事情に照らすと、本件合併とともに本件設立、本件転籍、本件譲渡及び本件賃貸借が行われたことによって、実態としては、旧B社の営んでいた本件事業はほぼ変化のないまま新B社に引き継がれ、原告は、旧B社の有していた本件未処理欠損金額のみを同社から引き継いだに等しいものということができる。

そうすると、本件合併は、形式的には適格合併の要件を満たすものの、組織再編税制が通常想定している移転資産等に対する支配の継続、言い換えれば、事業の移転及び継続という実質を備えているとはいえず、適格合併において通常想定されていない手順や方法に基づくもので、かつ、実態とはかい離した形式を作出するものであり、不自然なものというべきである。

原告は、本件合併は実態を伴うものであったとし、その理由として、旧B社や原告のアルミホイール製造事業の損益構造が変更され、Eからの受注量減少に伴う赤字リスクを原告が負担するようにビジネスモデル(事業リスクの所在)が変更され、併せて原告における重要な事業として、その管理体制が強化されたなどと主張する。

そこで検討すると、確かに、本件製造設備等は原告の所有となったものの、新B社は、本件賃貸借により減価償却費相当額の賃借料を負担することになったものであるし、Eからの受注量減少に伴う赤字リスクを原告が負担することとなったのは、旧B社との間で行うことも可能であった本件単価変更によるものであることに照らせば、本件合併自体の効果によって原告の主張する損益構造の変更、事業リスクの所在の変更が生じたと評価することは相当でないといわざるを得ない。

また、原告における本件事業の管理体制の強化についても、旧B社の事業を原告における予算会議の審議対象とすることなどにより、本件合併によらずとも実現可能であったということができる。

したがって、原告の上記主張を採用することはできない。

実態としては、旧B社の営んでいた本件事業はほぼ変化のないまま新B社に引き継がれ、原告は、旧B社の有していた本件未処理欠損金額のみを同社から引き継いだに等しいものといえるところ、前記認定事実のとおり、本件合併の検討に当たっては、終始、「メリット」「ねらい」などとして、本件未処理欠損金額を利用した節税効果が挙げられていた。

また、本件合併について検討を始めた当初は、原告内に新たな部門を設け、生産委託会社として設立した新会社にアルミホイールの製造を委託することが検討されるなど、本件事業を原告の一部門として取り込むことにより旧B社の損益を改善するといった事業目的もあったものといえるものの、結局は、原告内に新たな部門が設置されることはなく、本件事業は新B社に引き継がれ、本件製造設備等の減価償却費相当額を同社に負担させるとの方針が決まった頃(平成22年1月13日頃)以降は、本件合併自体によって本件事業の損益状況の改善を図るという目的を達成することはできない状況にあったといえる。

そして、このことは、同日の経営会議において、原告の購入価格を高く設定しないと新会社は黒字にならないのではないかと発言や、節税効果だけではないかとの発言があったことからみても、原告経営陣において当然認識されていたということができる。

以上の本件合併及びこれに伴う本件設立等の検討経過等に照らすと、本件合併の主たる目的は本件未処理欠損金額の引継ぎにあったものとみるのが相当であり、前記アで述べた本件合併の不自然さも考慮すると、税負担の減少以外に本件合併を行うことの合理的理由となる事業目的その他の事由が存在するとは認め難いといわざるを得ない。

なお、原告は、前記にいう「事業目的」について、原告取締役会において合併契約の承認決議がされた平成21年12月21日の時点で判断するべきであると主張するが、法人税法132条の2の趣旨及び目的に照らし、そのような限定をすることは相当でない。

これに対し、原告は、本件合併による法人税の負担減少は副次的効果にすぎず、目的の一つですらなかったなどと主張し、乙も、証人尋問において、税務上のメリットを考慮しなかったとか、審議・議論の対象とはならなかったなどと供述するものの、前記認定事実のとおり、経営会議や取締役会において経営企画室や経理部から資料として示された書面には、常に未処理欠損金額を引き継ぐことによる節税に関する記載があったこと等に照らし、いずれも採用することはできない。

また、原告は、本件合併について、本件事業の損益構造の変更やその管理体制の強化といった正当な事業目的があったと主張する。

しかしながら、前記のとおり、Eからの受注量減少に伴う赤字リスクを原告が負担することとなったのは本件単価変更によるものであるし、原告における本件事業の管理体制の強化も本件合併によらずとも実現可能であったことからすると、本件合併や本件設立等の諸策を検討する中で損益構造の変更や管理体制の強化の観点からの施策が取られたことがあったにせよ、これらが本件合併自体の主たる目的であったということはできず、前記の判断を左右するものとはいえない。

本件合併は、通常想定されない組織再編成の手順や方法に基づくものであり、実態とはかい離した形式を作出するものであって、その態様が不自然なものであることに加えて、本件未処理欠損金額の引継ぎによって原告の法人税の負担を減少させること以外に本件合併を行うことの合理的な理由となる事業目的その他の事情があったとは認められないことからすれば、本件合併は、組織再編成を利用して税負担を減少させることを意図したものであって、法人税法57条2項の本来の趣旨及び目的から逸脱する態様でその適用を受けるものというべきである。

そうすると、本件合併は、組織再編税制に係る上記規定を租税回避の手段として濫用することによって法人税の負担を減少させるものとして、法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるということができる。

以上によれば、本件未処理欠損金額を原告の欠損金額とみなして損金の額に算入する計算は、法人税法132条の2の規定に基づき否認することができ、証拠及び弁論の全趣旨によれば、原告の本件各事業年度における法人税の額及び原告に課される過少申告加算税の額は、別紙3のとおりとなり、本件各更正処分等における法人税の額及び過少申告加算税の額と同額であると認められる。したがって、本件各更正処分等は適法である。

以上によれば、原告の請求はいずれも理由がないから棄却することとして、主文のとおり判決する。

東京高裁/令和元年12月11日判決(深見敏正裁判長)/(棄却)(上告・上告受理申立て)争点①について

控訴人は、本件合併のような合併は、法人税法132条の2が適用される類型とはいえないとし、同イのとおり、法人税法57条3項は、同条2項による未処理欠損金額の承継の否認とその例外の要件を全て書き尽くしたものであり、特定資本関係5年超要件を充たす適格合併には一般的否認規定を適用しない趣旨を明確にしたものであるなどと主張する。

しかしながら、本判決で付加訂正の上引用する原判決(以下「原判決」という。)が第5・2(1)で判示するとおり、法人税法132条の2の文言上、組織再編成に係る特定の行為又は計算を否認の対象から除外する定めはないこと、同条が、租税再編成(ママ)が、その形態や方法が複雑かつ多様であるため、これを利用する巧妙な租税回避行為が行われやすく、租税回避の手段として濫用されるおそれがあることから、税負担の公平を維持するため、組織再編成において法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、それを正常な行為又は計算に引き直して法人税の更正又は決定を行う権限を税務署長に認めたものであり、組織再編成に係る租税回避を包括的に防止する規定として設けられたものと解されること(平成28年最判参照)からすると、本件合併のような合併について、およそ法人税法132条の2の適用がないとする控訴人の主張は理由がない。

また、法人税法57条3項自体、グループ外の法人が有する未処理欠損金額を利用した租税回避行為を防止するために設けられた規定であるにとどまり、未処理欠損金額を利用したあらゆる租税回避行為を前提として網羅的に定めたものとはいえないことや、同法57条3項において、その適用の有無を区別する特定資本関係5年超要件が、直ちに一般的否認規定の適用の有無に帰結するものとも解されないことからすると、同法57条3項が、特定資本関係5年超要件を充たす適格合併には一般的否認規定を適用しない趣旨を明確にしたと解することは困難である。

控訴人は、税制改正の経緯において、特定資本関係5年超要件が欠損金額の繰越期間の延長にかかわらず維持されたことなども主張するが、税制改正に係る説明資料等に照らし、前記改正の経緯において、同要件の検討が不可欠であったと認めることはできず、控訴人の主張を採用することはできない。

控訴人は、特定資本関係成立後の未処理欠損金額の引継ぎを否認することができる法人税法57条の2が適用されない場合に、特定資本関係成立後の未処理欠損金額の引継ぎをも制限するような形で同法132条の2を適用することはおよそ想定されていないなどと主張する。

しかしながら、前記で判示した法人税法132条の2の組織再編成に係る租税回避を包括的に防止するという趣旨に加え、法人税法57条の2が、欠損金の繰越控除の仕組みを利用して、欠損金を有する法人を買収した上で利益の見込まれる事業をその法人に移転することで課税所得を圧縮するという類型の租税回避行為を防止する規定であるにとどまり、これに該当しない場合には常に未処理欠損金額の引継ぎ等を認めるものとはいえないことからすると、同法57条の2についても、これが一般的否認規定を未処理欠損金額の引継ぎに適用しない趣旨を明確にしたと解することはできない。よって、控訴人の主張を採用することはできない。

控訴人は、適格合併について、完全支配関係がある場合は、事業継続要件が必要とされていないから〔法人税法2条12号の8イ、ロ(2)参照〕、未処理欠損金額の引継ぎを利用した租税回避のおそれがない類型として、同法132条の2によって未処理欠損金額の引継ぎは否認されないなどと主張する。

しかしながら、完全支配関係下の適格合併において事業継続要件〔同法2条12号の8ロ(2)〕が求められていないのは、元々経済的に同一であった被合併法人と合併法人が合併する場合であるからであることを意味するにすぎず、また、証拠によれば、組織再編税制の立案担当者も、適格合併においては、組織再編成前に行われていた事業が組織再編成後に継続することを前提にしている旨を説明していたことが認められるのであって、完全支配関係下の適格合併について、法人税法57条2項の趣旨において、およそ事業の継続が考慮されていないものと解することは困難であるものと考えられる。

また、組織再編成に係る租税回避を包括的に防止するという法人税法132条の2の前記の趣旨からすると、完全支配関係の金銭等不交付要件のみを充たせば、同法57条3項により個別に否認されない限り、同条2項により未処理欠損金額の引継ぎが認められると解することや、完全支配関係による適格合併が、一律に租税回避のおそれがない類型に当たると解することもできないというべきである。よって、控訴人の主張を採用することはできない。

控訴人は、本件の経済実態は、平成28年最判と事案を異にしており、経済的に自己と一体である完全子会社で発生した未処理欠損金額を利用したにすぎず、また、当該引継ぎは、控訴人が負担した過大な課税所得に基づく法人税の負担を、本来、控訴人が負担すべきであった適正な法人税額へと調整することによる公正妥当な税務処理であるなどと主張する。

しかしながら、法人税法132条の2は、平成28年最判も指摘するとおり、税負担の公平を維持するため、組織再編成において法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、それを正常な行為又は計算に引き直して法人税の更正又は決定を行う権限を税務署長に認めたものと解され、組織再編成に係る租税回避を包括的に防止する規定として設けられたものであるから、平成28年最判と事案を異にすることで、直ちに法人税法132条の2の適用を免れることにはならないことはいうまでもない。

また、控訴人と旧B社は、本件合併前は独立した別法人として存在し、個別に納税義務を負担していたものであり、そうした法形式を選択したのも控訴人である以上、本件合併前にこれを一体的に捉えて過大な課税所得を負担したとする立論は、理由がない。

以上の事実によれば、控訴人の主張は採用することはできない。

東京高裁/令和元年12月11日判決(深見敏正裁判長)/(棄却)(上告・上告受理申立て)争点②について

控訴人は、本件は、平成28年最判と事案を異にしており、経済実態に照らせば、本件合併による未処理欠損金額の引継ぎは、控訴人が負担してきた過大な法人税の負担を適正な法人税額へと調整することを意味するにすぎないなどと主張する。

しかしながら、組織再編成に係る租税回避を包括的に防止するという法人税法132条の2の前記の趣旨に照らすと、本件が、平成28年最判と事案を異にするとしても、そのことから直ちに法人税法132条の2の不当性要件が否定されるものとはいえないことは前判示のとおりである。

また、同条の不当性要件の有無については、平成28年最判の判示する「租税回避の意図」の有無及び「各規定の趣旨目的からの逸脱」の有無の観点から検討すべきであり、後者の観点は、本件合併が、適格合併における未処理欠損金額の引継ぎ等について定める法人税法57条2項の趣旨目的から逸脱しているか否かの観点から検討するのが相当というべきである。

なお、控訴人は、経済実態に照らせば、本件合併による未処理欠損金額の引継ぎは、過大な法人税額を適正なものへと調整するものであるなどとも主張するが、先にも判示したとおり、控訴人と旧B社とは、本件合併以前には独立した法人として存し、納税義務を負担していたのであり、これを一体として捉えて本件合併前の法人税額が過大であるとすべき法的根拠は明らかでなく、また、控訴人が主張する本件合併後の法人税額が適正であることについても、その根拠は明らかではないのであって、控訴人の主張は理由がない。

控訴人は、法人税法57条2項は、組織再編成に係る未処理欠損金額の引継ぎについて、適格合併が行われた場合には、同条3項の適用がない限りは、引継ぎを認めており、適格合併では、完全支配関係がある場合は、金銭等不交付要件のみを充たせば足りるものとして、従業者引継要件及び事業継続要件を必要としていないから、これらを実質的に充足することを求めることは予測可能性を著しく害するなどと主張する。

確かに、完全支配関係にある法人間の適格合併については(法人税法2条12号の8イ)、支配関係にある法人間の適格合併におけるような従業者引継要件及び事業継続要件(同条12号の8ロ)の定めは設けられていない。

しかしながら、組織再編税制は、組織再編成の前後で経済実態に実質的な変更がなく、移転資産等に対する支配が継続する場合には、その譲渡損益の計上を繰り延べて従前の課税関係を継続させるということを基本的な考え方としており、また、先に組織再編税制の立案担当者の説明を引用して判示したとおり、組織再編税制は、組織再編成により資産が事業単位で移転し、組織再編成後も移転した事業が継続することを想定しているものと解される。

加えて、支配関係にある法人間の適格合併については、当該基本的な考え方に基づき、前記の従業者引継要件及び事業継続要件が必要とされているものと解され、殊更に、完全支配関係にある法人間の適格合併について、当該基本的な考え方が妥当しないものと解することはできないから、当該適格合併においても、被合併法人から移転した事業が継続することを要するものと解するのが相当である。

そして、これらの基本的な考え方等を踏まえれば、完全支配関係にある法人間の適格合併について、法人税法132条の2の適用の有無に関し、その不当性要件に係る租税回避の意図があるか否か、同法57条2項の趣旨目的から逸脱しているか否かについては、関係者において、当該行為自体から認識し検討することが可能というべきである。

よって、完全支配関係にある法人間の適格合併について、事業の移転及び継続を含め検討すべきものとしても、納税者の予測可能性を害するものとはいえず、控訴人の主張を採用することはできない。

控訴人は、本件合併については、その全体像が考慮されなければならず、本件単価変更は、本件賃貸借による損失負担のリスクから新B社を解放し、本件合併そのものの効果を維持するための施策であって、経済的合理性のある経営判断を尊重すべきであるなどと主張する。

しかしながら、本件合併においては、本件合併とともに、新B社の設立(本件設立)、旧B社の従業員の新B社への転籍(本件転籍)、旧B社から控訴人が承継した本件事業に係る棚卸資産等の新B社への譲渡(本件譲渡)、旧B社から控訴人が承継した本件事業に係る製造設備等の新B社への賃貸借(本件賃貸借)がされたことがそれぞれ認められる。

加えて、控訴人は、新B社との間の取引品につき本件単価変更を実施しているものの、本件製造設備の所有権は控訴人に帰属したものの、減価償却費相当額は賃借料の名目で新B社が負担することになっており、本件単価変更は本件賃貸借による損失負担のリスクから新B社を解放するために実施された施策であるというべきである。

このことを踏まえ、これを前記各方法と併せ考慮したとしても、本件単価変更を含む一連の施策が適格合併において通常想定される方法であるものといえるのか疑義があることからすると、本件事業が旧B社から控訴人に移転し、控訴人において、本件事業を継続しているものと評価することは困難であって、旧B社の本件事業は、ほぼ変化のないまま新B社に引き継がれ、控訴人は旧B社の本件未処理欠損金額を引き継いだのみに等しいという本件合併の実質が否定されることにはならない。

そうすると、本件合併は、経済実態において実質的な変更がなく、移転資産等に対する支配が継続するものということはできないから、適格合併において通常想定されない手順や方法に基づくものであり、実態とは乖離した形式を作出するもので、不自然なものといわざるを得ず、控訴人の主張を採用することはできない。控訴人は、経営判断を尊重すべきとも主張するが、合理的根拠に基づくものとはいえない。

控訴人は、本件各更正処分等は、法人税法132条の2により否認する場合における適切な引直しをせず、かつ、本件合併等と同一の結果となるより迂遠ではない手段も明らかにしていないから、本件合併等が、通常は想定されない手順や方法であることの立証をしていないなどと主張する。

しかしながら、税務署長において、法人税法132条の2に基づき、組織再編成に係る行為又は計算を否認する場合には、当該行為又は計算により不当に減少している税負担の部分を排除するために必要な限度で課税標準等の計算を行えば足りるものと解されるから、本件では、本件未処理欠損金額の引継ぎを認めずに控訴人の法人税の課税標準等を算定すれば足りるというべきであり、控訴人の主張を採用することはできない。

控訴人は、本件合併には、当初から、本件事業の損益状況の改善を図るという合理的な事業目的が存し、事実の全体像を捉えれば、本件賃貸借の実施にかかわらず、本件合併の目的は達せられる状況にあったが、合理的な経営判断により本件賃貸借及び本件単価変更が実施されたのであって、経営判断の合理性に、税務署長が容喙するのは相当でないなどと主張する。

しかしながら、本件合併、本件設立、本件転籍、本件譲渡、本件賃貸借及び本件単価変更等に係る一連の検討経過に照らすと、本件合併の検討においては、当初から会議資料やメールなどで本件未処理欠損金額の引継ぎによる節税効果が「メリット」、「ねらい」などとして指摘されていたこと、本件事業の損益状況の改善を図ることは、控訴人と旧B社間の取引品の単価を変更する等、本件合併以外の方法によることも可能であったと考えられることなどからすると、本件合併の主たる目的は本件未処理欠損金額の引継ぎにあり、そのこと以外に本件合併の一連の経過を行うことの合理的な理由となる事業目的その他の事由の存在を認めることはできないといわざるを得ない。

また、経営判断により本件賃貸借及び本件単価変更が実施されたとしても、税務署長が法人税法132条の2に基づき本件未処理欠損金額の引継ぎを否認することが許されないものということはできず、控訴人の主張は理由がない。

以上によれば、本件合併は、租税再編税制(ママ)に係る法人税法57条2項を租税回避の手段として濫用することにより法人税の負担を減少させるものとして、法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たると解され、税務署長は、同条に基づき、本件未処理欠損金額を控訴人の欠損金額とみなして損金の額に算入する計算を否認することができるというべきであり、本件各事業年度における法人税の額及び過少申告加算税の額の算定に違法な点も認められない。したがって、本件各更正処分等は適法であり、本件請求はいずれも理由がない。

そして、その他、控訴人は種々主張するが、本件記録を検討しても、上記認定判断を左右するに足りる事由は認められない。

よって、本件請求をいずれも棄却した原判決は、相当であり、本件控訴は理由がないから、棄却することとして、主文のとおり判決する。

東京地裁 判示要旨

- 1.

- ■法人税法57条3項は、同条2項に関する否認とその例外の要件を全て書き尽くしたものとはいえず、同項が特定資本関係5年以下の組織再編成と5年超の組織再編成を区別して規定しているからといって、特定資本関係5年超の組織再編成について一般的否認規定の適用が排除されているとはいえない。

- 2.

- ■本件合併とともに新子会社設立、新子会社に旧B社の本件事業に従事していた全従業員を転籍、新子会社に旧B社から承継した本件事業に係る棚卸資産の譲渡等が行われたことによって、実態としては、旧B社の営んでいた本件事業はほぼ変化のないまま新子会社に引き継がれ、原告は、旧B社の有していた本件未処理欠損金額のみを同社から引き継いだに等しいものということができる。そうすると、本件合併は、形式的には適格合併の要件を満たすものの、組織再編税制が通常想定している移転資産等に対する支配の継続、言い換えれば、事業の移転及び継続という実質を備えているとはいえず、適格合併において通常想定されていない手順や方法に基づくもので、かつ、実態とはかい離した形式を作出するものであり、不自然なものというべきである。

■税負担の減少以外に本件合併を行うことの合理的理由となる事業目的その他の事由が存在するとは認め難いといわざるを得ない。

■本件合併は、組織再編税制に係る規定を租税回避の手段として濫用することによって法人税の負担を減少させるものとして、法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるということができる。

東京高裁 判示要旨

- 1.

- ■法人税法132条の2の文言上、組織再編成に係る特定の行為又は計算を否認の対象から除外する定めはない。

- 2.

- ■法人税法57条3項が、特定資本関係5年超要件を充たす適格合併には一般的否認規定を適用しない趣旨を明確にしたと解することは困難である。

■一連の検討経過に照らすと、未処理欠損金額の引継ぎによる節税効果が「メリット」、「ねらい」などとして指摘されていたこと等からすると、本件合併の主たる目的は未処理欠損金額の引継ぎにあり、そのこと以外に合理的な理由となる事業目的その他の事由の存在を認めることはできない。

■本件合併は、組織再編税制に係る法人税法57条2項を租税回避の手段として濫用することにより法人税の負担を減少させるものとして、法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たる。

認定事実

編集者コメント

経済合理性 vs. 濫用基準 租税回避否認規定の温度差とその影響

■ユニバーサルミュージック事件とTPR事件では、行為計算否認規定の規範(要件)に温度差を感じる。ユニバーサルミュージック事件では「経済合理性基準」が緩く解釈された。ユニバーサルミュージック事件の東京高裁(東京高令和2年6月24日)は、争点である不当性要件については、グループ再編の一環としてなされた原告の借入れが経済的合理性を欠くものであるか否かを判断すべきであるとし、本件借入れが専ら経済的、実質的見地において純粋経済人として不自然、不合理なもの、すなわち経済的合理性を欠くものであるというべき事情は見当たらないとして、納税者を勝訴させた。最高裁も、全面的に高裁を支持し、「本件組織再編取引等は、通常は想定されない手順や方法に基づいたり、実態とはかい離した形式を作出したりするなど、不自然なものであるとまではいえない」と判示した。

■これに対し、TPR事件では「濫用基準」が厳格に適用されている。高裁は、「本件合併の主たる目的は未処理欠損金額の引継ぎにあり、そのこと以外に合理的な理由となる事業目的その他の事由の存在を認めることはできない。」とし、繰越欠損金の引き継ぎ以外には、事業目的は存在しないとまで言い切っている。

■ユニバーサルミュージック事件が、法人税法132条1項(同族会社の行為計算否認規定)を巡る争いであったのに対し、本事案は、ヤフー事件と同様に法人税法132条の2(組織再編成にかかる行為又は計算の否認)が争点であった。ヤフー事件のあとのユニバーサルミュージック事件(最判令和4年4月21日)は、IBM事件と同様、法人税法132条1項にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」に該当するかが問われたが、ここでも、最高裁は、法人税法132条1項の「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」とは、同族会社等の行為又は計算のうち、経済的かつ実質的な見地において不自然、不合理なもの、すなわち経済的合理性を欠くものであって、法人税の負担を減少させる結果となるものをいうと判示し、経済的合理性基準で判断をしている。本件納税者による借入れは、経済的合理性を欠くものとはいえないとして、国の上告を棄却した。この事からも、132条1項に比して、132条の2の「不当性」の射程は、相当広いように思われる。

■組織再編成が租税回避行為に利用されるケースは今後も想定されるところであり、多様な租税回避行為について事前に個別規定を設けることは困難であるといった問題があり、細則を設けると租税回避行為はその抜け道を通って行われることも予想される。また、過度な規定は企業の組織再編成の行為を阻害する懸念があるところ、適正・公平な課税や納税者の予見可能性の観点からどこまで個別規定を設ける必要があるのかも難しい問題であるし、このために一般否認規定を設けてあるという意見も多いと思われるが、一意見として受け止めていただきたい。いずれにしても、組織再編税制は、今後も変化していくものであるから、税務訴訟の活性化により、今後も税法が進化、整備されていくことを期待する。

重要概念/租税回避

租税回避の現状と未来 GAAR導入の是非

■租税法に規定する課税要件は、典型的な取引形態を目標として規定されており、立法の精神は、常に正常なる取引形態を想定して、これを前提に課税要件の構成要件を選定している。この課税要件の立法精神は典型的であればあるほど、納税義務者は、その典型的な経済取引を迂回することを試みるとう弊害が生じやすい。

■日本租税回避否認規定には、個別否認規定と、やや包括的な同族会社の行為計算否認がある。近年これらに、組織再編、連結法人と外国法人に係る行為計算否認が追加されている。

■過去に、昭和34年4月に設置された税制調査会によって第二次答申として昭和36年7月5日に「国税通則法制定に関する答申」が出され、その二に「実質課税の原則等」という項目があり、答申では、税法の解釈・適用に関して、現行法においても従来からいわゆる実質課税の原則の適用があるという認識に立って、税法の解釈及び課税要件事実の判断については、各税法の目的に従い、租税負担の公平を図るよう、それらの経済的意義及び実質に即して行うものとするという趣旨の原則的規定として実質課税の原則を設けることが提言された。しかし、結果として、この答申は、国税通則法に盛り込まれることなく、現在に至っている。

■こうしてGAARの創設は見送られてきたわけであるが、近年、GAAR創設に意見が語られる背景には次のような理由が挙げられる。

①多額の税額軽減の租税回避事案で国が敗訴することがあった。

②パートナーシップ等、日本にない事業体を利用したスキームの増加。

③日本の租税回避防止規定が未整備な点において、すでに外国では通用しない租税回避スキームを日本に持ち込むケースがある。

■GAARが創設されるとすれば、不確定概念が多用されると予想されるため、納税義務者の予測可能性がどの程度明らかになるかは懸念されるところである。過去に、法人税法132条の2、132条の3、147条の2が公表された時に、否認される基準が明確ではないとの批判があったが、その批判がそこまで大きく盛り上がらなかったのは、組織再編、連結納税、外国法人という限定された適用領域であったことも原因である。

租税回避規定のジレンマ

■金子宏教授は、租税法律主義の観点から、一般的租税回避否認規定の欠点として、「否認の要件は一般的・抽象的にならざるを得ないから、……法的安定性・予測可能性が害されるおそれが大きい。」と指摘しており、一方でこの点について、個別的否認規定によれば、「それぞれの回避行為のパターンに対応して否認の要件を具体的且つ明確に定めることが可能であり、法的安定性ないし予測可能性が害されるおそれはそれだけ少なくなる。」と述べている。

■さらに、個別的否認規定の欠点として、「立法によって否認規定が設けられるまでは、租税回避は黙過されることになる」こと、「否認の要件が具体的であるだけに、それに該当するのを避けることは比較的容易であって、否認要件の外側の安全地帯に新たな租税回避が生み出されやすい」こと等を指摘している。

■これらは金子宏教授が40年以上前に発表した論文における指摘であるが、当時に比べ、納税者による取引がますます複雑化・国際化する現代社会においては、個別的否認規定の欠点として、「新たな類型の租税回避スキームに適時に対抗しきれない」という趣旨の指摘が追加されるように思われる。すなわち最近の国際的租税回避事案を鑑みても、改めて個別的否認規定の創設による原則的な対応を見直す時期に差し掛かっているのではないだろうか。

併せて読みたい/ヤフー事件(最判平成28年2月29日)

強化された伝家の宝刀 ヤフーへ約265億円の追徴課税

インターネット検索大手の株式会社ヤフーが、多額の繰り延べ欠損金を抱えていたソフトバンクIDCソリューションズ株式会社(IDCS)を吸収合併。IDCSから引き継いだ約540億円の繰越欠損金をヤフー本体の損金として処理したところ、東京国税局から、法人税法132条の2(組織再編成に係る行為又は計算)の規定に基づき、これを組織再編税制を利用した租税回避行為であるとして、約540億円の追徴課税処分を受けた事例。

法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に該当するか否か、組織再編成に係る伝家の宝刀「行為計算否認規定」について裁判所がどのような判断を下すか、世間から大きな注目を集めた。

国側の全面勝訴で決着したが、法人税法132条(同族会社等の行為又は計算の否認)を含む「租税回避」の捉え方に大きな影響を与えた先例判決として、後世に残る重要判例。