NTTドコモ事件

目次

エントランス回線1回線でも少額の減価償却資産に該当

概要

NTTドコモグループの少額の減価償却資産該当性が争われた事案。グループ9社合計108億円という巨額な課税処分であり、新聞にも大きく報道され、広く世間の関心を集めた。

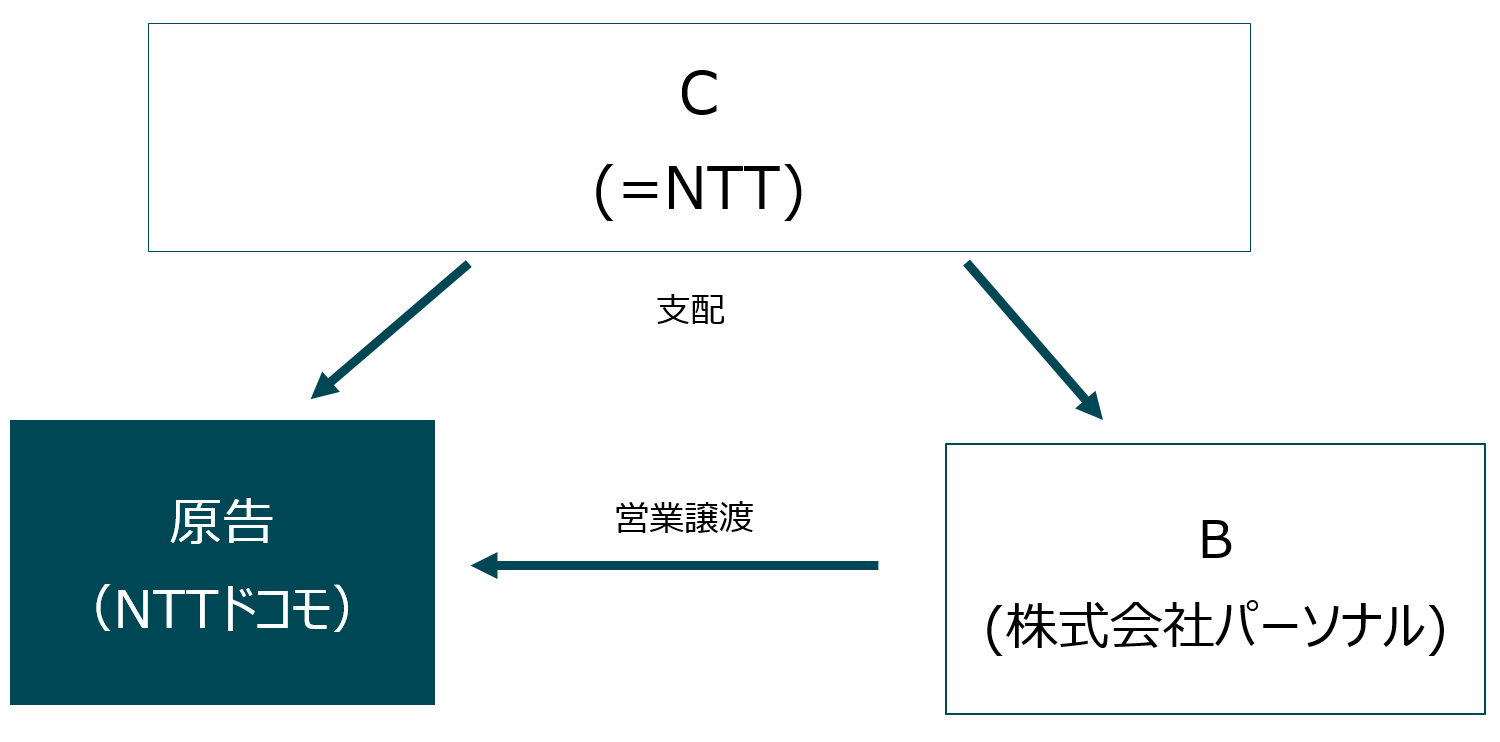

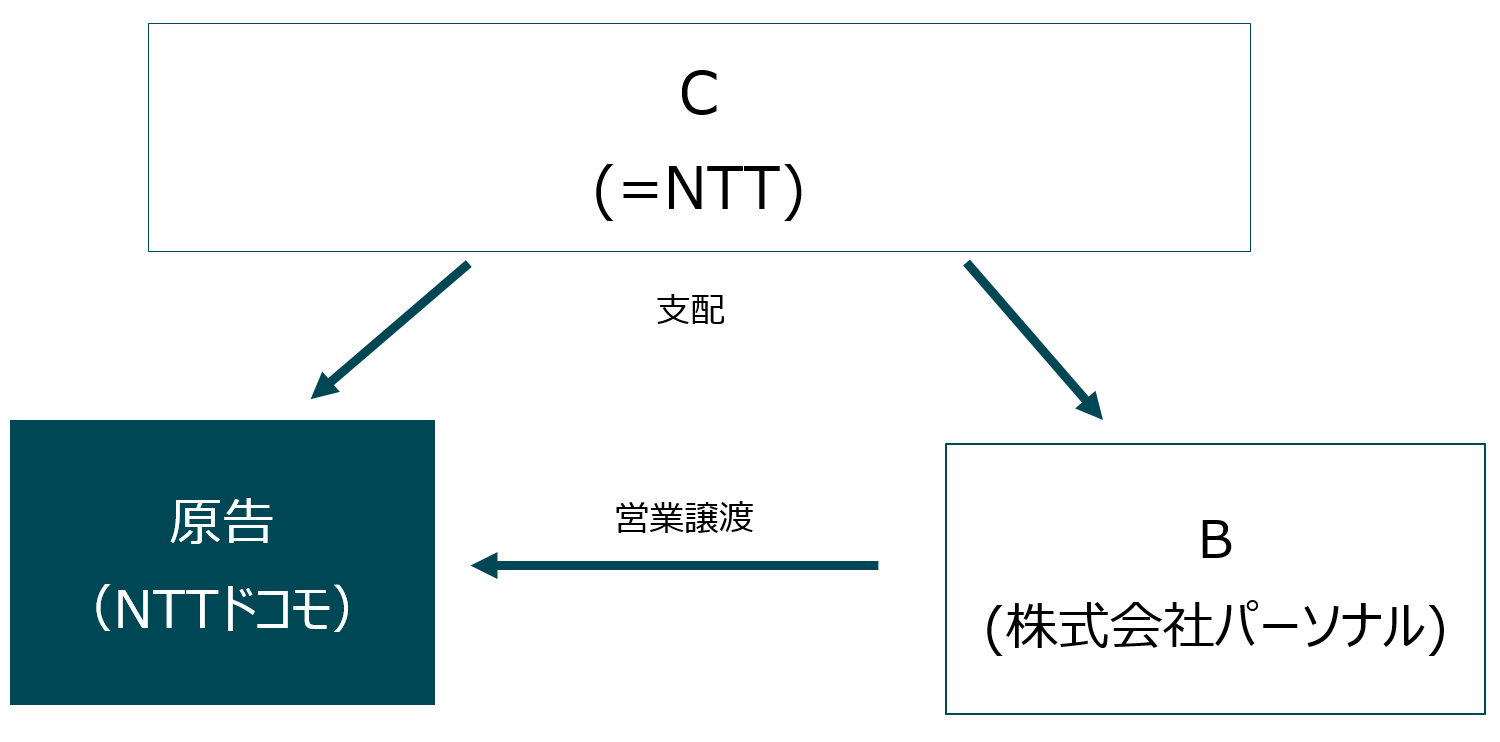

相関図

少額の減価償却資産該当性について最高裁が初めて判決を言い渡した。

NTTドコモが、電話網に係る回線を、1回線あたり72,800円で150,000回線購入し、当該資産は少額の減価償却資産(旧法人税法施行令133条)であるとして、取得価額の全額を損金に算入した。これに対し、税務署長は、当該支出は少額の減価償却資産に該当しないとして、更正処分を行った。

「資産として機能を発揮する状態」とはいかなる様を指すか?減価償却の最も重要な役割である「期間損益を正確ならしめる」目的との整合性は?賛否両論がある判決である。企業会計と税法が融合された問題提起である。

(※当記事では、グループ9社の各訴訟のうち、中央事件について取り上げている。)

■裁判所情報

東京地方裁判所 平成17年5月13日判決判決(菅野博之裁判長)(認容・国側控訴)

東京高等裁判所 平成18年4月20日判決(太田幸夫裁判長)(棄却・国側上告)

最高裁判所 平成20年9月16日判決(藤田宙靖裁判長)(棄却)(確定)(納税者勝訴)

争点

■少額の減価償却資産の一時損金算入

本件資産取得の1単位とは、エントランス回線全回線の合計金額か、若しくは、エントランス回線1回線あたりの金額か。

判決

■東京地方裁判所

→認容(国側控訴)

一個のエントランス回線があれば、通話することに支障はない。

■東京高等裁判所

→棄却(国側上告)

利用しているエントランス回線は常に1つであって、同時に複数のエントランス回線が利用されるわけではないから、常に、機能しているエントランス回線は1つである。

■最高裁判所

→棄却・確定(納税者勝訴)

当該エントランス回線1回線でもって、機能を発揮し、収益の獲得に寄与するものということができる。

少額減価償却資産の歴史

■昭和22年

少額減価償却資産の一時損金算入制度導入(無条件)

■昭和26年

適用対象資産から、事業の開始又は拡張のための取得資産が除外。

■昭和36年

適用対象資産から、少額重要資産と少額多量資産を除外。

■昭和42年

適用対象資産からの除外は、少額重要資産のみとされた。

■昭和49年

少額重要資産の制度の廃止。

■令和4年

適用対象資産から、貸付に用いる資産を対象から除外。

※詳しい変遷は、当記事末尾の(参考)少額減価償却資産の歴史参照。

キーワード

■キーワード

減価償却資産、少額減価償却資産、無形固定資産、資本的支出

■重要概念

単体では機能を発揮できないもの

東京地裁 両者の主張

納税者の主張

(※前提 PHSのシステム構成には、大別して「C網依存型」と「C網接続型」がある。前者は、他社のC電話網の機能を活用して、PHS事業を提供する方式であり、後者は、PHS交換機から回線設備まで、自前ですべて備えたシステムを、C電話網との間で網間接続する方式である。原告は、C網依存型PHS事業者であり、別名、活用型PHS事業者とも呼ばれる。)

(※両者の主張と判示内容で登場する「B」「C」の相関図は、後述の「証拠(事実)」の項を参照)

当該資産は、単位、機能、独立性、個別性等の観点から、エントランス回線という、物理的、有体物のみを対象とするものであり、その1回線を取得単位とすべきである。

活用型PHS事業者が、個々の相互接続点における接続に際して、Cに本件設置負担金を支払うのは、相互接続のためには、C所有の設備であるエントランス回線という特別の設備が必要であるためであり、活用型PHS事業者の側でも応分の負担をしなければならないからである。

又、相互接続協定が、基本的に当初に一つだけ締結されるのは、共通事項のみをあらかじめ定めておく基本契約にすぎず、個々のエントランス回線の設置ごとに行われる申込みと承諾が、具体的な権利義務を生じさせる個別契約としての意義を有するからである。

本件権利がエントランス回線の存在なくして成り立たない権利である以上、エントランス回線の設置の契機を基準に、その取得単位は構成されるべきである。

“相互接続における原告とCの間の法律関係は、それぞれが利用者に対し、相互接続点を責任分界点として、自らの電気通信設備に関する電気通信役務を提供する関係にある。このような関係は、電気通信事業法の下における整理にとどまらず、実際に電気通信事業法の規制の下で当事者が締結した契約関係にも反映されている。

“本件権利は、エントランス回線という有体物のみを対象とするものであり、エントランス回線という物理的設備の存する単位、機能、独立性、個別性等によれば、本件権利は1回線を単位とする資産であるというべきである。(・・中略・・)特定の2事業者間で基本的に当初に一つだけ締結される相互接続協定は、共通事項のみをあらかじめ定めておく基本契約にすぎず、個々のエントランス回線の設置申込み及びその承諾が、具体的な権利義務を生じさせる個別契約としての意義を有することからすれば、本件権利はエントランス回線1回線を単位とする資産といわざるを得ない。”

“以上によれば、原告がB及びCから取得した本件権利の取得価額は、エントランス回線1回線当たりの7万2800円であって、10万円未満であるから、本件資産は、法人税法施行令133条の少額減価償却資産に該当し、事業の用に供した事業年度に損金の額に算入することができる。”

“エントランス回線を利用する権利である本件権利は、電気通信回線設備を自ら設置して電気通信事業を行う第一種電気通信事業者であるCと原告の間における、相互接続という電気通信事業法によって規律される関係に基づくものである。”

“相互接続における電気通信事業者間の関係は、一方の電気通信事業者が他方の電気通信事業者に対して、一方的に役務その他を提供するという関係ではなく、お互いの電気通信設備が接続されることで、お互いに便益を受けるという関係である。

“電気通信事業法上、相互接続を行う電気通信事業者間において相互接続に基づき生ずる関係は、電気通信役務の提供関係ではないと位置付けられている。なぜなら、電気通信事業法上、「電気通信役務」は「電気通信設備を用いて他人の通信を媒介し、その他電気通信設備を他人の通信の用に供すること」と定義されている(電気通信事業法2条3号)が、電気通信事業者の間の相互接続により媒介されている通信は、実際に通話を行っているそれら電気通信事業者との契約者である利用者の通信であって、電気通信事業者の通信ではないので、役務の提供対象者は飽くまで利用者だからである。”

なお、網使用料の中には、定額制のものと従量制のものとがある。従量制の網使用料は、利用者料金について、ネットワークを保有する電気通信事業者間で配分するものである。一方、定額制の網使用料は、月当たりの定額で接続事業者に課される料金であるが、エントランス回線に関する月額固定料金等も含まれる。

網改造料は、相互接続通話のために、Cのネットワーク内における付加的な機能が必要となる場合に、接続事業者に転嫁するために課されるものである。

このように、Cとの相互接続に基づき、接続事業者が、Cに支払うさまざまな金額は、それぞれ別々の支払事由に基づく、別個の支払金額である。本件設置負担金と、定額制の網使用料とは、どちらもエントランス回線について支払われるものであるが、エントランス回線設置に関する初期費用の負担と、エントランス回線を実際に使用することに関する継続的支払という違いがある。

本件設置負担金は、飽くまで、本件設置負担金の支払対象であるエントランス回線に関する権利への支払であり、Cの役務提供、又は、Cのネットワーク内部の機能提供を受けるための支払ではあり得ない。

“Cとの相互接続に基づき、接続事業者がCに支払う金額には、接続料金と呼ばれているものの中に、網使用料(本件接続約款料金表第1表第1)及び網改造料(同料金表第1表第2)があるほか、工事費及び手続費(同料金表第2表)があり、この中に、本件で問題となっている1回線当たり7万2800円の本件設置負担金が含まれている。(・・中略・・)

“そうすると、網改造料は、エントランス回線とは異なるPHS接続装置等のCのネットワーク内部の設備又はソフトウェアに関する機能について支払われるのであって、本件設置負担金の支払事由とは別個の事由に基づき支払われるものである。”

“以上のCとの相互接続に基づき接続事業者がCに支払う金額は、別々の支払事由に基づく、別個の支払金額であるというべきである。(・・中略・・)エントランス回線とは関係なく、本件設置負担金とは完全に別個の事由に基づくものである。”

“本件設置負担金は、エントランス回線の設置工事費用の負担及びそれに関する手続のために支払われるのであって、(・・中略・・)本件設置負担金の支払により取得する本件権利は、飽くまで本件設置負担金の支払対象であるエントランス回線に関する権利であって、Cの役務提供又はCのネットワーク内部のエントランス回線以外の設備又はソフトウェアに関する機能の提供を受ける権利ではあり得ない。”

本件権利は、目的物であるエントランス回線と密接な関係を有し、それを離れて存在し得ない。だから、本件権利の資産としての単位は、その目的物であるエントランス回線の単位と合致して考えるべきである。

確かに、単体が資産単位とならない例外的な場合もある。それは、本件通達にも規定されている工具、器具及び備品のうち一組又は一そろいが取引単位となるや、応接セットとしてのテーブルと椅子、三つ揃いのスーツ等々がある。このように、例外的に単体を資産単位としないものは、単体では独立の資産として取り扱われない理由があるのであり、反対に、物理的な位置関係、近接性及びまとまり、資産としての機能等により、一つの取引単位であると見ることができるものは、無限定又は不明確な範囲の物をまとめて1単位の資産として見るべきではない。

これを、エントランス回線についてあてはめると、物理的には、エントランス回線は、1基地局に複数回線が設置されている場合を除いては、ばらばらに存在しており、またその機能についても、エントランス回線1回線を用いれば通話はできるし、PHS契約者が、移動しながらPHS端末を用いて通話する場合にも、通話に用いる基地局は順次変わっていくのだから、ある特定の時点において通話に使用しているエントランス回線は1回線である。

たとえ、エントランス回線の1回線が故障したとしても、故障したエントランス回線が接続されている基地局のサービスエリアが通信不可能となるだけであり、別のエントランス回線が接続されている隣接の基地局がカバーするサービスエリアに影響を与えることはない。

例えば、電線を支える電柱の1本が倒壊すれば、他の電柱を用いた安全な送電はできず、また、枕木があるべき箇所から1本引き抜かれれば、その路線を電車が安全に通過することができないという例があるが、これらと本件は完全に異なり、エントランス回線1回線があれば、通話が可能なのである。したがって、エントランス回線について、資産としての機能は1回線単位で発揮されると言える。

“エントランス回線と本件権利の単位について。本件権利は、有体物であるエントランス回線を使用する権利として、目的物であるエントランス回線と密接な関係を有し、それを離れて存在し得ない。そうすると、本件権利の資産としての単位は、その目的物であるエントランス回線の単位と合致すると考えられる。”

“上記の単体が資産単位とならない例外的な場合としては、まず、本件通達にも規定されている工具、器具及び備品のうち一組又は一そろいが取引単位となるものがある。これは、応接セットとしてのテーブルと椅子、三揃いのスーツ(上着、ズボン及びチョッキ)、辞書(上巻及び下巻)、(・・中略・・)さらに、本件通達にも規定されている枕木、電柱等の構築物のように、構築物としては線路設備や送電設備を構成することが役割であるところ、このような役割における機能を単体では発揮することができない構築物については、工事単位等の客観的に判断できる基準をもって少額減価償却資産の判定がされる。”

“以上のように、例外的に単体を資産単位としないものは、単体では独立の資産として取り扱われない理由がある。しかし、いずれにしても、それらについて1資産単位とされるものは、物理的な位置関係、近接性及びまとまり、資産としての機能等により、一つの取引単位であると見ることができる範囲の物に限定されているのであって、無限定又は不明確な範囲の物をまとめて1単位の資産として見るようなことはない。”

“エントランス回線は、複数のエントランス回線が設置されている基地局を除いては、基地局に1回線あるのみであり、原告の営業地域全般にわたって、多数の基地局が別個に設置されている。したがって、物理的には、エントランス回線は、1基地局に複数回線が設置されている場合を除いては、ばらばらに存在している。”

“また、エントランス回線の機能については、エントランス回線は原告の設備である基地局とC電話網とを接続するという機能を果たしているところ、相互接続通話はエントランス回線1回線を用いればできるのであるから、エントランス回線1回線で一機能単位としての役割を果たしている。”

“PHS契約者が移動しながらPHS端末を用いて通話する場合には、通話に用いる基地局が順次変わっていくこともあり、その場合には異なる時点で複数のエントランス回線を最終的には用いることになる。

しかし、ある特定の時点において通話に使用しているエントランス回線は1回線である。

エントランス回線1回線それぞれがその機能を果たしていることは、エントランス回線の1回線が故障した場合、故障したエントランス回線が接続されている基地局のサービスエリアが通信不可能となるだけであり、別のエントランス回線が接続されている隣接の基地局がカバーするサービスエリアに影響を与えることはないことに現われている。

このようなエントランス回線の使用状況は、電線を支える電柱の1本が倒壊すれば、他の電柱を用いた安全な送電はできず、また、枕木があるべき箇所から1本引き抜かれれば、他の枕木がそのままでも、その枕木上を通るレール、ひいてはその路線を電車が安全に通過することができないのとは、完全に異なる。したがって、エントランス回線について、資産としての機能は1回線単位で発揮されることに間違いはない。”

少額の減価償却資産に該当するか否かと、事業として成立するか否かは、別の話である。当該資産が、単体では事業として成り立たないからといって、少額の減価償却資産の該当を否定することは出来ない。これは、レンタルビデオテープと同じである。レンタルビデオテープが1つしかないレンタルビデオテープ事業は、事業としては成り立たないが、1本のレンタルビデオテープがあれば、顧客がそれを借りて視聴することは可能であり、レンタルビデオ店としては、それについて料金を徴収することが可能なのである。同様に、エントランス回線1回線があれば、資産として単体でその機能が発揮されることに変りはないのである。

“減価償却資産を単体で使用しても事業として成り立たないことを理由に、単体を少額減価償却資産に該当するか否かの判定のための単位として用いることを否定するのは誤りである。”

“事業を行うためにエントランス回線は多数必要となるが、資産としての機能単位は飽くまで単体であるということは、レンタルビデオ事業におけるレンタルビデオテープに似ている。レンタルビデオテープは、顧客が借りて視聴するという過程においては、1本単位で機能している。なぜなら、1本のレンタルビデオテープがあれば、顧客がそれを借りて視聴することは可能であり、レンタルビデオ店としては、それについて料金を徴収することが可能だからである。”

“しかし、レンタルビデオ事業としては、多数の種類のレンタルビデオテープを揃えなければ顧客のニーズに応えられないし、同じ種類のレンタルビデオテープでも人気のあるものについては、ある顧客に貸し出されている間にも他の顧客に同一種類のものを貸し出すことができるよう、複数揃える必要がある。”

“したがって、レンタルビデオテープは飽くまで1本単位で機能しているものの、レンタルビデオ事業のためには多数のレンタルビデオテープを揃えておくことが必須となるのである。レンタルビデオ店におけるレンタルビデオの取扱いについては、1本単位の取得価額で少額減価償却資産に該当するか否かを判断することは既に確立した解釈である。そして、レンタルビデオ事業に多数のレンタルビデオテープが必要になるから、それら事業に必要なレンタルビデオテープをまとめて少額減価償却資産に該当するか否かを判断する単位として取り扱うというような解釈又は実務上の取扱いは存在しない。”

“事業の中で多数必要になるが、資産としての機能は1回線単位で発揮されるという点において、エントランス回線はレンタルビデオテープと同様である以上、レンタルビデオテープに関する減価償却資産の単位についての考え方をエントランス回線にも用いない理由は存しない。”

“以上のように、エントランス回線は、基本的には回線ごとに物理的にばらばらに存在し、しかも1回線単位で機能する独立別個の物である以上、単体が資産単位とならない例外的な場合のいずれにも該当しない。

本件設置負担金は、個別のエントランス回線設置の申込み、及び、承諾があって初めて支払われるものであり、仮に、相互接続協定を締結しただけで、個別のエントランス回線設置の申込み、及び、承諾がされていなければ、具体的にエントランス回線が設置されるわけではなく、本件設置負担金も一切支払われない。

したがって、個別の申込み及び承諾を待たずに、相互接続協定の締結により、本件権利が成立するなどということはあり得ない。”

“よって、本件権利は、相互接続協定の締結という取引ではなく、飽くまで個別のエントランス回線設置の申込み及び承諾という取引によって成立するものというべきである。本件権利は、原則的に譲渡することができず、第三者への譲渡単位をもって取引単位と考えることはできないところ、本件権利を成立させるCとの取引は、個別のエントランス回線についての申込み及び承諾により行われるのであるから、本件権利の取引単位は、このような個別のエントランス回線についての申込み及び承諾の対象であるエントランス回線1回線の使用権である。したがって、少額減価償却資産を判定するための単位も、エントランス回線1回線当たりの本件権利と考えるべきである。”

仮に、PHS事業に関する相互接続協定と別の電気通信事業に関する相互接続協定が一つの相互接続協定にまとめられた場合、PHS事業に関する電気通信施設利用権と、別の電気通信事業に関する電気通信施設利用権とは、まとめて一つの減価償却資産を構成することになる。全く別個の二つの減価償却資産であったものが、全く関係のない異なる事業の用に供されるにもかかわらず、また、電気通信施設利用権を用いた電気通信の態様に一切変更がないにもかかわらず、同一の相互接続協定の対象とされるという事実のみによって、突如として一つの減価償却資産を構成するというのは、根拠を欠くのみならず、減価償却を不安定なものとすることになる。

“被告は、BがCから取得した本件接続協定上の地位は一つであり、本件営業譲渡契約により本件接続協定上の地位の移転を受けた原告においても、Cとの間において有する本件接続協定上の地位は一つである旨主張する。しかし、以下のとおり、相互接続協定が、特定の二つの電気通信事業者の間において一つしか締結されないのは、本件権利の本質とは何ら関係のない技術的な便宜のためにすぎず、本件接続協定の締結単位をもって本件権利の資産としての単位とすることはできない。”

“相互接続協定が特定の二つの電気通信事業者の間において一つしか締結されないのは、電気通信役務の一般利用者とは異なり、相互接続の相手方は、同業者である電気通信事業者なので、回線ごとに既に契約を締結している者との同一性を確かめる必要性はなく、基本契約として相互接続協定を一つ締結しておけば、回線ごとに個別契約を締結するたびに同一事項を定め直す必要がないからにすぎない。”

“つまり、相互接続協定が特定の二つの電気通信事業者の間において一つしか締結されないのは、単に契約締結の便宜の面から、他事業者とは一つの基本契約を締結しておいた方がよく、その一つの基本契約がありさえすれば、その基本契約で定められたことを参照しつつ、相互接続に関する諸事項に関する個別契約を締結することができるからである。相互接続が特定の二つの電気通信事業者の間においては一つしか存在しないといった相互接続の本質が存在し、このような本質に基づいて、相互接続協定が特定の二つの電気通信事業者の間において一つしか締結されないというわけではない。”

“したがって、相互接続協定の締結単位に実質的な意味はなく、それをもって本件権利の資産としての単位とすることはできない。(・・中略・・)まとまりとして意味に乏しい相互接続協定の締結対象範囲を一つの資産として構成することは、根拠を欠くのみならず、実務上大きな問題を伴う(・・中略・・)相互接続協定がまとめられるまでは、全く別個の二つの減価償却資産であったものが、全く関係のない異なる事業の用に供されるにもかかわらず、また、電気通信施設利用権を用いた電気通信の態様に一切変更がないにもかかわらず、同一の相互接続協定の対象とされるという事実のみによって、突如として一つの減価償却資産を構成するというのは、根拠を欠くのみならず、減価償却を不安定なものとする。”

“資本的支出について。本件権利は、当初の取得時(本件ではBからの営業譲受時)から事業の用に供され効用を発揮するものである。PHS事業においては、PHSの通話エリアを拡大していくため、基地局を多数設置して、それぞれにつき最低1回線はエントランス回線を設置していくこと、及び同一のエリア内における回線の使用頻度の増加に伴い、カバーするエリアが重なり合うような基地局を増設し又は一つの基地局に設置するエントランス回線を増設していくことが必要となる。”

“しかし、本件権利が当初取得分だけで効用を発揮する資産である以上、当初取得分だけでもPHS事業としては成り立っている。エントランス回線が増設されることにより、通信可能範囲の拡大、利用者へのPHSサービスの向上を通じて、PHS事業が量面及び質面で拡張しても、それは、病院においてベッドが追加取得されることにより、入院までの待機期間が短くなることなどによるサービスが向上し、また、入院可能人数の増加を通じて病院事業が拡張することと同様である。”

“ベッドは、既に病院に設置されているものだけで効用を発揮している独立の資産を形成するため、ベッドの追加取得が資本的支出と見られることはない。本件権利についても、既取得分だけで既に効用を発揮している独立の資産を形成しているのだから、エントランス回線の増設のための支出は本件権利の追加取得であって、資本的支出には該当しない。”

“このことは、同種類の資産が加えられることにより、事業が拡大し、その事業に属する当該種類の資産の全体の価値が高まっても、それは既に当初取得時に効用を発揮していた資産の価値が高まることを意味するわけではないことに基づく。例えば、建物の増築は、既築分の建物と一体となるものであっても、既に独立の資産を形成していたところに同種の資産を加えているにすぎず、全体としての価値は高まっても、既築分の価値を高めるわけではないので、建物の増築は、資本的支出ではなく資産の追加取得とされている。(・・中略・・)

国税庁の主張

本件設置負担金は、工事費という名目ではあるが、その実質は、エントランス回線と不可分一体の電気通信役務提供を受ける1個の権利、つまり、接続協定上の地位であり、権利金全額が1つの資産と言うべきである。

“活用型PHS事業者は、Cのネットワークによる機能の提供を受け、システムとしてこれを利用することがその事業の前提となっており、Cと一つの相互接続協定を締結することによって、それらの機能の提供を受けることが可能となる。”

“BがCに支払った本件設置負担金は、基地局回線(エントランス回線)設置のための工事費等の実費を負担するものではなく、他事業者がCのネットワークを利用することができるという本件接続協定上の地位を取得し、Cのネットワークへの出入口となる相互接続点を設けるごとに工事費等の名目で7万2800円をCに対し負担するものであって、本件接続協定上の地位の取得費用すなわち権利金的な性格を有するというべきものである。”

“原告は、Bから本件営業譲渡契約によって本件接続協定上の地位を取得し、その対価として、Bが負担した工事費等の名目の負担金に相当する金額111億5135万8400円を算定したものである。”

“したがって、本件資産は、Cとの間の一つの本件接続協定によって取得された電気通信役務の提供を受ける一個の権利、すなわち、本件接続協定上の地位であるというべきである。”

“(・・・中略・・・)本件資産は、一つの本件接続協定に基づき、CからCのネットワークによる機能の提供を受けるという不可分一体の電気通信役務の提供を受ける権利であって、一つの無形減価償却資産である。”

“エントランス回線を増設すると、Cのネットワークへの相互接続点が増加し、利用可能区域の拡大又は高密度化をもたらし、Cから電気通信役務の提供を受ける権利である本件資産の価値を高めるということができる。したがって、Cに対する本件設置負担金の支出は、法人税法施行令132条2号の資本的支出に該当する。”

“以上によれば、本件資産は、一単位の減価償却資産であるから、本件営業譲渡契約における本件資産の購入代価の全額が、本件資産の取得価額となる(法人税法施行令54条1項1号イ)。そうすると、本件資産は、減価償却資産ではあるが、その取得価額が10万円を超えているから、法人税法施行令133条を根拠として、その全額を損金の額に算入することはできない。また、Cに対する本件設置負担金の支出は、法人税法施行令132条2号の資本的支出に該当するから、損金の額に算入することはできない。”

Cのネットワークを高速道路網に例える事が出来る。エントランス回線は、高速道路の接点(出入口)部分であるインターチェンジに相当し、原告の契約者の通信を制御するPHS制御局や通信網等の主要な電気通信設備である当該接点部分から、内側のCの電気通信設備の全部が高速道路網に相当する。Cのサービス提供を原告が受け、それを、原告は自らの契約者であるエンドユーザーに提供しているのである。

“活用型PHS事業者は、指定電気通信設備(電気通信事業法38条の2)であるCのネットワーク、すなわち、C所有のPHS接続装置、PHS制御局等の設備による各種の機能を複合的に利用して、各利用者に対してPHSサービスを提供するものである。したがって、Cのネットワークの存在がなければ、活用型PHS

“Cのネットワークを高速道路網に例えると、活用型PHS事業者の電気通信設備である基地局は、高速道路の接点(出入口)部分であるインターチェンジに相当し、原告の契約者の通信を制御するPHS制御局や通信網等の主要な電気通信設備である当該接点部分から内側のCの電気通信設備の全部が高速道路網に相当する。

原告は、Cのネットワークを利用して初めてエンドユーザーに、(どこにいても通話できるという最も基本的な)PHSサービスを提供できるのである。

“PHSサービスの実態として、各利用者が活用型PHS事業者から提供を受けるサービスの根幹部分を成すサービスは、Cのネットワークを利用することによって初めて実現できるものである。”

“そうすると、活用型PHS事業者は、自己の事業を実現するために不可欠なものとして、Cから電気通信役務の提供を受けているというべきである。”

本件設置負担金が、実際の工事費用にかかわらず、一律の72,800円で定められていることから、工事費というのは名目であって、その本質は、権利金的な性格であるといえる。

“BがCに支払った本件設置負担金は、基地局回線(エントランス回線)設置のための工事費等の実費を負担するものではなく、他事業者がCのネットワークを利用することができるという本件接続協定上の地位を取得し、Cのネットワークへの出入口となる相互接続点を設けるごとに工事費等の名目で7万2800円をCに対し負担するものであって、本件接続協定上の地位の取得費用すなわち権利金的な性格を有するというべきものである。”

“このことは、①工事費等として支払われる金額が、一般電話(C加入電話)の設置の場合の電話加入権と同様、電話サービス約款に規定する電話加入権に関する施設設置負担金に相当する額(7万2800円)と一律に定められ、実際の工事費用の多寡とは連動していないことや、②基地局が設置されている通信用建物と同一の通信用建物内における当該基地局の移設の場合には、実費による工事費用の負担があるものの、新たに設置負担金を負担することなく基地局回線(エントランス回線)の設置を受けることができることからも裏付けられる。”

エントランス回線という物質そのものに価値があるのではなく、それを通してCのネットワーク全体を活用できることで初めて、便益がもたらされるのである。

ゆえに、本件資産は、電気通信施設利用権という電気通信役務の提供を受ける権利であって、個別の設備を利用するためだけの権利ではない。基地局回線(エントランス回線)は、Cとの間で相互接続協定を締結する活用型PHS事業者にとって、Cのネットワークの機能の提供を受けて、相互接続協定の内容を実現するために不可欠なものであり、他方、エントランス回線は、相互接続協定を締結した者でなければ必要のないものであるのだから、相互接続協定とエントランス回線は不可分一体のものである。

Cとの間で相互接続協定を締結した電気通信事業者が、Cから取得した電気通信役務の提供を受ける権利を実現するために必要となるエントランス回線の設置費用を負担することは、当該事業者が、相互接続点ごとに7万2,800円として算定した工事費等名目の負担金を支払うことにより、Cのネットワークを利用することができるという利用権(協定上の地位)を取得するものである。本件設置負担金は、その合計額をひとまとまりとして、本件接続協定上の地位の取得費用すなわち権利金的な性格を有するものというべきものである。

“当該他事業者は、当然に、基地局回線(エントランス回線)の先にあるCの指定電気通信設備に関する機能の提供を受けることが予定されており、基地局回線(エントランス回線)という物理的設備そのものの利用権を取得することに価値があるのではなく、Cの指定電気通信設備の機能の提供を受けることに価値があるのである。”

“また、基地局回線(エントランス回線)は、Cのネットワークを利用するための相互接続点として設置するのであって、基地局回線(エントランス回線)の先の相手方事業者の設備に関する機能の提供を受けることに関係なく基地局回線(エントランス回線)により相互接続が果たされたとしても、このこと自体は何らの便益ももたらさない。”

“仮に相互接続が可能になったとしても、相手方事業者の設備に関する機能の提供を受けることができないならば、利用者に通信をさせることはできないからである。以上のとおり、本件資産は、電気通信施設利用権(事業用電気通信設備を利用して電気通信役務の提供を受ける権利)という電気通信役務の提供を受ける権利であって、費用を負担した個別の設備(物理的設備)を利用するためだけの権利ではない。”

“基地局回線(エントランス回線)は、Cとの間で相互接続協定を締結する活用型PHS事業者にとって、Cのネットワークの機能の提供を受けて相互接続協定の内容を実現するために不可欠なものであり、他方、基地局回線(エントランス回線)は、相互接続協定を締結した者でなければ必要のないものであることに照らせば、相互接続協定と基地局回線(エントランス回線)は不可分一体のものである。”

“Cとの間で相互接続協定を締結する活用型PHS事業者にとって、PHSの持つ移動通信機能(移動電話サービス)の発揮や利用可能区域(通話可能区域)の確保等の観点から、自ら定めた業務区域において、必要数の基地局回線(エントランス回線)を設置することは、相互接続協定の内容を実現するために当然すべきことなのである。

したがって、基地局回線(エントランス回線)の設置費用の負担は、相互接続協定締結の条件として明確には規定されていないとしても、Cとの間で相互接続協定を締結する活用型PHS事業者が、当該事業の開始はもとより利用可能区域の拡大等に当たって、その業務区域における必要不可欠な多数の基地局回線(エントランス回線)を設置しないことはあり得ず、活用型PHS事業者にとっては、基地局回線(エントランス回線)の設置費、用の負担と相互接続協定の締結とは不可分一体のものである。”

“そして、電気通信役務の提供を受ける権利の実現のために必要となる費用は、当該権利の取得の費用と評価できるものである。

すなわち、Cとの間で相互接続協定を締結した電気通信事業者が、Cから取得した電気通信役務の提供を受ける権利を実現するために必要となる基地局回線(エントランス回線)の設置費用を負担することは、当該事業者が、相互接続点ごとに7万2800円として算定した工事費等名目の負担金を支払うことにより、Cのネットワークを利用することができるという利用権(協定上の地位)を取得するものであるから、本件接続協定上の地位の取得費用すなわち権利金的な性格を有するものというべきものである。”

“以上のとおり、原告が本件営業譲渡契約によって取得した本件資産は、Bが既に取得していたCのネットワークを利用することができるという本件接続協定上の地位の取得費用すなわち権利金的な性格を有するものであって、事業用電気通信設備の設置に要する費用を負担(Bが負担したものを原告が同額の対価で取得)し、その設備を利用して電気通信役務の提供を受けるための権利であるから、法人税法施行令13条8号ソに規定する「電気通信施設利用権」に該当するものである。”

相互接続により、Cとの間の協定上の地位を取得したPHS事業者が、エントランス回線を設置しないなどということはあり得ないのであって、本件資産の取得価額は、本件接続協定上の地位に基づきCのネットワークに接続するために必要となる施設の設置費用の負担、すなわち、役務提供を受ける権利の対価の額を、エントランス回線の数によって算定しているにすぎない。

したがって、無形固定資産である本件資産を、算定の基礎となった有体物である「回線」そのものである有形固定資産と同様に取り扱うべきではない。

又、本件における個々のエントランス回線の申込み及び承諾は、原告の申込みがあれば、原則として設置が承諾されるものである。そうすると、当該申込み及び承諾は、単なる手続きにすぎないから、当該申込み、及び、承諾により、新たに電気通信役務の提供を受ける権利が生じるわけではない。

したがって、本件資産について、基地局単位に見て、それぞれが一単位の減価償却資産と解するのは相当でない。

以上によれば、本件資産は、一単位の減価償却資産であるから、本件営業譲渡契約における本件資産の購入代価の全額が、本件資産の取得価額となる。

“そもそも、相互接続により、Cとの間の協定上の地位を取得した他事業者(PHS事業者)が、相互接続に必要な基地局回線(エントランス回線)を設置しないことはあり得ないのであって、本件資産の額は、本件接続協定上の地位に基づきCのネットワークに接続するために必要となる施設の設置費用の負担、すなわち、役務提供を受ける権利の対価の額を基地局回線(エントランス回線)の数によって算定しているにすぎない。したがって、本件資産が無形固定資産である以上、それが基地局回線(エントランス回線)の数によって算定されるからといって、算定の基礎となった有体物である「回線」そのものの「有形固定資産」と同様に取り扱われるべきものではない。”

“したがって、本件資産について、基地局単位に見て、それぞれが一単位の減価償却資産と解するのは相当でない。以上によれば、本件資産は、一単位の減価償却資産であるから、本件営業譲渡契約における本件資産の購入代価の全額が、本件資産の取得価額となる(法人税法施行令54条1項1号イ)。

■国税庁の主張

PHSの最も基本的なサービスは、どこにいても通話ができる点であるという考えの元、本件設置負担金は、電気通信役務提供を受ける1個の権利、すなわち、接続協定上の地位であり、エントランス回線の全回線の設置負担金合計額が1つの購入単位であると主張した。

Cのネットワークを、高速道路網に例え、当該設置負担金全額は、ひとまとまりとして、Cから電気通信役務提供を受ける権利なのであるとした。よって、本件資産の購入単位は、エントランス回線全回線の合計金額であると主張した。

さらに、本件設置負担金は、実際の工事費用とは連動しておらず、一律の72,800円で定められていることから、工事費というのは名目であって、その本質は、権利金的な性格であると指摘。エントランス回線という物質そのものに価値があるのではなく、それを通してCのネットワーク全体を活用できることで初めて、どこにいても通話できると言う便益がもたらされるのであると主張。

相互接続協定を行ったPHS事業者が、エントランス回線を設置しないことはあり得ないのであって、本件資産の額は、本件接続協定上の地位に基づきCのネットワークに接続するために必要となる施設の設置費用の負担、すなわち、役務提供を受ける権利の対価の額を、エントランス回線の数によって算定しているにすぎないと主張。本質は無形固定資産である本件資産を、算定の基礎となった有体物である「回線」そのものである有形固定資産と同様に取り扱われるべきではないと指摘した。

本件における個々のエントランス回線の申込み、及び、承諾は、単なる手続きにすぎず、申込み、及び、承諾により、新たに電気通信役務の提供を受ける権利が生じるわけではない為、本件資産について、エントランス回線1回線を1単位の減価償却資産と解するのは相当ではないと主張。

なお、エントランス回線の増設により、Cのネットワークへの相互接続点が増加し、利用可能区域の拡大又は高密度化をもたらすこととなるから、本件設置負担金は、資本的支出に該当すると指摘した。

■納税者の主張

長大な文章が何ページにも渡って続く主張である。

原告が、本件設置負担金の支払により、Cから取得する権利は、相互接続のためのエントランス回線を利用する権利であって、それは、エントランス回線の存在なくして成り立たないのであるから、単位、機能、独立性、個別性等の観点から、エントランス回線という、物理的、有体物のみを対象として考えて1回線を取得単位とすべきであると主張した。

原告とCとの相互接続協定が、基本的に、当初に一つだけ締結されるのは、共通事項のみをあらかじめ定めておくという便宜的な理由からにすぎず、その後の個々のエントランス回線の設置ごとに行われる申込みと承諾こそが、具体的な権利義務を生じさせる個別契約としての意義を有するということからも、本件資産の取得単位は、エントランス回線1回線であると言えると主張した。

国税庁の、エントランス回線利用権は、工事費という名目ではあるが、その実質は、エントランス回線と不可分一体の電気通信役務提供を受ける1個の権利であるとの指摘に対して、本件相互接続により、原告のみがCから便益を受けるのではなく、通信量の増加により、Cも利益を享受することとなり、それぞれエンドユーザーに対し、相互接続点を責任分界点として、自らの電気通信設備に関する電気通信役務を提供しているのであり、Cが、一方的に、原告に電気通信役務を提供するわけではないとして、一方向的な「役務提供を受ける権利」という解釈を否定した。

さらに、本件設置負担金は、エントランス回線に関する権利への支払であり、Cの役務提供、又は、Cのネットワーク内部の機能の提供を受ける権利のための支払は、別途、網使用料、及び、網改造料等、色々な支払いを通して行っているため、本件設置負担金が、Cの機能提供を受ける権利のための支払ではあり得ないと主張した。

そして、確かに、本件通達にも規定されている工具、器具及び備品のうち一組又は一そろいが取引単位となるものや、応接セットとしてのテーブルと椅子、三つ揃いのスーツ等々、単体では独立の資産として取り扱われない理由がある資産はあるが、反対に、資産としての機能等により、一つの取引単位であると見ることができるものは、無限定又は不明確な範囲の物をまとめて1単位の資産として見るべきではないと主張。これをエントランス回線にあてはめると、相互接続通話はエントランス回線1回線を用いればできるし、ある特定の時点において通話に使用しているエントランス回線は1回線であるし、電柱や線路の枕木とは異なり、エントランス回線について、資産としての機能は1回線単位で発揮されると主張。

少額の減価償却資産に該当するか否かと、事業として成立するか否かは、別の話であり、当該資産が、単体では事業として成り立たないからといって、少額の減価償却資産の該当を否定することは出来ないと指摘。レンタルビデオテープを例に出している。このレンタルビデオテープの例示は、のちに高裁の判決へ引き継がれるが、当事案に象徴的な、なかなか印象的な例えであり、シンボリックな論理である。

そして、一物一権という民法の大原則からも、単体である1回線のエントランス回線が資産としての単位であると考えるべきと主張。

相互接続協定は一度だけだから、BがCから取得した本件接続協定上の地位は一つであるという国税庁の主張に対し、相互接続協定を締結しただけでは、エントランス回線が設置されるわけではなく、本件設置負担金も一切支払われないため、本件権利は、相互接続協定の締結という取引ではなく、飽くまで、個別のエントランス回線設置の申込み、及び、承諾という取引によって成立するものであり、接続協定締結後の個々の申し込みと承諾にこそ、取引の成立の意義があると主張した。もしも、ある事業と、それとは別の事業の相互接続協定が一つの相互接続協定にまとめられてしまえば、全く別個の2つの減価償却資産であったものが、全く関係のない異なる事業の用に供されるにもかかわらず、突如として1つの減価償却資産を構成するというのは、根拠を欠くのみならず、減価償却を不安定なものとすることになると主張した。ゆえに、相互接続協定の締結単位には、実質的な意味はなく、それをもって本件権利の資産としての単位とすることはできないと主張。

エントランス回線の増設は、病院におけるベッド追加取得を例に出し、資本的支出には該当しないとも主張した。既取得分だけで、既に、効用を発揮し、独立の資産を形成しているという理由によるものである。

以上、納税者の強い意気込みを感じる主張である。

東京高裁 両者の主張

納税者の主張

追加主張無し

国税庁の主張

資産として、機能を発揮できる状態とは、費用収益対応の原則に照らし、当該資産が、当該企業の事業活動において収益を生み出し得る状態にあるという意味である。

ある減価償却資産の取得価額が、10万円未満であるか否かの判定に際しても、当該資産が、当該企業の事業活動において、収益を生み出し得る資産として機能を発揮することができる単位で考えるべきである。

そして、PHSの最大の特色は、移動しながらの通話が可能であることであり、エンドユーザーは、当然、移動しながらの通話をするためにPHS契約を締結するのであるから、本件資産は、移動しながら通話できる状態すなわち、全てのエントランス回線の合計金額を資産取得の1単位としてみるべきである。

“法人税法31条1項の規定による減価償却資産の償却が認められるためには、費用収益対応の原則に照らし、当該資産が、事業の用に供され得る状態、すなわち、当該企業の事業活動において収益を生み出し得る状態にあるという意味において、その資産としての機能を発揮することができる状態にあると評価できることが必要である。”

“そして、法人税法施行令133条に規定する少額減価償却資産の取得価額の損金算入の制度も、上記のような減価償却制度の特則であるから、同条の適用による少額減価償却資産の取得価額の損金算入においても、当該資産が当該企業の事業活動において収益を生み出し得る状態にあるという意味において、その資産としての機能を発揮することができる状態にあると評価できることが必要であり、ある減価償却資産の取得価額が10万円未満であるか否かを判断するに当たっても、当該資産が当該企業の事業活動において収益を生み出し得る資産として機能を発揮することができる単位、より具体的にいえば、当該事業活動における資産の利用目的に照らして、社会通念上機能を発揮していると認められる単位が基準とされるべきである。”

“そして、PHSの最大の特色は、移動しながらの通話が可能であることであり、PHS加入者(エンドユーザー)は、当然、移動しながらの通話をするためにPHS契約を締結するのであって、被控訴人もその加入者に対して移動しながらの通話を提供するために本件資産を取得しているのである。”

“そうすると、被控訴人の事業活動に不可欠な電気通信機能を発揮し得ると社会通念上認められる単位を基準とする限り、少額減価償却資産の該当性を判断する単位は、相互接続協定に基づきCから電気通信役務の提供を受ける総体としての権利(地位)とみる

被控訴人は、本件接続協定に基づき、共同線網利用機能等、1個のエントランス回線のみでは本来の機能を発揮し得ないCのネットワークによる複合的・包括的な電気通信役務の提供を受ける権利を取得しているのでる。本件接続協定に基づき、被控訴人が取得した権利は、Cの電気通信設備による、複合的な電気通信役務を受ける権利である。それぞれのエントランス回線が個別的にしか財産的価値を発揮しない「1回線」ずつに独立して捉えるのではなく、本件接続協定及びこれと不可分一体の接続の申込み及び承諾行為に包摂される包括的な資産とみるのが自然である。

“そして、1個のエントランス回線を利用する権利を個別に他事業者に移転するという取引実態もない。これに加え、本件資産がPHS事業において一体となって機能を果たしていることをも勘案すれば、本件接続協定に基づき被控訴人が取得する権利は、「1回線」ごとの相互接続という機能の提供を受ける権利ではなく、複数のエントランス回線等のCの電気通信設備による複合的な電気通信役務を受ける権利であって、エントランス回線の利用権は本件接続協定(及びこれと不可分一体の接続の申込み及び承諾行為)に包摂される関係にあるとみるのが自然である。”

“原審は、「一個のエントランス回線があれば、当該基地局のエリア内においてPHS利用者がPHS端末から固定電話又は携帯電話に通話することに支障はない」ことなどを根拠として、「1回線で、基地局とPHS接続装置との間の相互接続を行うという機能を発揮することができる」などと判示しているが、そもそもPHS事業は、もともとは家庭用のコードレス電話の子機の機能を向上させて、その子機端末を家庭でのみならず、屋外でも使用することができるように使用エリアを拡大させたもので、PHS端末と基地局との間は無線による通信がされるため、PHSは、携帯電話と同様、移動しながらの通話が可能であることが最大の特色であり、PHS事業は、エンドユーザーに対して、PHSにより、家庭用固定電話の子機が電波を把握し得る範囲を超えて移動しながら通信するという機能を提供することを本旨とするものである。”

“したがって、1本のエントランス回線を設置しただけでは、1人のエンドユーザーに対してさえ、上記機能を提供することができないのであり、1人のエンドユーザーに対してどこからでもまた移動しながらでも通信できるというサービスを提供することは、エリア内の全てのエントランス回線を利用する権利が一体となって、初めて可能となるというべきである。”

“原審は、減価償却資産の取得価額の判断方法について、レンタルビデオ事業におけるレンタルビデオテープを例にあげ、事業のために多数そろえていることが通常必要な資産であっても、一つ一つが独立して機能しているものについては、その一つ一つを単位として法人税法施行令133条の取得価額を判定するのが相当であると判示している。”

“現行の法人税法施行令133条は、取得価額が通常その事業の用に供される単位でみて10万円未満である減価償却資産について少額減価償却資産として簡便な処理を行うことを認めているが、これは、このような減価償却資産は、通常は重要性が乏しい資産とみることができるからである。”

“そうすると、企業会計上無視し得ない程度の価額で取得され、本来であれば厳密な会計処理によるべき重要な資産について、いたずらにその取得価額の判定単位を細分化し、これを少額減価償却資産として簡便な処理(一時の損金算入)を行うことが許容されるとすれば、そのような事態は現行の法人税法施行令133条の上記趣旨に反する。”

被控訴人は、Cから、相互接続協定を締結して、初めて、電信通信という役務提供を受けることができる。

相互接続協定の締結によって、Cの複合的な電気通信役務を受けることができるのである。本件資産は、(どこにいても通話ができる)複合的な電気通信という役務提供を受ける権利であり、1つ1つ個別のエントランス回線の個別の機能の提供を受ける権利ではない。

“Cの役務は、相互接続協定によって提供されるのであるから、法人税法施行令13条8号ソにおいて減価償却資産とされる「電気通信設備利用権」は設置費用を負担した事業用電気通信設備(エントランス回線)を利用して、相互協定に基づく「電気通信役務の提供を受ける権利」であって、設置費用を負担した個別の事業用電気通信設備(エントランス回線)を利用する権利を意味するものではない。

(・・・中略・・・)

1個のエントランス回線のみでは本来の機能を発揮し得ないCのネットワークによる複合的な電気通信役務の提供を受ける権利を取得しているところ、1個のエントランス回線による相互接続の機能は、その複合的な機能の1つにすぎず、当該複合的役務提供の対価は、必ずしも1回線ごとに設定されていない。そして、1個のエントランス回線を利用する権利を個別に他事業者に移転するという取引実態もない。

これに加え、本件資産がPHS事業において一体となって機能を果たしていることをも勘案すれば、本件接続協定に基づき被控訴人が取得する権利は、「1回線」ごとの相互接続という機能の提供を受ける権利ではなく、複数のエントランス回線等のCの電気通信設備による複合的な電気通信役務を受ける権利であって、エントランス回線の利用権は本件接続協定(及びこれと不可分一体の接続の申込み及び承諾行為)に包摂される関係にあるとみるのが自然である。”

PHSは、携帯電話と比較して、1つの基地局がカバーするエリアが狭いため、1人のエンドユーザーに対して、どこからでも通信できるというサービスを提供するためには、エリア内の全てのエントランス回線を利用する必要がある。そうして初めて、エンドユーザーに電信通信役務を提供できるのである。

“1本のエントランス回線を設置しただけでは、1人のエンドユーザーに対してさえ、上記機能(複数のエントランス回線等を用いた複合的な電気通信役務)を提供することができないのであり、1人のエンドユーザーに対してどこからでもまた移動しながらでも通信できるというサービスを提供することは、エリア内の全てのエントランス回線を利用する権利が一体となって、初めて可能となるというべきである。”

■国税庁の主張

国税庁は、減価償却の会計学的な本来の意味と、法人税法の立法趣旨に基づいて主張。

資産として機能を発揮できる状態とは、費用収益対応の原則に照らし、当該資産が、当該企業の事業活動において収益を生み出し得る状態にあるという意味であると主張。移動しながら通信する事が出来るという機能を提供することが、PHS事業の本旨であるのだから、「1回線あれば通話はできる」などという状態では、PHSの機能を発揮しているとは見なせないと、企業会計原則の観点も踏まえて主張。

本件接続協定に基づき、被控訴人が取得した権利は、Cの電気通信設備による複合的な電気通信役務を受ける権利であって、それぞれのエントランス回線が個別的にしか財産的価値を発揮しない「1回線」ごとではなく、本件接続協定及びこれと不可分一体の接続の申込み及び承諾行為に包摂される包括的な資産であるとみるのが自然であると主張。

原審で例に挙げられた、レンタルビデオテープ事業については、PHS事業者が、エンドユーザーに対して、有体物としての「エントランス回線」を1本単位で使用させる事業を行っているわけでもないから、PHS事業をレンタルビデオ事業と単純に同一視することはできないと主張。

そして何よりも、法人税法施行令133条に規定する少額減価償却資産の取得価額の損金算入の制度の本来の趣旨は、企業会計上のいわゆる重要性の原則に基づく処理をすることにあるのであって、企業会計上無視し得ない程度の価額で取得され、本来であれば厳密な会計処理によるべき重要な資産について、いたずらにその判定単位を細分化し、一時の損金算入を行うことは、法人税法施行令133条の趣旨に反すると主張した。

企業会計の本来の原則や、法人税法の立法趣旨に基づいた主張である。

■納税者の主張

追加主張無し。

最高裁 両者の主張

納税者の主張

追加主張無し

国税庁の主張

“令133条所定の少額減価償却資産制度の趣旨目的は、企業会計上の重要性の原則を考慮し、課税上、減価償却によって費用配分をするほどの重要性がないものについて、簡便な処理を許容するという点にあるものと解される。にもかかわらず、原判決の到達した結論は、減価償却によって費用配分をするほどの重要性がないものとは到底いえないこと明らかな本件資産を殊更に細分化し、その細分化された「個々の本件エントランス回線利用権」ごとにみればその取得価額が10万円未満になるとして令133条の規定の適用を認め、電気通信施設利用権の耐用年数が20年と定められているにもかかわらず、本件資産だけでも総額111億5135万8400円もの巨額の取得価額を一括して平成11年3月期の損金の額に算入することを認めるというものであり、上記の趣旨目的を著しく逸脱するものであることは明らかである。原判決が上記のような不合理な結論に陥った原因は、その判示する一般論の本件への当てはめを誤った点にある。”

ある資産が、法人税施行令133条所定の少額減価償却資産に当たるか否かを判断するには、当該資産が、収益を生み出す源泉としての機能を発揮することができる単位を基準に、判定すべきである。資産の機能とは、飽くまで、当該法人の事業において、収益を生み出す源泉としての機能でなければならない。

PHS端末が複数の単位エリア内のどこに所在しても受信が可能であることは、PHS事業において収益を生み出すための不可欠な要素である。移動しながら通信することができるという、最も基本的なサービスを提供するためには、エントランス回線が複数存在することが前提となるのであるから、単に1本のエントランス回線を利用することができるというだけでは、当該エンドユーザーに対し、どこからでも、また移動しながらでも送受信できるという、PHS事業における最も基本的なサービスすらも提供することができず、事業において収益を生み出し得るような態様では到底ないといわざるを得ない。

(・・中略・・)すなわち、令13条8号ソの文理に即していえば、電気通信施設利用権の機能は、「電気通信設備(中略)を利用して(中略)電気通信役務の提供を受ける」ことによって果たされるところ、電気通信施設利用権がその機能を発揮することができる単位については、当該法人がその事業において収益を生み出し得るような態様で「電気通信役務の提供を受ける」ためにはどのような規模の「電気通信設備(中略)を利用」することが必要になるのかという観点から検討すべきである。”

“原判決は、1個のエントランス回線があれば、半径数百メートルの当該基地局のエリア内において通話することに支障はなく、本件エントランス回線利用権の機能は、単体のエントランス回線の利用によって発揮することができる旨判示する。”

“しかしながら、原審の確定した事実関係によれば、PHSは、携帯電話と同様、移動しながら通話できることが最大の特色であるところ、携帯電話と比較して、1つの基地局がカバーするエリアの半径が数百メートル程度とはるかに狭いが、移動により通信中に基地局がカバーするエリアから出て電波を受信することができなくなった場合に、自動的に他の基地局の電波に切り替えて通信を継続する機能であるハンドオーバー機能を用いることにより、PHS利用者は、1つの基地局がカバーするエリアから他の基地局がカバーするエリアへと

“このように移動しながら通話できることは、相手方がPHS事業において収益を生み出すため不可欠の要素である。そして、1つの基地局がカバーするエリアから他の基地局がカバーするエリアへと移動しながら通話ができるようにするためには、少なくとも、ハンドオーバー前に使用していたエントランス回線とハンドオーバー後のエントランス回線の2つのエントランス回線に係る役務の提供を受けることが必要であることは明らかである。

その結果、本来であれば、減価償却によって費用配分をするほどの重要性がないものとは到底いえない本件資産を殊更に細分化し、極めて形式的な判断をして、その取得価額の総額111億5,135万8,400円を一括しで損金に算入することを認めるというおよそ不合理な結論に到達している。

費用収益対応の原則からすれば、減価償却資産の取得費は、取得の年度に一括して費用に計上するのではなく、使用、又は、時間の経過によって、それが減価するのに応じて、徐々に費用化すべきである。減価償却制度は、事業の用に供される減価償却資産の取得に要した費用をその耐用年数にわたって配分し、投下資本を回収するための会計技術ということができる〔以上につき、金子宏・租税法(第11版)306、310ページ参照〕。

法人税法施行令13条の括弧書きが、事業の用に供していないものを、減価償却資産から除外する旨規定しているのも、事業において、収益を生み出す源泉であるとみることができない資産は、法人税法31条1項にいう減価償却資産に当たるとは認められず、その減価償却費を、損金に算入することはできないからである。減価償却資産においては、当該資産が事業において、収益を生み出す源泉として機能し、事業の用に供されているということが、本質的要素として必要なのである。

“固定資産(法2条22号)は、棚卸資産や人件費と共に、企業利益の主要な源泉であるところ、そのうちの減価償却資産(同条23号は、企業において長期間にわたって収益を生み出す源泉であるから、その取得に要した金額(取得価額)は、将来の収益に対する費用の一括前払の性質を有している。”

“したがって、費用収益対応の原則からすれば、減価償却資産の取得費は、取得の年度に一括して費用に計上するのではなく、使用又は時間の経過によってそれが減価するのに応じて徐々に費用化すべきである。減価償却制度は、各事業年度における減価償却資産の減価額を減価償却費として費用化し、地方、その減価額をその帳簿価額から控除することにより、事業の用に供される減価償却資産の取得に要した費用をその耐用年数にわたって配分し、投下資本を回収するための会計技術ということができる〔以上につき、金子宏・租税法(第11版)306、310ページ参照〕。”

“したがって、事業において収益を生み出す源泉であるとみることができず、事業の用に供しているものということができない資産は、法人税法31条1項にいう減価償却資産に当たるとは認められず、その減価償却費を損金に算入することはできない(最高裁平成18年1月24日第三小法廷判決・裁判所時報1404号14ページ参照)。以上のとおり、減価償却資産においては、当該資産が事業において収益を生み出す源泉として機能し、事業の用に供されているということが本質的要素として必要とされているのである。”

企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも、正規の簿記の原則に従つた処理として認められるのである。

“それゆえ、税務上、その事業の用に供した減価償却資産で、(イ)使用可能期間が1年未満であるもの、または、(ロ)取得価額が10万円未満であるものは、それを減価償却資産として経理することなく、その事業の用に供した年度において全額を損金経理することが認められている(令133)。もちろん、減価償却資産として経理することは可能なわけで、ただ税務上の重要性の考え方にしたがい費用化を認めているにすぎないのである。」(武田隆二・法人税法精説平成17年版369、370ページ)、「課税上、減価償却による原価配分手続の対象とするほどの重要性がないと判断されたことが理由と考えられる。」(岡村忠生・法人税法講義86、87ページ)と説いている。”

“また、企業会計上の慣行との関係についても、学説は、「固定資産の減価償却の趣旨からすれば、(中略)固定資産に属する資産は、たとえその取得価額がいかに少額であっても必ず固定資産として計上し、減価償却によって費用配分するというのが原則であろう。しかし、企業会計には、企業の財務内容や状況について利害関係者の判断を誤らせるおそれのない程度のものについては、いわゆる「重要性の原則」(principle of materiality)を適用して、本来の厳密な会計処理によらないで、他の簡便な方法によることも正規の簿記の原則に従った処理として認められるという考え方があり、その一例として、一般に消耗性と認識される資産や少額な資産については、固定資産として経理しないで経理処理する慣行がある。

そこで税法上も、かかる会計慣行を尊重する見地から、少額な減価償却資産(中略)については、事業の用に供した事業年度における一時償却(中略)を認めることとしている」(渡辺淑夫・法人税法-その理論と実務〈平成17年度版〉344ページ)と説き、また、「減価償却資産は、理論的にいえばその金額の大小を問わずに、減価償却を通じて費用化されることになるが、金額の少額なものについてまでこのような手続によって費用化することはきわめて手数を要するところである。企業会計においても、いわゆる重要性の原則によつて資産であつても重要性の乏しいものについては、これを資産として取り扱わずに、費用化することが認められている。」(武田昌輔監修・DHCコンメンタール法人税法3781ページ)と説いている。”

“裁判例についてみても、さいたま地方裁判所平成16年2月4日判決〔平成14年(行ウ)第12号〈公刊物未登載〉〕は、「一定の資産について減価償却資産として経理することなく、その事業の用に供した年度において全額を損金処理することが認められる少額減価償却資産の制度は、それを耐用期間にわたり原価配分することにより期間損益の算定が適正化する必要があるほどの重要な金額でなく、実務上減価償却資産として扱う実質的意味がないとの企業会計上の慣行に由来しているものである」として、上記学説と同様の判示をしている(確定)。(・・中略・・)

以上のとおり、学説及び裁判例によれば、令133条所定の少額減価償却資産制度の趣旨目的は、企業会計上の重要性の原則を考慮し、課税上、減価償却によって費用配分をするほどの重要性がないものについて、簡便な処理を許容するという点にあるものと解され、その意味で、同条は、政策的な規定であるということができる。”

ある減価償却資産が、少額減価償却資産に当たるか否かについては、当該資産が、事業において、収益を生み出す源泉としての機能を発揮することができる単位をもって、1個の資産と把握して、その取得価額を判定すべきである。原判決も、「少額減価償却資産に該当するか否かを判断するに当たっては、当該企業の事業活動において、一般的・客観的に、資産としての機能を発揮することができる単位を基準にその取得価額を判断すべき」であると判示している。

ある資産について(・・中略・・)どのような単位を基準に当該資産の取得価額を認定すべきか、が問題となる。

この点については、通常の有形固定資産のように、外形的にその個数を判定することが容易なものについては特段の問題を生じないが(特に問題となる有形固定資産の場合の課税上の取扱いを定めたものとして、法人税基本通達7-1-11参照)、電気通信施設利用権のような無形固定資産(令13条8号参照)の場合には、当該資産をどのような基準で1個の資産と把握してその取得価額を認定すべきかは、必ずしも外形上明らかでないため、減価償却制度及び少額減価償却資産制度の趣旨目的にさかのぼって検討する必要がある。そして、前記1(2)(本書面14ページ)のとおり、減価償却の目的は、減価償却資産の取得に要した費用を事業の用に供する期間に適正に配分することによって、正確な損益計算を行うことにあるところ、減価償却資産においては、当該資産が事業において収益を生み出す源泉として機能していることが本質的要素として必要とされているというべきである。”

“また、令133条の規定上も、少額減価償却資産に該当するためには、当該資産が「内国法人がその事業の用に供した減価償却資産」であることが要件とされている。

したがって、ある減価償却資産が少額減価償却資産に当たるか否かについては、当該資産が事業において収益を生み出す源泉としての機能を発揮することができる単位をもって1個の資産と把握してその取得価額を判定すべきであり、その意味において、原判決が、「少額減価償却資産に該当するか否かを判断するに当たっては、当該企業の事業活動において、一般的・客観的に、資産としての機能を発揮することができる単位を基準にその取得価額を判断すべき」(原判決18、19ページ、第1審判決72、73ページ)であると判示していること自体は、上記の意味で正当であるといえる。”

これは、業務に固有の必要性に基づき大量に保有されるものであるか否かや、事業の開始又は拡張のために取得したものであるか否かについては、その範囲が必ずしも明確でないことから、その判定をめぐって紛争が多く、これを解消する一方策として、上記の制限を廃止したに過ぎない。このような改正経緯も、少額減価償却資産制度の本来の趣旨目的が、企業会計上の重要性の原則を考慮し、課説上、減価償却によって費用配分をするほどの重要性がないものについて、簡便な処理を許容するという点にあることを、何ら否定するものではないことがわかる。

“原判決の認定するとおり、法人税に関する法令上、業務の性質上基本的に重要な固定資産や、業務の固有の必要性に基づき大量に保有される固定資産等は少額減価償却資産に当たらないとされていた時期があったが、その後の法人税法施行令の改正により、現在ではそのような除外規定は存在していない。”

“すなわち、昭和42年政令第106号による改正前の令133条においては、資産の取得価額が少額であっても、①その法人の業務の性質上基本的に重要なもの、②業務の固有の必要性に基づき大量に保有されるもの及び③事業の開始又は拡張のために取得したものについては、少額減価償却資産から除く旨定められていた(原判決18、19ページ、第1審判決68ないし70ページ)。”

“これに対し、昭和42年政令第106号による改正は、業務の固有の必要性に基づき大量に保有されるもの、事業の開始又は拡張のために取得したものであるか否かについては、その範囲が必ずしも明確でないことから個々の資産がこれに該当するかどうかの判定をめぐって紛争が多く、これを解消する一方策として、上記②及び③の制限を廃止したものである〔国税庁編・昭和42年改正税法のすべて(乙第14号証)83、84ページ〕。”

“その後、昭和49年政令第77号により、現実の執行において、上記①に該当するか否かについても、その範囲が必ずしも明確でなく紛争も多いこと、少額減価償却資産は耐用年数の短いものが多く、その処理が煩雑であることが考慮されて、上記①の除外規定も削除された〔原田靖博「改正法人税法解説」税理17巻7号(乙第15号証の4引用文献7)89ページ〕。”

“以上によれば、上記各改正は、いずれも、少額減価償却資産該当性について紛争が生じることを回避し、明確かつ簡便な処理を図るため、上記①ないし③の重要性の原則に基づく実体的な除外事由の存否をそのまま個々に判断することに代えて、形式的な基準によって判断するものとすることで、同条の趣旨目的を遂げようとしたものであり、その取得価額が10万円未満か否かという形式基準によって画一的に少額減価償却資産該当性を判定することにしたものということができる。”

“しかしながら、そもそも令133条においてこのような簡便な処理が許容されるのは、前記2(2)(本書面15ページ)のとおり、少額減価償却資産については、課税上、減価償却によって費用配分をするほどの重要性がないと考えられたためにほかならないのであり、このことは、企業会計上の重要性の原則の存在に加え、多数の学説及び裁判例によって裏付けられているというべきである。”

“そもそも、本件資産は、譲渡価額の総額が111億5135万8400円にも達する巨額の資産であり、課税上、減価償却によって費用配分をするほどの重要性がないなどとは到底いえないのであるから、上記の結論は、令133条の趣旨目的に照らしても、合理的なものということができる。”

“これに対し、原判決のように、「本件エントランス回線利用権の機能は、単体のエントランス回線の利用によって発揮することができる」(原判決18、19ページ、第1審判決80ページ)という考え方に基づいて、「本件資産は、本件エントランス回線利用権15万3178回線分であり、その取得価額は、個々の本件エントランス回線利用権の取得価額である7万2800円である」(原判決18、19ページ、第1審判決88ページ)と解する場合には、令133条所定の少額減価償却資産制度の適用により、本件資産だけでも総額111億5135万8400円もの巨額の取得価額を一挙に平成11年3月期の損金の額に算入することを認めることになる。”

■国税庁の主張

国税庁は、高裁に引き続き、再度、企業会計上の減価償却制度の制度趣旨(費用収益対応の原則と、重要性の原則、正規の簿記の原則)と、法人税法上の少額の減価償却資産の立法趣旨に立ち返って、主張した。

少額減価償却資産制度の趣旨目的は、企業会計上の重要性の原則を考慮し、課税上、減価償却によって費用配分をするほどの重要性がないものについて、簡便な処理を許容するという点にあるにもかかわらず、重要性がないものとは到底いえないことが明らかな本件資産を殊更に細分化し、総額111億5,135万8,400円もの巨額の取得価額を、一括して損金の額に算入することは、立法の趣旨目的を著しく逸脱するものであり、減価償却制度自体の趣旨目的にも反するものであって許されないと、原理に反した形式的適用であると指摘。

ある資産が、少額の減価償却資産に当たるか否かは、当該資産が収益を生み出す機能を発揮する単位で判定すべきであるが、PHS事業において、移動しながらでも通信できることが最も基本的なサービスなのであるから、1本のエントランス回線ではその目的を達成することが出来ず、PHS事業において収益を生み出し得るような態様では到底ないと主張。原判決の上記判断は、要するに、物理的な施設としての1本の「エントランス回線」を、物理的・電気的・機械的機能を果たし得るか否かを判断したにすぎないと批判した。

そもそも、費用収益対応の原則からすれば、減価償却資産の取得費は、取得の年度に一括して費用に計上するのではなく、使用又は時間の経過によって、それが減価するのに応じて、漸次的に費用化すべきであり、取得に要した費用を、その耐用年数にわたって配分し、投下資本を回収するための会計技術であると、企業会計基準に立ち返って主張。法人税法施行令13条の括弧書きが、事業の用に供していないものを減価償却資産から除外する旨を規定しているのも、事業において収益を生み出す源泉であるとみることができないからであるとした。

これを前提として、法人税法施行令の趣旨について述べている。少額減価償却資産制度の趣旨目的は、企業会計上の重要性の原則を考慮し、課税上、減価償却によって費用配分をするほどの重要性がないものについて、簡便な処理を許容するという点にあるものであり、企業会計が目的とするところもまた、企業の財務内容を明らかにし、企業の状況に関する利害関係者判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも、正規の簿記の原則に従った処理として認められるのであると、再度、会計原則を強調した。

法人税に関する法令上、業務の性質上基本的に重要な固定資産や、業務の固有の必要性に基づき大量に保有される固定資産等は、少額減価償却資産に当たらないとされていた時期があったが、その後の改正により、現在ではそのような除外規定は存在していない。これは、業務に固有の必要性に基づき大量に保有されるものであるか否かや、事業の開始又は拡張のために取得したものであるか否かについては、その範囲が必ずしも明確でないことから判定が困難であるから、これを解消する一方策として、上記の制限を廃止したに過ぎないと主張。

法人税法施行令133条の本来の趣旨目的は、企業会計上の重要性の原則を考慮し、課税上、減価償却によって費用配分をするほどの重要性のないものについて、簡便な処理を許容するという点にあるとし、減価償却によって費用配分をするほどの重要性がないものとは到底いえない本件資産を殊更に細分化し、本規定に不合理にあてはめた本事案は、上記の趣旨目的を著しく逸脱するものであると主張した。

■納税者の主張

追加主張無し。

争点となった条文

法人税法

第2条(減価償却資産の定義)

第31条(減価償却資産の償却費の計算及びその償却の方法)

法人税法施行令(平成16年政令第101号による改正前)

第13条(減価償却資産の範囲)

第48条(減価償却資産の償却の方法)

第54条(減価償却資産の取得価額)

第56条(減価償却資産の耐用年数、償却率等)

第132条(資本的支出)

第133条(少額の減価償却資産の取得価額の損金算入)

国税通則法

第104条(併合審理等)

第115条(不服申立ての前置等)

法人税基本通達

7-1-11(少額の減価償却資産又は一括償却資産の取得価額の判定)

電気通信事業法(平成11年法律第160号による改正前)

第2条(電気通信、電気通信設備、電気通信役務等の定義)

第6条(利用の公平)

第9条(電気通信事業の登録)

第12条(登録の拒否)

第34条(第二種指定電気通信設備との接続)

第38条(電気通信設備等の共用に関する命令等)

第38条の2(第一種指定電気通信設備又は第二種指定電気通信設備を用いる卸電気通信役務の提供)

第41条(電気通信設備の維持)

東京地方裁判所/平成17年5月13日判決判決 / 菅野博之裁判長 / 認容・国側控訴

減価償却に際しては、その資産の機能を発揮できる状態を単位として、減価償却を行うべきである。

減価償却に際しては、その資産の機能を発揮できる状態を単位として、減価償却を行うべきである。

レンタルビデオテープは、確かに事業としては多数取り揃えておく必要があるが、テープそれ自体としては、1つだけで視聴が可能であるから、これを資産の1つの単位と考えることができる。同様に、本事案についても、(携帯電話に比べてPHSはカバーする範囲が狭いとはいえ)エントランス回線1本で一定の範囲内で機能を発揮でき、そのエリア内で通話することには支障はないのであるから、本件資産単位は、エントランス回線1回線の単価である7万2,800円であると言うべきである。

相互接続協定を締結しただけでは財産的な価値はなく、PHS事業を行うことは不可能であり、エントランス回線という物理的な接続があって初めて、エンドユーザーは通話が可能になり、そこに財産的価値も生ずると考えるのが相当であるから、1つ1つ個々のエントランス回線ごとに、エンドユーザーに電気通信役務を提供させる権利を取得していると考えるべきである。

“法人税法31条に規定する減価償却の方法による減価償却資産の費用配分は、当該減価償却資産の取得価額を企業の事業活動の用に供した各事業年度に適正に配分することにより、毎期の損益計算を正確にするとともに、投下資本の回収を図ることを目的とするものである。”

“そうすると、減価償却資産としての費用配分を行うためには、当該資産の事業への供用ができる状態、すなわち、当該企業の事業活動において、当該資産がその用役を提供し得る状態、更に正確に言えば、その資産としての機能を発揮することができる状態にあると評価できることが必要である。”

“本件通達に規定されていない資産のうち、例えば、レンタルビデオ事業におけるレンタルビデオテープについて考えてみると、レンタルビデオ事業を営むためには、レンタルビデオテープの種類を多数そろえるとともに、人気のある種類については複数そろえておくことが必要である。しかし、レンタルビデオテープは、1本単位でレンタルされ、視聴されるものであるから、1本のレンタルビデオテープのみで資産として一般的・客観的に独立して機能しているということができ、1本を単位として、その取得価額が判定されるべきものである。このように、事業のために多数そろえておくことが通常必要な資産であっても、一つ一つが独立して機能しているものについては、その一つ一つを単位として法人税法施行令133条の取得価額を判定するのが相当である。”

“エントランス回線は、一定の範囲内をカバーする1基地局のみを対象としてその機能を発揮するものであり、一個のエントランス回線があれば、当該基地局のエリア内においてPHS利用者がPHS端末から固定電話又は携帯電話に通話することに支障はないし、また、固定電話又は携帯電話から当該エリア内のPHS端末との間で通話することにも支障はないと認めることができる。このように、工事費及び手続費からなる本件設置負担金をCに支払って取得した本件エントランス回線利用権の機能は、単体のエントランス回線の利用によって発揮することができる。そうすると、本件エントランス回線利用権は、B又は原告の事業活動において、一般的・客観的には、1回線で、基地局とPHS接続装置との間の相互接続を行うという機能を発揮することができるものであるから、その取得価額は、Bの場合も、また、これをまとめて同社から譲り受けた原告の場合も、エントランス回線1回線の単価である7万2800円であると認めるのが相当である。”

“Bは、Cと相互接続協定を締結したのみでは、エントランス回線により物理的に相互接続がされていないことから、活用型PHS事業を行うことは不可能であり、相互接続をするためには、個々のエントランス回線を設置することが不可欠である。そして、相互接続協定の締結には何らの対価も必要なく、また、原則としてCは相互接続を承諾する義務を負っていることからすると、相互接続協定の締結のみでは、いまだ具体的な財産的価値はなく、本件設置負担金を支払って個々のエントランス回線が設置されることによって、当該エントランス回線を利用した相互接続が可能となり、初めて具体的な財産的価値も生ずると見るべきである。”

“また、個々のエントランス回線の設置について見ると、Bは、エントランス回線1回線ごとに設置の申込みをし、本件設置負担金を支払うとともに、その後も、エントランス回線を利用するために、当該エントランス回線についての網使用料を支払う必要があったものである。”

“このように見てくると、Bが活用型PHS事業を行うためには、Cとの間で相互接続協定を締結した上で、本件設置負担金を支払ってエントランス回線を設置してもらい、当該エントランス回線を利用してCの指定電気通信設備と相互接続することが必要不可欠であり、相互接続協定の締結自体は、エントランス回線の設置の前提にすぎないというべきである。”

“そうすると、本件設置負担金は、B又は原告が、個々のエントランス回線を利用して相互接続を可能とし、Cをして、B又は原告のPHS契約者に電気通信役務を提供させる権利を取得するために支払われるものであるというべきである。”

“したがって、前述したとおり、B又は原告は、本件設置負担金を支払うことによって、財産上の具体的な権利である、個々のエントランス回線を用いてCのネットワークと相互接続し、Cをして、エンドユーザーに電気通信役務を提供させる権利、すなわち本件エントランス回線利用権を取得したものというべきである。”

東京高等裁判所 / 平成18年4月20日判決 / 太田幸夫裁判長 / 棄却・国側上告

エントランス回線は順次変わっていくとしても、常に利用しているエントランス回線は1つであって、同時に複数のエントランス回線が利用されるわけではない

当該資産は、エントランス回線と不可分一体の電気通信役務提供を受ける1個の権利、すなわち、接続協定上の地位であり、権利金全額が1つの資産であると控訴人は主張する。しかしながら、常に利用しているエントランス回線は1本であり、同時に複数の回線が必要なわけではないし、その上、エントランス回線は、1回線ごとに設置申込をし72,800円を支払うのであり、その後、網使用料の支払いが必要であるなど、接続協定の締結だけでは発生しない支払が生じる。だから、当該資産を、接続協定上の地位であるとして権利金全額を1つの資産であるとは言えない。

“活用型PHS事業を営むためには、Cとの間で相互接続協定を締結することがその前提となることは、控訴人指摘のとおりである。”

“しかしながら、そうであるからといって、当然に、本件接続協定上の地位を一つの権利であるとみるべきことにはならない。本件接続協定の締結自体には何らの対価も必要ではなく、原則としてCは相互接続を承諾する義務を負っていることからすると、相互接続協定の接続のみでは、いまだ具体的な財産的価値があるということはできない。これに対して、エントランス回線を設置することにより、現実に、当該エントランス回線を通じての基地局とPHS接続装置との間の相互接続が可能となるのであり、これにより、現実の便益が生じることは明らかである。また、被控訴人の加入者が、移動しながら通話して基地局間で受け渡し(ハンドオーバー)がされる場合、エントランス回線は順次変わっていくとしても、常に利用しているエントランス回線は1つであって、同時に複数のエントランス回線が利用されるわけではないから、機能しているエントランス回線は1つであるということができる。そして、エントランス回線は1回線ごとに管理され、Cに対し、1回線ごとに設置の申込みをするとともに、7万2800円の設置負担金を支払う必要がある上、エントランス回線を利用して通信を行うために、定額制の網使用料及び従量制の網使用料の支払が必要であるなど、本件接続協定を締結しただけでは生じることのない具体的な個々の支払義務を生じるのである。”

本件接続協定を締結することにより、被控訴人が資産を取得するのでなく、1回線ごとの申し込み、承諾を通じて、権利を取得したとみるのが相当である。

被控訴人が、本件設置負担金を支払うことにより、新たに権利を取得することになるのだから、これは、本件接続協定上の地位を一つの資産とみる控訴人の見解と矛盾するものである。

控訴人は、エントランス回線の増設により、利用可能区域の拡大又は高密度化をもたらすため、資本的支出に該当すると主張するが、そのことにより、全体としての資産の価値が高まっても、既存の資産部分(本件資産)は、設置負担金に回線数を乗じた金額以上にその価値が増加するのでないのだから、本件設置負担金の支出が法人税法施行令132条2号の資本的支出に該当するということはできない。

“以上からすると、本件接続協定を締結することによりB又は被控訴人が資産を取得するのでなく、1回線ごとに個々のエントランス回線を用いてCのネットワークと相互接続し、Cをして、エンドユーザーに電気通信役務を提供させる権利(エントランス回線利用権)を取得したとみるのが相当である

。このことは、本件設置負担金の支払によりエントランス回線の追加設置を受けた場合について検討することからも裏付けられる。”

“すなわち、被控訴人は、Bから本件資産の譲渡を受けたが、被控訴人が本件資産のみでPHS事業を行うことができることは明らかである。したがって、被控訴人が本件設置負担金を支払うことにより新たに取得する権利(エントランス回線利用権)は、本件資産とは別個の資産の取得とみるほかはないが、これは、本件接続協定上の地位を一つの資産とみる見解と矛盾するものといわなければならない。控訴人は、エントランス回線の増設により、利用可能区域の拡大又は高密度化をもたらす旨主張するが、そのことにより全体としての資産の価値が高まっても、既存の資産部分(本件資産)は、設置負担金(1回線当たり7万2800円)に回線数を乗じた金額以上にその価値が増加するのでないことはいうまでもないから、本件設置負担金の支出が法人税法施行令132条2号の資本的支出に該当するということはできない。”

確かに、レンタルビデオテープは、1本単位でレンタルされ、視聴され、かつ、1本ごとの個別の使用状況によって、物理的に消耗し、また、その内容によって、陳腐化する状況も1本ごとに異なるのに対し、本件資産は、エントランス回線そのものが貸出し対象となるわけではないし、本件権利は、有体物ではなく、物理的に劣化するわけでもないという違いがある。しかし、エントランス回線も、1回線ごとに独立して機能し、エンドユーザーは、1回線ごとに利用するという点において、レンタルビデオテープと共通性を有するのであるから、レンタルビデオテープと本件資産を比較することに意味がないとはいえないし、レンタルビデオテープと本件資産に相違点があるからといって、本件資産の取得価額を全体として1つであると解すべきことにはならない。

“たしかに、レンタルビデオテープは、1本単位でレンタルされ、視聴され、かつ、1本ごとの個別の使用状況によって物理的に消耗し、また、その内容によって陳腐化する状況も1本ごとに異なるのに対し、本件資産は、エントランス回線そのものが貸出し対象となるわけではないし、被控訴人主張の

本件権利は有体物ではなく、物理的に劣化するわけでもない。したがって、レンタルビデオ事業におけるレンタルビデオとPHS事業における本件資産とが異なる側面を有することは否定できない。”

最高裁判所 平成20年9月16日判決(藤田宙靖裁判長)(棄却)(確定)(納税者勝訴)

エントランス回線利用権は、エントランス回線1回線に係る権利一つを1単位として取引されているということができる。

しかしながら、当該事業におけるエントランス回線利用権の用途に応じた本来の機能は、特定のエントランス回線を用いて、当該事業者の設置する特定の基地局と、Cの特定のPHS接続装置との間を、相互接続することによって、当該基地局のエリア内で、PHS端末を用いて通話を可能にすることであるから、エントランス回線が1回線あれば、上記の機能を発揮することができ、収益の獲得に寄与するものということができる。

能を発揮することができない旨主張する。”

“しかしながら、減価償却資産は法人の事業に供され、その用途に応じた本来の機能を発揮することによって収益の獲得に寄与するものと解されるところ、前記事実関係によれば、一般に、被上告人のようなC網依存型PHS事業者が本件権利のようなエントランス回線利用権をそのPHS事業の用に供する場合、当該事業におけるエントランス回線利用権の用途に応じた本来の機能は、特定のエントランス回線を用いて当該事業者の設置する特定の基地局とCの特定のPHS接続装置との間を相互接続することによって、当該基地局のエリア内でPHS端末を用いて行われる通話等に関し、Cをして当該事業者の顧客であるPHS利用者に対しCのネットワークによる電気通信役務を提供させることにあるということができる。”

エントランス回線は1回線ごとに取引されているし、1回線あれば、通話が可能であるので、PHS事業において機能を発揮することができ、収益の獲得に寄与するものであると言える。だから、エントランス回線1回線を減価償却の1つの単位とみるべきである。

“エントランス回線利用権は、エントランス回線1回線に係る権利一つを1単位として取引されているということができる。そうすると、本件権利については、エントランス回線1回線に係る権利一つをもって、一つの減価償却資産とみるのが相当である。”

■東京地方裁判所 認容・国側控訴

■東京高等裁判所 棄却・国側上告

■最高裁判所 棄却・確定(納税者勝訴)

■裁判所は、1つ1つのエントラン回線という、物量的解釈を貫き、国税庁の、「会計学上」や、「立法趣旨」からみた取引の実態を優先しなかった。国税庁が全面敗訴した。

■東京地裁、高裁、最高裁ともに、減価償却に際しては、その資産の機能を発揮できる状態を単位として、減価償却を行うべきであるとし、エントランス回線1本で一定のエリア内で通話することには支障ないから、資産の機能を発揮できる状態にあると言えるとして、取得資産の1単位をエントランス回線1回線であると判断した。

■東京地裁は、丁寧に判決を述べているが、要は、相互接続協定を締結しただけでは、本件協定に、財産的な価値はなく、エントランス回線という物理的な接続があって初めて、エンドユーザーは通話が可能になり、そこに財産的価値も生ずるとし、相互協定のあとの、個々の申し込み及び承諾を通じたエントランス回線の設置という物理的側面を重視した。

■東京高裁も、東京地裁の判示を支持した。常に、利用しているエントランス回線は1本であり、同時に複数の回線が必要なわけではないし、本件設置負担金72,800円を支払った後、網使用料等さまざまな支払いが必要であるなど、接続協定の締結だけでは発生しない支払が生じることから、初期費用である設置負担金の金額のみをもってして、当該資産を、接続協定上の地位であるとして権利金全額を1つの資産であるとは言えないとした。

■東京高裁は、この点に関して、納税者は、本件設置負担金を支払うことにより、新たにエントランス回線利用権を取得することになるのだから、本件接続協定上の地位を一つの資産とみる国税庁の見解と矛盾するとして、その主張の矛盾点を指摘した。

■レンタルビデオテープ事業の例示に関しては、確かに、エントランス回線とは異なり、1本単位でレンタルされ、視聴され、かつ、1本ごとの個別の使用状況によって物理的に消耗し、また、その内容によって陳腐化する状況も1本ごとに異なるという相違点があると理解を示しつつも、しかし、エンドユーザーは1回線ごとに利用するとの点において、レンタルビデオテープと共通性も有するのであるから、レンタルビデオテープと本件資産を比較することに意味がないとはいえないとして、本件資産の取得価額を全体として一つであると解すべきことにはならないと、国税庁の主張を退けた。

■最高裁は、国税庁の、本件エントランス回線の利用権利一つでは、納税者のPHS事業において収益を生み出す源泉としての機能を発揮できないとの主張に対し、エントランス回線が1回線あれば、上記の機能を発揮することができると退けた。エントランス回線は1回線ごとに取引されているし、1回線あれば、通話が可能であるので、PHS事業において機能を発揮することができ、収益の獲得に寄与するものであり、よってエントランス回線1回線を減価償却の1つの単位とみるべきであるとした。

証拠(事実)

■原告(NTTドコモ)は、携帯・自動車電話事業等を営む株式会社であり、平成10年12月1日に、B(パーソナル株式会社。PHS事業者で「エヌ・ティ・ティ中央パーソナル通信網株式会社」を初めとするグループ会社の総称、もしくは提供していたPHSサービスの名称で、かつて北海道・東北・中央・東海・北陸・関西・中国・四国・九州の総計9社の地域会社が存在した。)から、簡易型携帯電話(以下「PHS」という。)事業の営業譲渡を受け、同事業を開始した。

■ PHS(Personal Handy-phone System)とは、携帯電話よ りも電波出力の小さい(端末は 10 分の 1、基地局は 50 分の 1 以下)無線通信による音声 又はデータの移動体通信である。

■携帯電話より電波出力が小さいため、カバーエリアが狭 く(200m~500m 程度)、PHS 事業者においては、その事業を遂行するに当たっては、基地局を多数設置することが必要であった。

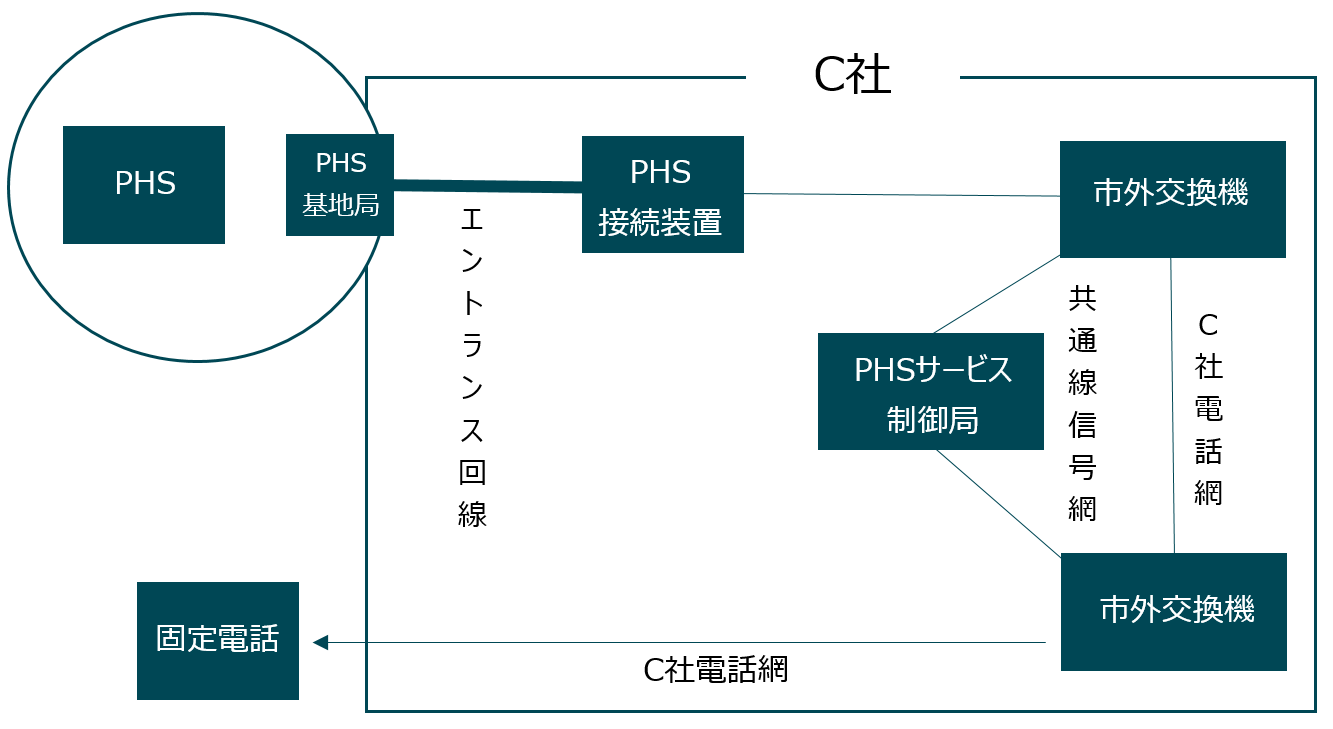

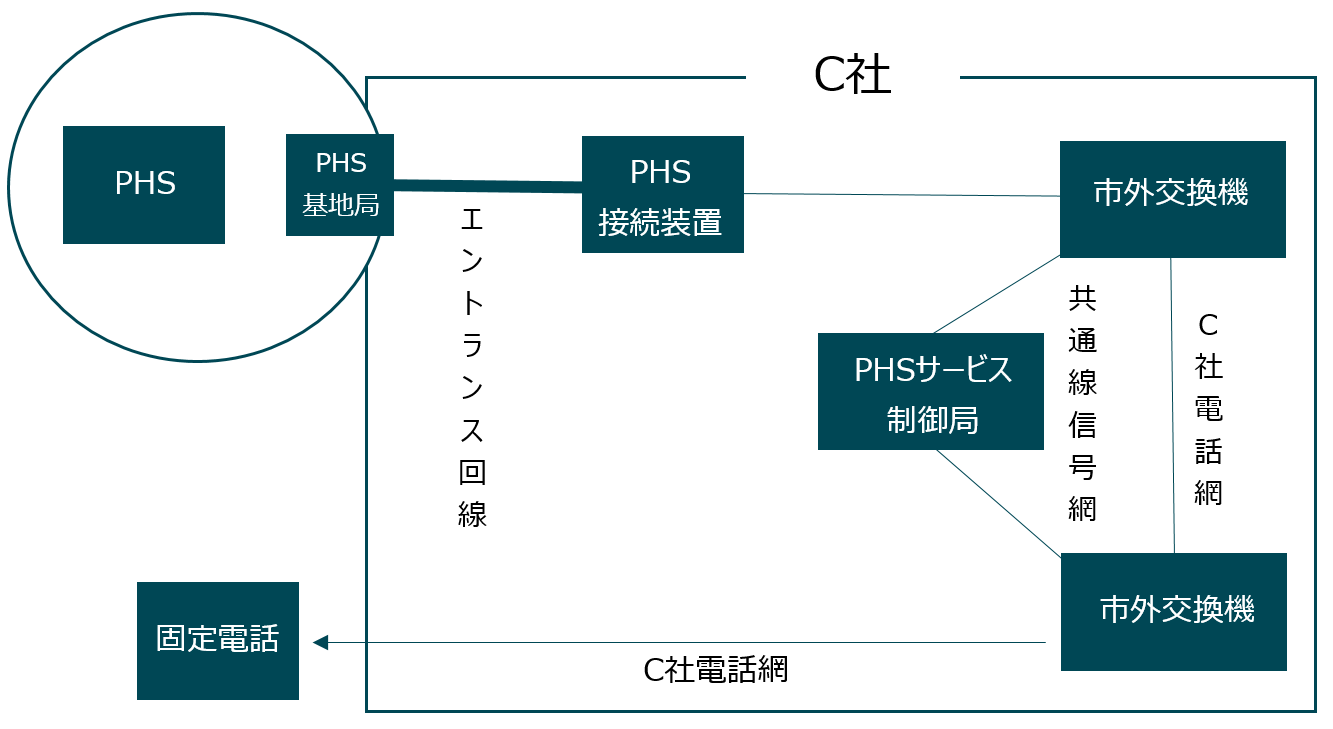

■また、Bの営む PHS 事業は、同グループに属する疎外 C(日本電信電話 株式会社・「NTT」のこと。)の通信網に依存して基地局間や他社との通信を行う方 式(いわゆる C網依存型方式)を採用していた。

■したがって、Cとの間で自己 の所有する PHS 無線基地局と、C の電話網とを相互接続する旨 の相互接続協定を締結し、その相互接続のために、C が設置するエントランス回線 (PHS 事業者の設置する基地局と 、C の設置する PHS 接続装置との間を接続する装置) 1 回線につき、設置負担金 7万 2,800 円を支払い、合計約 15 万回線以上のエントランス 回線を利用する権利を取 得した。

■この方式により、 PHS 端末と固定電話等は、PHS 事業者の設置する基地局、 C の設置するエントランス回線、PHS 接続装置及び電話網等を介して、双方向の通話 が可能となるのである。

■原告の行う PHS 事業についても、B同様に、C社網依存型方式 が採用され、原告は、Bからエントランス回線利用権を 1 回線に係る権利につき 7 万 2,800 円の価額で合計 15 万 3,178 回線分(総額 111 億 5,135 万 8,400 円)を譲り受け、また、必要に応じて、1 回線単位で Cに対してエントラン ス回線の設置の申込みを行い、諸費用として 1 回線あたり 7 万 2,800 円を支払い、PHS 事業の用に供していた。

■その上で、原告は 1 回線あたりの取得価額が 10 万円未満であること から、エントランス回線利用権は、法人税法施行令(平成 16 年政令 101 号による改正前の もの)第 133 条に規定する少額の減価償却資産に該当するとして、その取得価額の全額を、当該権利を取得した事業年分の損金の額に算入した。

■これに対して、被告である所轄税務署長 は、本件エントランス回線利用権は少額の減価償却 資産には該当しないものとして、法人税の更正処分等を行ったところ、原告がその更正処分を不服として、当該処分等の取消しを求めた事案である。

■本件接続約款の実施について

Cは、電気通信事業法38条の2第2項に基づき、Cが設置する指定電気通信設備と他の電気通信事業者(以下「他事業者」という。)の電気通信設備との接続に関し、Cが取得すべき金額(以下「接続料」という。)及び接続の条件について、本件接続約款を定め、郵政大臣の認可を受けて、平成10年3月24日、本件接続約款を実施した。

■原告は、平成10年12月1日午前零時(以下「譲渡日」という。)をもって、Bから、Bが行っていたPHS事業に関するすべての営業を譲り受けるとともに、BがC(NTT。日本電信電話(株))との間で締結していた電気通信設備の相互接続に関する協定(以下「本件接続協定」という。)におけるBの地位(以下「本件接続協定上の地位」という。)を引き継ぎ、第一種電気通信事業者としてPHS事業を行っている。

■ところで、Cは、社会的基盤としての電話通信網(ネットワーク)を所有している点で特殊な法人であり、Cは単独でも「電気通信役務」の提供が可能である。

■これに対し、C以外の他事業者は、電気通信事業を行うためには、Cのネットワークを利用することが不可欠であり、活用型PHS事業者の場合には、事実上、Cのネットワークがなければ事業を行うことは不可能であった。

■エントランス回線について

エントランス回線とは、Cの設置するPHS接続装置又は加入者交換機と、PHS事業者が設置する無線接続装置(以下「基地局」という。)との間に設置される端末回線であり、基地局回線とも呼ばれる。

PHSのシステム構成には、大別して「C網依存型」と「C網接続型」があり、前者はC電話網の機能を活用してPHS事業を提供する方式であり、後者はPHS交換機から回線設備まですべてを備えたPHSのシステムをC電話網との間で網間接続する方式である。なお、C網依存型PHS事業者は、活用型PHS事業者とも呼ばれる。

原告の行っているPHS事業は、C網依存型のシステムを採用している。このようなC網依存型のシステムにおいては、PHS加入者がPHS端末を利用して固定電話加入者との間で通話を行うためには、音声等の情報は、PHS端末から、無線電信、原告の設置する基地局を経由して、Cの設置するエントランス回線、PHS接続装置を経て、C電話網に伝達され、最終的には固定電話等に到達する必要がある。

このように、エントランス回線は、PHS事業者が設置する基地局をCのPHS接続装置を経由してC電話網に接続するための「入口」となる回線であるという意味で、エントランス回線と呼称されている。

■相互接続と金銭の支払について

Cとの相互接続に基づき、接続事業者がCに支払う金額には、①~③がある。①②は相互接続完了後に継続的に支払うもの、③は初期費用という性格を有する。

①網使用料(定額制のものと、従量制のものの2種)(エンドユーザーから徴収する利用料金を相互接続通話ネットワーク内の他の通信事業者間で配分するもの)

②網改造料(エントランス回線とは異なるPHS接続装置等のCのネットワーク内における設備又はソフトウェアを対象とする工事費及び開発費)

③工事費(1回線当たり7万2,800円の本件設置負担金)+手続費(1回線当たり800円)

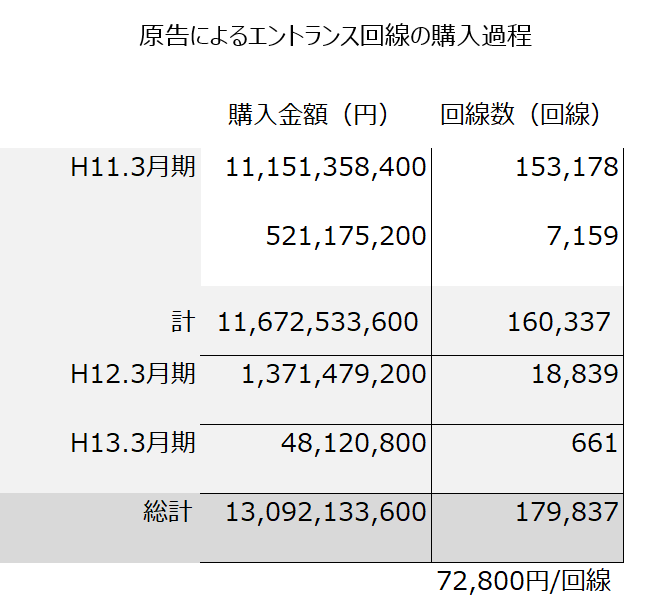

■本件資産の購入経緯

・平成11年3月期

Bは、本件資産の譲渡日までに、Cに対し、15万3,178回線のエントランス回線の設置を申し込んで、本件設置負担金を合計111億5,135万8,400円支払い、本件資産を有していた。原告は、本件営業譲渡契約により、Bから本件資産を代金額111億5,135万8,400円で取得した。

原告は、Cに対し、平成11年3月期中に7,159回線のエントランス回線の設置を申し込み、本件設置負担金合計5億2,117万5,200円を支払った。

・平成12年3月期

原告は、Cに対し、平成12年3月期中に1万8,839回線のエントランス回線の設置を申し込み、本件設置負担金合計13億7,147万9,200円を支払った。

・平成13年3月期

原告は、Cに対し、平成13年3月期中に661回線のエントランス回線の設置を申し込み、本件設置負担金合計4,812万800円を支払った。

編集者コメント

ちび資産を巡る税法の不備

■我が国の税法において、固定資産及び減価償却資産の定義については法人税法に、 また、減価償却の方法、取得価額、耐用年数、償却率等、及び、資本的支出該当性については、法人税法施行令に、それぞれ定義されている。

■しかしながら、減価償却資産に係る資産の計上単位をいかに捉えるか、すなわち、資産の償却単位の判定基準については、明記がなされていない。少額減価償却資産の一時損金算入制度については、その判例蓄積がまだ少なく、当事案は、制度不備を浮かび上がらせる事案であったと考える。

■裁判所が、「相互接続協定の締結それ自体には財産価値は存せず、エントランス回線という物理的な接続によって初めて通話が可能になる」として、あくまで物量的な価値測定に拘泥したのは、会計学の見地からは不自然、税務的観点からは税法の不備と感じる。

■税務訴訟で数少ない、「文理解釈で国が負けた」珍しい事案でもある。「本来であれば減価償却によって費用配分をするほどの重要性がないものとは到底いえない本件資産を殊更に細分化し」、「極めて形式的な判断をして」、「その取得価額の総額111億5,135万8,400円を一括して損金に算入することを認めるというおよそ不合理な結論に到達している」との国税庁の主張には、もどかしさがにじみ出る。

■国税庁が、企業会計上の減価償却制度の制度趣旨(費用収益対応の原則と、重要性の原則、正規の簿記の原則)と、法人税法上の少額の減価償却資産の立法趣旨に立ち返って反駁したことには、共感を覚える。

■企業会計基準において、減価償却の最も重要な目的は「適正な」費用配分を行うことによって、毎期の損益計算を「正確ならしめる」ことである。これは、費用収益対応の見地から重要な考え方で、減価償却費を任意に増減させることは、期間損益計算を歪めることとなるため、是認できないところであるとされている。そして、このような費用化の観点では、固定資産に関しては、短期的な販売・費消を通じて収益に貢献する棚卸資産とは異なり、長期的な使用を通じて、投下資金の回収が図られることから、対応する費用も、可視的・物量的な減価ではなく、仮定的・価値的な費用化が試みられているわけであり、不可視な漸次的減価の見える化なのである。そのような減価償却に、現行の法人税法及び法人税法施行令が、有体的・物理的視点を持ちだして、取得費産の単位判定に際して、物質的側面を混入させているという点で、法の不備を感じる。

税法は常に進化の過程にある

■減価償却は、西洋の鉄道業がその起源であるが、我が国に導入されたのは明治期で、大正7年には、主税局長通牒によって、減価償却資産の耐用年数が定められた。しかし、明確化がなされたのは、太平洋戦争後、シャウプ勧告を受け申告納税制度が全面的に採用された時期であった。法人の内部計算という性格上、恣意性の介入が避けがたいため、法人税法においては、課税の公平性の見地から、取得価格、耐用年数、残存価格、償却方法等及び償却限度額を法定しているわけであるが、企業会計上のいわゆる重要性の原則と同様、少額減価償却資産の処理をいたずらに厳格なものにすることは、かえって企業会計上の重要性の原則に反することになるため、一定の条件の元、簡便な処理を認めることとしている。

■しかし、「取得資産の1単位」で、少額の減価償却資産該当性を判定するため、不可視な減価償却の世界に突如として物理的観点がもちこまれることとなり、当事案に至っている。最高裁の「エントランス回線が1回線あれば、資産としての機能を発揮することができ、収益の獲得に寄与する」とは、本当にそうだろうか?この点、国税庁の、「移動しながらどこからでも通話できることによって初めて収益獲得に貢献する」との見解が、自然に感じられる。

■我が国においては、昭和22年、少額減価償却資産の一時損金算入を認める制度が創設されたが、昭和36年、適用対象資産から、少額重要資産と少額多量資産が除外されたのち、何が少額重要資産に 該当するのかという点において、税務当局と納税者間の見解の相違が多く、紛争が生じていたため、再び、この除外規定が廃止されたという経緯がある。

■少額の減価償却資産に関して、アメリカでは、言わずと知れた大型減税政策トランプ税制Tax Cut & Jobs Actにて、総額規制で対処している。(後述)

■本来は減価償却資産 として計上されるべき性質の資産についてまで、少額の減価償却資産規定が拡大適用され、正規の減価償却をディストーションし、期間損益計算を歪める判決であったと考える。課税所得の計測において、損金概念の拡大化をもたらしたとも言える。税法は常に進化の過程にある。

重要概念

「単体では機能を発揮できないもの」

■法人税基本通達 7-1-11 で定められている「機能」の射程について考察する。

■法人税基本通達 7-1-11において、取得価額が10万円未満又は20万円未満であるかどうかは、通常1単位として取引されるその単位、例えば、機械及び装置については1台又は1基ごとに、工具、器具及び備品については1個、1組又は1そろいごとに判定し、構築物のうち例えば枕木、電柱等単体では機能を発揮できないものについては一の工事等ごとに判定するとされている。

■機能とは、物の働きであり、相互に連関し合って全体を構成している各因子が有する固有な役割であると一般的には解されている。

■したがって、資産本来の属性から、単体とし ての機能を発揮することができない資産、かつ、通常は単体として取引が行われない資産 については一つの工事ごとに判定するのが、法人税基本通達 7-1-11 の基本的な論理であり、同通達は枕木、電柱等の構築物を想定した規定となっている。

■枕木や電柱については、理論的には1本単位で取引されることもあるが、一般的にはそのようには解されていない。構築物としての枕木や電柱は、相当区間の線路設備や送電設備を構成して初めてその機能が発揮される資産であり、通常は一定の数量を一括として取引される。したがって、これらの資産は一定規模の集合体として取引単位を捉え、少額減価償却資産(あるいは一括償却資産)の償却単位の判定が行われている。

■「通常の取引単位」による資産の償却単位の判定は複雑であり、資産単体の機能が明確に認識されない特殊な資産について、より着目した償却単位の判定を行うことは、論理的に否定されない。実際、課税実務における資産の償却単位の判定やNTTドコモ訴訟の判例や学説を検討すると、通常の取引単位での判定が難しい場合、資産の機能面に着目して切り分ける見解が多く存在する。

■当事案のように、資産の機能面に着目した償却単位の判定を行う場面においては、現行の通達は技術や産業形態の変化に対応できる万能の基準ではないと指摘がなされている。

■税法は、時代を反映させながら国家とともに進化していく。今後も様々な判例を切り口に、税法の重要概念を紹介していくので、是非参考にして頂きたい。

併せて読みたい

防犯用ビデオカメラ事件(さいたま地裁 平成16年2月4日)

防犯用ビデオカメラ等は、構造的・物理的一体性が希薄であり、各機器の独立機能性が高く、各単体で1単位として取扱うべきとされた事件。一部取り消し。

防犯用ビデオカメラ等は、構造的・物理的一体性が希薄であり、各機器の独立機能性が高く、単体取引が常態であることなどから、各単体で取扱って差し支えないとされた事件。

構造的・物理的一体性は希薄であるし、各機器の独立性が高く、カメラ、ビデオ、テレビは各単体で器具備品として取り扱って差し支えないと判断された。また、監視用カメラ、コントローラー、ケーブルについては、各店舗ごとの単位で少額減価償却資産に該当するかどうかを判定するのが相当であるとされた。

“本件防犯用ビデオカメラ等は各機器を接続ケーブル等により接続して用いているに過ぎず、構造的・物理的一体性は希薄であるし、本件防犯用ビデオカメラ等を構成する各機器の独立機能性が高く、特にビデオ及びカメラについては単体取引が常態であり、家庭用製品で安価であること等を少額減価償却資産の規定の趣旨に照らせば、本件防犯用ビデオカメラ等が全体として監視目的のために、一体的に用いられているとしても、常に一体として一つの償却資産と扱うことは必ずしも合理的ではなく、カメラ、テレビ、ビデオは各単体で器具備品として取り扱って差し支えないというべきである。”

電波暗室耐用年数事件(東京高裁 平成17年10月27日)(上告不受理・棄却)

電波暗室については、減価償却の点に おいては、建物に含めて考えるべきであるとされた事案。納税者敗訴。

“電波暗室は、建物附属設備に該当せず、建物の内部造作又はその一部であって、建物と機能的・物理的に一体となって、建物にその目的・用途に即した客観的な便益を与えるものと認めることができるから、電波暗室については、減価償却の点においては、建物に含めて考えて、建物の耐用年数を適用すべきものである。”

“電波暗室のような特殊な生産設備については、法令上の資産区分において明定されておらず、判然としないにもかかわらず、更正等は、耐用年数省令に記載のないものについて、建物の一部を利用していれば直ちに「建物」であるとの強引な解釈適用をしたものであって、明確性を旨とする租税法律主義に著しく反するものであるとの控訴人会社の主張が、電波暗室にも様々な形態、規模のものがあるのであるから、その形態や使用状況等によって、一律に資産区分することは困難であるだけでなく、妥当でもないというべきであり、耐用年数省令に、現存するすべての内部造作の具体的名称を個別的に明定しておくなどということが、現実的なものでも、また必要なものでもないことは明らかであるから、耐用年数省令上、「電波暗室」という具体的名称が明定されていないことをもって、租税法律主義に反するということはできない”

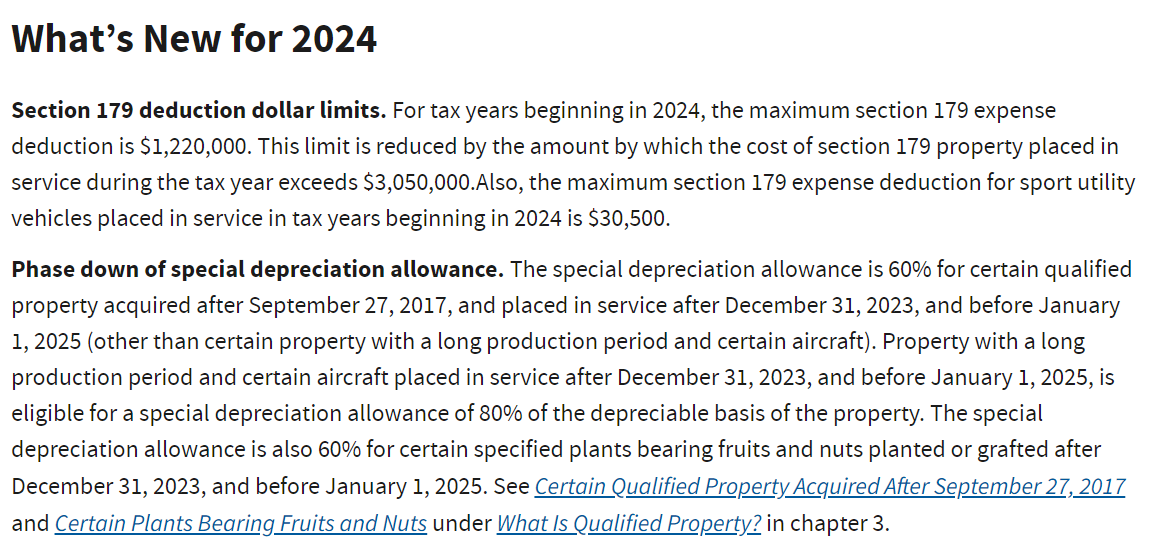

(参考)トランプ税制 Tax Cuts Jobs Act

Tax Cut & Jobs Actに見られる減価償却への工夫

■トランプ政権最大の成果と評される、言わずと知れた税制改革である。

1986年レーガン大統領のTax Reform Act of 1986以来、約 30 年ぶりの大改正と言われる大型減税政策である。

「米国を再び偉大にする」の名言が懐かしい。当時トランプ元大統領は、「tax cut(減税)」を米国民へのクリスマスプレゼントにしたいと述べてきたが、2017 年 12 月 21 日、同大統領の署名により、まさに有言実行となった政策である。

■固定資産の一括損金算入(内国歳入法179条) 従来では、米国歳入法179条の下、当年度の固定資産購入金額の合計が$2,000,000を超えない限り、最大$500,000までを一括損金算入することができたが、新法では当年度の購入金額合計が$2,500,000(2023年度は$2,890,000)を超えない限り、最大で$1,000,000(2023年度は$1,1160,000)の一括損金算入が可能となった。

■アメリカでは、このように、総額規制採用しているため、「何をもって1単位」かを議論する必要はなく、課税ベースの浸食防止という観点において優れた税制である。詳しい損金算入規定は、IRSのHPから読むことが出来る。

■減価償却の意義・目的である毎期の期間損益計算を正確ならしめるという観点からは、かつて我が国で採用されていた、重要資産制度をここに加えることができれば、より適正な課税に近づくのではないかと考える。

(参考)少額減価償却資産の歴史

■少額減価償却資産の質的変遷についても概観しておく。

■我が国において初めて少額の減価償却資産に係る規定が導入されたのは昭和 17 年である。

■昭和 17 年

得価額 100 円未満の備品 に限り損金算入可。

■昭和20年

対象資産が備品等と拡大され、備品以外の資産についても損金処理の許容が拡大。

■昭和22年

対象資産を全資産に拡大。

■昭和 26 年

取得価額等の上限を 1 万円未満(農林業用資産については 5,000 円未満)に引き 上げ。

■昭和 36 年

法人の業務の性質上基本的に重要な資産(いわゆる少額重要資産)、及び、法人の業務の固有の必要性に基づき大量に保有される資産(いわゆる少額多量資産)を対象から除外。

■昭和 39 年

取得価額の基準額を 3 万円 未満(農林業用資産については 1 万 5,000 円未満)へ引上げ。

■昭和 40 年

土地等の非減価償却資産を対象から除外。

■昭和 42 年

少額多量資産、事業開始資産及び事業拡張資産については、1 個又は 1 組等の取得価額が 3 万 円未満(農林業用資産については 1 万 5,000 円未満)であれば、対象資産に含めることとされた。

(少額重要資産については従来どおりの資産計上が必要)

(昭和 36 年以来の減価償却資産 に係る資産計上基準の厳格化から一転し、緩和化となる大きな改正)

■昭和 43 年

農林業用資産の取得価額の基準額の 3 万円 未満への引上げ。(一般資産との取得価額の基準額の区分の解消)

■昭和 45 年

取得価額の 基準額の 3 万円未満から 5 万円未満への引上げ。

■昭和 49 年

取得価額の基準額が 5 万円から 10 万円未満に引き上げ。少額重要資産に係る 規定が全廃。(更なる減価償却資産に係る資産計上基準の緩和化)

■昭和 63 年

取得価額の 基準額を 10 万円未満から 20 万円未満に引き上げ。(背景 同年 12 月の消 費税導入等の税制抜本改革による減価償却資産に係る資産計上基準の緩和化)

■平成 10 年

国外リース資産が対象資産から除外。取得価額の基準額について、再度 10 万円未満に引き下げ。

■令和4年

貸付に用いる資産を対象から除外。

このように、少額減価償却資産制度は形成され、現在に至る。

#減価償却に関する税務大学校の研究論文はこちら#↓↓↓