ホステス源泉徴収事件

目次

租税法規はみだりに規定の文言を離れて解釈するべきものではない

概要

ホステスの源泉所得税の計算方法について争われた事件。租税法律主義の代表判例。

相関図

パブクラブを経営する納税者が、ホステスに対する報酬からペナルティの額及び所得税法205条2号、所得税法施行令322条の控除額として出勤日数にかかわらず5,000円に半月の日数を乗じた額を差し引いた残額に100分の10を乗じて計算した金額を源泉所得税額であるとして納付したのに対し、国税庁が、控除額は5,000円に同ホステスの出勤日数を乗じた額にとどまるとして、差額分の納税告知処分等を行ったことから、その取消しを求めた事案。一審、二審では、ホステス報酬の額が一定の期間ごとに計算されて支払われている場合においては、同法施行令322条にいう「当該支払金額の計算期間の日数」は、ホステスの実際の稼働日数としたが、最高裁では判断を覆し、「計算期間」とは当該期間に含まれるすべての日数を指すものと解するのが相当であるとした。納税者逆転勝訴。

■裁判所情報

東京地方裁判所 平成18年3月23日判決(大門匡裁判長)(棄却・原告控訴)

東京高等裁判所 平成18年12月13日判決(藤村啓裁判長)(棄却・控訴人上告)

最高裁判所 平成22年3月2日判決(田原睦夫裁判長)(原判決破棄)(差戻し)(納税者勝訴)

争点

(2) 本件各ペナルティの控除の可否

判決

■東京地方裁判所

→棄却・原告控訴

ホステス報酬に係る源泉徴収制度における基礎控除方式は、源泉徴収の段階で確定的な税額に近い額を源泉徴収額として徴収するために設けられた制度と解され、可能な限り実際の必要経費に近似する額を控除することがその趣旨に合致する。

■東京高等裁判所

→棄却・控訴人上告

「期間」や「計算期間」という言葉のみを取り出して、それらの一般的な意義をもって同条の解釈をするのは相当ではない。

■最高裁判所

→原判決破棄・差戻し・納税者勝訴

租税法規はみだりに規定の文言を離れて解釈するべきものではない。

ホステス報酬に係る源泉徴収制度において基礎控除方式が採られた趣旨は、できる限り源泉所得税額に係る還付の手数を省くことにある。

※ペナルティについては、控除不可とした。

源泉所得税

所得税法204条①は、居住者に対し、国内において報酬の支払をする者は、その支払の際、その徴収の日の属する月の翌月10日までに、これを国に納付しなければならないことを定めている。

これを受けて、所得税法205条は、前条により徴収すべき額は所得税の額は、当該報酬の金額から、「政令で定める金額」を控除した額の10%とすることを定めている。

これに委任された所得税法施行令322条は、上記「政令で定める金額」を、ホステス報酬については、「同一人に対し1回に支払われる金額」につき「5,000円に当該支払金額の計算期間の日数を乗じて計算した金額」であると規定している。

本事案における最大の争点は、当該「日数」を、ホステスの出勤日数と解すべきか、全日数と解すべきかであった。

キーワード

■キーワード

計算期間の日数、源泉徴収制度、基礎控除方式、趣旨、租税法律主義、文理解釈、税収の確保、徴税手続きの簡便さ

■重要概念

租税法律主義

東京地裁/両者の主張/争点(1)所得税法施行令322条の「当該支払金額の計算期間の日数」の意義

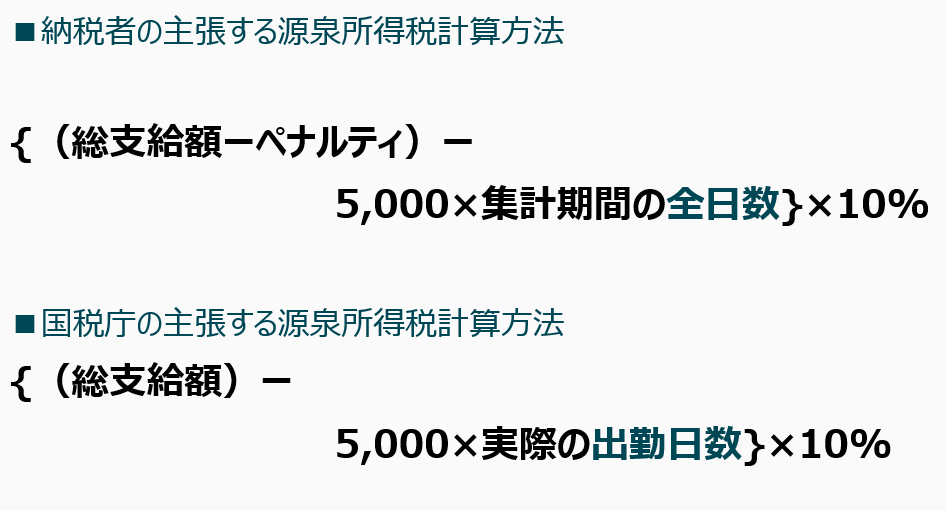

納税者の主張

基礎控除方式が採用された趣旨目的は、「できる限り源泉徴収税額の還付の手間を省くこと」「少額所得の不追及及び源泉徴収義務者の負担を緩和するものであること」と考えられる。

租税法の解釈は、原則として租税法律主義によるべきである。

国税通則法10条1~3項、「平成16改訂 国税通則法精解」において、国税における「期間」の意義を定義している。これによると、税法における「期間」とは、「ある時点からある時点までの継続した時の区分」であるとある。このことは、施行令322条の「当該支払金額の計算期間」の解釈にも当然当てはまる。

民法においては138条ないし143条に「期間」についての規定があるが、民法総則の基本書・概説書においても、「期間」を、ある時点からある時点までの時間の継続性を重要な要素としている。

労働基準法・労働基準法施行規則においては、「賃金計算期間」も、ある時点からある時点までの継続した区分を意味することは明らかである。

「法律用語辞典 第2版」、有斐閣211ページでは、「期間」について、「ある時点から他の時点までの一定の時間的隔たりの間の長さ」と定義している。

「広辞苑 第5版」629ページでも、「期間」について、「一定の時期から他の一定の時期までの間」であるとしている。

租税法の中で、「期間の日数」という文言が使用されている規定としては、法131条3項、施行令51条1項2号等多数存在するが、これらの条項中の「期間の日数」は、当該期間の「全日数」を意味しており、当該期間の全日数のうちの一部の日数を意味しているものではない。

以上から、施行令322条の「当該支払金額の計算期間の日数」は、当該支払金額の計算期間の対象となる起算点から満了点までの継続した日数と解すべきであり、本件において、本件各ホステスに対して1回に支払う報酬の計算期間は、毎月1日から15日まで、及び毎月16日から月末日までの継続した日数である。

“租税法の解釈は、原則として文理解釈によるべきであり、文理解釈によって規定の意味内容が明らかにすることが困難な場合又は文理解釈では妥当な結果が得られないときに、初めて規定の趣旨目的に照らして論理解釈を行うことになる〔金子宏「租税法(第十版)」弘文堂119頁、松沢智「租税実体法の解釈と適用」中央経済社1頁、泉美之松「税法条文の読み方」東京情報教育センター105頁参照〕。”

“国税通則法は、第三節において、「期間及び期限」について規定し、同法10条1項は、「国税に関する法律において、日、月又は年をもって定める期間の計算は、次に定めるところによる。」とし、1号は、期間計算における初日不算入の原則を、2号は、期間を定めるのに月又は年をもってしたときは、暦に従う旨を、3号は、月又は年の初めから期間を起算しないときにおける期間の満了日について定めており、同条は、国税に関する法律のみならず、これに基づく政令及び省令に定める期間及び期限にも、実質的に適用があるものと解されており(「平成16年改訂 国税通則法精解」財団法人大蔵財務協金191頁)、同条は施行令322条にも適用される。”

“そして、前掲「平成16年改訂 国税通則法精解」には、国税通則法10条1項について、「この条第1項における期間とは、ある時点からある時点まで継続した時の区分である。」との記載があり、国税における「期間」の意義を定義している。したがって、税法における「期間」とは、「ある時点からある時点までの継続した時の区分」なのであり、起算点と満了点を決めることが必要な概念であり、このことは、施行令322条の「当該支払金額の計算期間」の解釈にも当然当てはまる。”

“民法においては138条ないし143条に「期間」についての規定があるが、民法総則の基本書・概説書においても、「期間」をもって、ある時点からある時点までの時間の継続性を重要な要素としている。”

“さらに、労働基準法・労働基準法施行規則においては「労働日数」と「賃金計算期間」を別個の概念として規定している(労働基準法108条、労働基準法施行規則54条1項等)ところ、上記「賃金計算期間」と同義である施行令322条の「当該支払金額の計算期間」も「労働日数」とは別個の概念であり、ある時点からある時点までの継続した区分を意味することは明らかである。”

“そして、「法律用語辞典 第2版」、有斐閣211頁では、「期間」について、「ある時点から他の時点までの一定の時間的隔たりの間の長さ」と定義し、「広辞苑 第5版」629頁でも、「期間」について、「一定の時期から他の一定の時期までの間」であるとしている。”

“このような文理解釈によれば、施行令322条の「当該支払金額の計算期間の日数」は、当該支払金額の計算期間の対象となる起算点から満了点までの継続した日数と解すべきである。”

“ホステス等の源泉徴収税額の計算においては、その支払金額が一定限度以下である場合には源泉徴収を要しないこととする免税点方式ではなく、一定金額を控除した残額に対し税率を適用して課税するいわゆる基礎控除方式が採用されている。そして、ホステス等の報酬等に対して源泉徴収を行うこととされたのは、昭和42年の税制改正からであり、その際に、施行令322条が制定され、同条は、その後の昭和47年及び昭和50年の改正を経て現在に至っている。その改正の趣旨目的は、以下のとおりである。”

“ホステス等の報酬等を源泉徴収の対象とした趣旨目的について、「これらの報酬等について源泉徴収を行うこととしたのは、この種の報酬等に類似する報酬、たとえば職業野球の選手等については、すでに源泉徴収の対象としており、これとのバランスや、これらの報酬等について収入が固定的に発生するものではないので確定申告の際に一時に納税するよりは、収入があった都度一定の所得税を天引きして納めておく方が納税しやすくなるという事情を考慮したことによるものであります。

もっとも、これらの報酬等のうちには、少額なものがあったり、異常な経費がかさむものもあるので、一定の控除額を設け、その納税の実情に即するよう配慮されています。」と述べられており、また、基礎控除方式が採用された趣旨目的については、「外交員、集金人等の特定の報酬等に対する所得税の源泉徴収については、従来はその支払金額が一定限度以下である場合には源泉徴収を要しないこととするいわゆる免税点方式が採用されていたのでありますが、この免税点方式では、その金額を若干でもこえると全体の金額について10%の税率による源泉徴収が行われることになりますので、還付の手数を省略しようとする本来の趣旨の徹底を欠くきらいがあったのであります。

そこで、その趣旨をさらに徹底させる見地から今回この免税点方式を一定の金額を控除した残額に対し税率を適用して課税するいわゆる基礎控除方式に改め、本年8月1日からは次に掲げる報酬又は料金については、それぞれの掲げる控除額を控除した残額について10%の税率で所得税の源泉徴収を行うこととし、できる限り源泉徴収税額の還付の手数を省くこととすることになりました。」と述べている。”

“そして、昭和47年及び昭和50年の改正においてホステス等の源泉徴収に係る控除額が引き上げられたが、その改正の趣旨目的は、ホステスについて還付の事例が増加していることからホステス等の源泉徴収に係る控除額が引き上げられたものである。”

“D大学教授は、基礎控除方式について、「現在の基礎控除方式は、かつての所得控除に代わるものではなく、①少額所得の不追求、ないし、②徴収義務者の便宜を考慮して、源泉徴収される報酬、料金等の範囲で制限する趣旨であると思われる。報酬、料金等の範囲を拡大したことにともなう源泉徴収義務者の負担を緩和するものであろう。」(「日税研論集」第15号191頁)と述べている。そして、ここでいう源泉徴収義務者の負担を緩和するとは、源泉徴収義務者の源泉徴収事務の負担を緩和することである。

このように、基礎控除方式が採用された趣旨目的としては、「できる限り源泉徴収税額の還付の手数を省くこと」と「少額所得の不

“したがって、施行令322条の「当該支払金額の計算期間の日数」は、当該支払金額の計算期間の対象となる起算点から満了点までの継続した日数と解すべきであり、本件において、本件各ホステスに対して1回に支払う報酬の計算期間は、毎月1日から15日まで、及び毎月16日から月末日までの継続した日数である。”

国税庁の主張

基礎控除法方式の趣旨目的は、税収の確保、徴税手続の簡便さ・徴税費等の節約等という源泉徴収制度の趣旨をより徹底するため、できるだけ確定申告時での事務手続をする必要が発生しないように、源泉徴収の段階で確定的な税額に近い額を源泉徴収税額として徴収するためである。

原告は、本件各ホステスの採用時に本件各ホステスの出勤できる曜日及び出勤時間等を聴取してはいるが、本件各ホステスが実際に勤務するか否かは、原告従業員が各営業日の開店前までに本件各ホステスに対して当日の出勤の可否を電話で確認し、本件各ホステスにおいてその日の出勤を約束することによって確定する。したがって、上記約束をしない限り、本件各ホステスは、原告から業務上の拘束を受けることはない。

上記から、本件各ホステスは、勤務した日にだけ契約上の拘束を受け、稼働に伴う必要経費(通勤費用や被服費等)が発生すると考えられる。

したがって、源泉徴収税額を算定するに際しても、1回に支払われる金額から、1日の必要経費の概算額である5000円に、勤務日数を乗じた額を控除し、100分の10の税率を乗じる方法によるべきである。

“源泉徴収制度とは、本来は確定申告制度によって一度に徴収すべき税額を、税収の確保、徴税手続の簡便さ・徴税費等の節約等の便宜上の理由や、ホステス等の報酬等については収入が固定的に発生するものではないので確定申告の際に一時に納税するよりは、収入があった都度一定の所得税を天引して納めておく方が納税しやすくなるという事情等を考慮した結果、源泉徴収義務者を通して期中に分割して徴収する制度である。”

“報酬・料金に係る所得税の源泉徴収制度が我が国の法上取り入れられたのは、昭和19年度の税制改正からであり、バー等の経営者がいわゆるホステスに支払う報酬又は料金については、昭和42年の税制改正により、新たに源泉徴収の対象範囲に含められることとなった。その後、平成5年の税制改正においては、いわゆるバンケットホステス等の業務に関する報酬・料金についても、ホステス報酬等とみなされるとする特例制度が創設され、現在に至っている。”

“昭和42年のホステス報酬等に係る源泉徴収制度創設における法改正は、前記のとおりであるが、さらにその後の基礎控除方式の採用は、「少額な収入や異常な経費がかさむものがあるので、一定の控除金額を設けその納税の実情に即するよう配慮したこと」によるものである。すなわち、源泉徴収制度の下においても、ホステス等は、当然ながら法定納期限までに確定申告をする義務があり、その期中に徴収された源泉徴収税額が、確定申告すべき税額よりも高額であった場合は、超過部分については還付を受け、逆に確定申告すべき税額よりも少額であった場合は、不足分について納税しなければならない。”

“そこで、税収の確保、徴税手続の簡便さ・徴税費等の節約等という源泉徴収制度の趣旨をより徹底するため、できるだけ確定申告時での事務手続をする必要が発生しないように、源泉徴収の段階で確定的な税額に近い額を源泉徴収税額として徴収するために、下記のような法改正がなされてきたのである。”

“源泉徴収制度における基礎控除方式採用の経緯は以下のとおりである。

昭和22年度の税制改正において所得税について申告納税制度が採用され、源泉徴収が所得税の前払いとしての性格をもつに至ったことに伴い、報酬・料金に係る源泉徴収税額の計算について、基礎控除方式は、不要となったので一時廃止されることとなった。

その後、昭和29年の税制改正により、外交員や集金人等の特定の報酬、料金等については源泉徴収を要しない限度額(免税点)が設けられ、昭和42年には、それが、支払金額から一定金額を控除した残額に対し税率を適用して課税する基礎控除方式に再度変更され、現在に至っている(日税研論集第15号190及び191頁参照)。

なお、昭和42年の税制改正による、いわゆる免税点方式から基礎控除方式への変更は、免税点方式では、報酬、料金等の源泉徴収を要しない限度額(免税点)を若干でも超えると全体の金額について10%の税率による源泉徴収が行われることとなり、還付の手数を省略しようとする免税点方式を採用した本来の趣旨の徹底を欠くきらいがあったため、その趣旨をさらに徹底させる見地から行われたものである。”

“確定申告制度における源泉徴収制度の位置づけ及び基礎控除方式採用の経緯からすると、源泉徴収すべき税額の算定方法は、できるだけ源泉徴収税額が確定申告時に支払うべき税額と同一となるように定められるべきであり、法もそのように解釈すべきである。”

“報酬形態が時給制であるホステス等については、勤務した日にだけ契約上の拘束を受け、稼働に伴う必要経費(通勤費用や被服費等

“上記解釈が妥当であることは、ホステス等以外の弁護士、司法書士、職業拳闘家等についての施行令322条における規定方法から

“以上からすると、施行令322条に規定する「当該支払金額の計算期間の日数」は、同一人に対し1回に支払われるべきホステス報酬等の額の計算要素となった日数、すなわち、ホステス報酬等の支払金額の計算の対象となった日の合計数というべきである。

そして、ホステス報酬等の支払金額の計算において、ホステス報酬等の支払者が、ホステスが実際に出勤した日についてのみ、その日の勤務時間数に応じてホステス報酬等を支払い、出勤しない日にはホステス報酬等を支払わないこととしている場合には、実際に出勤した日がホステス報酬等の支払金額の算定要素となっているから、実際の出勤日数が「当該支払金額の計算期間の日数」に該当することとなる。

仮にホステス報酬等の支給の都合上、その支給をすべきホステス報酬等の額の集計期間を定め、その集計期間ごとに1回に支払われるべき金額を合計して支給することとしていたとしても、それはあくまでホステス報酬等支給の都合上の集計期間にすぎないというべきである。”

東京地裁/両者の主張/争点(2)本件各ペナルティの控除の可否

納税者の主張

本件ペナルティは、報酬を構成するものであって、それのみで別個に発生するものではない。

例えば、ある計算期間について、毎日出勤すると原告に約束したにも関わらず、その計算期間中のすべてを無断欠勤し全く勤務しなかった場合のいては、そのホステスに報酬自体が発生発生することはなく、また、その計算期間中における無断欠勤の事実がその計算期間以外の計算期間における報酬の算定上、考慮されることも一切ない。

仮に、本件ペナルティが、違約金たる性質を有するものであれば、無断欠勤等の事実が生ずれば、ホステスは、原告に違約金を支払わなければならないことになり、その債務はは報酬の有無に関わらず別個に発生することになる。

以上より、本件ペナルティの額を控除した後の金額を基礎として、本件各ホステス報酬の徴収税額を計算するべきである。

“本件各ホステス報酬の算定方法における本件ペナルティは、本件各ホステス報酬の算定に際してのみ考慮されるべきもので、報酬が生じない計算期間において別個に発生するものではない。

例えば、あるホステスが、ある計算期間について毎日出勤すると原告に約束したにもかかわらず、その計算期間中のすべてを無断欠勤し全く勤務しなかった場合においては、そのホステスには報酬自体が発生しないことから本件ペナルティも発生することはなく、また、その計算期間における無断欠勤の事実がその計算期間以外の計算期間における報酬の算定上考慮されることも一切ない。

“被告は、本件ペナルティは、原告と本件各ホステスとの間で定められた違約金である旨主張するが、違約金とは、「債務不履行の場

“しかし、上述したとおり、本件ペナルティは、本件各ホステス報酬の算定要素にすぎないものであるから、別個に債務として発生す

国税庁の主張

本件ペナルティは、違約金なのであって、ホステス報酬等の額を算定する際の考慮要素とならず、その性質からみると本件ホステス報酬の額から控除すべきものではないことは明らかである。

“本件ペナルティについては、女子給システムにその定めがあり、具体的には、遅刻・早退の場合は15分を1単位として500円、当日欠勤の場合は時間帯により5000円、8000円及び1万5000円、無断欠勤の場合は1万5000円などというように、各ホステスが一定の約束違反をした場合に、一定額の罰金が各ホステスに科されるものとされている。

上記ペナルティの定めは、ホステス報酬の算定とは別個独立の、原告と各ホステスの間の違約金支払の約定であり、ペナルティの有無やその額は、ホステス報酬の算定には何ら影響しないものである。”

“このことは、原告が本件各ホステスに報酬を支払う際に作成した書類(「本件各ホステス別報酬支払明細」)からも明らかである。すなわち、本件各ホステス別報酬支払明細の上段欄には、ホステス報酬等の額の算定根拠となる「時給」、「出勤日数」、「勤務時間数」、「平均点数」、「基本給」、「手当」及びそれらの合計である「総支給額」の各項目が、また、下段欄に、「税・厚生費」、「ペナルティ」、「寮費」、「水道光熱費」、「スーツ」、「日払い」、「送り代」、「その他」及びそれらの合計である「控除合計」の各項目が記載されており、原告は、上段欄の「総支給額」から下段欄の「控除合計」を差し引いた残額「差引支給額」を本件各ホステスに支払っている。

上記の「総支給額」は、「時給」(1時間当たりの報酬額)に「勤務時間数」を乗じて計算した金額に「手当」を加えて算出した金額であり、ホステス報酬の総支給額を意味するところ、「ペナルティ」は、「税、厚生費」等とともに、ホステス報酬の総支給額から控除する「控除合計」を構成しており、本件各ホステス報酬の算定要素とされていないことは明らかである。”

“以上のとおり、本件ペナルティは、本件ホステス報酬の算定とは関係のない別個独立した約定に基づき、各ホステスが原告に対して負担する債務である。”

“原告は、報酬の算定要素としては、報酬を増加させる要素と減少させる要素があるが、これらは算定された報酬を構成するものであって、それのみで別個に発生するものではない旨主張する。

しかしながら、本件各ホステスが当該日に勤務するか否かは、原告従業員が各営業日の開店前までに、本件各ホステスに対して当日の出勤の可否を電話で確認し、本件各ホステスにおいてその日の出勤を約束することによって確定するものであって、当該約束をしない限り、本件各ホステスは、原告から業務上の拘束を受けることはなく、原告と本件各ホステスは、基本的には1日単位で勤務するか否かを口頭で契約し、本件各ホステスの報酬等は、本件各ホステスが出勤した日についての、その日の勤務時間数に応じて生じるものである。

つまり、その日の「総支給額」は、「時給」(1時間当たりの報酬額)に「勤務時間数」を乗じて計算した金額に「手当」を加えて算出した金額をもって確定するものであり、報酬等が生じない欠勤をした日等の事情を考慮すべきものでないことは当然である。”

東京高裁/両者の主張/争点(1)所得税法施行令322条の「当該支払金額の計算期間の日数」の意義

納税者の主張

一般に雇用契約においては労働基準法所定の休日等を含めた一定期間の就労の対価として実際の稼働日数にかかわらず給与等を支給しているのであるから、施行令322条本文の「計算期間」も対象となる起算点から満了点までの継続した期間(集計期間)と解すべきである。

ホステスの報酬については、給与所得のような源泉徴収税額についての詳細な規定及び年末調整の制度はなく、後日確定申告をしなければならないのである。このことは、法は源泉徴収の段階では確定的な税額に近い税額を徴収することを予定していないことを示している。

ホステスの必要経費は1日5,000円とされているが、それ自体いかにも少なく、また、ホステスの収入は本来個人差が大きいはずであるにもかかわらず一律にそうした低額にとどめたまま、昭和50年度の税制改正以来一度も改正されていないが、この間の物価上昇を考えると、実際の経費を何ら反映したものではないことを如実に示している。

“所得税の源泉徴収方式は、申告納税方式及び賦課課税方式という租税債務の確定方式とは異なり、租税の自動確定を前提とし、この確定した租税の徴収方法に関する方式にすぎないと解すべきである。

すなわち、源泉徴収義務者は源泉徴収の対象となる所得を支払うに当たっては所得税法等に定める各種所得に応じた計算方法によって画一的に徴収すべき税額を計算し、徴収・納付すれば足りるのであるから、ホステス報酬に係る源泉所得税額の計算も当然に画一的・機械的に計算できることが予定されていると解すべきである。”

“したがって、施行令322条にいう「当該支払金額の計算期間の日数」の意義は、各集計期間の全日数とする控訴人らの解釈こそが自動確定方式をとる源泉所得税の徴収方式の計算方式として妥当である。”

“これに対し、被控訴人らが主張するように、「当該支払金額の計算期間の日数」について「同一人に対して1回に支払われる金額の計算要素となった期間の日数」と解すべきものとすると、源泉徴収義務者は、各ホステスの勤務状況を逐一個別的に把握した上で(例えば、常勤者かどうか、欠勤があった場合にどうするか、拘束される日が何日であるか、拘束される日に欠勤した場合にどうするか、拘束される日に一部だけ出勤した場合にどうするか、時給計算の場合に午前0時をまたいで勤務した場合や1日の中途で一時帰宅し再度出勤した場合の出勤日数をどう処理するかなど)、自らの責任と判断の下に徴収すべき税額を計算しなければならないという多大な事務負担を課せられることになる。”

そして、世間一般で理解されている「期間」の意義については「ある時点からある時点まで継続した時の区分」なのであり、また、租税法の中で「期間の日数」という文言が使用されている規定はいずれも当該期の「全日数」を意味しており、その一部の日数を意味しているものはない。したがって、法における「期間の日数」の意味からしても施行令322条の「当該支払金額の計算期間の日数」は当該期間の全日数と解すべきである。”

“また、施行令322条の「計算期間」について報酬の算定要素となる業務上の拘束を受ける日(実際の出勤日)であるとすると、同条括弧書きの「当該期間」も同義と解することとなるはずである。ところが、一般に雇用契約においては労働基準法所定の休日等を含めた一定期間の就労の対価として実際の稼働日数にかかわらず給与等を支給しているのであるから、当該期間を労働基準法所定の休日等を除いた実際の出勤日と解することはできず、結局、同一条項において同一の意義を有する文言として規定されているはずの「当該支払金額の計算期間」と「当該期間」の「期間」という文言を別異に解するほかないという不当な結論を招来することとなる。”

“所得税の確定税額は累進税率により計算するものとされているが、ホステス報酬に係る源泉徴収税額が定率の10パーセントで計算することとされているように、法は源泉徴収の段階で確定的な税額に近い税額を源泉徴収税額として徴収することを予定していないのである。したがって、源泉徴収制度の一内容として設けられた基礎控除方式が源泉徴収の段階で確定的な税額に近い額を源泉徴収税額として徴収するために設けられた制度ではありえず、基礎控除方式は還付の手数を省くことがその趣旨であって、不足分の納税の

“源泉徴収における控除額と必要経費との間には何の関係もない。施行令が定める控除額はいずれも低額であって、必要経費に近似するように定められているものでないことは明らかである。特に、ホステスの必要経費は1日5000円とされているがそれ自体いかにも少なく、また、ホステスの収入は本来個人差が大きいはずであるにもかかわらず一律にそうした低額にとどめたまま、昭和50年度の税制改正以来一度も改正されていないが、この間の物価上昇を考えるとホステスの必要経費の額も相当増加しているはずであるのに、一度も控除額が引き上げられたことがないのは、実際の収入を何ら反映したものではないことを如実に示しており、控訴人の上記指摘の正当なことが明らかである。”

国税庁の主張

上記控除額算定の計算期間はホステスが実際に出勤した日数と解するべきである。

“ホステス等の報酬等についての源泉徴収制度が設けられた立法の経緯や立法趣旨、関係条文の規定ぶりなどからすれば、ホステス等の報酬等の源泉徴収の基礎控除額には経費的性格が認められる上、個々の具体的な基礎控除額を算定するに当たっても最終的に納付すべき所得税額と源泉徴収税額を近似させて両者の差額をなるべく大きくならないようにし、確定申告時において納付する税額をできるだけ減少させることが制度として予定されているのである。

源泉徴収制度においては、確定申告時に納付する税額ができるだけ減少するように制度設計がされており、また、源泉徴収税額の算定上、一定の基礎控除額を控除する基礎控除方式も、確実な租税の徴収と納税者の便宜を図る源泉徴収制度を構成する仕組みの一つなのであるから、納税者が最終的に納付すべき所得税額と源泉徴収税額をなるべく近似させて両者の差額をなるべく大きくならないようにし、確定申告時に納付する税額をできるだけ減少させることが予定されている。”

“法204条1項6号によってその報酬等について源泉徴収されるホステス等は、事業主と雇用関係にあって給与所得を得ているホステスとは異なり、毎日毎日当該キャバレーなどにおいてホステスとして自ら事業を営み、それに対して報酬等を得ているのであり、その1日1日の業務の報酬等の一定期間における積み重ねについて源泉徴収を行うことが法204条1項6号の予定している源泉徴収というべきである。

すなわち同号にいう「報酬又は料金」は、給与所得のように実際の拘束の有無にかかわりのない始期と終期が定まった支給期間における給与、俸給という観念ではなく、ホステスとしての1日1日行った業務に対する報酬等であり、そ報酬等を積み上げていることしか観念できないものである。ホステス等の報酬等が1日1日の業務に係る事業収入の積み重ねである以上、その収入を得るための経費も、1日1日の業務に係る経費の積み重ねと解するのが合理的である。したがって、経費的性格を有する基礎控除額についても本来の必要経費の発生状況ないし態様と整合的に解釈すべきである。”

“ところが、ホステス等の報酬等が発生する余地のない日を基礎控除額の金額の計算の対象日とすることは、勤務しない日すなわち上記ホステス等の事業収入の発生根拠とならない日も基礎控除額の計算対象に盛り込むことを意味するから、ホステス等の経費の発生状況ないし態様とは合致しないばかりか、租税収入の確保の見地からも、課税の公平の観点からも極めて不合理であり、施行令322条の解釈適用を誤るものである。”

“昭和42年の法改正時における立法資料によれば、確定申告によってはホステス等の報酬等について税収を確保することが困難であったことから、ホステス報酬等を含めた所得全般について公平な課税を図るために、ホステス等の報酬等について源泉徴収制度が設けられた経緯があるのである。したがって、源泉徴収税間の公平を図るためには、同種、同額の報酬に対しては同額の源泉徴収額が予定されているというべきである。”

最高裁/両者の主張/争点(1)所得税法施行令322条の「当該支払金額の計算期間の日数」の意義

納税者の主張

源泉徴収義務者は、国に対する告知処分取消訴訟において敗訴して、源泉所得税を徴収される一方、受給者に対する同税額相当額の求償請求の訴訟において敗訴するという「窮地に陥る」こともあり得るのである。このようなリスクを源泉徴収義務者は負うこととなってしまう。

もし、源泉徴収義務者に、ホステスの実際の出勤日数を用いる複雑な計算方法を要求するのであれば、法は、ホステス等の報酬に対する源泉徴収税額の計算に当たって、給与所得に対する源泉徴収手続と同様に、徴収税額の計算方法を詳細に規定しているはずである。(そのような具体的な規定はない)

申立人と原判決の税額計算方法の違いは「手間・手数の違い」に止まるものではない。各ホステスの出勤の可否の確認等、各ホステスの勤務の管理の方法、各ホステスの報酬の算定方法、各ホステスの「業務上の拘束」の有無、各ホステスとの契約内容の違い等個別事情を総合考慮して検討し、本件各ホステスごとに、その「計算要素となった期間の日数」の具体的な日数を「判断」し、「確定」することは極めて困難である。

仮に原判決の計算方法によったとしても、所得税の税率が累進税率であるのに対し、ホステス報酬等に係る源泉徴収税率が一律、10%とされていることからも明らかなように、最終的な所得税額と源泉徴収税額の可及的近似は望むべくもない。

そもそも、ホステス報酬は、本件のように、時給制が一般であり、出勤日数と必要経費は比例関係にあるものではない。例えば、1日、1時間勤務の場合と8時間勤務の場合とでは必要経費の額も大きく異なるはずである。従って、源泉徴収制度の基礎控除方式に、控除額を必要経費にできるだけ近似させるという要請が存しないことは明らかである。

例えば、報酬額が各ホステスごとに定められた時給に勤務時間を乗じて算出されるなど、報酬額の算定過程に、出勤日数を全く考慮する必要のない報酬算定システムをとっている店舗もある。その場合、仮に、原判決通り一人一人のホステスの実際の出勤日数を判断しなければならないとなると、大変な作業が追加で発生することになる。

原判決も自認しているように、「源泉徴収の段階では、来るべき確定申告の段階における確定的な税額の徴収は望むべくもない」のであるにも関わらず、原判決はこれに続けて、「源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定税額に少しでも近づくような計算を指向しているものであることは当然のことというべきである。」と述べており、論理破綻あるいは矛盾している。

“租税法は侵害規範であり、法的安定性の要請が強く働くから、その解釈は原則として文理解釈によるべきであり、みだりに拡張解釈や類推解釈を行うことは許されず、文理解釈によって規定の意味内容を明らかにすることが困難な場合に、はじめて、規定の趣旨目的に照らしてその意味内容を明らかにしなければならない。”

“「計算期間の日数」については、租税法その他の法令上、特段の定義はなされていない。従って上述のとおり、同文言の解釈に当たっては、原則として、日本語の通常の用語例による意味が与えられるべきであり、その際には、他の法令における当該文言の意味内容等も参照することが合理的である。

“源泉徴収制度においては、実質的に納税義務を負う納税義務者(受給者)とは別に、租税を徴収し納付する義務(徴収納付義務)を負う源泉徴収義務者が存在する。”

“源泉徴収制度が採られている源泉所得税については、受給者(本件では各ホステス)は、源泉徴収義務者の徴収を受忍する義務を負うのみで、自ら租税を納付する義務(徴収納付義務)を負わないから、そこでは、租税債権者たる国と受給者との直接の関係は切断されており、両者は源泉徴収義務者を通じて間接的に対立し合うにすぎない。”

“従って、源泉徴収制度においては、国と源泉徴収義務者との間の法律関係と、源泉徴収義務者と受給者との法律関係とが、同時に存在することになり、源泉所得税の源泉徴収が過少になされ、後から源泉徴収義務者が差額を追加納付し又は徴収された場合は、源泉徴収義務者は、その差額について受給者に対して求償権を行使するほかない(法222条)。

このように、源泉所得税においては、源泉徴収義務者のみが国に対して納付義務を負い、受給者から徴収した源泉徴収税額が後日、過少とされ、当該過少分相当額を納付した場合には、同相当額を受給者に求償する他なく、また、敗訴の可能性もあるというリスクを負担するのである。さらに、かかる法的リスクのみでなく、源泉徴収義務者は、同差額分を受給者から現実に回収できないというリスクも負う。”

“源泉徴収制度の下における源泉徴収義務者は、各ホステス等の報酬に係る徴収税額を画一的かつ機械的に計算し国に納付すれば足りるのであって、その報酬支払形態に応じて個別的・具体的に徴収税額の計算方法が異なり、それを正確に計算して納付するという複雑な手続までは要求されているわけではない。”

“もし、源泉徴収義務者にかかる複雑な計算方法を要求するのであれば、法は、ホステス等の報酬に対する源泉徴収税額の計算に当たって、給与所得に対する源泉徴収手続と同様に、徴収税額の計算方法を詳細に規定しているはずである。

法185条及び同施行令308条及び309条では、賞与以外の給与等に係る源泉徴収について、その支給期が①毎月、②毎半月、③毎旬、④月の整数倍、⑤毎日等のいずれであるかどうかによって、徴収税額の計算方法を定めているところである。これに対し、ホステス等の報酬に係る源泉徴収に関しては、法205条2号で政令委任した上で、施行令322条で「当該支払金額の計算期間の日数」を控除すると定めるのみであって、同令や施行規則はもとより、国税庁長官通達等においても、ホステス等の報酬支払形態に応じた徴収税額の計算方法を明らかにしていない。”

“申立人らと相手方らのそれぞれが主張する税額計算方法の違いは「手間暇の違い」に止まるものではない。

“所得税の源泉徴収方式は、申告納税方式及び賦課課税方式と異なり、租税債務の確定方式ではなく(租税債務の確定に何らの手続を要しない)、「確定した」租税の徴収方式に関する方式であるところ、原判決及び第一審判決の判示は明らかに源泉徴収制度の法的性質に反する結果を招来することになるのである。そして、仮にその「判断」、すなわち源泉徴収税額が後日過少であるとされた場合には、同差額分については、本件各ホステスに対する求償権を行使して回収するほかないのである。このように、控訴人らと被控訴人らの税額計算方法の違いは、単なる「手間暇の違い」などではなく、これを正解しない原判決は失当である。”

“しかし、基礎控除方式の趣旨は、控訴理由書17頁以下においても主張したように、「還付の手数を省くこと」にあるのであり、「確定的な税額に近い額を源泉徴収税額として徴収する」ことにあるわけではない。

“基礎控除方式は、昭和42年度税制改正で、「できる限り源泉徴収税額の還付の手数を省くこと」を目的として免税点方式から改正され、さらに、昭和47年、同50年税制改正において、「累次の所得税減税によって、とくに・・・ホステスについては、確定申告における還付が増加しつつある現状にあり」、「昭和42年後における課税最低限の引上げ状況等をも勘案して」、それぞれ、控除すべき1日当たりの金額を2000円から3000円に、3000円から5000円に引き上げられているのであり、「還付の手数を省くこと」が基礎控除方式の趣旨であることは明らかである。”

“この点、原判決は、「基礎控除方式が還付の手数を省く趣旨に出たものであることは明らかである」(10頁)、「源泉徴収の段階では、来るべき確定申告の段階における確定的な税額の徴収は望むべくもないとはいえ、上記のような源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定税額に少しでも近づくような計算を指向しているものであることは当然のことというべきである。」と述べる(10頁ないし11頁)。原判決も自認しているように、「源泉徴収の段階では、来るべき確定申告の段階における確定的な税額の徴収は望むべくもない」のであるから、基礎控除方式の趣旨は、施行令322条の「当該支払金額の計算期間の日数」を「計算要素となった期間の日数」と解する理由にはなりえない。”

“しかし、原判決はこれに続けて、上記引用のとおり、「源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定税額に少しでも近づくような計算を指向しているものであることは当然のことというべきである。」と述べており、論理破綻あるいは矛盾している。「可能な範囲で確定税額に少しでも近づくような計算を指向している。」との判断には何らの根拠もない。さらに、原判決は、源泉徴収制度が、「源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定税額に少しでも近づくような計算を指向している」とするが、仮に源泉徴収制度にかかる要請が存するとすれば、その要請は、「計算期間の日数」に乗じる金額を増減させることで容易にその目的を達することが出来るものである。現に、前述したように、同金額は、昭和47年及び同50年税制改正において、2000円から3000円に、3000円から5000円に増額されているのである。”

“そもそも、報酬、料金等による所得は、もともと確定申告時に正確な税額を算定することが予定されており、実際上も、納税者は独立の事業主体として複数の支払者から支払を受けることが通例であるから、1人の支払者が支払をする時点で、納税者が確定申告時に納付すべき税額を予想してそれと過不足のないようにすることはもともと困難であって、制度上もそのようなことは期待されていない。”

“施行令322条が定める控除額を見ると、司法書士等の報酬については1回に支払われる金額につき1万円、診療報酬についてはその月分として支払われる金額につき20万円、職業健闘家の業務に関する報酬については1回に支払われる金額につき5万円、外交員等の報酬又は料金についてはその月中に支払われる金額につき12万円などとされているが、これらの金額が、可能な限り必要経費に近似するように定められているとは到底思われないし、その根拠もない(司法書士、土地家屋調査士、海事代理士の必要経費がわずか1万円であるはずがない。)。”

“ホステスについても1日の必要経費が5000円というのはいかにも少ないし、また、ホステスの収入は千差万別であり、かなりの格差があると思われるが、収入に応じて必要経費の額もかなりの格差があると思われる。

“また、源泉徴収の対象となる報酬等のうち、例えば、弁護士報酬であれば、事務所維持費や事務員の人件費等、定型的に相当額の経費を要することが想起されるにもかかわらず、基礎控除方式ではなく二段階税率方式がとられており、源泉徴収税額の算定に当たり、必要経費は全く考慮されていないのは明らかである。”

“そもそも、ホステス報酬は、本件のように、時給制が一般であり、出勤日数と必要経費は比例関係にあるものではない。例えば、1日、1時間勤務の場合と8時間勤務の場合とでは必要経費の額も大きく異なるはずである。従って、源泉徴収制度の基礎控除方式に、控除額を必要経費にできるだけ近似させるという要請が存しないことは明らかである。”

国税庁の主張

追加主張無し

最高裁/両者の主張/争点(2)本件各ペナルティの控除の可否

納税者の主張

“ホステス等の業務に関する報酬もしくは料金(所法204Ⅰ⑥)の源泉徴収については、政令で定める同一人に対して1回に支払われる金額から基礎控除の金額を控除した残額の10%の税率で徴収される(所法205条②)とされており、政令で定める「同一人に対し1回に支払われる金額」(施行令322条)がホステス報酬の徴収税額の計算の基礎とされる。そして、ここにいう「同一人に対し1回に支払われる金額」とは、同一人に対し1回に支払われるべき金額をいうと解され(所得税基本通達205-1)、同通達により「支払われる金額」とは、支払確定ベースによるべきであることが明らかにされている。”

“報酬の算定要素としては、報酬を増加させる要素と減少させる要素の両方があるが、あくまでこれらは算定された報酬を構成するものであって、それのみで別個に発生するものではない。本件各ホステス報酬の算定方法におけるペナルティは、本件各ホステス報酬の算定に際してのみ考慮されるべきもので、報酬が生じない計算期間において別個に発生するものではない。例えば、あるホステ

国税庁の主張

追加主張無し

■国税庁

基礎控除法方式の趣旨目的は、税収の確保、徴税手続の簡便さ・徴税費等の節約等であるとしつつ、本件各ホステスは、勤務した日にだけ契約上の拘束を受け、稼働に伴う必要経費(通勤費用や被服費等)が発生するのだから、源泉徴収税額を算定するに際しても、1回に支払われる金額から、1日の必要経費の概算額である5,000円に、勤務日数を乗じた額を控除し、100分の10の税率を乗じる方法によるべきであると主張。

二審では、ホステス等の報酬等についての源泉徴収制度の立法趣旨からすれば、ホステス等の報酬等の源泉徴収の基礎控除額には経費的性格が認められる上、個々の具体的な基礎控除額を算定するに当たっても最終的に納付すべき所得税額と源泉徴収税額を近似させることが制度として予定されていると主張。

ホステス等は、事業主と雇用関係にあって給与所得を得ているホステスとは異なり、1日1日の業務に係る事業収入の積み重ねである以上、その収入を得るための経費も、1日1日の業務に係る経費の積み重ねと解するのが合理的であるとし、計算期間はホステスが実際に出勤した日数と解するべきであると主張した。

ホステス等の報酬等についての源泉徴収制度の立法趣旨からすれば、ホステス等の報酬等の源泉徴収の基礎控除額には経費的性格が認められる上、個々の具体的な基礎控除額を算定するに当たっても最終的に納付すべき所得税額と源泉徴収税額を近似させることが制度として予定されていると主張した。

■納税者

一審では、租税法の解釈は、原則として文理解釈によるべきであることを前提にしつつ、民法や労働基準法などの他条文、及び、広辞苑引用し、「期間」のとは、一般的に、ある時点からある時点までの時間の継続性を重要な要素としていることを主張した。

二審では、一般の雇用契約も実際の稼働日数にかかわらず給与等を支給しているのであるから、施行令322条本文の「計算期間」も対象となる起算点から満了点までの継続した期間(集計期間)と解すべきであること、給与所得のような源泉徴収税額についての詳細な規定及び年末調整の制度はなく、後日確定申告をしなければならないし、ホステスの必要経費は1日5,000円とされているが、それ自体いかにも少なく、また一律にそうした低額にとどめたまま、昭和50年度の税制改正以来一度も改正されていないことから、最終的な所得税額と源泉徴収税額の可及的近似は望めず、法も予定していないと主張した。

最高裁では、源泉徴収義務者は、国に対する告知処分取消訴訟において敗訴して、源泉所得税を徴収される一方、受給者に対する同税額相当額の求償請求の訴訟において敗訴するという「窮地に陥る」こともあり得るリスクを源泉徴収義務者は負うこと、仮に、源泉徴収義務者に、ホステスの実際の出勤日数を用いる複雑な計算方法を要求するのであれば、法は、ホステス等の報酬に対する源泉徴収税額の計算に当たって、給与所得に対する源泉徴収手続と同様に、徴収税額の計算方法を詳細に規定しているはずであること、申立人と原判決の税額計算方法の違いは「手間・手数の違い」に止まるものではなく、各ホステスごとに、その「計算要素となった期間の日数」の具体的な日数を「判断」し、「確定」することは極めて困難であることを主張。

さらに、そもそも、ホステス報酬は、本件のように、時給制が一般であり、出勤日数と必要経費は比例関係にあるものではなく、例えば、1日、1時間勤務の場合と8時間勤務の場合とでは必要経費の額も大きく異なるため、源泉徴収制度の基礎控除方式に、控除額を必要経費にできるだけ近似させるという要請が存しないこと、高裁判決も自認しているように、「源泉徴収の段階では、来るべき確定申告の段階における確定的な税額の徴収は望むべくもない」のであるにも関わらず、原判決はこれに続けて、「源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定税額に少しでも近づくような計算を指向しているものであることは当然のことというべきである。」と述べており、論理破綻あるいは矛盾していることを指摘した。

争点となった条文

所得税法

第27条(事業所得)

第204条(源泉徴収義務)

第205条(徴収税額)

第222条(不徴収税額の支払金額からの控除及び支払請求等)

所得税法施行令

第322条(支払金額から控除する金額)

民法

第138条(期間の計算の通則)

第139条(期間の起算)

第140条(期間の起算)

第141条(期間の満了)

第142条(期間の満了)

第143条(暦による期間の計算)

労働基準法(昭和22年法律第49号)

第108条(賃金台帳)

労働基準法施行規則(昭和22年厚生省令第23号)

第54条(賃金台帳)

東京地方裁判所/平成18年3月23日判決(大門匡裁判長)(棄却・原告控訴)

争点(1)所得税法施行令322条の「当該支払金額の計算期間の日数」の意義

原告らは、基礎控除方式の趣旨を、源泉徴収制度の趣旨から全く切り離して、不足分の納税よりも格段に手数のかかる還付という事態が発生することを極力防止することのみにある旨主張する。しかし、ここでの基礎控除方式はホステス報酬に係る源泉徴収制度の一内容として設けられているものであって、両者を全く切り離して考察することができないことはもとより、基礎控除方式が設けられたことによって、源泉徴収制度の趣旨の一内容たる税収の確保の意義が全く失われたことにもならないから、原告らの主張は採用できない。

所得税法施行令322条の「当該支払金額の計算期間の日数」の意義についてみると、ホステス等の個人事業者の場合、その課税所得金額は、その年中の事業所得に係る総収入金額から必要経費を控除した金額(所得税法27条2項)であるから、源泉徴収においても、「同一人に対し1回に支払われる金額」から可能な限り実際の必要経費に近似する額を控除することが、ホステス報酬に係る源泉徴収制度における基礎控除方式の趣旨に合致するというべきである。

よって、所得税法施行令322条の「当該支払金額の計算期間の日数」とは、「同一人に対し1回に支払われる金額」の計算要素となった期間の日数を指すものというべきである。そして、本件事案における契約関係を前提とした場合、本件各ホステスに係る所得税法施行令322条の「当該支払金額の計算期間の日数」とは、本件各集計期間の日数ではなく、実際の出勤日の日数であるということができる。

「期間」の一般的な意義が原告ら主張のとおりであるとしても、本件においては、報酬の算定要素となる業務上の拘束日(出勤日)がそれぞれ隔離した日となり得ることが契約上想定される以上、そのそれぞれが「計算期間」に当たると解することもでき、これによれば、本件各集計期間内における業務上の拘束日(出勤日)の総数が「計算期間の日数」に当たることとなって、上記の趣旨に合致する。

原告らは、「計算期間」について、労働基準法や労働基準法施行規則の「賃金計算期間」と同義であると解すべきである旨主張するが、労働基準法108条が賃金台帳の調製を定めている趣旨は、国の労働基準監督機関が各事業場の労働者の労働条件を随時把握することができるようにするとともに、労働の実績と支払賃金との関係を明確に記録することによって、使用者のみならず労働者にも労働とその対価である賃金に対する認識を深めさせることにある。

このように、ホステス報酬に係る源泉所得税額の計算において、支払金額から控除する金額を算出するための所得税法施行令322条の「当該支払金額の計算期間」とは、その趣旨が異なる以上、それぞれの文言の一部に「計算期間」という共通した用語が用いられているからといって、両者の意義が同一であると解さなければならないことにはならないから、原告らの上記主張は採用できない。

原告らは、所得税法施行令308条2項の「給与等の計算の基礎となつた日数で除して計算した金額」の意義について定める所得税基本通達185-4は、これを「あらかじめ定められた支給期が到来するごとに支払う給与等については、その給与等に係る計算期間の日数(当該計算期間中における実際のか働日数のいかんを問わない。)」と規定しており、「給与等の計算の基礎となつた日数」ですら実際の出勤日に限られないのであるから、まして同令322条の「当該支払金額の計算期間の日数」であればより稼働日数からは離れた規定振りであるからなおさらである旨主張する。

しかし、一般に雇用契約においては労働基準法所定の休日等を含めた一定期間の就労の対価として、実際の稼働日数にかかわらず、給与等を支給しているものであって、稼働日数と給与等との連結性が一般的に希薄であるために、支給期間の全日数によって除することとしたものにすぎない。

よって、所得税法施行令322条の「当該支払金額の計算期間の日数」とは、「同一人に対し1回に支払われる金額」の計算要素となった期間の日数を指すものというべきである。そして、本件事案における契約関係を前提とした場合、本件各ホステスに係る所得税法施行令322条の「当該支払金額の計算期間の日数」とは、本件各集計期間の日数ではなく、実際の出勤日の日数であるといえる。

“所得税法204条1項6号、205条2号を含む源泉徴収制度の趣旨は、申告納税制度に対する特例制度たる一種の所得税の前払ないし予納制度として、税収の確保、徴税手続の簡便さや徴税費等の節約を図るとともに、源泉徴収義務者に著しい煩わしさをかけることなく、源泉納税義務者にとっても申告等の煩雑さを避けるという納税の便宜上の利点にあるものと解される。”

“ホステス報酬に係る源泉徴収制度は、収入があった都度一定の所得税を天引して納めておく方が納税しやすくなるという事情を背景に、源泉徴収義務者に著しい煩わしさをかけることなく源泉納税義務者の申告等の煩雑さを避け、かつ、その納税の実情に即するよう配慮することによって還付の手数の省略を図ることをも念頭に置きつつ、このような簡便な徴税手続の下で徴税費等の節約を図りながら税収を確保するために設けられた制度であるということができる。”

“所得税法施行令322条の「当該支払金額の計算期間の日数」の意義についてみると、ホステス等の個人事業者の場合、その課税所得金額は、その年中の事業所得に係る総収入金額から必要経費を控除した金額(所得税法27条2項)であるから、源泉徴収においても、「同一人に対し1回に支払われる金額」から可能な限り実際の必要経費に近似する額を控除することが、ホステス報酬に係る源泉徴収制度における基礎控除方式の趣旨に合致するというべきである。”

“よって、所得税法施行令322条の「当該支払金額の計算期間の日数」とは、「同一人に対し1回に支払われる金額」の計算要素となった期間の日数を指すものというべきである。そして、本件事案における契約関係を前提とした場合、本件各ホステスに係る所得税法施行令322条の「当該支払金額の計算期間の日数」とは、本件各集計期間の日数ではなく、実際の出勤日の日数であるということができる。”

“労働基準法108条が賃金台帳の調製を定めている趣旨は、国の労働基準監督機関が各事業場の労働者の労働条件を随時把握することができるようにするとともに、労働の実績と支払賃金との関係を明確に記録することによって、使用者のみならず労働者にも労働とその対価である賃金に対する認識を深めさせることにある。このように、ホステス報酬に係る源泉所得税額の計算において、支払金額から控除する金額を算出するための所得税法施行令322条の「当該支払金額の計算期間」とは、その趣旨が異なる以上、それぞれの文言の一部に「計算期間」という共通した用語が用いられているからといって、両者の意義が同一であると解さなければならないことにはならないから、原告らの上記主張は採用できない。”

“さらに、原告らは、国税庁又は国税局の職員が編者となった書物において、所得税法施行令322条の「当該支払金額の計算期間の日数」とはホステスの稼働日数にかかわらず、店の休日を除いた営業日数を指す旨記載されていることからすれば、課税当局も原告らの見解を採用していることになる旨も主張する。”

“加えて、原告らは、所得税法施行令308条2項の「給与等の計算の基礎となつた日数で除して計算した金額」の意義について定める所得税基本通達185-4は、これを「あらかじめ定められた支給期が到来するごとに支払う給与等については、その給与等に係る計算期間の日数(当該計算期間中における実際のか働日数のいかんを問わない。)」と規定しており、「給与等の計算の基礎となつた日数」ですら実際の出勤日に限られないのであるから、まして同令322条の「当該支払金額の計算期間の日数」であればより稼働日数からは離れた規定振りであるからなおさらである旨主張する。”

さらに、同通達は、続けて、「あらかじめ雇用契約の期間が定められている場合において当該期間の終了により支払う給与等」の場合についても同様の定義規定を設けた上で、これら以外の給与等については「その支払う給与等の計算の基礎となった実際のか働日数」で除する旨規定しており、上記連結性が一般的に希薄である雇用契約の場合には全日数とし、連結性が明確な雇用契約の場合には実際のか働日数で除することを明らかにしているところである。したがって、所得税法施行令308条2項及びこれに関する上記通達は、本件事案に係る同令322条とは規定の趣旨を異にすることになるから、原告らの上記主張は、前記のとおり解釈することに影響を与えるものではないというべきである。”

争点(2)(本件各ペナルティの控除の可否)について

そうすると、本件ペナルティは、原告と各ホステスとの間で定められた違約金にすぎないというべきであるから、その性質にかんがみれば、事業所得の計算上、必要経費となるべきものではあっても、これを各ホステスの報酬算定の際の減算要素であると解することはできないものといわざるを得ない。よって、各ホステスの報酬に係る源泉所得税額を計算するに当たっては、各ペナルティの額を各ホステスの報酬の総支給額から控除することはできないこととなる。

“このように「ペナルティ」の有無にかかわらず、第2事件原告が「総支給額」に対する源泉所得税額相当分をホステスから預り金として控除していることからしても、第2事件各ペナルティは、報酬算定の際の減額要素ではなく、契約違反の場合に定額で科される「罰金」(違約金)であることが明らかである。よって、上記第2事件原告の上記主張を採用することはできない。”

“そうすると、第2事件各ペナルティは、第2事件原告と第2事件各ホステスとの間で定められた違約金にすぎないというべきであるから、その性質にかんがみれば、第2事件各ホステスの事業所得の計算上、必要経費となるべきものではあっても、これを第2事件各ホステスの報酬算定の際の減算要素であると解することはできないものといわざるを得ない。よって、第2事件各ホステスの報酬に係る源泉所得税額を計算するに当たっては、第2事件各ペナルティの額を第2事件各ホステスの報酬の総支給額から控除することはできないこととなる。”

東京高等裁判所/平成18年12月13日判決(藤村啓裁判長)(棄却・控訴人上告)

争点(1)所得税法施行令322条の「当該支払金額の計算期間の日数」の意義

控訴人らは、ホステス報酬に係る源泉所得税額は当然に画一的・機械的に計算できることが予定されていると解すべきであるから、施行令322条にいう「当該支払金額の計算期間の日数」の意義は各集計期間の全日数と解すべきであり、これを「同一人に対して1回に支払われる金額の計算要素となった期間の日数」と解すると、源泉徴収義務者は各ホステスの勤務状況を逐一個別的に把握してその責任と判断の下に徴収税額を計算しなければならないという大変な事務量を負担させられることになって不都合である旨主張する。

しかしながら、源泉徴収税額を画一的機械的に計算できることが望ましいことは明らかであるが、控訴人らの指摘する控訴人らと被控訴人らの税額計算方法における手間暇の違いは相対的なものにすぎない。源泉徴収義務者の源泉所得税額の算定作業に看過し難い差異をもたらすものとは認めることができない。

控訴人らは、租税法の解釈に当たっては文理解釈に徹すべきであり、一般に理解されている「期間」の意義や租税法中の文言例に照らしても、施行令322条の「当該支払金額の計算期間の日数」は当該期間の全日数と解すべきである旨主張する。

しかし、法令の解釈に当たり、原則として文理解決に徹すべきであるにせよ、法令の文言を変動するあらゆる社会事象に余すところなく対応させることなど立法技術上不可能であるから、法におけるホステス報酬等の源泉徴収制度の趣旨・目的をも参酌した上で上記法条を解釈すれば、本件各集計期間のうち本件各ホステスの実際の出勤日数と解すべきことに合理性があることは前記引用に係る原判決説示のとおりである。なお、こうした解釈は、「期間」という文言から受ける印象からは外れるところがあるようにも感ぜられなくもないけれども、上記の文理解釈の範囲を逸脱するようなものであるとはいえない。

さらに、控訴人らは、法は源泉徴収段階で確定的な税額に近い税額を源泉徴収税額として徴収することを予定しておらず、したがって、基礎控除方式は還付の手数を省くことがその趣旨であり、不足分の納税の防止を趣旨とするものではないのであるから、収入算定の基礎となる実際の出勤の有無は、上記計算期間とは関係しない旨主張する。

基礎控除方式が還付の手数を省く趣旨に出たものであることは明らかであるが、それにとどまるものではなく、そうした過大な源泉徴収を回避する一方で、徴税に困難を伴うことが多いホステス等の所得に対する税収の確保を図るとともに、源泉納税義務者に対しても申告等における煩雑さを避けるという納税の便宜にも配慮したものであることは、前記引用に係る原判決説示のとおりである。源泉徴収の段階では、来るべき確定申告の段階における確定的な税額の徴収は望むべくもないとはいえ、上記のような源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定的税額に少しでも近づくような計算を指向しているものであることは当然のことというべきである。

控訴人らは、源泉徴収に際して控除額として定められた1日5,000円という金額がいずれも低額であり、特に個人差の大きいホステス報酬については昭和50年以来一度も改正されずに上記の低額にとどまっていることからみても、必要経費に近似するように定められているものとはいえないから、ホステス報酬の源泉徴収における上記控除額と必要経費との間には何の関係もないのであり、これがあるとして上記控除額算定の計算期間につき実際の出勤日数とするのは違法である旨主張するが、その点は本質的な問題ではない。ホステス等に対する源泉徴収制度が税収の確保を図る一方で還付の手数を省くという趣旨に出たものであり、また、必要経費には個人差が大きいことを考えれば、日額として定める控除額を最低限のものにとどめる立法方針を採ることはやむを得ないものとも考えられるのであって、そうした低額の定めがあるからといって、控除額が必要経費と関連しないものとして定められているなどとは解することはできない。

すなわち、源泉徴収義務者は、源泉徴収税額を計算するに際しては、1時間当たりの報酬額を算出しなければならないのであるが、この報酬額の算定については、入店間もないホステスを除けば、本件各集計期間における本件各ホステスの指名個数等の合計を実際の出勤日数で除して算出する必要があるのであるから、控訴人の主張する計算方式を採用しても、本件各集計期間における本件各ホステス

“したがって、施行令322条にいう「当該支払金額の計算期間の日数」の意義を控訴人らが主張するように各集計期間の全日数と解しても、また、被控訴人らが主張するように「同一人に対して1回に支払われる金額の計算要素となった期間の日数」と解しても、源泉徴収義務者の源泉所得税額の算定作業に看過し難い差異をもたらすものとは認めることができない。”

“控訴人らは、租税法の解釈に当たっては文理解釈に徹すべきであり、一般に理解されている「期間」の意義や租税法中の文言例に照らしても、施行令322条の「当該支払金額の計算期間の日数」は当該期間の全日数と解すべきである旨主張する。

しかし、法令の解釈に当たり、原則として文理解決に徹すべきであるにせよ、法令の文言を変動するあらゆる社会事象に余すところなく対応させることなど立法技術上不可能であるから、当該法令の趣旨・目的を十分に参酌した上で、その法令の文言の解釈を行うべきものであることは、一般に法令の解釈において基本的な遵守事項とされているのであり、このことは租税法令の解釈においても何ら異なるところはない。

そして、法におけるホステス報酬等の源泉徴収制度の趣旨・目的をも参酌した上で上記法条を解釈すれば、本件各集計期間のうち本件各ホステスの実際の出勤日数と解すべきことに合理性があることは前記引用に係る原判決説示のとおりである。なお、こうした解釈は、「期間」という文言から受ける印象からは外れるところがあるようにも感ぜられなくもないけれども、上記の文理解釈の範囲を逸脱するようなものであるとはいえない。”

“控訴人らは、法は源泉徴収段階で確定的な税額に近い税額を源泉徴収税額として徴収することを予定しておらず、したがって、基礎控除方式は還付の手数を省くことがその趣旨であり、不足分の納税の防止を趣旨とするものではないのであるから、収入算定の基礎となる実際の出勤の有無は、上記計算期間とは関係しない旨主張する。

“したがって、そうした趣旨に照らせば、源泉徴収の段階では、来るべき確定申告の段階における確定的な税額の徴収は望むべくもないとはいえ、上記のような源泉徴収制度の趣旨・目的という制約の下で可能な範囲で確定的税額に少しでも近づくような計算を指向しているものであることは当然のことというべきである。

“控訴人らは、源泉徴収に際して控除額として定められた1日5000円という金額がいずれも低額であり、特に個人差の大きいホステス報酬については昭和50年以来一度も改正されずに上記の低額にとどまっていることからみても、必要経費に近似するように定められているものとはいえないから、ホステス報酬の源泉徴収における上記控除額と必要経費との間には何の関係もないのであり、これがあるとして上記控除額算定の計算期間につき実際の出勤日数とするのは違法である旨主張する。”

“なるほど、上記控除額が低額であり長年にわたり据え置かれていることは控訴人らの主張のとおりであるけれども、その点は本質的な問題ではない。すなわち、ホステス等の職種の特殊性を踏まえた上で導入されたホステス等に対する源泉徴収制度が税収の確保を図る一方で還付の手数を省くという趣旨に出たものであり、また、必要経費には個人差が大きいことを考えれば、日額として定める控除額を最低限のものにとどめる立法方針を採ることはやむを得ないものとも考えられるのであって、そうした低額の定めがあるからといって、控除額が必要経費と関連しないものとして定められているなどとは解することはできない。”

争点(2)(本件各ペナルティの控除の可否)について

原審維持。(控除不可)

最高裁判所/平成22年3月2日判決(田原睦夫裁判長)(原判決破棄)(差戻し)(納税者勝訴)

“一般に、「期間」とは、ある時点から他の時点までの時間的隔たりといった、時的連続性を持った概念であると解されているから、施行令322条にいう「当該支払金額の計算期間」も、当該支払金額の計算の基礎となった期間の初日から末日までという時的連続性を持った概念であると解するのが自然であり、これと異なる解釈を採るべき根拠となる規定は見当たらない。”

“租税法規はみだりに規定の文言を離れて解釈すべきものではなく、原審のような解釈を採ることは、上記のとおり、文言上困難であるのみならず、ホステス報酬に係る源泉徴収制度において基礎控除方式が採られた趣旨は、できる限り源泉所得税額に係る還付の手数を省くことにあったことが、立法担当者の説明等からうかがわれるところであり、この点からみても、原審のような解釈は採用し難い。”

“そうすると、ホステス報酬の額が一定の期間ごとに計算されて支払われている場合においては、施行令322条にいう「当該支払金額の計算期間の日数」は、ホステスの実際の稼働日数ではなく、当該期間に含まれるすべての日数を指すものと解するのが相当である。”

“上告人らは、本件各集計期間ごとに、各ホステスに対して1回に支払う報酬の額を計算してこれを支払っているというのであるから、本件においては、上記の「当該支払金額の計算期間の日数」は、本件各集計期間の全日数となるものというべきである。以上と異なる原審の判断には、判決に影響を及ぼすことが明らかな法令の違反がある。論旨は理由があり、原判決は破棄を免れない。そこで、法205条2号、施行令322条所定の控除額を、5000円に本件各集計期間の全日数を乗じて計算した金額とした上で、上告人らが納付すべき源泉所得税額及び不納付加算税額を算定させるため、本件を原審に差し戻すこととする。よって、裁判官全員一致の意見で、主文のとおり判決する。”

争点(2)(本件各ペナルティの控除の可否)について

原審維持。(控除不可)

■東京地方裁判所 棄却・原告控訴

■東京高等裁判所 棄却・控訴人上告

■最高裁判所 原判決破棄・差戻し・納税者逆転勝訴

■一審、二審では、可能な限り実際の必要経費に近似する額を控除することが、ホステス報酬にかかる源泉徴収制度における基礎控除方式の趣旨に合致するとした上で、 「施行令322条の『計算期間の日数』とは働いた日数分だけであるとした。

■まず、地裁は、納税者の、「計算期間」とは、労働基準法や労働基準法施行規則の「賃金計算期間」と同義であると解すべきであるとの主張に対し、そもそも所得税法施行令322条の「当該支払金額の計算期間」とは、その趣旨が異なる以上、それぞれの文言の一部に「計算期間」という共通した用語が用いられているからといって、両者の意義が同一であると解さなければならないことにはならないとして、退けた。

■納税者が主張した所得税基本通達185-4の「実際のか働日数のいかんを問わない。」との引用に対しても、一般の雇用契約で支給される給与は、稼働日数と給与等との連結性が一般的に希薄であるために、支給期間の全日数によって除することとしたものにすぎず、本件各ホステスに係る所得税法施行令322条の「当該支払金額の計算期間の日数」は、本件各集計期間の日数ではなく、実際の出勤日の日数であるとした。

■高裁は、納税者の、仮に「同一人に対して1回に支払われる金額の計算要素となった期間の日数」と解すると、源泉徴収義務者は各ホステスの勤務状況を逐一個別的に把握してその責任と判断の下に徴収税額を計算しなければならないという大変な事務量を負担させられることになって不都合であるとの主張に対し、源泉徴収税額を画一的機械的に計算できることが望ましいことは確かであるけれども、手間暇の違いは相対的なものにすぎず、源泉徴収義務者の源泉所得税額の算定作業に看過し難い差異をもたらすものとは認めることができないとして退けた。

■さらに、文理解決が重要であることは確かにその通りだけれど、だからと言って、法令の文言を変動するあらゆる社会事象に余すところなく対応させることなど立法技術上不可能であり、立法趣旨・目的をも参酌した上で条文を解釈するべきであるとした。

■期間を全日数と捉えることは、「期間」という文言から受ける印象からは外れるところがあるようにも感ぜられなくもないけれどもと共感を示しつつ、文理解釈の範囲を大きく逸脱するようなものであるとはいえないとした。

■確かに、源泉徴収の段階では、確定的な税額の徴収は望むべくもないが、上記のような源泉徴収制度の趣旨・目的という制約の下で、可能な範囲で確定的税額に少しでも近づくような計算を指向している制度であるとした。

■源泉徴収に際して控除額として定められた1日5,000円という金額がいずれも低額であって、昭和50年以来一度も改正されずに上記の低額にとどまっていることからみても、必要経費に近似するように定められているものとはいえないとの納税者の主張に対し、その点は本質的な問題ではなく、ホステス等に対する源泉徴収制度が税収の確保を図る一方で還付の手数を省くという趣旨に出たものであり、また、必要経費には個人差が大きいことを考えれば、日額として定める控除額を最低限のものにとどめる立法方針を採ることはやむを得ないものと考えられるので、そうした低額の定めがあるからといって、控除額が必要経費と関連しないものとは解することはできないとして退けた。

■最高裁は、租税法規はみだりに規定の文言を離れて解釈すべきものではないとして、原審を覆した。ホステス報酬に係る源泉徴収制度において基礎控除方式が採られた趣旨は、できる限り源泉所得税額に係る還付の手数を省くことにあるとして、納税者を逆転勝訴させた。

■ペナルティ控除の可否については、いずれの裁判所も控除不可とした。

認定事実

■営業日

■ホステスの採用及び出勤状況等の管理

■原告らは、ホステスから提出された上記応募申込書の出勤可能な曜日欄を目安に、各営業日の開店前までに、各ホステスに対して各当日の出勤の可否を電話等で確認するなどして、当日勤務するホステスの必要人数を確保しており、ホステスの実際の出勤の有無についても、各人別、各日毎に管理している。

■原告らは、ホステスの出勤日における同伴の有無及び指名個数等について、リスト表等を作成し、日々管理している。

■ホステスへの報酬の支払等

a 1時間当たりの報酬額

b 勤務した時間数

c 手当

■「税、厚生費」の額

■「ペナルティ」の額

■「日払い」の額

■「寮費」、「水道光熱費」、「スーツ代」、「送り代」等の額

■処分に至る経緯

所得税法205条2号、同法施行令322条によれば、支払う報酬の額から、「5,000円に当該支払金額の計算期間の日数を乗じて計算した金額」を控除し、その金額をベースに源泉所得税の額を計算することとなっている。納税者は、ホステスに対し、半月ごとに集計して報酬を支払っていたので、5,000円に半月分の日数(約15日)を乗じて、控除額を計算していた。これに対し、税務署長が、5,000円に乗じることができるのは、実際の稼働日数だけであるとして、源泉所得税の差額分につき、納税告知処分等を行った。

編集者コメント

最高裁による厳格解釈

■所得税法204条①は、居住者に対し国内において報酬の支払をする者は、その支払の際、所得税を徴収し、国に納付しなければならない旨を規定している。

■これを受けて、所得税法205条は、ホステス報酬については、その金額から政令で定める金額を控除した残額に100分の10の税率を乗じて計算した金額が、上記の徴収すべき所得税の額である旨を規定している。

■さらに、上記に委任された所得税法施行令322条は、当該「政令で定める金額」を、「同一人に対し1回に支払われる金額」につき、「5,000円に当該支払金額の計算期間の日数を乗じて計算した金額」である旨規定している。

■租税法律主義は、租税公平主義とともに、租税法全体を支配する基本原則であるが、あちらをたてればこちらがたたない、こちらをたてればあちらがたたないという、2者はあたかもシーソーのように、二律背反の関係にある。

■最高裁が、厳格解釈を重視した例には、東京産業信用金庫事件(最高裁 昭和48年11月16日)、武富士事件(最高裁 平成23年2月18日)、溜池跡地固定資産税事件(最高裁 平成27年7月17日)等がある。一方、課税の公平性を重視し、類推解釈を認めた例としては、サンヨウメリヤス土地賃借事件(最高裁 昭和45年10月23日)、レーシングカー事件(最高裁 平成9年11月11日)が有名である。(後述)

■武富士事件や当事案には、「結果の妥当性」よりも、言葉の自然な流れを重視する姿勢が見える。つまり、例え不公平な状態が生じたとしても、租税法規として法の文言を離れないことが大切であるとする考えである。

■文言の厳格解釈についての最高裁の判断基準には、「言葉の成熟度」が1つの指標であると言われている。「期間」という言葉の一般的な意味、「住所」という言葉の一般的な意味で、一般的な日本人が自然に解釈した場合の意味で解釈しようとする考えである。

■その意味で、サンヨウメリヤス事件やレーシングカー事件と、当事案や武富士事件とでは、最高裁の考えに根本的な違いがある。これは、立法府の意思を尊重する司法の権抑性とも評されている。武富士事件のように1,300億円もの租税回避を見逃すのは、租税法は侵害規範であるから、納税者の予測可能性を確保する必要があるが、司法の解釈には限界があるため、法律の不備は立法府で解決すべきものとするスタンスである。このような姿勢は、さまざまな違憲審査で引用される大島訴訟で、すでに次のように示されている。

”租税法の定立については、その規定対象の性質上、国家財政、社会経済、国民所得、国民生活等の実態についての正確な資料を基礎とする立法府の政策的、技術的な判断にゆだねるほかはなく、裁判所は、基本的にはその裁量的判断を尊重せざるをえない”

■租税法は常に進化の過程にある。今後も最高裁の文言解釈に注目する。

重要概念/租税法律主義

租税法全体を支配している基本原則

■租税法律主義は、租税公平主義とともに、租税法全体を支配している基本原則である。

■租税法律主義は憲法第84条に、租税公平主義は憲法14条に、それぞれ規定されている。

両者の要請内容が満たされることで、適正な課税が実現される。租税法律主義が、課税権の行使に関する原則であるのに対し、租税公平主義は、主として税負担の配分に関する原則である。課税制度の進歩の道のりには、租税法律主義と租税公平主義をいかに調和させるかという、永遠にして壮大なる課題が横たわっている。

最高裁が、租税法律主義を重視した判決と、反対に、拡張解釈を行い、課税の公平性を重視した判決をいくつか挙げておく。

<租税法律主義を重視>

■東京産業信用金庫事件(最高裁 昭和48年11月16日)

譲渡担保よって土地を取得した者に不動産取得税を課すべきか否かが問われた。一審と二審では、「あくまでも譲渡担保であるから、実質的な所有権の取得はない」ということで、当時存在していた「信託に係る非課税規定」を類推解釈して適用。

しかし、最高裁では、「租税法はみだりに拡張適用すべきではない」として、類推解釈を認めず、結論を覆した。

■武富士事件(最高裁 平成23年2月18日)

親子間でなされた国外財産の贈与について、これが国内に住所を有しない者(非居住者)に対する贈与として贈与税の課税対象外となるかが争われた事案。相続税法上の「住所」をどのように解釈するかという点が争われた。

納税者に贈与税を回避する目的があったことを考慮して解釈するかどうかで、地裁、高裁で判断が分かれたところ、最高裁判所は、「一定の場所が住所に当たるか否かは、客観的に生活の本拠たる実体を具備しているか否かによって決すべきものであり、主観的に贈与税回避の目的があったとしても,客観的な生活の実体が消滅するものではない」と、納税者の主張を認めた。

■溜池跡地固定資産税事件(最高裁 平成27年7月17日)

大阪府のある都市の土地に、市が課税しなかったことについて、市長が課税すべきであったかどうかが争われた事案。

問題となった土地は溜池の跡地で、登記はあるのだが、既に存在しない昔の地縁団体の名義になっており、跡地が存在する地域の自治体の決議によって管理されていたが、所有者は依然不明であった。固定資産税を、当該自治体を土地を現に所有している者とみなして課税すべきかが問われた。大阪高裁は、課税の公平性を重視し、当該自治体に納税義務があるとしたが、最高裁は、「租税法律主義の原則に照らすと、租税放棄はみだりに規定の文言を離れて解釈すべきではない」と、大阪高裁の判断を覆した。

<拡張解釈のよる課税の公平を重視>

■レーシングカー事件(最高裁 平成9年11月11日)

こちらは拡張解釈が認められた事件。消費税の導入とともに廃止された物品税に関するもので、課税対象のリストの中に「普通乗用車」が入っていたため、とあるレーシングカーの所有者に課税された事案。レーシングカーは、あくまでもサーキット用であるため、バックライト等通常の自動車が備えている装備がないため、公道を走ることは出来ない。

しかし、最高裁は、「本件各自動車も、人の移動という乗用目的のために使用されるものであることに変わりは無く」として、普通自動車に該当するとした。おそらく、最高裁は、価値の高いレーシングカーにも課税すべきであるとの考えから、このような結論を出すに至ったと考えられる。

■サンヨウメリヤス土地賃借事件(最高裁 昭和45年10月23日)

納税者は、自身が代表取締役を務めるA株式会社に対し、自己所有の土地(50坪)を、建物所有を目的とし、期間20年、賃料1ヶ月1,000円で賃貸した。その際、納税者は、A株式会社から、権利金100万円(更地価格の3分の2相当)を受領し、当該権利金100万円は譲渡所得に当たるとして所得税の確定申告をしたところ、所轄税務署長は、当該権利金は不動産取得に当たるとして更正処分を行った事案。

最高裁は、その所得について、一般的に「経済的・実質的には、所有権の権能の一部を譲渡した対価としての性質をもつ」場合があるとし、その場合には、「譲渡所得に当たるものと類推解釈するのが相当」という結論を出し、本件の権利金の性質を確定することなく、譲渡所得と解した原審には、審理不尽の違法があるとして、高裁判決を破棄し差し戻した。

併せて読みたい

ガーンジー島事件(平成21年12月3日 最高裁 納税者逆転勝訴)

「外国法人税に該当することを否定することはできない」

納税者の子会社が負担した税率の選択可能な外国税は、外国法人税に該当するとされた事例。

納税者は、イギリス海峡にある、イギリス王室属領でタックスヘイブンとしても有名なガーンジー島に子会社を有していた。ガーンジー島においては、0%を超え30%以下の割合の中から税率を選択することができ、その子会社は、26%の税率を選択して納税していた(当時日本では、税率が25%以下の外国・地域について、タックスヘイブン対策税制が適用されていたため)。課税庁は、「当該租税は、強行性がないため、形式的には所得税、法人税等の名称が使用されていたとしても、外国法人税には該当しない」として、タックスヘイブン対策税制を適用し、原告会社への課税処分を行った。東京地裁及び東京高裁は、課税庁の判断を支持したが、最高裁では、判断を翻し、納税者が全面勝訴した。租税法律主義の代表判例。

“しかし、租税法律主義にかんがみると、我が国の基準に照らして法人税に相当する税とはいえないとしてその外国法人税該当性を否定することは許されないというべきである。”