ヤフー事件

目次

強化された伝家の宝刀 ヤフーへ約265億円の追徴課税

概要

初めて法人税法132条の2(組織再編成に係る行為又は計算の否認)の適用の可否が争われた事案。

広く「租税回避」に影響を与えた戦後最も重要な税務訴訟の一つと言われる。

国側の全面勝訴。ヤフーへの約265億円の追徴課税で決着。

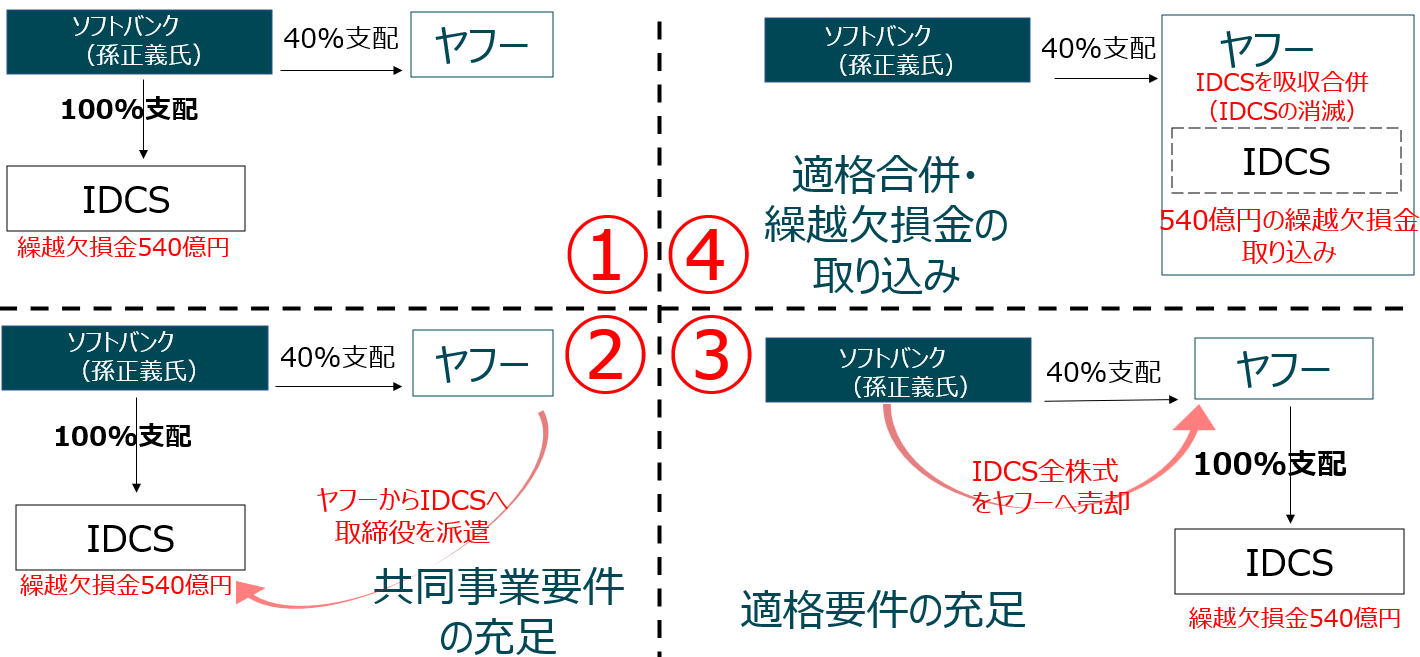

相関図

<凡例>

※ヤフー=原告

※IDCS=C

※ソフトバンク=B

※孫正義氏=乙氏

※ヤフーからIDCS取締役へ就任した者=丙氏

インターネット検索大手の株式会社ヤフーが、多額の繰り延べ欠損金を抱えていたソフトバンクIDCソリューションズ株式会社(IDCS)を吸収合併。IDCSから引き継いだ約540億円の繰越欠損金をヤフー本体の損金として処理したところ、東京国税局から、法人税法132条の2(組織再編成に係る行為又は計算)の規定に基づき、これを組織再編税制を利用した租税回避行為であるとして、約540億円の追徴課税処分を受けた事例。

法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に該当するか否か、組織再編成に係る伝家の宝刀「行為計算否認規定」について裁判所がどのような判断を下すか、世間から大きな注目を集めた。

国側の全面勝訴で決着したが、法人税法132条(同族会社等の行為又は計算の否認)を含む「租税回避」の捉え方に大きな影響を与えた先例判決として、後世に残る重要判例。

■裁判所情報

東京地裁 平成26年3月18日判決 (谷口豊裁判長)(棄却・原告控訴)

東京高等裁判所 平成26年11月5日判決(大竹たかし裁判長)(棄却・控訴人上告)

最高裁判所 平成28年2月29日判決(山浦善樹裁判長)(棄却)(確定)

争点

■争点2 本件副社長就任は、法132条の2の規定に基づき否認することができるか否か

判決

■東京地方裁判所

→棄却(原告控訴)

■東京高等裁判所

→棄却(控訴人上告)

■最高裁判所

→棄却(確定)(納税者敗訴)

要件をすべて形式的には満たして本件買収を行ったとしても、さまざまな物的証拠から、一連の買収手続きは、いかにも不自然、不合理なもので、たとえ事業上の目的もあったにせよ、その主たる目的は、欠損金の引継ぎであり、組織再編成税制の本来の趣旨・目的を逸脱しており(地裁・高裁の判示)、租税法規の濫用である(最高裁)と判示。

本買収事業目的に実態がなく、租税回避目的ありきの組織編制であるとの判決が下された。

法人税法132条の2 組織再編成にかかる行為又は計算の否認

■組織再編成にかかる行為又は計算否認の導入背景

近年のめまぐるしい経済のグローバル化に伴い、企業組織再編成の形態や方法も複雑かつ多様となりつつあり、この組織再編成を利用する租税回避行為の防止策として、平成13年度税制改正において、組織再編成に関する行為計算否認規定(法人税法132の2)が導入された。

■法人税法第132条の2 (組織再編成にかかる行為又は計算の否認)

税務署長は、その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、その法人に係る法人税の課税標準若しくは欠損金額又は法人税の額を計算することができるというもの。

行為・計算にかかわらず、税務署長が法人税を計算できるというのは、他の条文で地道に税額計算を規定しているにもかかわらず、それを無視してよいという内容であり、超法規的な条文といわれる。

キーワード

■キーワード

包括的否認規定、租税回避、組織再編成にかかる行為計算の否認、不当性、不確定概念、不自然性基準、合理的目的基準、予見可能性、租税法律主義、租税公平主義、趣旨目的基準、租税法規濫用基準

■重要概念

租税回避、濫用

両者の主張/争点(1)法132条の2の意義

納税者の主張

「純経済人としての合理性」という客観的な基準での判断は、全ての納税者にとって「不当」性の該当性を明確に判断することを可能とする、明確かつ客観的な基準である。被告の主張する「適格作り(適格外し)や個別規定の要件作り(要件外し)等」についても、原告の解釈で十分に対応可能である。

被告は、結局、何ら経済的合理性がないのに通常は用いられない異常ないし変則的な行為を行った上で適格組織再編成(若しくは非適格組織再編成)に該当させる又は要件を充足させる(若しくは充足させない)行為を問題視しているものと解されるのであり、そうであれば、端的に、当該の行為に私法上の選択可能性ないし法形式の濫用があるか否か、つまり行為に私的経済取引としての合理性があるか否かで判断すれば足りるものというべきである。

法132条の2の「法人税の負担を不当に減少させる」の要件が、法132条1項の不当性の要件とは異なるとの解釈は、一度たりとも議論されたことはない点からすると、法132条の2の「法人税の負担を不当に減少させる」の「不当性」要件は、法132条1項の「法人税の負担を不当に減少させる」の要件と同様に解釈されるべきである。裁判例では、法132条1項の「法人税の負担を不当に減少させる」の要件は、「専ら経済的実質的見地において、法人の行為、計算が経済人の行為として不合理、不自然なものと認められるかどうかを基準として判断されるべきものである」と解されている(福最高裁昭和59年10月25日判決)。

したがって、法132条の2の「法人税の負担を不当に減少させる」も、法132条1項におけるこれらの裁判例・学説に従い、私的経済取引としての合理性の観点から、純経済人の行為として不合理、不自然なもの、すなわち、①行為が異常ないし変則的で、②租税回避以外に正当な理由ないし事業目的が存在しない場合に限って該当すると解すべきである。法132条1項の適用が認められた近時の判例・裁判例において、否認の対象とされた行為は、いずれも、およそ租税回避以外に私的経済取引としての合理性が存在しない行為であった。

本件に敷衍すると、特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ一切存在しないような、いわば「形だけ」「名前だけ」にすぎない場合のみが、法132条の2の解釈適用上「不当」と評価されると解すべきである。

本件において、「合併等をした一方の法人又は他方の法人」(法132条の2)である原告の「行為又は計算」のみが否認の対象となり得ると解すべきである。法132条の2は、「法人税につき更正又は決定」を受ける法人と合併等の他方の当事者である法人との間に支配関係があること等を要件としていないから、別法人の行為を否認することにより法132条の2が適用されるとすれば、法人は、当該法人と完全に独立した第三者の行為により法132条の2の適用を受けることになる。このような帰結は、納税者の予測可能性及び法的安定性を著しく害することとなる。

“法132条の2は、法人の行為が「法人税の負担を不当に減少させる結果となる」ことが適用要件とされている。

“この点、租税回避行為の意義について、租税法上明文の規定はないが、我が国を代表する租税法研究者である金子宏東京大学名誉教授によれば、租税回避行為とは、「私法上の選択可能性を利用し、私的経済取引プロパーの見地からは合理的理由がないのに、通常用いられない法形式を選択することによって、結果的には意図した経済的目的ないし経済的成果を実現しながら、通常用いられる法形式に対応する課税要件の充足を免れ、もって税負担を減少させ、あるいは排除すること」をいうとされている。この金子名誉教授による租税回避行為の意義は学説上広く受け入れられている。”

“したがって、租税回避行為の意義を踏まえると、法132条の2の「法人税の負担を不当に減少させる」の要件は、私的経済取引プロパーの見地から合理的理由があるか否か、すなわち経済人の行為として不合理・不自然な行為又は計算か否かという観点から判断されるべきである。そして、純経済人の行為として不合理・不自然とは、行為が異常ないし変則的で、かつ、租税回避以外に正当な理由ないし事業目的が存在しない場合をいうと解すべきである。”

“「不当」性の要件を、私的経済取引として不合理、不自然なものと認められるかどうかで判断するという原告の解釈は、客観的、合理的な基準を提供するものである。原告の主張は、私的経済取引としての合理性、すなわち、「純経済人としての合理性」という客観的な基準で判断するものであり、かつ、「経済取引に参加する法人は、全て『純経済人としての合理性』という基準を内在していることが期待され得る」のであるから、全ての納税者にとって「不当」性の該当性を明確に判断することを可能とする、明確かつ客観的な基準であるといえる。すなわち、自己が行おうとする取引が、自己の租税負担の減少という効果をもたらすとしても、およそその行為に租税負担減少以外の正当な事業上の目的があるかを、自己が有する純経済人としての合理性という基準に照らして判断すれば、自ずと法132条の2の適用の有無が判断できる。”

“この基準を、特定役員引継要件の充足が「不当」と認められるか否かという本件で問題となっている争点に即して敷衍すると、当該の特定役員の就任は私法上有効であるものの、その者において特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ一切存在しない場合かどうかという基準となると解される。この基準であれば、およそ職務執行の意思と事実があるかどうかを判断すれば足りることであるから、全ての納税者にとって明確かつ客観的な基準といえるものである。”

“被告の主張する「適格作り(適格外し)や個別規定の要件作り(要件外し)等」についても、原告の解釈で十分に対応可能である。すなわち、被告は、結局、何ら経済的合理性がないのに通常は用いられない異常ないし変則的な行為を行った上で適格組織再編成(若しくは非適格組織再編成)に該当させる又は要件を充足させる(若しくは充足させない)行為を問題視しているものと解されるのであり、そうであれば、端的に、当該の行為に私法上の選択可能性ないし法形式の濫用があるか否か、つまり行為に私的経済取引としての合理性があるか否かで判断すれば足りるものというべきである。”

“以上のとおり、原告が主張する法132条の2の「不当」性の要件の解釈は、同条を客観的、合理的基準に従って厳格に解釈適用するものであり、包括的否認規定に求められる租税法律主義に合致する解釈である。”

“この原告の解釈は、法132条1項における「法人税の負担を不当に減少させる結果」の裁判例及び学説からも裏付けられる。すなわち、法132条の2の法人税の負担を不当に減少させる」の要件は、第1に、法132条1項は、租税回避行為の否認規定という点において、法132条の2と趣旨及び性質を同じくすること、第2に、法132条の2は、法132条の直後に同条の枝番として新設されたものであること、第3に、法132条の2は、法132条1項では同族会社でない法人の組織再編成取引に対応できないため、新設されたものであること、第4に、法132条の2と法132条1項は、「法人税の負担を不当に減少させる」という同一の文言を用いていること、第5に、組織再編税制の創設が議論された税制調査会の場において、法132条の2の「法人税の負担を不当に減少させる」の要件が、法132条1項の不当性の要件とは異なるとの解釈は、一度たりとも議論されたことはないことなどの点からすると、法132条の2の「法人税の負担を不当に減少させる」の要件は、法132条1項の「法人税の負担を不当に減少させる」の要件と同様に解釈されるべきである。”

“学説上、金子名誉教授は、法132条1項の「法人税の負担を不当に減少させる」とは、「純経済人の行為として不合理・不自然な行為」が行われること、あるいは、「ある行為または計算が経済的合理性を欠いている」ことをいうと解しており、行為が経済的合理性を欠いている場合とは、「異常ないし変則的で租税回避以外に正当な理由ないし事業目的が存在しないと認められる場合」をいうと解している。これは、①行為が異常ないし変則的であるか否かを客観面で観察した上で、仮に異常ないし変則的といえる場合は、次に、②正当な理由ないし事業目的が存在するか否かという行為の周辺事情を観察し、それが存在しない場合に限り否認を認めるという趣旨と解され、極めて合理的な解釈である〔金子宏『租税法(第16版)』421頁〕。”

“したがって、法132条の2の「法人税の負担を不当に減少させる」も、法132条1項におけるこれらの裁判例・学説に従い、私的経済取引としての合理性の観点から、純経済人の行為として不合理、不自然なもの、すなわち、①行為が異常ないし変則的で、②租税回避以外に正当な理由ないし事業目的が存在しない場合に限って該当すると解すべきである。”

“そして、法132条1項の適用が認められた近時の判例・裁判例(東京地裁平成12年11月30日判決・税務訴訟資料249号884頁、東京高裁平成13年7月5日判決・税務訴訟資料251号順号8942、東京地裁平成17年7月28日判決・税務訴訟資料255号順号10091、東京高裁平成18年6月29日判決・税務訴訟資料256号順号10440、最高裁平成20年6月27日決定・税務訴訟資料258号順号10980)において、否認の対象とされた行為は、いずれも、およそ租税回避以外に私的経済取引としての合理性が存在しない行為であった。”

“したがって、法132条の2についても、これらの判例・裁判例のように、およそ租税回避以外の私的経済取引としての合理性が存在しない行為のみが否認の対象となるにすぎないと解すべきである。”

“原告の主張は、我が国の有力な租税法研究者(中里実東京大学法学部教授、田中治同志社大学法学部教授、大淵博義中央大学商学部教授、水野忠恒一橋大学大学院法学研究科教授、佐藤英明慶應義塾大学大学院法務研究科教授、占部裕典同志社大学法科大学院教授)によって全面的に支持されている。”

“特定役員への就任が「異常ないし変則的で、かつ、租税回避以外に正当な理由ないし事業目的が存在しないと認められる場合」と評価される場合とは、正常な場合であれば当然に備えているべき上記のような要素を全く欠いており、特定役員への就任の目的が未処理欠損金額の引継ぎのみでしかないような場合であると解される。そして、そのような場合とは、正に、特定役員において、特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ存在しないような、いわば「形だけ」「名前」だけにすぎない場合であるものと解される。”

“法132条の2は、「法人税につき更正又は決定」を受ける法人と合併等の他方の当事者である法人との間に支配関係があること等を要件としていないから、別法人の行為を否認することにより法132条の2が適用されるとすれば、法人は、当該法人と完全に独立した第三者の行為により法132条の2の適用を受けることになる。かかる帰結は、納税者の予測可能性及び法的安定性を著しく害するというほかない。

国税庁の主張

法132条の2の趣旨・目的に鑑みれば、一連の組織再編成の過程において行われた個々の取引について、これを全体の計画から切り離して、個別に、「私的経済取引として不合理・不自然か否か」により判断することは相当ではない。

組織再編成に係る個々の行為について、その1つ1つを個別に取り出すと、一見すればそれ自体に何らかの事業目的があるように思われるものであっても、法人税の負担を減少させることを主たる目的として、組織再編成全体を構成する一部の取引について、組織再編成上の正当な理由ないし目的がないのに、あえて通常行われるであろう順序又は時期とは異なる順序又は時期で行い、組織再編税制の個別規定の要件を充足させ、又は充足させないようにしたものであれば、当該行為は組織再編成上の必要性が認められない不自然・不合理なものである。

法132条の2の「不当」は、法人税の負担を減少させることを目的として、組織再編成全体を構成する一部の取引について、通常行われるであろう順序又は時期とは異なる順序又は時期であえて行い、組織再編税制の個別規定の要件を充足させ、又は充足させないようにし、法人税の負担を減少させる結果となる行為を含むものである。

異常ないし変則的な行為又は計算が行われている場合、必ずしもそれを行う法人と、法人税の負担が不当に減少する法人(更正対象法人)とが同一でない場合もあり得る。本件副社長就任は、原告の行為又は原告の行為と同視し得る行為であり、法132条の2の規定により否認することができるが、仮に百歩譲って、本件副社長就任が原告の行為と扱うべきでないと解するとしても、それがC社の行為であることは原告も争わないものであるところ、C社は、同条1号に掲げる「合併等をした一方の法人又は他方の法人」に当たることは明らかであることから、C社の行為を「その法人」の行為として同条の規定により否認したものとしても、同条の適用を誤ったものとはいえない。

“法132条の2においては、法132条1項と同様に、「法人税の負担を不当に減少させる結果となると認められるものがあるときは」との文言が用いられていることに鑑みれば、同項をめぐる議論を参考とすべきであって、法132条の2の「不当」の意義についても、法132条1項の「不当」の意義について、純経済人の行為として不合理・不自然な行為又は計算によって税負担の減少が生じている場合がそれに当たると解されていることを参考とすべきである。”

“もっとも、法132条の2の「不当」の解釈は当該規定の趣旨・目的を踏まえてされるべきであるところ、同条は、平成13年度税制改正において、企業組織再編成を租税回避の手段として濫用されるおそれがあることから、これを防止して適正な課税をすることができるために、繰越欠損金等を利用した租税回避行為の防止規定など各個別規定にそれぞれ防止規定を設け、併せて、それらの防止規定をかいくぐる租税回避行為に対処するために、包括的な租税回避防止規定として、従前から設けられていた同族会社の行為又は計算の否認規定とは別個に、新たに創設されたものである。このような経緯と趣旨に鑑み、法132条の2の「法人税の負担を不当に減少させる結果となると認められるもの」の解釈・適用は、組織再編成に係る法人の行為又は計算の特徴、組織再編税制における各個別規定の趣旨・目的について十分に考慮をし、その実態に即して行われるべきである。”

“具体的には、組織再編税制における各個別規定の趣旨・目的に鑑みて、ある行為又は計算が不合理又は不自然なものと認められる場合をいい、租税回避の手段として組織再編成における各規定を濫用し、税負担の公平を著しく害するような行為又は計算と評価できる場合はこれに当たると解すべきである。すなわち、法132条の2は、個別の否認規定により対処することを想定していなかった租税回避の事態に対処するのみならず、適格作り(適格外し)や個別規定の要件作り(要件外し)等、課税減免等に係る規定ないし制度の逸脱・濫用があった場合に、そのような行為を許さないこととして適正な課税を行う否認規定なのである。”

“上記のような法132条の2の趣旨・目的に鑑みれば、一連の組織再編成の過程において行われた個々の取引について、これを全体の計画から切り離して、個別に、「私的経済取引として不合理・不自然か否か」により判断することは相当ではない。

“すなわち、法132条の2の「不当」は、法人税の負担を減少させることを目的として、組織再編成全体を構成する一部の取引について、通常行われるであろう順序又は時期とは異なる順序又は時期であえて行い、組織再編税制の個別規定の要件を充足させ、又は充足させないようにし、法人税の負担を減少させる結果となる行為を含むものである。組織再編成によって行われる資産の移転には、事業上の必要性や、事業上の目的が全くないような場面を想定することができないことから、租税回避防止規定の適用場面として、事業上の必要性や事業上の目的が全くないことを要求することは、相当でなく、当該行為又は計算について、事業目的が完全に否定できないとしても、そのことから直ちに「不当」性が否定されるものではなく、主たる目的が租税回避目的であると認められる場合には、課税減免等に係る規定ないし制度の濫用があったとみて、否認されるべきである。”

“平成13年度税制改正では、企業組織再編成により移転する資産の譲渡損益を、一定の要件の下に繰り延べる措置を講じた一方で、企業組織再編成を租税回避の手段として濫用されるおそれがあることから、繰越欠損金等を利用した租税回避行為の防止規定など、各個別規定にそれぞれ防止規定を設けるとともに、それらの防止規定をかいくぐる租税回避行為に対処するために、包括的な租税回避防止規定として、法132条の2の規定を創設したものである。この場合、異常ないし変則的な行為又は計算が行われている場合でも、必ずしもそれを行う法人と、法人税の負担が不当に減少する法人(更正対象法人)とが同一でない場合もあり得る。”

“そして、法132条の2の規定は、それを包含する組織再編税制が、法人の税務処理に関し、他の法人の行為の如何によって取扱いが変わることがある仕組みとして構築されているものであることから、組織再編成に関係する法人の全てを掲げた上で、これらの法人のいずれかの行為によって当該法人だけでなく他の法人の法人税の負担が不当に減少するという事態が生じた場合には、その法人税の負担が不当に減少した法人について更正又は決定を行い得るように制定されたものである。”

“上記のような法132条の2の趣旨に鑑みれば、同条において否認の対象となる「その法人」の行為とは、その直前にある「次に掲げる法人」の行為、すなわち、「同条1号から3号までに掲げるいずれかの法人」の行為と解釈することになる。”

“さらに、法132条の2の規定の変遷からしても、上記解釈が妥当であるのは明らかである。すなわち、法132条の2の「その法人」とされている部分は、平成13年度税制改正による創設時には、対象法人を同条の柱書きの文章中に規定した上で「これらの法人」としていたものであり、平成18年度税制改正においても、このような用い方が踏襲されていたが、平成19年度税制改正においては、三角合併に対応する改正が行われ、それに伴って対象法人を各号列記とする規定の整備が行われただけであり、従来、「これらの法人」とされていたものについて、その内容を変更し、「更正又は決定をする法人」のみに限定するというような重要な改正は行われておらず、平成19年度税制改正に至る過程における検討記録等にも、そのような改正が行われることをうかがわせるものは、全く見受けられない。”

“法132条の2において否認の対象となる「その法人」の行為とは、その直前にある「次に掲げる法人」の行為、すなわち「同条1号から3号までに掲げるいずれかの法人」の行為と解釈することができる。したがって、下記第2の1(7)のとおり、本件副社長就任は、原告の行為又は原告の行為と同視し得る行為であり、法132条の2の規定により否認することができるが、仮に百歩譲って、本件副社長就任が原告の行為と扱うべきでないと解するとしても、それがC社の行為であることは原告も争わないものであるところ、C社は、同条1号に掲げる「合併等をした一方の法人又は他方の法人」に当たることは明らかであることから、C社の行為を「その法人」の行為として同条の規定により否認したものとしても、同条の適用を誤ったものとはいえない。以上の点に鑑みても、本件副社長就任が原告の行為でないとして、本件更正処分等の違法を主張する原告の主張は失当であるというべきである。”

両者の主張/争点(2)本件副社長就任は、法132条の2の規定に基づき否認することができるか否か

納税者の主張

丙氏は、本件副社長就任後、就任の目的であったCのコスト削減や原告との事業シナジーの追求を達成するため、取締役会への出席だけにとどまらず、Cの代表取締役であった丁氏と複数回にわたりCの経営方針に関して会議を行うなど、経営及びインターネットビジネスの専門知識に基づき、事業計画の策定、重要な意思決定及び営業方針の決定といったCの経営の中枢に実際に参画していたのであって、上記で述べた一般の経済社会における非常勤役付役員の職務を十二分に務めていたものといえる。本件副社長就任は、丙氏において特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ一切存在しない場合などとは到底いえず、「仮装的」、「名目的」、「形だけ」、「名前だけ」といった場合とは完全にかけ離れているものであることが明白である。

“乙氏は、まずはB取締役の中で最もインターネットビジネス及び個人・小規模事業者を顧客とする事業に精通しており、またそのような知見を持った経営者の第一人者として広く認識されている丙氏を、Cの取締役副社長に選任し、主としてコスト構造の改善や営業協力といった面においてCの経営に関与させ、その上で、積極的に本件提案の合意に向けた交渉を進めることがBにとって望ましいと考えるとともに、原告はCにとって最大顧客であったところ、その優良顧客を逃がさないためには、やはり原告の代表取締役社長である丙氏にCの取締役副社長に就任してもらうのが適切であると考えた。”

“乙氏としては、平成20年10月27日に行った本件提案が合意に至らず、B実務部門の原案どおりKらと合併することになった場合でも、Cがクラウドコンピューティング事業に参入し、企業価値を高め、その結果としてGの株式上場が実現されれば、Bグループ全体にとって利益となるところ、クラウドコンピューティング事業に参入するには、インターネットビジネスのノウハウが不可欠であり、インターネットビジネスのノウハウをCに持たせなければ、企業価値を高めることはおぼつかず、インターネットサービス事業の経験・ノウハウがあり、マーケットが広大である個人・小規模事業者を顧客基盤とするビジネスに関する知見がある者がCの経営陣に必要と考えていた。”

“丙氏は、Bの取締役としての立場から、本件副社長就任を受ければ、乙氏の期待に応え、クラウドコンピューティングを含むCへのインターネットビジネスのノウハウの提供、同事業分野における原告との協業をCの内部から実行することのみならず、Cの既存のデータセンター事業においてもやはりC内部からコスト構造を改善することを通じて、株式上場に向けたCの企業価値の向上に貢献し、Bグループの価値最大化に資することが可能であると考えた。”

“また、B取締役の中でインターネットビジネスの専門家として最も知見を有しており、当時、B取締役の中で唯一データセンター事業会社(株式会社M)の経営にも関与したことがあり、データセンターを利用してサービスを提供するPの取締役を務めていたこともある自分しか、就任の適任者はいないという考えもあった。”

“なお、丙氏は、原告とのUデータセンターに係る協業関係も踏まえ、Cの既存のデータセンター事業においてCの内部からコスト構造を改善することができることは原告の代表取締役の立場からもメリットであると感じていたが、丙氏の認識は、本件副社長就任は主にB取締役としての立場で行ったというものであった。”

“Cにおいては、平成19年7月の覚書を受けて主に原告のために建設したUのaが平成20年10月2日に竣工するなど、データセンター事業者として原告との協業関係が密なものとなっていた(原告はCにとって最大顧客であった)一方、Bにより、株式上場という目標及びクラウドコンピューティング事業への参入計画が再検討を促されていた。そのような中、平成20年12月10日、丁氏は乙氏から、C株式を原告に譲渡する提案をしている旨の話を聞かされると共に、Cとして株式上場を目指すのであれば、インターネットビジネスの専門家である丙氏に何らかの形でクラウドコンピューティング事業を含めた今後のCの成長戦略、事業戦略について同社の経営に関与してもらったほうが良いとの提案を受けた。丁氏も、丙氏のインターネットビジネスにおける経験及び能力を信頼し、Cにとって最大顧客である原告(及び丙氏)との関係の深化は、Cの事業の安定をもたらし、有益な影響を及ぼすと判断していた。”

“丙氏は、Cの時価総額を1000億円に近付け、Cのたっての要望であった株式上場を目標に、C及び原告におけるクラウドコンピューティング等の事業分野への進出のニーズが高まっていた当時の事業環境の中で、経営者としての経験及びインターネットビジネスの専門知識を活かし、本件副社長就任の直後から本件合併に至るまでの間、原告との協業によるシナジー創出の可能性に意を払いながら、Cの経営企画、事業戦略に直結する経営上の重要事項であった、中小企業向けインターネットビジネスへの参入、中期経営計画の策定、設備投資計画への指示及び取引先・契約先の開拓等の職務を遂行していたものである。”

“かかる事実関係に照らせば、本件副社長就任は、丙氏において特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ一切存在しない場合などとは到底いえず、「仮装的」、「名目的」、「形だけ」、「名前だけ」といった場合とは完全にかけ離れているものであることが明白である。本件副社長就任は、経済社会において通常行われる、租税上の考慮以外にも正当な事業目的ないし理由があることが明らかな行為である。”

“丙氏は、本件副社長就任後、就任の目的であったCのコスト削減や原告との事業シナジーの追求を達成するため、取締役会への出席だけにとどまらず、Cの代表取締役であった丁氏と複数回にわたりCの経営方針に関して会議を行うなど、経営及びインターネットビジネスの専門知識に基づき、事業計画の策定、重要な意思決定及び営業方針の決定といったCの経営の中枢に実際に参画していたのであって、上記で述べた一般の経済社会における非常勤役付役員の職務を十二分に務めていたものといえる。”

“Cの非常勤取締役副社長であったO氏が、本件合併後に原告の特定役員となることにより特定役員引継要件を問題なく満たすことができる人物であったことについては、被告もこれを明示的に認めているところ、O氏がCにおいて行っていた職務は、Cの取締役会に出席し、報告事項・決議事項から重要な業務が適正に行われているかどうかをチェックすることや、Cの常勤役員からでは見えにくい経営上・事業上の問題について指摘することなどであった。このようなO氏のCにおける職務の内容と比較すると、丙氏は、O氏と匹敵するか、それ以上の職務を行っていたというべきである。”

“両者に相違点があるとすれば、Cの取締役副社長としての就任期間・就任時期以外にない。このことからすると、被告は、丙氏やO氏の職務執行の具体的態様等には一切触れず、丙氏の就任期間が(被告の考えるところの相当な期間より)短期であること〔ないしは本件買収の(被告のいう)直前に就任したこと〕のみを根拠として、丙氏の特定役員該当性を否認しようとしているとみるべきである。”

“未処理欠損金額を本件買収の対価に織り込むことはM&Aの実務上当然であり、そのこと自体何ら不自然・不合理と評価されるべきことではない。他方、買主である原告(の経営陣)にとっては、対価のうちの未処理欠損金額による税効果相当分は、実現が確定した資産とまではいえないにもかかわらず、その対価を確定的に支払うということはリスクにほかならない。そこで、買主としては、当該リスクを回避するため、売主に対し表明保証及びそれに違反した場合の補償を積極的に求めることとなるのもまたM&Aにおいては当然である。そして、このような表明保証及び補償の合意がされることは、M&A実務のいわば常識であり、何ら特異なことではない。”

“なお、原告が未処理欠損金額相当分を、経済的価値の実現が確定した資産とまではいえないと認識していたことをもって、原告が税務上の否認リスクが高いことを認識していたことには決してならない。すなわち、M&Aにおける表明保証及び補償は、たとえ買主としては買収に際し問題ない(リスク実現の可能性は低い)と判断している事項であっても、およそ買主にとって不確定な事項である限りは、その不確実性に対する責任に起因して生ずることが完全には否定できない損失に関するリスクを売主に転嫁するために合意されるものであり、これがM&Aの通常の実務である。”

“本件についても、原告がBから差入書を得たのは、法132条の2については公表先例が一切存在しなかったことも含め、未処理欠損金額の承継がまさに不確定であるからというそれだけの理由であり、本件買収に係る株式譲渡契約書において合意されているその他のBによる表明保証の事項及び同社がこれに違反した場合の補償責任と同様、原告において特にそれが誤りであるリスクが高いなどと認識していたからではない。むしろ差入書を得ずに、仮に万一未処理欠損金額の承継が否定された場合、丙氏を含む原告の経営陣は、M&Aにおいて当然のことを怠り、原告に課税相当額の損害を与え、それこそBを特別扱いして取引を実行したものとして、経営上の責任を問われかねなかったのである。”

“本件副社長就任は、①丙氏をCの取締役に選任する旨のCの臨時株主総会決議及びBによる議決権の行使、②個人としての丙氏の承諾の意思表示並びに③丙氏を副社長に選定する旨のCの取締役会決議のみにより行われたものであり、本件副社長就任に関し、原告の行為はどこにも存在しない。

国税庁の主張

そして、合併法人のみならず被合併法人の特定役員も合併後の特定役員に就任するというのであれば、双方の法人の売上金額等の規模が大きく異なっているとしても、当該被合併法人の特定役員は合併後も被合併法人の持つ独自の強みを生かしてその事業を推進するために、合併前後を通じて被合併法人から経営に参画したものと見て、共同で事業を営むことを目的としていると認められるから、いわば、救済措置としての意味で、施行令112条7項2号から4号までの要件を満たさないとしても、被合併法人等の特定役員のいずれかの者と合併法人等の合併等の前における特定役員のいずれかの者が合併後においても特定役員となることが見込まれている場合には、同様に合併前後を通じて共同で事業を営まれているとする趣旨で、同項5号の要件が規定されているものである。

施行令112条7項5号は、たとえ同項2号から4号までの要件を満たさない場合であっても、被合併法人等の特定役員のいずれかの者と合併法人等の合併等の前における特定役員のいずれかの者が合併後においても特定役員となることが見込まれている場合(特定役員引継要件)には、合併の前後を通じて共同で事業が営まれている、すなわち、同項2号から4号までの各要件を満たす「共同で事業を営むための適格合併等」と同視できるという趣旨で、事業の相互関連性に関する要件(同項1号)とともに、企業グループ内適格合併における未処理欠損金額の引継ぎを認める要件としたものである。

したがって、当該特定役員引継要件が、合併の前後の合併法人と被合併法人の事業の状況を対比していることからして、相当程度の期間、被合併法人の経営に携わる重要な地位に就いて、同法人が持つ独自の強みを築き上げることに貢献した者(すなわち合併後も被合併法人の持つ独自の強みを体現していると見ることのできる者)が、合併後も特定役員に就任して経営に参画することで、被合併法人の独自の強みを生かしてその事業を推進していくものとして、合併前後の双方の特定役員が共同で事業を継続して営むことを想定したものであると捉えなければならない。

更にいえば、特定資本関係の発生前において、被合併法人等が独自の事業を営む中で、被合併法人等の特定役員として常務に従事し、その事業を体現する者でなければ、特定役員引継要件が想定する特定役員とはいえないと解すべきである。

施行令112条7項5号の特定役員引継要件が設けられた趣旨・目的を踏まえれば、もともと特定役員引継要件を満たし得ない合併について、合併の直前の時期に、合併法人の特定役員を被合併法人の特定役員に形式上兼任させて、特定役員引継要件を充足したことにするのは、不合理・不自然というべきである。

このような形での「要件作り」が、みなし共同事業要件の立法趣旨を著しく逸脱するものであり、これに法132条の2が適用され、未処理欠損金額の引継ぎが否認される可能性があることは、一般の納税者にとっては十分に予測可能というべきであり、納税者の予測可能性及び法的安定性を害するものではないことは明らかである。

本件合併に伴い、Cの取締役は全員退任し、丙氏以外の者は、いずれも本件合併後の原告の役員には就任していない。

そして、S氏ら事務方においては、これを実現するために、個々の組織再編成行為の順序や時期を変えることによって組織再編税制の個別規定を意図的に充足又は回避し、税負担の軽減を目的とするスキームを構築したのである。そうすると、このようなスキームにより組織再編成を行うこと自体には、S氏の企図した租税回避目的以外の目的は見いだし難いというべきである。

本件では、あえて、本件買収(特定資本関係の発生)に先立って、原告(合併法人等)の社長である丙氏がC(被合併法人等)の取締役副社長に、緊急に就任しなければならない必要性は何ら存在しない。

すなわち、乙氏は、平成19年以降、Cがクラウド事業に進出することの検討を始めているとの報告を受けており、また、原告がデータセンターを持つべき、クラウド事業に進出すべきだということを本件提案(平成20年11月)の1、2年ぐらい前から常々言っていたと証言しているにもかかわらず、本件提案に至るまでの間、Cにおいて原告との協力及びクラウド事業展開をするための検討を具体的に行ったという事実は認められない。

このことは、本件合併が、Cの事業を体現する特定役員である丁氏やO氏を大会社である原告の特定役員として引き継ぐことで、共同で事業を行う目的でされたものでないことを明らかに示すものである。Cの当初取締役は、本件合併に伴い全員退任し、本件合併後の原告の役員に就任した者は1人もおらず、本件合併後に共同で事業が行われることを担保するような分割後Cの特定役員は、一切残っていないのであるから、施行令112条7項5号の趣旨に照らして考えれば、被合併法人であるCの特定役員が全員退任するような適格合併と実質的に何ら変わりがないと評価される。

本件副社長就任は、Bグループ全体の税務メリットの享受という目的の下、Bの要請、ひいてはBグループ全体の要請に応じた原告の行為といえる。すなわち、Cの未処理欠損金額を引き継いでこれを直接有効利用する立場にある原告が、これを実現させるべく立案されたBの計画に関与しないはずがない。原告の内部においては、特定役員引継要件を満たすべく、原告の特定役員のうちの誰かを本件買収前にCの特定役員に就任させる必要があることについて認識した上で、丙氏をCの特定役員に就任させる旨決定したことが明らかである。

本件副社長就任は、原告の代表取締役である丙氏が、原告としての意思決定を行い、原告の意思決定に基づき、原告の業務執行として、自らを、将来的に合併することが想定されていたCの取締役副社長に就任させたものと認められる。このように、本件副社長就任は、決して丙氏個人の行為ではなく、原告の行為又は原告の行為と同視し得る行為であり、法132条の2の規定により否認することができる。

“施行令112条7項5号は、適格合併等に係る被合併法人等の当該適格合併等の前における特定役員である者のいずれかの者(当該被合併法人等が当該適格合併等に係る合併法人等と特定資本関係が生じた日前において当該被合併法人等の役員又は当該これらに準ずる者であった者に限る。)と当該合併法人等の当該適格合併等の前における特定役員である者のいずれかの者(当該特定資本関係が生じた日前において当該合併法人等の役員又は当該これらに準ずる者であった者に限る。)とが当該適格合併等の後に当該合併法人等の特定役員となることが見込まれていることを要件として規定している。”

“これは、規模的に見れば、大会社が小会社を買収、合併するような場合であっても、その小会社が、例えば特許等の知的財産権や技術者等の人的財産、優良な得意先との関係等、何らかの独自の強みを持っているような場合には、必ずしも未処理欠損金額を取り込むことのみが目的とはならず、その強みを生かして共同で事業を営むことを目的として合併が行われる場合もある。

“施行令112条7項5号は、たとえ同項2号から4号までの要件を満たさない場合であっても、被合併法人等の特定役員のいずれかの者と合併法人等の合併等の前における特定役員のいずれかの者が合併後においても特定役員となることが見込まれている場合(特定役員引継要件)には、合併の前後を通じて共同で事業が営まれている、すなわち、同項2号から4号までの各要件を満たす「共同で事業を営むための適格合併等」と同視できるという趣旨で、事業の相互関連性に関する要件(同項1号)とともに、企業グループ内適格合併における未処理欠損金額の引継ぎを認める要件としたものである。”

“したがって、当該特定役員引継要件が、合併の前後の合併法人と被合併法人の事業の状況を対比していることからして、相当程度の期間、被合併法人の経営に携わる重要な地位に就いて、同法人が持つ独自の強みを築き上げることに貢献した者(すなわち合併後も被合併法人の持つ独自の強みを体現していると見ることのできる者)が、合併後も特定役員に就任して経営に参画することで、被合併法人の独自の強みを生かしてその事業を推進していくものとして、合併前後の双方の特定役員が共同で事業を継続して営むことを想定したものであると捉えなければならない。”

“更にいえば、特定資本関係の発生前において、被合併法人等が独自の事業を営む中で、被合併法人等の特定役員として常務に従事し、その事業を体現する者でなければ、特定役員引継要件が想定する特定役員とはいえないと解すべきである。”

“主として未処理欠損金額の引継ぎという税制上の優遇措置を受けることを目的とし、その手段として事業上の理由が希薄な特定役員の引継ぎをしていることが明らかな場合にまで未処理欠損金額の引継ぎを認めることは、法57条3項の趣旨に反するというべきである。

“S氏は、Bにおいて、Cの未処理欠損金額を漏れなくBグループ内で活用可能とするため、上記約666億円のうち繰越期限の迫った約124億円についても活用が可能となるスキームとして、4段階の組織再編成を内容とする平成20年11月21日付け「ストラクチャー案」(甲12)を作成し、その後、当該ストラクチャー案が実行に移され、それに従って一連の組織再編成が行われた。

この一連の組織再編成においては、本件新設分割を適格分割ではなく非適格分割とし、これによりCの平成21年3月期に期限切れとなる未処理欠損金額にほぼ相当する金額を新設会社の資産調整勘定として計上し、その後5年間にわたり順次損金算入することを可能とし、もってCの未処理欠損金額をBグループ内で漏れなく利用するため、新設会社であるGを原告の完全子会社とするに当たり、本件新設分割後に「本件買収及び本件合併」という2つのステップを踏めば足りるところ、あえてその前に原告がGを買収する(本件G買収)という事業上必要がないステップを介在させた。

本件合併に至るまでの一連の行為は、乙氏において、原告にデータセンターを自社保有させるべきであるとの意向があったとしても、それ以上に、Cが活用しきれないような巨額の未処理欠損金額を原告が引き継いで利用することで、Bグループ内でその税負担軽減効果を享受するとともに、当該税負担軽減効果を分割後Cの売却代金としてBが享受し、同社の資金需要を満たすことも不可欠の前提とされていたことを示している。”

“そして、S氏ら事務方においては、これを実現するために、個々の組織再編成行為の順序や時期を変えることによって組織再編税制の個別規定を意図的に充足又は回避し、税負担の軽減を目的とするスキームを構築したのである。そうすると、このようなスキームにより組織再編成を行うこと自体には、S氏の企図した租税回避目的以外の目的は見いだし難いというべきである。”

“本件では、あえて、本件買収(特定資本関係の発生)に先立って、原告(合併法人等)の社長である丙氏がC(被合併法人等)の取締役副社長に、緊急に就任しなければならない必要性は何ら存在しない。すなわち、乙氏は、平成19年以降、Cがクラウド事業に進出することの検討を始めているとの報告を受けており、また、原告がデータセンターを持つべき、クラウド事業に進出すべきだということを本件提案(平成20年11月)の1、2年ぐらい前から常々言っていたと証言しているにもかかわらず、本件提案に至るまでの間、Cにおいて原告との協力及びクラウド事業展開をするための検討を具体的に行ったという事実は認められない。”

“丙氏は、乙氏から、平成20年11月27日、初めてCの取締役副社長就任を要請され、そのわずか約1か月後の同年12月26日には、Cの取締役副社長に就任している。Cの丁氏が、乙氏による本件副社長就任の要請を知ったのは、平成20年11月27日の就任要請の2週間後の平成20年12月10日より後であって、C側に丙氏の取締役副社長就任の要請について意見を聞くことなく一方的に就任が要請されている。

このような経緯から見て、本件副社長就任は、いかにも慌しく行われたものというべきであるが、その理由は、S氏が立案した計画に従い、S氏作成の提案書の「スケジュール案」によれば、1月中旬以降行われる予定となっていた「●(引用者注:Cを指す。)株式譲渡」(特定資本関係発生)より前に本件副社長就任を行う税務上の必要があったことによるものである。上記のような本件提案以前の乙氏の対応、丙氏の証言内容及び職務の状況に照らせば、仮に丙氏をCの取締役副社長に就任させることに事業上の目的が存在したとしても、特定資本関係が発生する直前の時期にあえて就任させる事業上の必要性は乏しかったものといわざるを得ない。”

“他方、前記のとおり、税務上の観点からは、丙氏がCの副社長という肩書を有することは、「特定役員」の要件を満たすために極めて重要であった。このように丙氏のCにおける副社長という肩書に事業上の必要性は乏しく、専ら税務上の理由から付されたものであるというべきである。

以上に述べたとおり、本件買収が、仮に原告によるデータセンターの自社保有という乙氏の意向から原告に提案されたものであったとしても、本件副社長就任そのものは、本件買収の不可欠の前提であったCの未処理欠損金額の引継ぎを実現するため、S氏による意図的な組織再編成スキームの一環として、S氏から発案されたものであり、本件副社長就任が、事業上の理由が希薄であるにもかかわらず特定役員引継要件を形式的に充足させるという税務上の目的を達成するためにあえて行われた行為であると認められる。”

“本件合併においては、原告も自認するとおり、被合併法人であるCの当初特定役員である丁氏及びO氏のいずれについても、本件合併後に原告の特定役員に就任することには「事業上の必要性が高くないと判断され」たため、本件合併後に新たに原告の特定役員として引き継がれることは検討されなかった。

このことは、本件合併が、Cの事業を体現する特定役員である丁氏やO氏を大会社である原告の特定役員として引き継ぐことで、共同で事業を行う目的でされたものでないことを明らかに示すものである。”

“乙氏は、原告とCの協業によるクラウド事業の推進のため、原告によるC買収を提案した旨述べるが、実際には、上記のとおり、Cの主要事業、従業員及び役員はGに引き継がれ、本件合併時のC(分割後C)に原告と共同で事業を営むべき実態があったとは認められず、この点でも、本件合併が施行令112条7項が想定するような共同事業を行う目的で行われたものとは認められない。

“本件合併に至るまでの一連の行為は、Cの未処理欠損金額を、言わば、「税金を減少させる権利」として、原告とBとの間で自由に売買したものと評価できるものであって、本件合併は、法57条3項の立法趣旨に照らして、正に未処理欠損金額の引継ぎを制限すべきものに該当する。原告らは、同項が設けている制限を潜脱するため、事業上、特段の必要性も緊急性もないのに本件副社長就任を行い、共同事業が行われることを担保するような実質を有する特定役員が存在しないのに、本件合併の実態とかい離した「共同で事業を営む適格合併等」の形式を意図的に作出したものである。”

“このように、本件副社長就任は、組織再編税制の個別規定を形式的に充足させることを主たる目的とした行為であり、本件副社長就任を容認すれば、当該規定の趣旨・目的に著しく反する結果となる。したがって、本件合併に至るまでの一連の行為における本件副社長就任は、組織再編税制における法制度を濫用して税負担の軽減を図る行為であって、法132条の2の適用上、法人税の負担を不当に減少させる結果をもたらすと評価されるべきである。”

“本件副社長就任は、Bグループ全体の税務メリットの享受という目的の下、Bの要請、ひいてはBグループ全体の要請に応じた原告の行為といえる。すなわち、Cの未処理欠損金額を引き継いでこれを直接有効利用する立場にある原告が、これを実現させるべく立案されたBの計画に関与しないはずがない。原告の内部においては、特定役員引継要件を満たすべく、原告の特定役員のうちの誰かを本件買収前にCの特定役員に就任させる必要があることについて認識した上で、丙氏をCの特定役員に就任させる旨決定したことが明らかである。

本件副社長就任は、原告の代表取締役である丙氏が、原告としての意思決定を行い、原告の意思決定に基づき、原告の業務執行として、自らを、将来的に合併することが想定されていたCの取締役副社長に就任させたものと認められる。

■国税庁

法132条の2の「不当」性について、法132条1項の「不当」の意義と同様、純経済人の行為として不合理・不自然かどうかという点は参考にすべきではあるが、それだけではなく、同条は、企業組織再編成を利用した租税回避への防止規定として、従前の同族会社の行為又は計算の否認規定とは別個に新たに創設されたものである経緯と趣旨を考慮して、判定は行われるべきであると主張。

法132条の2の趣旨・目的に鑑みれば、一連の組織再編成の過程において行われた個々の取引について、これを全体の計画から切り離して、個別に、「私的経済取引として不合理・不自然か否か」により判断することは相当ではないと主張。

組織再編成に係る個々の行為について、その1つ1つを個別に取り出すと、一見すればそれ自体に何らかの事業目的があるように思われるものであっても、法人税の負担を減少させることを主たる目的として、組織再編成全体を構成する一部の取引について、組織再編成上の正当な理由ないし目的がないのに、あえて通常行われるであろう順序又は時期とは異なる順序又は時期で行い、組織再編税制の個別規定の要件を充足させ、又は充足させないようにしたものであれば、当該行為は組織再編成上の必要性が認められない不自然・不合理なものであると主張。

施行令112条7項5号は、規模的に見れば、大会社が小会社を買収、合併するような場合であっても、その小会社が、例えば、特許等の知的財産権や技術者等の人的財産、優良な得意先との関係等、何らかの独自の強みを持っているような場合には、必ずしも未処理欠損金額を取り込むことのみが目的とはならず、その強みを生かして共同で事業を営むことを目的として合併が行われる場合もあり、そして、合併法人のみならず被合併法人の特定役員も合併後の特定役員に就任するというのであれば、双方の法人の売上金額等の規模が大きく異なっているとしても、当該被合併法人の特定役員は合併後も被合併法人の持つ独自の強みを生かしてその事業を推進するために、合併前後を通じて被合併法人から経営に参画したものと見て、共同で事業を営むことを目的としていると認められるから、いわば、救済措置としての意味で、同項5号の要件が規定されているものであると、立法趣旨を述べた。

本件合併について、Cの取締役は全員退任し、丙氏以外の者は、いずれも本件合併後の原告の役員には就任していないと指摘。

Cが活用しきれないような巨額の未処理欠損金額を、原告が引き継いで利用することで、Bグループ内で、その税負担軽減効果を享受するとともに、当該税負担軽減効果を、Cの売却代金としてBが享受し、同社の資金需要を満たすことも、不可欠の前提とされていたことを示していると指摘した。

そして、これを実現するために、個々の組織再編成行為の順序や、時期を、変えることによって、組織再編税制の個別規定を、意図的に充足又は回避し、税負担の軽減を目的とするスキームを構築したのであり、租税回避目的以外の目的は、見いだし難いと指摘した。

それ以外に、あえて、本件買収に先立って、原告の社長である丙氏がCの取締役副社長に、緊急に就任しなければならない必要性は何ら存在しないと指摘した。

Cにおいて、納税者との協力、及び、クラウド事業展開をするための検討を、具体的に行ったという事実は認められないことも指摘。本件合併においては、納税者も自認する通り、被合併法人であるCの当初特定役員である丁氏及びO氏のいずれについても、本件合併後に原告の特定役員に就任することには「事業上の必要性が高くないと判断され」たため、本件合併後に新たに原告の特定役員として引き継がれることは検討されなかったことを指摘。

このことは、本件合併が、共同で事業を行う目的でされたものでないことを明らかに示すものであると指摘した。Cの当初取締役は、本件合併に伴い全員退任し、本件合併後の原告の役員に就任した者は1人もおらず、本件合併後に共同で事業が行われることを担保するようなCの特定役員は、一切残っていないのであるから、施行令112条7項5号の趣旨に照らして考えれば、被合併法人であるCの特定役員が全員退任するような適格合併と実質的に何ら変わりがないと指摘。

以上から、納税者は、Cの未処理欠損金額を引き継ぐために、形式的であるにせよ、特定役員引継要件を満たす状態を作出する必要があったのであると主張した。本件副社長就任は、未処理欠損金額の引継ぎに必要な特定役員引継要件を、形式的に充足させることを目的とするものであり、丙氏が、Cの取締役副社長に就任する事業上の理由は希薄であったと指摘した。

■納税者

法132条の2の規定する「法人税の負担を不当に減少させる結果となる」の「不当」性の要件は、抽象的・多義的な概念であり、不確定概念であるから、租税法律主義の趣旨から、一義的で明確でなければならないとの前提のもと、その不当性の判断基準は、経済人の行為として不合理・不自然な行為又は計算であるか否かという観点から判断すべきであると主張した。

法132条の2の「法人税の負担を不当に減少させる」の要件が、法132条1項の不当性の要件とは異なるとの解釈は、一度たりとも議論されたことはない点からすると、法132条の2の「法人税の負担を不当に減少させる」の「不当性」要件もまた、法132条1項と同様に、専ら経済的実質的見地において、法人の行為、計算が経済人の行為として不合理、不自然なものと認められるかどうかを基準として判断されるべきものであると主張した。

法132条1項の適用が認められた近時の判例を列挙し、いずれも、否認の対象とされた行為は、いずれも、およそ租税回避以外に私的経済取引としての合理性が存在しない行為であったことを論拠とした。

本件に敷衍すると、特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ一切存在しないような、いわば「形だけ」「名前だけ」にすぎない場合のみが、法132条の2の解釈適用上「不当」と評価されると解すべきであるが、本件において、丙氏は、本件副社長就任後、就任の目的であったCのコスト削減や原告との事業シナジーの追求を達成するため、取締役会への出席だけにとどまらず、Cの代表取締役であった丁氏と複数回にわたりCの経営方針に関して会議を行うなど、経営及びインターネットビジネスの専門知識に基づき、事業計画の策定、重要な意思決定及び営業方針の決定といった、Cの経営の中枢に実際に参画していたのであって、非常勤役付役員の職務を十二分に務めていたものといえると主張。本件副社長就任は、丙氏において特定役員として職務執行する意思もなければ職務執行の客観的事実もおよそ一切存在しない場合などとは到底いえず、「仮装的」、「名目的」、「形だけ」、「名前だけ」といった場合とは完全にかけ離れているものであると主張した。

万が一、否認を受けた場合、Bが租税負担を負うとの差入書を得たのは、差入書を得ずに、仮に万一未処理欠損金額の承継が否定された場合、丙氏を含む原告の経営陣は、M&Aにおいて当然のことを怠り、原告に課税相当額の損害を与え、それこそBを特別扱いして取引を実行したものとして、経営上の責任を問われかねなかったからであると主張した。

関連する条文

法人税法(平成22年法律第6号による改正前のもの)

2条十二の八(適格合併)

57条1項(繰越欠損金の損金算入についての一般規定)

57条2項(適格合併において、被合併法人の繰越欠損金を合併法人の損金に算入することを認める規定)

57条3項(繰越欠損金の使用制限の規定。合併後5年たっていない被合併法人の繰越欠損金は引き継げないとする規定)

132条の2(組織再編成に係る行為又は計算の否認)

法人税法施行令(平成22年政令第51号による改正前のもの)

4条の2(支配関係及び完全支配関係)2項

112条(適格合併等による欠損金の引継ぎ等)7項(みなし共同事業要件)

一 事業の相互関連性要件

二 事業規模要件

三 被合併等事業の同等規模継続要件

四 合併等事業の同等規模継続要件

五 特定役員引継要件

(参考) 委任関係

■適格合併

法2条12号の8イの規定を受けて、施行令4条の2第2項は、法2条12号の8イに規定する政令で定める関係は、同項1号又は2号に掲げるいずれかの関係とする旨規定し、同項1号は、合併に係る被合併法人と合併法人との間にいずれか一方の法人が他方の法人の発行済株式等の全部を直接又は間接に保有する関係がある場合における当該関係を掲げている。

法57条2項は、適格合併等が行われた場合において、当該適格合併等に係る被合併法人等の当該適格合併等の日前7年内事業年度において生じた欠損金額(未処理欠損金額)があるときは、合併法人等の合併等事業年度以後

法57条3項は、適格合併等に係る被合併法人等と合併法人等との間に特資本関係があり、かつ、当該特定資本関係が当該合併法人等の当該適格合併等に係る合併等事業年度開始の日の5年前の日以後に生じている場合において、当該適格合併等が共同で事業を営むための適格合併等として政令で定めるものに該当しないときは、同条2項に規定する未処理欠損金額には、当該被合併法人等の①特定資本関係事業年度前の各事業年度で前7年内事業年度に該当する事業年度において生じた欠損金額(同条3項1号)及び②特定資本関係事業年度以後の各事業年度で前7年内事業年度に該当する事業年度において生じた欠損金額のうち法62条の7第2項に規定する特定資産譲渡等損失額に相当する金額から成る部分の金額として政令で定める金額(法57条3項2号)を含まないものとする旨規定する。

■共同で事業を営むための適格合併等

■特定役員引継要件

施行令112条7項5号は、共同で事業を営むための適格合併等の要件の1つとして、適格合併等に係る被合併法人等の当該適格合併等の前における特定役員(社長、副社長、代表取締役、代表執行役、専務取締役若しくは常務取締役又はこれらに準ずる者で法人の経営に従事している者をいう。以下この号において同じ。)である者のいずれかの者(当該被合併法人等が当該適格合併等に係る合併法人等と特定資本関係が生じた日前において当該被合併法人等の役員又は当該これらに準ずる者であった者に限る。)と当該合併法人等の当該適格合併等の前における特定役員である者のいずれかの者(当該特定資本関係が生じた日前において当該合併法人等の役員又は当該これらに準ずる者であった者に限る。)とが当該適格合併等の後に当該合併法人等の特定役員となることが見込まれていることを規定する。

東京地裁/平成26年3月18日判決/(谷口豊裁判長)(棄却・原告控訴)

法57条3項が設けられた趣旨・目的に反することが明らか

(争点1)法132条の2の意義について

法132条の2が設けられた趣旨、組織再編成の特性、個別規定の性格などに照らせば、同条が定める「法人税の負担を不当に減少させる結果となると認められるもの」とは、(ⅰ)法132条と同様に、取引が経済的取引として不合理・不自然である場合(原告が主張するもの)の他、(ⅱ)要件を形式的には充足するものの、当該効果を容認することが組織再編税制の趣旨・目的又は当該個別規定の趣旨・目的に反することが明らかであるものの2通りがあると解するべきである。

“①法132条の2は、組織再編税制の導入と共に設けられた個別否認規定と併せて新たに設けられた包括的否認規定であること、②組織再編税制において包括的否認規定が設けられた趣旨は、組織再編成の形態や方法は複雑かつ多様であり、ある経済的効果を発生させる組織再編成の方法は単一ではなく、同じ経済的効果を発生させ得る複数の方法があり、これに対して異なる課税を行うこととすれば、租税回避の温床を作りかねないという点などにあることが認められる。”

“そして、組織再編税制に係る個別規定は、特定の行為や事実の存否を要件として課税上の効果を定めているものであるところ、立法時において、複雑かつ多様な組織再編成に係るあらゆる行為や事実の組み合わせを全て想定した上でこれに対処することは、事柄の性質上、困難があり、個別規定の中には、その想定外の行為や事実がある場合において、当該個別規定のとおりに課税上の効果を生じさせることが明らかに不当であるという状況が生じる可能性があるものも含まれているということができる。”

“以上のような法132条の2が設けられた趣旨、組織再編成の特性、個別規定の性格などに照らせば、同条が定める「法人税の負担を不当に減少させる結果となると認められるもの」とは、(ⅰ)法132条と同様に、取引が経済的取引として不合理・不自然である場合〔最高裁昭和50年(行ツ)第15号同52年7月12日第三小法廷判決・裁判集民事121号97頁、最高裁昭和55年(行ツ)第150号同59年10月25日第一小法廷判決・裁判集民事143号75頁参照〕のほか、(ⅱ)組織再編成に係る行為の一部が、組織再編成に係る個別規定の要件を形式的には充足し、当該行為を含む一連の組織再編成に係る税負担を減少させる効果を有するものの、当該効果を容認することが組織再編税制の趣旨・目的又は当該個別規定の趣旨・目的に反することが明らかであるものも含むと解することが相当である。”

組織再編税制に係る個別規定は、特定の行為や事実の存否を要件として課税上の効果を定めているものであるが、立法時において、複雑かつ多様な組織再編成に係るあらゆる行為や事実の組み合わせを全て想定した上でこれに対処することは、事柄の性質上、困難であるから、ある経済的効果を発生させる組織再編成の方法として、何が「通常用いられるべき」法形式であるのかについて、経済合理性の有無や事業目的の有無という基準では決定することはできない。これらの基準は、上記の類型に属する租税回避行為の判定基準として十分に機能しないものといわざるを得ない。

法の執行に際して、税負担の公平を図るため、何らかの不確定概念の下に課税要件該当性を判断する必要がある場合は否定できず(法132条がその典型例であるということができる。)、このような場合であっても、具体的な事実関係における課税要件該当性の判断につき納税者の予測可能性を害するものでなければ、租税法律主義に反するとまではいえない。法132条の2は、税負担減少効果を容認することが、組織再編税制の趣旨・目的又は当該個別規定の趣旨・目的に反することが明らかであるものを、租税回避行為に当たるとして否認できる旨の規定であると解釈すべきである。

“法132条の2により対処することが予定されている第1の類型は、繰越欠損金等を利用する組織再編成における租税回避行為であるところ、そもそも、繰越欠損金自体には資産性はなく、それが企業間の合併で取引の対象となり得るのは、租税法がその引継ぎを認めることの反射的な効果にすぎないのであり、企業グループ内における繰越欠損金の取引を含む組織再編成それ自体についていかに正当な理由や事業目的があったとしても、法57条3項が定める要件を満たさないのであれば、未処理欠損金額の引継ぎは認められない。”

“したがって、上記の類型に属する租税回避行為の不当性の有無については、経済合理性の有無や事業目的の有無といった基準によって判断することはできず、「租税回避以外に正当な理由ないし事業目的が存在しないと認められる」か否かという基準は、それのみを唯一の判断基準とすることは適切ではないといわざるを得ない。”

“法132条の2により対処することが予定されている第2の類型は、複数の組織再編成を段階的に組み合わせることなどによる租税回避行為であるところ、組織再編成の形態や方法は、複雑かつ多様であり、同一の経済的効果をもたらす法形式が複数存在し得ることからすると、そもそも、ある経済的効果を発生させる組織再編成の方法として何が「通常用いられるべき」法形式であるのかを、経済合理性の有無や事業目的の有無という基準により決定することは困難であり、これらの基準は、上記の類型に属する租税回避行為の判定基準として十分に機能しないものといわざるを得ない。”

“他方、組織再編税制に係る個別規定は、特定の行為や事実の存否を要件として課税上の効果を定めているものであるところ、立法時において、複雑かつ多様な組織再編成に係るあらゆる行為や事実の組み合わせを全て想定した上でこれに対処することは、事柄の性質上、困難があり、想定外の行為や事実がある場合には、当該個別規定を形式的に適用して課税上の効果を生じさせることが明らかに不当であるという状況が生じる可能性があることは上記で判示したとおりである。

“一般に、法令において課税要件を定める場合には、その定めはなるべく一義的で明確でなければならず、このことが租税法律主義の一内容であるとされているところ、これは、私人の行う経済取引等に対して法的安定性と予測可能性を与えることを目的とするものと解される。

もっとも、税法の分野においても、法の執行に際して具体的事情を考慮し、税負担の公平を図るため、何らかの不確定概念の下に課税要件該当性を判断する必要がある場合は否定できず(法132条がその典型例であるということができる。)、このような場合であっても、具体的な事実関係における課税要件該当性の判断につき納税者の予測可能性を害するものでなければ、租税法律主義に反するとまではいえないと解されるところである。しかるところ、法132条の2は、上記(ⅱ)のとおり、税負担減少効果を容認することが組織再編税制の趣旨・目的又は当該個別規定の趣旨・目的に反することが明らかであるものに限り租税回避行為に当たるとして否認できる旨の規定であると解釈すべきものであり、このような解釈は、納税者の予測可能性を害するものではないから、これをもって租税法律主義に反するとまではいえないというべきである。この点に関する原告の上記③の主張は採用することができない。”

“平成19年法律第6号による改正前の法人税法132条の2は、税務署長は、合併等をした一方の法人若しくは他方の法人又はこれらの法人の株主等である法人の法人税につき更正又は決定をする場合において、「これらの法人」の行為又は計算で、これを容認した場合には、法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、税務署長の認めるところにより、その法人に係る法人税の課税標準若しくは欠損金額又は法人税の額を計算することができる旨規定していた。

上記の改正により、同条の規定の対象となる法人に、いわゆる三角合併の場合における合併法人の親法人等が追加され、同条の規定の対象となる法人が同条各号において掲げられることとなったものであるが、上記の改正が、同条の規定により否認することができる行為又は計算の主体である法人と法人税につき更正又は決定を受ける法人との関係を変更することを意図してされたことはうかがわれない。”

“以上の点に加え、組織再編成の形態や方法の多様化に対応するために設けられたという同条の趣旨に鑑みれば、法132条の2の「その法人の行為又は計算」の「その法人」は、その前の「次に掲げる法人」を受けており、「その法人の行為又は計算」は、「次に掲げる法人」の行為又は計算と読むべきであって、同条の規定により否認することができる行為又は計算の主体である法人と法人税につき更正又は決定を受ける法人とは異なり得るものと解すべきである。”

(争点2)本件副社長就任について、法132条の 2の規定に基づき否認することができるか否かについて

このような見地から、その範囲につき制限が加えられることとされた。すなわち、法57条3項において、特定資本関係が発生してから5年以内に行われる適格合併については、「共同で事業を営むための適格合併等」として政令で定めるものに該当するときに限り、被合併法人等の未処理欠損金額を合併法人等が引き継ぐことを認めることが定められた。このように、同項は、繰越欠損金額が租税回避に利用されることを防止するために設けられた個別否認規定である。

“法57条2項は、適格合併等が行われた場合において、当該適格合併等に係る被合併法人等の当該適格合併等の日前7年内事業年度において生じた欠損金額(未処理欠損金額)があるときは、合併法人等の合併等事業年度以後の各事業年度における同条1項の規定の適用については、当該前7年内事業年度において生じた前7年内事業年度開始の日の属する当該合併法人等の各事業年度において生じた欠損金額とみなす旨規定した。”

“もっとも、上記②の共同事業を営むための適格合併に比べて、上記①の企業グループ内の適格合併については、適格合併に該当するための要件が緩和されており、例えば、未処理欠損金額を有するグループ外の法人を買収して当該法人を完全子会社として取り込んだ上で、当該法人を吸収する適格合併を行うことにより、容易に、当該法人の未処理欠損金額を引き継ぐことができることとなる。”

“しかるに、企業グループ内の合併では、親会社の意向次第では異常な取引が行われる可能性があること、また、合併後、当該法人が行っていた移転対象事業について継続の見込みがなく、移転資産に対する支配が継続することもなく、単に資産の売買にとどまるような場合など、未処理欠損金額の引継ぎを認める実質的な根拠を欠く場合が生じる可能性があるということができる。このように、企業グループ内の適格合併については、未処理欠損金額の引継ぎを無制限に認めることには課税上の弊害があるという見地から、その範囲につき制限が加えられることとされた。”

“すなわち、法57条3項において、適格合併等に係る被合併法人等と合併法人等との間に特定資本関係が発生してから5年以内に行われる適格合併については、「共同で事業を営むための適格合併等」として政令で定めるものに該当するときに限り、被合併法人等の未処理欠損金額を合併法人等が引き継ぐことを認めることが定められた。このように、同項は、繰越欠損金額が租税回避に利用されることを防止するために設けられた個別否認規定であると解される。”

(A)同項1号から4号までに掲げる要件、すなわち、事業の相互関連性要件(同項1号)、事業規模要件(同項2号)、被合併等事業の同等規模継続要件(同項3号)及び合併等事業の同等規模継続要件(同項4号)のいずれをも満たす場合。

(B)同項1号及び5号に掲げる要件、すなわち、事業の相互関連性要件(同項1号)及び特定役員引継要件(同項5号)のいずれをも満たす場合については、「共同で事業を営むための適格合併等」に当たる旨を規定している。

同項の規定は、企業グループ内の適格合併については一切未処理欠損金額の引継ぎを認めないとした場合には、本件改正当時に実際に想定されていた金融機関等の組織再編成に不都合を来すおそれがあるとの指摘があったことから、そのような現実の要請に合わせて設けられたものであり、「みなし共同事業要件」と称されている。

“法57条3項を受けて定められた施行令112条7項は、未処理欠損金額の引継ぎが認められるような「共同で事業を営むための適格合併等」に当たるか否かを判定するため、2つの類型を設け、(A)同項1号から4号までに掲げる要件、すなわち、事業の相互関連性要件(同項1号)、事業規模要件(同項2号)、被合併等事業の同等規模継続要件(同項3号)及び合併等事業の同等規模継続要件(同項4号)のいずれをも満たす場合か、(B)同項1号及び5号に掲げる要件、すなわち、事業の相互関連性要件(同項1号)及び特定役員引継要件(同項5号)のいずれをも満たす場合については、「共同で事業を営むための適格合併等」に当たる旨を規定している。

同項の規定は、企業グループ内の適格合併については一切未処理欠損金額の引継ぎを認めないとした場合には、本件改正当時に実際に想定されていた金融機関等の組織再編成に不都合を来すおそれがあるとの指摘があったことから、そのような現実の要請に合わせて設けられたものであり、「みなし共同事業要件」と称されている。”

“同項の定める要件のうち、上記(A)の類型においては、事業の相互関連性要件(同項1号)のほか、①被合併法人等の被合併事業と合併法人等の合併事業の事業規模(売上金額、従業員数、資本金など)の差がおおむね5倍を超えないこと(同項2号)、②双方の法人において被合併事業又は合併事業が特定資本関係発生時から合併等の直前まで継続して営まれ、かつ、その間の事業規模の差がおおむね2倍を超えないことが要件とされている。

上記①の要件は、一般に、大規模な会社が小規模な会社を合併する場合、共同で事業を営むことを目的とするものとは考えられず、むしろ、当該合併は小規模な会社が有する未処理欠損金額を取り込むことによって租税負担を軽減することを目的とするものと考えられることから、そのような合併を租税回避に利用することを防止する趣旨で設けられた「事業規模要件」であると解され、また、上記②の要件は、一般に、特定資本関係発生後、合併に至るまでの間、双方の法人の事業の経済実態に実質的な変更がある場合は、未処理欠損金額を含め従前の課税関係を継続させるべき基礎を欠くものとなると考えられることから、そのような合併を租税回避に利用することを防止する趣旨で設けられた「事業継続要件」であると解されるところであり、これらの要件を満たせば、双方の法人の従来の事業が合併の前後において継続しており合併後には共同で事業が営まれているとみることができ、特定資本関係発生時から5年以内に行われる適格合併であっても、課税上の弊害が少ないということができることから、未処理欠損金額の引継ぎを認めることとしたものと解される。”

“また、上記(B)の類型においては、事業の相互関連性要件(同項1号)のほか、被合併法人等の特定役員のいずれかの者と合併法人等の合併等の前における特定役員のいずれかの者が合併後においても特定役員となることが見込まれていることが要件とされている(「特定役員引継要件」)。

これは、事業規模要件及び事業継続要件の点において施行令112条7項2号から4号までの要件が充足されない場合であっても、一般に、合併法人のみならず被合併法人の特定役員が合併後において特定役員に就任するのであれば、合併の前後を通じて移転資産に対する支配が継続していると評価することが可能であって、合併後も共同で事業が営まれているとみることができ、特定資本関係発生時から5年以内に行われる適格合併であっても、課税上の弊害が少ないということができることから、未処理欠損金額の引継ぎを認めることとしたものと解される。”

法57条3項は、特定資本関係の発生後5年を経過することなく、合併等を行った場合には被合併法人の未処理欠損金額を引き継ぐことを原則として制限しているのに、単に特定役員引継要件さえ充足すればその制限を解除することができるとすれば、具体的事情如何によっては均衡を欠く場合も生じ得るのである。

共同で事業を営むための適格合併等については、法57条2項により、未処理欠損金額を引き継ぐことが認められているが、その場合は、役員引継要件のほか、従業者に関する要件、事業の継続に関する要件などの充足が求められているのに(法2条12号の8ハ、施行令4条の2第4項)、みなし共同事業要件においては、特定役員引継要件のみで足りることとされ、この点でも特定役員引継要件を形式的に適用するだけでは、課税の公平を実現することができないおそれがあるのである。

“そして、上記判示のとおり、特定役員引継要件は、一般に、合併法人のみならず被合併法人の特定役員が合併後において特定役員に就任するのであれば、合併の前後を通じて移転資産に対する支配が継続していると評価することが可能であるという考え方を基礎として設けられたものと解される。”

“しかしながら、特定役員引継要件は、単に、役員又は特定役員への就任の有無及びその特定資本関係発生等との先後関係のみを問題とするにすぎないものであり、合併の前後を通じて移転資産に対する支配が継続しているか否かの指標として、常に十分にその機能を果たすものとまではいい難い。

また、①法57条3項は、特定資本関係の発生後5年を経過することなく合併等を行った場合には被合併法人の未処理欠損金額を引き継ぐことを原則として制限しているのに、単に特定役員引継要件さえ充足すればその制限を解除することができるとすれば、具体的事情如何によっては均衡を欠く場合も生じ得ること、②共同で事業を営むための適格合併等については、法57条2項により、未処理欠損金額を引き継ぐことが認められているが、その場合は、役員引継要件のほか、従業者に関する要件、事業の継続に関する要件などの充足が求められているのに(法2条12号の8ハ、施行令4条の2第4項)、みなし共同事業要件においては、特定役員引継要件のみで足りることとされ、この点でも具体的事情如何によっては均衡を欠く場合も生じ得ることからすると、特定役員引継要件を形式的に適用するだけでは、課税の公平を実現することができないおそれがあるということができる。”

“加えて、①みなし共同事業要件に係る特定役員引継要件と同様の文言が用いられている共同事業を営むための適格合併の要件に関連して、立法担当者らは、本件改正に合わせて出版された「企業組織再編成に係る税制についての講演録集」(同書90頁)において、「共同事業を行うための分割の要件の一つに、役員の引継ぎの要件がありますが、具体的な任期の目安はあるのでしょうか」との質問に対し、「法令上、具体的な任期や期間が示される予定はありません。課税の特例の適用を受けるために、短期間だけ役員にするといったような不自然、不合理なものは別にして、通常の法人と役員との関係を念頭に置き、判断されるべきものと考えられます。」との回答をしていたこと、また、②税制調査会の構成員が帰属する財界団体の実務担当者は、本件改正当時に行った「改正の経緯と残された課題」と称する講演において、共同で事業を営むための適格合併等の要件として設けられた役員引継要件に触れ、「小さい方からも常務になる人が出て、通常の役員任期である一期二年を勤めればよいのです」と発言していたこと、③税務関係雑誌においても、特定役員引継要件については「形式的に基準をクリアすればいいというものではないと考えられている」旨の記事が掲載されていることからすると、役員引継要件の意味するところについては、本件改正当時から、議論の余地が少なからず残されており、単にそれを形式的に満たすだけでは否認される可能性があることが明らかにされていたということができる。”

みなし共同事業要件に係る特定役員引継要件に形式的に該当する事実さえあれば、組織再編成に係る他の具体的な事情を一切問わずに(すなわち、例えば、①特定資本関係発生以前の時期における当該役員の任期、②当該役員の職務の内容、③合併後における当該役員以外の役員の去就、④合併後における事業の継続性や従業員の継続性の有無、⑤合併により引き継がれる事業自体の価値と未処理欠損金額との多寡、⑥被合併法人と合併法人の事業規模の違いなどの事情を一切問わずに)、未処理欠損金額の引継ぎを認めるべきものではない。

“これらのことを勘案すれば、みなし共同事業要件に係る特定役員引継要件、特定役員引継要件に形式的に該当する事実さえあれば、組織再編成に係る他の具体的な事情を一切問わずに(すなわち、例えば、①特定資本関係発生以前の時期における当該役員の任期、②当該役員の職務の内容、③合併後における当該役員以外の役員の去就、④合併後における事業の継続性や従業員の継続性の有無、⑤合併により引き継がれる事業自体の価値と未処理欠損金額との多寡、⑥被合併法人と合併法人の事業規模の違いなどの事情を一切問わずに)、未処理欠損金額の引継ぎを認めるべきものとして定められたとはいえず、特定役員引継要件に形式的に該当する事実があるとしても包括否認規定を適用することは排除されないと解することが相当である。”

“施行令112条7項5号が定める特定役員引継要件については、それに形式的に該当する行為又は事実がある場合であっても、それにより課税上の効果を生じさせることが明らかに不当であるという状況が生じる可能性があることを前提に規定されたものであるというべきであるから、組織再編成に係る他の具体的な事情(上記で例示したもののほか、事案によってはそれ以外の事情も含まれ得る。)を総合考慮すると、合併の前後を通じて移転資産に対する支配が継続しているとはいえず、同号の趣旨・目的に明らかに反すると認められるときは、法132条の2の規定に基づき、特定役員への就任を否認することができると解すべきである。”

丙氏がCの副社長に就任したのは本件買収及び本件合併に係る本件提案を受けた後であること、丙氏がCの副社長として実際に行った職務の内容は本件提案に沿ったものであり、本件提案と離れて、Cにおける従来のデータセンター事業に固有の業務に関与していたとは認められないこと、丙氏は、副社長就任の約1か月後には本件買収及び本件合併を行う意思を固めつつあったことに照らすと、丙氏は、上記の2か月の間、本件買収後に予定されていた事業の経営とは無関係に、Cの従来のデータセンター事業に固有の経営に関与していたと評価することはできない。

本件合併により原告が承継したのは、本件分割後のCであるところ、承継された資産等の内容は、データセンターを構成する不動産やそれに関連する契約上の地位に限られ、従業員との契約は承継されず、営業・開発部門もないものであることからすると、本件合併により、本件分割前のCが従来行っていたデータセンター事業が事業として承継された(すなわち、その経済実態に変更がない)とみることは困難である。

本件買収の対価は450億円であるところ、そのうちの200億円が未処理欠損金額の価値とされるものであって、事業自体の価値とはいえない部分が約半分を占めるものである。

本件合併は、その実質において、共同で事業を営むためのものとはいえず、単なる資産の売買にとどまるものと評価することが妥当なものであって、法57条3項にいう「共同で事業を営むための適格合併等」としての性格が極めて希薄であることが明らかであるといわざるを得ない。

本件合併を含む本件提案は、Cの未処理欠損金額を余すことなく処理することを1つの目的にしたものであること、原告とBとの間では、差入書が作成されて、税務上未処理欠損金額の引継ぎが認められない場合の対処方法が合意されていたこと等、諸事情を総合勘案すると、本件副社長就任は、特定役員引継要件を形式的に充足するものではあるものの、それによる税負担減少効果を容認することは、特定役員引継要件を定めた施行令112条7項5号が設けられた趣旨・目的に反することが明らかであり、法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に該当すると解することが相当である。

“③他方、Cがデータセンター事業を開始して以来、Cの経営を担ってきた丁氏などの役員は、いずれも、本件合併後、原告の役員には就任することが予定されておらず、原告の役員に就任する事業上の必要性がないとされ、実際にも就任せず、データセンターの設備投資に関する権限も縮小されたことが認められる。”

“以上の諸点からすると、本件においては、特定役員引継要件が形式的には充足されてはいるものの、役員の去就という観点からみて、「合併の前後を通じて移転資産に対する支配が継続している」という状況があるとはいえず、施行令112条7項5号が設けられた趣旨に全く反する状態となっていることは明らかである。”

“また、法57条3項にいう「共同で事業を営むための適格合併等」に当たるとされる施行令112条7項の2号から4号までとの関係でみると、④本件合併により原告が承継したのは、本件分割後のCであるところ、承継された資産等の内容は、データセンターを構成する不動産やそれに関連する契約上の地位に限られ、従業員との契約は承継されず、営業・開発部門もないものであることからすると、本件合併により、本件分割前のCが従来行っていたデータセンター事業が事業として承継された(すなわち、その経済実態に変更がない)とみることは困難である。”

“また、⑤本件買収の対価は450億円であるところ、そのうちの200億円が未処理欠損金額の価値とされるものであって、事業自体の価値とはいえない部分が約半分を占めるものである。さらに、⑥原告とCとでは、企業規模に大きな差があり、資本金で70倍以上、営業利益で50倍以上、売上高で20倍以上の格差があって、共同の事業を営むための適格合併等において求められる規模要件(施行令112条7項2号)を満たしようもない状況にある。”

“以上の諸点からすると、本件合併は、その実質において、共同で事業を営むためのものとはいえず、単なる資産の売買にとどまるものと評価することが妥当なものであって、法57条3項にいう「共同で事業を営むための適格合併等」としての性格が極めて希薄であることが明らかであるといわざるを得ない。”

“加えて、⑦本件合併を含む本件提案は、その出発点において、Cの未処理欠損金額を余すことなく処理することを1つの目的にしたものであること、⑧本件合併に当たり、原告とBとの間では、税務上、本件合併により未処理欠損金額の引継ぎが認められるかどうかについて明示的な検討が行われ、取引に係る契約書のほかに、差入書が作成されて、未処理欠損金額の引継ぎが認められない場合の対処方法が合意されていたことに照らすと、原告とBにおいては、未処理欠損金額の引継ぎが認められない可能性が相当程度あることを認識していたということができる。”

“以上のような本件における諸事情を総合勘案すると、本件副社長就任は、特定役員引継要件を形式的に充足するものではあるものの、それによる税負担減少効果を容認することは、特定役員引継要件を定めた施行令112条7項5号が設けられた趣旨・目的に反することが明らかであり、また、本件副社長就任を含む組織再編成行為全体をみても、法57条3項が設けられた趣旨・目的に反することが明らかであるということができる。

したがって、本件副社長就任は、法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に該当すると解することが相当である。”

そうすると、丙氏は、Cの臨時株主総会における株主総会の決議及びCの取締役会における取締役会の決議により、Cの取締役副社長に就任したものであって、これらがいずれもCの行為であることを前提としても、同条に規定する「これを容認した場合には、(中略)法人税の負担を不当に減少させる結果となると認められるもの」に該当する場合には、同条の規定により、Cの行為を否認し、原告の法人税につき更正をすることができると解される。

“丙氏は、Cの臨時株主総会における株主総会の決議及びCの取締役会における取締役会の決議により、Cの取締役副社長に就任したものであるところ、これらに関する法律行為の主体は、いずれも、C又は丙氏であり、原告ではない。

これに対し、被告は、原告の内部においては、特定役員引継要件を満たすべく、原告の特定役員のうちの誰かを本件買収前にCの特定役員に就任させる必要があることについて認識した上で、丙氏をCの特定役員に就任させる旨決定したことが明らかであり、また、丙氏のCの取締役副社長就任は、原告の代表取締役である丙氏が、原告としての意思決定を行い、原告の意思決定に基づき、原告の業務執行として、自らを、将来的に合併することが想定されていたCの取締役副社長に就任させたものと認められ、原告の行為又は原告の行為と同視し得る行為であると主張する。”

“しかしながら、原告の機関において丙氏をCの取締役副社長に就任させるという意思決定がされたことを認めるに足りる的確な証拠はない。また、丙氏の本件副社長就任が、丙氏の個人的な利益とは無関係に、もっぱら原告の利益のために行われたものであったとしても、原告の企業規模や資本構成に照らせば、そのことのみをもってして、丙氏の行為を原告の行為と同視することには困難があるといわざるを得ない。したがって、被告の上記主張は採用することができない。”

“もっとも、上記2(4)のとおり、法132条の2の規定に基づき否認することができる行為又は計算は、法人税につき更正又は決定を受ける法人の行為又は計算に限られず、同条の規定により否認することができる行為又は計算には、法人税につき更正又は決定を受ける法人以外の法人であって、同条各号に掲げられているものの行為又は計算が含まれるものと解される。

そうすると、丙氏は、Cの臨時株主総会における株主総会の決議及びCの取締役会における取締役会の決議により、Cの取締役副社長に就任したものであって、これらがいずれもCの行為であることを前提としても、同条に規定する「これを容認した場合には、(中略)法人税の負担を不当に減少させる結果となると認められるもの」に該当する場合には、同条の規定により、Cの行為を否認し、原告の法人税につき更正をすることができるものと解される。”

東京高等裁判所/平成26年11月5日判決(大竹たかし裁判長)/(棄却・控訴人上告)

事業上の目的が全くないとはいえないとしても、その主たる目的が、控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあったことが明らか

このような解釈は、「客観的、合理的基準」に従って、否認すべき権限を税務署長に与えているものと解することができ、上記規定が、税務署長に包括的、一般的、白地的に課税処分権限を与えたものであるとは認められない。最高裁昭和53年判決を考慮しても、法132条の2の規定に係る上記解釈が憲法に反するものとは認められない。

“そして、最高裁昭和53年判決は「法人税法132条の規定の趣旨、目的に照らせば、右規定は、原審が判示するような客観的、合理的基準に従つて同族会社の行為計算を否認すべき権限を税務署長に与えているものと解することができるのであるから、右規定が税務署長に包括的、一般的、白地的に課税処分権限を与えたものであることを前提とする所論意見の主張は前提を欠く」と判示しており、その判文に照らしても、法132条の2の規定の解釈についてまで判示したものとは認められない。

そして、法132条の2は、上記(ⅱ)判示のとおり、税負担減少効果を容認することが組織再編税制の趣旨・目的又は当該個別規定の趣旨・目的に反することが明らかであるものに限り租税回避行為に当たるとして否認できる旨の規定であると解釈すべきであり、そのような解釈は、「客観的、合理的基準」に従って、否認すべき権限を税務署長に与えているものと解することができるのであるから、上記規定が税務署長に包括的、一般的、白地的に課税処分権限を与えたものであるとは認められず、最高裁昭和53年判決の上記判示を考慮しても、法132条の2の規定に係る上記解釈が憲法に反するものとは認められない。”

そして、施行令112条7項5号の定める特定役員引継要件は、規模要件(施行令112条7項2号)等が充足されない場合であっても、合併法人のみならず、被合併法人の特定役員が合併後の合併法人の特定役員に就任するのであれば、合併後も共同で事業が営まれていると評価でき、被合併法人の未処理欠損金額の引継ぎを認めても課税上の弊害が少ないことから、その引継ぎを認めることとしたものである。

“控訴人とCとでは企業規模に大きな差があり、資本金で70倍以上、営業利益で50倍以上、売上高で20倍以上の格差があって、共同事業を営むための適格合併等において求められる規模要件(施行令112条7項2号)を充足していないことが認められる。

したがって、本件合併は、大規模な会社が小規模な会社を合併するものであると認められるが、大規模な会社が多額の未処理欠損金額を有する小規模な会社を合併する場合、一般には共同で事業を営むことを目的とするものとは考えられず、むしろ、当該合併は、小規模な会社が有する未処理欠損金額を取り込むことによって税負担を軽減することを目的とするものと考えられることから、規模要件(施行令112条7項2号)が規定されたことは前判示のとおりである。”

“そして、規模要件(施行令112条7項2号)等が充足されず、大規模な会社が多額の未処理欠損金額を有する小規模な会社を合併する場合であっても、一般に、合併法人のみならず、被合併法人の特定役員が合併後の合併法人の特定役員に就任するのであれば、双方の経営者が共同して合併後の事業に参画しており、経営面からみて、合併後も共同で事業が営まれていると評価でき、被合併法人の未処理欠損金額の引継ぎを認めても課税上の弊害が少ないことから、被合併法人の未処理欠損金額の引継ぎを制限する法57条3項を適用せずに、その制限なく、同条2項によるその引継ぎを認めることとしたものであり、施行令112条7項5号の定める特定役員引継要件は、双方の経営者が共同して合併後の事業に参画しており、経営面からみて、合併後も共同で事業が営まれていると評価できるための指標として定められたものと解すべきことは、前記(3)判示のとおりである。”

合併法人である控訴人の代表取締役である丙氏が、被合併法人の副社長に就任することがなければ、控訴人は、法57条3項の適用を回避できず、同条2項に基づいて本件買収前のCの未処理欠損金額を引き継ぐ余地はなかったのである。

丙氏の被合併法人であるCの副社長への就任は、本件買収による特定資本関係発生の約2か月前であり、本件提案がされて、BにおいてCの株式譲渡・合併を行う方針を決定した約1か月後である。

また、丙氏の本件副社長就任から本件買収までの間の具体的な職務内容は、Cの今後の事業方針や控訴人ないし控訴人の子会社であったPとの協業可能性について、会議に参加して、丁氏に検討を指示したほかは、Cの取締役会に出席して、予算及び中期計画の件等議決権を行使することなどであったが、これらは本件買収・本件合併後の事業計画に係る業務か、本件提案に沿った本件買収・本件合併の準備に係る業務に限られていたものと認められるのであって、それら以外のCの業務活動に関与したことを認めるに足りる証拠はない。

“そうすると、合併法人である控訴人の代表取締役である丙氏が被合併法人の副社長に就任することがなければ、控訴人は、法57条3項の適用を回避できず、同条2項に基づいて本件買収前のCの未処理欠損金額を引き継ぐ余地はなかったのであり、丙氏の被合併法人であるCの副社長への就任は、本件買収による特定資本関係発生の約2か月前であり、本件提案がされて、BにおいてCの株式譲渡・合併を行う方針を決定した約1か月後なのである。そして、丙氏は、本件買収前のCを代表して業務上の行為を行ったことを認めるに足りる証拠はない。”

“その上、丙氏は、本件副社長就任後も控訴人の代表取締役の地位にあったこと、控訴人は本件買収・本件合併の相手方であり、CはBの完全子会社で、本件提案及び丙氏の本件副社長就任がBの代表取締役である乙氏の意向に基づくものであることは前記1判示のとおりであって、前記1判示の事実及び証拠を総合すれば、Cがその親会社であるBの代表取締役である乙氏の意向に基づく本件提案やBの決定した方針に対して反対を貫いたり、控訴人との間で、本件買収・本件合併における取引条件の交渉を回避することが困難な立場にあったことが認められ、丙氏は、本件買収・本件合併の相手方の代表取締役として、本件副社長就任の有無を問わず、本件買収及び本件合併に係る取引条件の交渉を通じて、Cの経営判断形成のうち本件買収・本件合併の準備に関する部分及び本件買収・本件合併後の事業に関する部分に対して十分な影響力を行使することが可能であったことが認められるのである。”

“そして、本件合併後において、控訴人とCとは、その法人格が一つになることに照らすと、本件買収・本件合併後の事業計画又は本件提案に沿った本件買収・本件合併の準備に係るCの業務に限れば、Cの利益と控訴人の利益は共通しており、実質的に異なるものと認めるに足りる証拠はないのである。

上記判示の事実に加え、前記1判示の証拠をも総合すると、丙氏のCの取締役副社長としての本件買収・本件合併後の事業計画に係る職務、本件提案に沿った本件買収・本件合併の準備に係る職務に関するCの経営判断の形成については、丙氏が本件副社長に就任することなく、本件買収・本件合併の相手方の代表取締役としての上記判示の影響力を行使することによっては、実現に困難があったと認められないのである。”

“本件副社長就任がなければ、控訴人は、法57条3項の適用を回避できず、同条2項に基づいて本件買収前のCの未処理欠損金額を引き継ぐ余地はなかったことは前判示のとおりであること、Bにおいて、その財務部が平成20年12月11日の時点で、保守的な判断として、同年11月末時点では実質使用可能残高が-115億円であり、平成21年3月までに1000億円の資金調達が必要であって、控訴人に対して同月にCの株式を500億円で売却することが確度の高い資金調達手段であるとの指摘をしていたことは前記判示のとおりであり、同月までにCの株式を上記500億円に近い金額で売却する必要があったこと、本件買収の対価は450億円であるところ、控訴人が、そのうちの200億円が未処理欠損金額の引継ぎによる税務上の効果の価値である旨の意見を有していたこと、…(中略)…、総合すると、BないしC及び控訴人において、本件副社長就任により施行令112条7項5号の要件を満たして、上記税務上の効果を発生させることの必要性は極めて高かったものと認められるのである。”

丙氏がCの取締役副社長に就任することは、C及び控訴人のいずれにとっても、控訴人の法人税の負担を減少させるという税務上の効果を発生させること以外に、事業上の必要があるとは認められず、経済的行動としていかにも不自然・不合理なものと認めざるを得ない。

仮に上記目的以外の事業上の目的が全くないとはいえなかったとしても、その主たる目的が、施行令112条7項5号の要件を満たして、法57条3項の適用を回避し、同条2項により未処理欠損金額を引き継ぐことで、控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあったことが明らかである。

“Bの担当者が控訴人の担当者に対して平成20年12月10日に送信した電子メールには、「税務ストラクチャー上の理由で丙CEOあるいはXCFOにGの取締役に入っていただく必要があるとのことで、その件について等、何点かご相談させていただきたく考えています。」という記載があり、控訴人の担当者がBの担当者に対して同月17日に送信した電子メールには、「Gの取締役就任の件ですが、弊社CEO丙が就任する方向で進めさせていただきたく存じます。」という記載のあることが認められることは前記1判示のとおりであって、「税務ストラクチャー上の理由」から丙氏又はXCFOのいずれかがCの取締役に就任する「必要がある」ことについて本件買収の当事者である控訴人とBの担当者間で協議したことが認められる上、Bの税務室長であるS税理士が署名押印した平成22年1月26日付け東京国税局財務事務官に対する聴取書には、「Aの丙社長が旧Cの副社長になったのは、私のアドバイスがあったのは確かです。」という記載があることをも総合すると、丙氏がCの取締役副社長に就任することは、C及び控訴人のいずれにとっても、控訴人の法人税の負担を減少させるという税務上の効果を発生させること以外に、事業上の必要があるとは認められず、経済的行動としていかにも不自然・不合理なものと認めざるを得ないのであって、本件副社長就任の目的は、専ら施行令112条7項5号の要件を満たして、法57条3項の適用を回避し、同条2項により未処理欠損金額を引き継ぐことで、控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあったものと認められるのであり、仮に上記目的以外の事業上の目的が全くないとはいえないものと認定する余地があるとしても、その主たる目的が、施行令112条7項5号の要件を満たして、法57条3項の適用を回避し、同条2項により未処理欠損金額を引き継ぐことで、控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあったことが明らかであり、合併法人の代表取締役である丙氏が本件副社長就任をしたことをもって、被合併法人であるCと合併法人である控訴人の双方の経営者が共同して合併後の事業に参画しており、経営の面からみて、合併後も共同で事業が営まれていると評価することができないことが明らかであると認められるのである。”

そして、本件副社長就任後のCにおける丙氏の職務内容は、本件提案に沿った本件買収及び本件合併の実現や本件合併後の事業に関するものに限られ、これらの職務内容に関するCの経営判断の形成については、丙氏が本件副社長に就任することなく、本件買収・本件合併の相手方の代表取締役としての上記判示の影響力を行使することによっては、実現に困難があったと認められないばかりでなく、本件副社長就任から本件買収までの期間は2か月と短く、非常勤で、代表権も、部下や専任の担当業務もなく、本件買収前のCの経営に実質的に参画していたものとは認められない。

これらを総合勘案すると、丙氏の本件副社長就任は、C及び控訴人のいずれにとっても、控訴人の法人税の負担を減少させるという税務上の効果を発生させること以外に、その事業上の必要は認められず、経済的行動としていかにも不自然・不合理なものと認めざるを得ない。

これらの点を総合すれば、Cの未処理欠損金を控訴人の欠損金とみなしてその損金に算入することは、法57条3項及び施行令1112条7項5号が設けられた趣旨・目的に反することが明らかである。

したがって、本件副社長就任及びそれを前提とする計算は、法57条2項、3項及び施行令112条7項5号の適用との関係で、法132条の2所定の「これを容認した場合には、(中略)法人税の負担を不当に減少させる結果となると認められるもの」に該当すると認められる。

“そして、丙氏が、本件買収前のCを代表して業務上の行為を行ったことを認めるに足りる証拠はなく、本件提案前から本件合併前後を通じて合併法人である控訴人の代表取締役であり、本件副社長就任後のCにおける丙氏の職務内容は、本件提案に沿った本件買収及び本件合併の実現や本件合併後の事業に関するものに限られ、これらの職務内容に関するCの経営判断の形成については、丙氏が本件副社長に就任することなく、本件買収・本件合併の相手方の代表取締役としての上記判示の影響力を行使することによっては、実現に困難があったと認められないばかりでなく、本件副社長就任から本件買収までの期間は2か月と短く、非常勤で、代表権も、部下や専任の担当業務もなく、本件買収前のCの経営に実質的に参画していたものとは認められないのであり、丙氏の本件副社長就任は、C及び控訴人のいずれにとっても、控訴人の法人税の負担を減少させるという税務上の効果を発生させること以外に、その事業上の必要は認められず、経済的行動としていかにも不自然・不合理なものと認めざるを得ないのであって、本件副社長就任の目的が専ら控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあると認められ、仮に上記目的以外の事業上の目的が全くないとはいえないものと認定する余地があるとしても、その主たる目的が、控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあったことが明らかであると認められることはいずれも前判示のとおりである。”

“これらの点を総合すれば、丙氏が本件買収時にCの役員であり、本件合併時にその取締役副社長であることによっても、本件合併において、双方の経営者が共同して合併後の事業に参画しており、経営の面からみて、合併後も共同で事業が営まれているとは認められず、Cの上記未処理欠損金を控訴人の欠損金とみなしてその損金に算入することは、法57条3項及び施行令112条7項5号が設けられた趣旨・目的に反することが明らかであると認められる。

したがって、本件副社長就任及びそれを前提とする計算は、法57条2項、3項及び施行令112条7項5号の適用との関係で、法132条の2所定の「これを容認した場合には、(中略)法人税の負担を不当に減少させる結果となると認められるもの」に該当すると認められる。”

“以上判示の各点に加え、前記1判示の事実及び証拠をも総合すれば、丙氏の本件副社長就任は、控訴人においてこれを了承しており、控訴人の意思に基づくものと認められるばかりでなく、控訴人がこれを了承しなければ、Cが丙氏に対して本件副社長就任を求めることはなく、丙氏も本件副社長就任を承諾することはなかったものと認められるのであって、これらの認定を左右するに足りる証拠はなく、法132条の2の適用において、本件副社長就任は、控訴人の行為とも認められるものというべきであり、本件副社長就任が同条に規定する「これを容認した場合には、(中略)法人税の負担を不当に減少させる結果となると認められるもの」に該当する場合は、同条の規定により、本件副社長就任を否認して、控訴人の法人税につき更正をすることができるものと認められる。”

最高裁判所/平成28年2月29日判決(山浦善樹裁判長)/(棄却)(確定)

本件副社長就任は、組織再編税制に係る各規定を租税回避の手段 として濫用することにより法人税の負担を減少させるものである

その濫用の有無の判断に当たっては、①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とは乖離した形式を作出したりするなど、不自然なものであるかどうか、②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか等の事情を考慮した上で、判断するのが相当である。

“組織再編成は、その形態や方法が複雑かつ多様であるため、これを利用する巧妙な租税回避行為が行われやすく、租税回避の手段として濫用されるおそれがあることから、法132条の2は、税負担の公平を維持するため、組織再編成において法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、それを正常な行為又は計算に引き直して法人税の更正又は決定を行う権限を税務署長に認めたものと解され、組織再編成に係る租税回避を包括的に防止する規定として設けられたものである。”

“このような同条の趣旨及び目的からすれば、同条にいう「法人税の負担を不当に減少させる結果となると認められるもの」とは、法人の行為又は計算が組織再編成に関する税制(以下「組織再編税制」という。)に係る各規定を租税回避の手段として濫用することにより法人税の負担を減少させるものであることをいうと解すべきであり、その濫用の有無の判断に当たっては、①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とは乖離した形式を作出したりするなど、不自然なものであるかどうか、②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか等の事情を考慮した上で、当該行為又は計算が、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の本来の趣旨及び目的から逸脱する態様でその適用を受けるもの又は免れるものと認められるか否かという観点から判断するのが相当である。”

このような考え方から、非適格組織再編成は、その移転資産等を時価により譲渡したものとされ、譲渡益又は譲渡損が生じた場合、これらを益金の額又は損金の額に算入しなければならないが(法62条等)、他方、その移転が形式のみで実質においてはまだその資産等を保有しているということができるものであるとき(適格組織再編成)は、その移転資産等について帳簿価額による引継ぎをしたものとされ(法62条の2等)、譲渡損益のいずれも生じないものとされている。

“組織再編税制の基本的な考え方は、実態に合った課税を行うという観点から、原則として、組織再編成により移転する資産等(以下「移転資産等」という。)についてその譲渡損益の計上を求めつつ、移転資産等に対する支配が継続している場合には、その譲渡損益の計上を繰り延べて従前の課税関係を継続させるというものである。

このような考え方から、組織再編成による資産等の移転が形式と実質のいずれにおいてもその資産等を手放すものであるとき(非適格組織再編成)は、その移転資産等を時価により譲渡したものとされ、譲渡益又は譲渡損が生じた場合、これらを益金の額又は損金の額に算入しなければならないが(法62条等)、他方、その移転が形式のみで実質においてはまだその資産等を保有しているということができるものであるとき(適格組織再編成)は、その移転資産等について帳簿価額による引継ぎをしたものとされ(法62条の2等)、譲渡損益のいずれも生じないものとされている。”

そこで、そのような租税回避行為を防止するため、法57条3項において、企業グループ内の適格合併が行われた事業年度開始の日の5年前の日以後に特定資本関係が発生している場合については、みなし共同事業要件に該当する場合を除き、特定資本関係が生じた日の属する事業年度前の各事業年度において生じた欠損金額等を引き継ぐことができないものとされている。

“組織再編成に伴う未処理欠損金額の取扱いについても、基本的に、移転資産等の譲渡損益に係る取扱いに合わせて従前の課税関係を継続させることとするか否かを決めることとされており、適格合併が行われた場合につき、被合併法人の前7年内事業年度において生じた未処理欠損金額は、それぞれ当該未処理欠損金額の生じた前7年内事業年度の開始の日の属する合併法人の各事業年度において生じた欠損金額とみなすものとして(法57条2項)、その引継ぎが認められるものとされている。”

“もっとも、適格合併には、大別して、企業グループ内の適格合併(法2条12号の8イ及びロ。本件合併もこれに含まれる。)と共同事業を営むための適格合併(同号ハ)があるところ、企業グループ内の適格合併については、共同事業を営むための適格合併よりも要件が緩和されているため、その未処理欠損金額の引継ぎを無制限に認めると、例えば、大規模な法人が未処理欠損金額を有するグループ外の小規模な法人を買収し完全子会社として取り込んだ上で、当該法人との適格合併を行うことにより、当該法人の未処理欠損金額が不当に利用されるなどのおそれがある。そこで、そのような租税回避行為を防止するため、法57条3項において、企業グループ内の適格合併が行われた事業年度開始の日の5年前の日以後に特定資本関係が発生している場合については、「当該適格合併等が共同で事業を営むための適格合併等として政令で定めるもの」(みなし共同事業要件)に該当する場合を除き、特定資本関係が生じた日の属する事業年度前の各事業年度において生じた欠損金額等を引き継ぐことができないものとされている。”

これに対し、上記②の各要件は、同項2号から4号までの事業規模要件等が充足されない場合であっても、合併法人と被合併法人の特定役員が合併後において共に合併法人の特定役員に就任するのであれば、双方の法人の経営の中枢を継続的かつ実質的に担ってきた者が共同して合併後の事業に参画することになり、経営面からみて、合併後も共同で事業が営まれているとみることができることから、同項2号から4号までの要件に代えて同項5号の要件(特定役員引継要件)で足りるとされたものと解される。

本件の一連の組織再編成に係る行為は、Cの利益だけでは容易に償却し得ない約543億円もの未処理欠損金額(本件欠損金額)を上告人の欠損金額とみなし、これを上告人の損金に算入することによりその全額を活用することを意図して、同21年3月30日までのごく短期間に計画的に実行されたものというべきである。

施行令1112条7項2号の事業規模要件を満たすことは事実上不可能であったため、みなし共同事業要件を満たすためには同項5号の特定役員引継要件を満たさなければならない状況にあった。

そして、本件では、丁ら従来のCの特定役員については、本件合併後に上告人の特定役員となる事業上の必要性はないと判断され、実際にそのような予定もなかったため、本件合併後に丙が上告人の代表取締役社長の地位にとどまってさえいれば特定役員引継要件が満たされることとなるよう、本件買収の前に丙がCの取締役副社長に就任することとされたものということができる。

このように、本件副社長就任が、法人税の負担の軽減を目的として、特定役員引継要件を満たすことを意図して行われたものであることは、上記一連の経緯のほか、Bと上告人の各担当者の間で取り交わされた電子メールの「税務ストラクチャー上の理由」等の記載に照らしても明らかである。

“法57条3項のみなし共同事業要件は、施行令112条7項において、適格合併のうち、①同項1号から4号までに掲げる要件又は②同項1号及び5号に掲げる要件に該当するものとされているところ、上記①の各要件は、上記の趣旨から、双方の法人の事業が合併の前後において継続しており合併後には共同で事業が営まれているとみることができるかどうかを事業規模等から判定するものである。”

“これに対し、上記②の各要件は、同項2号から4号までの事業規模要件等が充足されない場合であっても、合併法人と被合併法人の特定役員が合併後において共に合併法人の特定役員に就任するのであれば、双方の法人の経営の中枢を継続的かつ実質的に担ってきた者が共同して合併後の事業に参画することになり、経営面からみて、合併後も共同で事業が営まれているとみることができることから、同項2号から4号までの要件に代えて同項5号の要件(特定役員引継要件)で足りるとされたものと解される。”

“前記事実関係等によれば、本件の一連の組織再編成に係る行為は、Bによる平成20年11月の本件提案の手順を基礎として、上告人が、BからCの発行済株式全部を譲り受けて完全子会社とした上で(本件買収)、その約1か月後にCを法2条12号の8イの適格合併として吸収合併すること(本件合併)により、法57条2項に基づき、Cの利益だけでは容易に償却し得ない約543億円もの未処理欠損金額(本件欠損金額)を上告人の欠損金額とみなし、これを上告人の損金に算入することによりその全額を活用することを意図して、同21年3月30日までのごく短期間に計画的に実行されたものというべきである。”

“なお、本件提案において、Cの多額の未処理欠損金額を上告人に引き継ぐことが前提とされていたことは、Cの発行済株式全部の売却想定価額700億円に、Cの未処理欠損金額のうち約500億円に税率40%を乗じて算出された「税務上資産200億円」が含まれていたことからも明らかである。”

“もっとも、本件合併は、平成21年3月31日までに行われることが予定されており、特定資本関係の発生(本件買収)から本件合併までの期間が5年に満たないため、本件合併により上告人が法57条2項に基づきCの本件欠損金額を引き継ぐためには同条3項のみなし共同事業要件を満たさなければならず、さらに、本件合併において施行令112条7項2号の事業規模要件を満たすことは事実上不可能であったため、みなし共同事業要件を満たすためには同項5号の特定役員引継要件を満たさなければならない状況にあった。”

“そして、本件では、丁ら従来のCの特定役員については、本件合併後に上告人の特定役員となる事業上の必要性はないと判断され、実際にそのような予定もなかったため、本件合併後に丙が上告人の代表取締役社長の地位にとどまってさえいれば特定役員引継要件が満たされることとなるよう、本件買収の前に丙がCの取締役副社長に就任することとされたものということができる。”

“このように、本件副社長就任が、法人税の負担の軽減を目的として、特定役員引継要件を満たすことを意図して行われたものであることは、上記一連の経緯のほか、Bと上告人の各担当者の間で取り交わされた電子メールの「税務ストラクチャー上の理由」等の記載に照らしても明らかというべきである。”

“そして、本件においては、①本件副社長就任は、本件提案が示された後に、Bの代表取締役社長である乙の依頼を受けて、上告人の丙及びCの丁がこれを了承するという経緯で行われたものであり、上記依頼の前からCと上告人においてその事業上の目的や必要性が具体的に協議された形跡はないこと、②本件提案、本件副社長就任、本件買収等の行為は平成21年3月31日までに本件合併を行うという方針の下でごく短期間に行われたものであって、丙がCの取締役副社長に就任していた期間もわずか3か月程度であり、本件買収により特定資本関係が発生するまでの期間に限ればわずか2か月程度にすぎないこと、③丙は、本件副社長就任後、Cの取締役副社長として一定の業務を行っている

“これらの事情に鑑みると、丙は、Cにおいて、経営の中枢を継続的かつ実質的に担ってきた者という施行令112条7項5号の特定役員引継要件において想定されている特定役員の実質を備えていたということはできず、本件副社長就任は、本件合併後に丙が上告人の代表取締役社長の地位にとどまってさえいれば上記要件が満たされることとなるよう企図されたものであって、実態とは乖離した上記要件の形式を作出する明らかに不自然なものというべきである。”

“また、本件提案から本件副社長就任に至る経緯に照らせば、C及び上告人において事前に本件副社長就任の事業上の目的や必要性が認識されていたとは考え難い上、丙のCにおける業務内容もおおむね本件合併等に向けた準備やその後の事業計画に関するものにとどまり、丙の取締役副社長としての在籍期間や権限等にも鑑みると、本件副社長就任につき、税負担の減少以外にその合理的な理由といえるような事業目的等があったとはいい難い。”

“以上を総合すると、本件副社長就任は、組織再編成を利用して税負担を減少させることを意図したものであって、適格合併における未処理欠損金額の引継ぎを定める法57条2項、みなし共同事業要件に該当しない適格合併につき同項の例外を定める同条3項及び特定役員引継要件を定める施行令112条7項5号の本来の趣旨及び目的を逸脱する態様でその適用を受けるもの又は免れるものと認められるというべきである。”

“そうすると、本件副社長就任は、組織再編税制に係る上記各規定を租税回避の手段として濫用することにより法人税の負担を減少させるものとして、法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たると解するのが相当である。所論の点に関する原審の判断は、以上の趣旨をいうものとして是認することができる。”

したがって、本件副社長就任は、本件更正処分等を受けた上告人の行為とは評価し得ないとしても、本件合併の被合併法人であるCの行為である以上、同条による否認の対象となるものと解される。これと同旨の原審の判断は正当として是認することができる。

“法132条の2は、前述のとおり、組織再編成の形態や方法は複雑で多様であるため、これを利用する巧妙な租税回避行為が行われやすいことから設けられたものである。そして、同条は、平成19年法律第6号による改正前において、「合併等をした一方の法人若しくは他方の法人又はこれらの法人の株主等である法人」を受けて「これらの法人の行為又は計算」と規定し、行為又は計算の主体である法人を更正又は決定を受ける法人に限定していなかったところ、上記改正においては、同条の適用対象となる法人の範囲が拡大され、同条各号に掲げられることとなったため、同条柱書きの「次に掲げる法人」を受けて「その法人の行為又は計算」と規定されることとなったにすぎず、上記改正が行為又は計算の主体である法人を更正又は決定を受ける法人に限定するものであったとはうかがわれない。

以上のような同条の趣旨及び改正の経緯等を踏まえると、同条にいう「その法人の行為又は計算」とは、更正又は決定を受ける法人の行為又は計算に限られるものではなく、「次に掲げる法人」の行為又は計算、すなわち、同条各号に掲げられている法人の行為又は計算を意味するものと解するのが相当である。したがって、本件副社長就任は、本件更正処分等を受けた上告人の行為とは評価し得ないとしても、本件合併の被合併法人(同条1号)であるCの行為である以上、同条による否認の対象となるものと解される。これと同旨の原審の判断は正当として是認することができる。”

■東京地裁、東京高裁、最高裁いずれも、納税者の行為を形式的な要件充足であるとして、国側を全面勝訴させた。

■最高裁は、不当性要件について、従来からの「経済的合理性基準」、東京地裁、高裁の示した「趣旨・目的基準」とは異なる、新しい基準「租税法規濫用基準」を示した。これは、①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とは乖離した形式を作出したりするなど、不自然なものであるかどうか(不自然性)、②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか(合理性)等の観点から、不当性を判断すべきであるとの基準であった。

■地裁、高裁が、法132条の2が適用される場面を2つにわけているのに対し、最高裁はそのような区分はしなかった。(これについては、法132条が同族会社の行為・計算を対象としているのに対し、法132条の2は、法人の組織編制に係る行為・計算を対象としており、そもそもの否認対象が異なるから、このような区分は不要であるとの説がある。)

■東京地裁

組織再編成の形態や方法は複雑かつ多様であり、同じ経済的効果を発生させ得る複数の方法がある中、立法時において、あらゆるケースを全て想定した上で立法することは、困難であるとした上で、法132条の2が設けられた趣旨、組織再編成の特性、個別規定の性格などに照らせば、同条が定める「法人税の負担を不当に減少させる結果となると認められるもの」とは、(ⅰ)法132条と同様に、取引が経済的取引として不合理・不自然である場合(原告が主張するもの)の他、(ⅱ)要件を形式的には充足するものの、当該効果を容認することが、当該個別規定の趣旨・目的に反することが明らかである場合の2つの場面があると判示した。

これは、132条の2も132条と同様、純経済人としての経済的合理性の有無のみを不当性の判断基準とすべきであるとの納税者の主張を否定するものであった。

法の執行に際して、税負担の公平を図るため、何らかの不確定概念の下に、課税要件該当性を判断する必要があるため、納税者の予測可能性を害するものでなければ、租税法律主義に反するとまではいえないと念を押した。

企業グループ内の合併では、未処理欠損金額が租税回避に用いられることがあるため、これを防止するために、法57条3項において、特定資本関係が発生してから5年以内に行われる適格合併については、「共同で事業を営むための適格合併等」として、政令で定めるものに該当するときに限り、被合併法人等の未処理欠損金額を合併法人等が引き継ぐことを認めることが定められたという立法経緯を振り返りつつ、その救済規定である施行令112条7項規定の「みなし共同事業要件」の趣旨を述べた。

すなわち、以下の(A)又は(B)を満たす場合である。

(A)同項1号から4号までに掲げる要件、すなわち、事業の相互関連性要件(同項1号)、事業規模要件(同項2号)、被合併等事業の同等規模継続要件(同項3号)及び合併等事業の同等規模継続要件(同項4号)のいずれをも満たす場合。

(B)同項1号及び5号に掲げる要件、すなわち、事業の相互関連性要件(同項1号)及び特定役員引継要件(同項5号)のいずれをも満たす場合。

しかし、特定役員引継要件は、移転資産に対する支配が継続しているか否かの指標として、常に十分にその機能を果たすものとまではいい難いとして、未処理欠損金額を引き継ぐことが認められている法57条2項においては、役員引継要件のほか、従業者に関する要件、事業の継続に関する要件などの充足が求められているのに、施行令112条7項におけるみなし共同事業要件においては、特定役員引継要件のみで足りることとされていて、この点でも、特定役員引継要件を形式的に適用するだけでは、課税の公平を実現することができないおそれがあると述べた。

この点について、税務関係雑誌においても、特定役員引継要件については「形式的に基準をクリアすればいいというものではないと考えられている」旨の記事が掲載されていたこと等から、役員引継要件については、本件改正当時から、議論の余地が残されているものと解されるとした。

これを前提として、認定事実を以下のように審理した。

丙氏が、副社長に就任してから本件買収により特定資本関係が発生するに至るまでの期間はわずか約2か月と極めて短い点、丙氏が非常勤で、代表権も部下も選任の担当業務もなく、本件買収までに経営に実質的に参画していたとも認められなかった点、合併前のCの役員が、合併後の納税者の役員に誰1人就任していない点、本件買収対価のうち200億円が未処理欠損金額の価値とされるものであって、事業自体の価値とはいえない部分が約半分を占めるものであった点、Cの繰越欠損金引継ぎが、万一課税超から否認された場合には、追徴課税の全額をBが支払う旨が契約書に記載されていた点等から、本件においては、特定役員引継要件が形式的には充足されてはいるものの、役員の去就という観点からみて、「合併の前後を通じて移転資産に対する支配が継続している」という状況があるとはいえず、施行令112条7項5号が設けられた趣旨に全く反する状態となっていることは明らかであるとした。

諸事情を総合勘案すると、本件副社長就任は、特定役員引継要件を形式的に充足するものではあるものの、それによる税負担減少効果を容認することは、特定役員引継要件を定めた施行令112条7項5号が設けられた趣旨・目的に反することが明らかであり、法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に該当すると解することが相当であるとした。

■東京高裁

東京地裁の判断を全面的に支持した上で、以下を補足した。

Bの担当者が控訴人の担当者に対して送信した電子メールには、「税務ストラクチャー上の理由で丙CEOあるいはXCFOにGの取締役に入っていただく必要があるとのことで、その件について等、何点かご相談させていただきたく考えています。」という記載があり、控訴人の担当者がBの担当者に対して同月17日に送信した電子メールには、「Gの取締役就任の件ですが、弊社CEO丙が就任する方向で進めさせていただきたく存じます。」という記載が認められ、丙氏がCの取締役副社長に就任することは、C及び控訴人のいずれにとっても、控訴人の法人税の負担を減少させるという税務上の効果を発生させること以外に、事業上の必要があるとは認められず、経済的行動としていかにも不自然・不合理なものと認めざるを得ないとした。

仮に、上記目的以外の事業上の目的が全くないとはいえなかったとしても、その主たる目的が、施行令112条7項5号の要件を満たして、法57条3項の適用を回避し、同条2項により未処理欠損金額を引き継ぐことで、控訴人の法人税の負担を減少させるという税務上の効果を発生させることにあったことが明らかであるとした。

総合すれば、Cの未処理欠損金を控訴人の欠損金とみなしてその損金に算入することは、法57条3項及び施行令1112条7項5号が設けられた趣旨・目的に反することが明らかであり、本件副社長就任及びそれを前提とする計算は、法57条2項、3項及び施行令112条7項5号の適用との関係で、法132条の2所定の「これを容認した場合には、(中略)法人税の負担を不当に減少させる結果となると認められるもの」に該当すると認められるとした。

■最高裁

法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」とは、法人の行為又は計算が、組織再編税制に係る各規定を租税回避の手段として、濫用することにより、法人税の負担を減少させるものであり、その濫用の有無の判断に当たっては、①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とは乖離した形式を作出したりするなど、不自然なものであるかどうか(不自然性)、②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか(合理性)等の事情を考慮した上で、判断するのが相当であるとした。

認定事実への審理については、地裁、高裁を全面的に支持した。

具体的には、一連の組織再編成に係る行為は、Cでは容易に償却し得ない約543億円もの未処理欠損金額を活用することを意図して、ごく短期間に計画的に実行されたものである点、Cの売却想定価額に、Cの未処理欠損金額のうち約500億円に税率40%を乗じて算出された「税務上資産200億円」が含まれていた点、電子メールの「税務ストラクチャー上の理由」等の記載、本件副社長就任について、Cと上告人において具体的に協議された形跡はない点、丙氏の業務の内容は、おおむね本件合併等に向けた準備やその後の事業計画に関するものにとどまる点等を鑑みれば、実態とは乖離した特定役員引継要件の形式を作出する明らかに不自然なものというべきであるとした。

本件副社長就任につき、税負担の減少以外にその合理的な理由といえるような事業目的等があったとはいい難いとし、以上を総合すると、本件副社長就任は、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定を、租税回避の手段として濫用することにより、法人税の負担を減少させるものとして、法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるとした。

なお、判決は、併せて、本条によりその行為・計算が否認される法人は、更正・決定を受ける法人のみでなく、その被合併法人等の行為をも含む旨を判示している。

認定事実

<概要>

■原告は、原告の平成20年4月1日から平成21年3月31日までの事業年度に係る法人税の確定申告に当たり、法人税法(平成22年法律第6号による改正前のもの。)57条2項の規定に基づき、Cの未処理欠損金額約542億円を原告の欠損金額とみなして、同条1項の規定に基づき損金の額に算入した。

■これに対し、処分行政庁は、本件買収、本件合併及びこれらの実現に向けられた原告の一連の行為(原告がその代表取締役社長をCの取締役副社長に就任させた行為を含む。)は、法人税法施行令(平成22年政令第51号による改正前のもの。)112条7項5号に規定する要件を形式的に満たし、租税回避をすることを目的とした異常ないし変則的なものであり、その行為又は計算を容認した場合には、法人税の負担を不当に減少させる結果となると認められるとして、法132条の2の規定に基づき、Cの未処理欠損金額を原告の欠損金額とみなすことを認めない旨の更正処分及び過少申告加算税賦課決定処分をした。

■本件合併当時、原告の取締役会長は乙であり、原告の代表取締役は丙であった。

■Bは、昭和56年に設立され、コンピュータ、その周辺機器・関連機器及びそのソフトウェアの開発、設計、製造、販売並びに輸出入業務等を営む会社及びこれに相当する業務を行う外国会社の株式又は持分を取得・所有することにより、当該会社の事業活動を支配・管理することを目的とする株式会社である。Bは、ブロードバンド・インフラ事業を営む会社、移動体通信事業を営む会社、固定通信事業を営む会社など、多くのグループ子会社を傘下に抱えている。本件合併当時、Bの資本金の額は約1,876億円であった。本件合併当時、Bの代表取締役社長は乙氏であり、丙氏はBの取締役であった。

■Cは、昭和61年に設立され、情報通信事業用施設の保守、管理及び運営等を目的とする株式会社である。Cの本件合併直前の資本金の額は1億円であり、平成20年3月期において、売上高は約98億円、営業利益は約22億円、貸借対照表上の資産合計は約181億円であった。

■株式会社G(平成21年4月1日までの商号は「D株式会社」。以下、商号変更の前後を通じて「G」という。)は、平成21年2月2日、Cから新設分割(以下「本件分割」という。)により設立された。

Gは、Cの完全子会社であったが、Cが、原告に対し、同月20日、保有していたGの発行済株式全部を譲渡したことにより、原告の完全子会社となった。Gは、本件合併当時、情報通信事業用施設の保守、管理及び運営に関するサービス提供等を目的としていた。

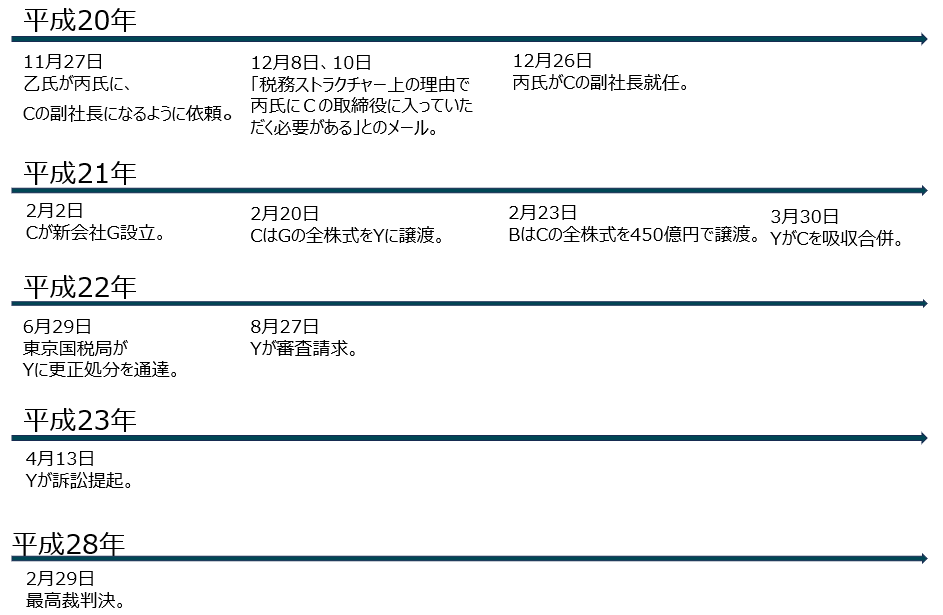

■Bの代表取締役社長であり、かつ、原告の取締役会長でもある乙氏は、丙氏ら原告の常勤取締役に対し、平成20年10月27日、Cの株式の譲渡等を提案した。その後、Bは、原告に対し、同年11月21日、上記の提案を改めて書面により行い、①Cから新会社(G)を新設分割すること(本件分割に相当するもの)、②Cが原告に対して新会社(G)の株式を譲渡すること、③Bが原告に対してCの株式を700億円で譲渡すること(本件買収に相当するもの)、④原告がCを合併すること(本件合併に相当するもの)などの組織再編成に係る手順を示した(以下、上記の提案を「本件提案」という。)。

ステップ①(本件分割に相当するもの)

ステップ②(G株式の譲渡)

・ステップ③(C株式の譲渡。本件買収に相当するもの)

・ステップ④(本件合併に相当するもの)

■丙氏のC取締役副社長就任

■これにより、特定役員引継要件(施行令112条7項5号)が充足され得る状態となった。

■Cは、平成21年1月7日、データセンターの営業・販売及び商品開発に係る事業に関する権利義務を新設分割により新たに設立する会社に承継させる旨の新設分割計画を作成した。そして、同年2月2日、Gが本件分割により設立され、Cの取締役がGの取締役にも就任した。

■C株式の譲渡(本件買収)

■本件合併

■本件更正処分等

■本件更正処分等

■本件訴えの提起

<詳細>

■Cの事業内容等

Cは、同年5月、通信事業を分割して、これをI株式会社に対して売却し、他方、K株式会社から、データセンター事業を行っていたJ株式会社の株式を譲り受け、以後、データセンター事業に特化して事業を行っていた。当時、Cの代表取締役は丁であり、平成18年3月期における従業員数は約115名であった)。

なお、「データセンター」とは、一般に、サーバー類を収容する建物や部屋などの施設及びそこに収容されるサーバー類を一体として指し示す言葉であるが、施設とサーバー類を別の者が整備する場合は、施設のみを指してデータセンター(狭義のデータセンター)と呼ぶことがある。

そして、「データセンター事業」とは、サーバー類の収容のために施設を貸し出す役務(「ハウジング」又は「コロケーション」)や、データセンターに収容したサーバー類を貸し出す役務(「ホスティング」)などを提供する事業をいう。

Cは、東京都や大阪府などにデータセンターを保有して、データセンター事業を展開し、業界3位(専業では1位)の地位を占めていた。Cの主要な売上は、コロケーションによるものであって、ホスティングは少なく、Cの事業の本質は不動産賃貸業であり、インターネットビジネスに精通した者は少なかった。また、平成20年度において、Cの取引先のうちの25パーセントがBグループ各社であった。

■Cの株式上場計画と分社化案

■これによれば、株式公開のメリットは、①調達した資金を活用して建設されるデータセンターの利用促進により、Bグループのネット事業の拡大、競争力確保、②Cの収益性等の拡大、③繰越欠損金の最大活用の3点であるとされていた。そして、株式の公開に当たっては、Cを分社することが予定されており、具体的には、①Cの主要な資産及び負債を承継する新設分割設立会社を新設分割により設立する、②CがBに対して新設分割設立会社の株式の一定割合を現物配当する、③その後、新設分割設立会社の株式上場を行うというスキームが計画されていた。

■この計画において、上記未処理欠損金額は、Bへの新設分割設立会社の株式の現物配当による譲渡益などとの相殺により処理することとされていた。

■上記の株式公開については、平成20年3月27日のB取締役会において、その準備に着手することが承認されたが、株式上場の是非及び具体的時期については再度審議することとなったことから、Cは、同年7月16日の取締役会において、上記の分社化案に修正を加えた新たな案(7月16日分社化スキーム案)を決定し、これをBの取締役会に諮ることとした。

■もっとも、その頃、Cは、評価算定会社に依頼して、新設分割設立会社の事業価値を算定したところ、292億7,300万円ないし357億7,900万円との報告を受けた。

■そして、Bの関連事業室からは、①乙氏は子会社の株式を上場するならば少なくとも1,000億円以上の事業価値になってから行うべきであると考えていること、②上記7月16日分社化スキーム案では上記未処理欠損金額の全てを処理することはできないと見込まれることなどの指摘を受けたことから、同案は、同年7月29日に開催されたBの取締役会には上程されず、再度検討することになった。

■B財務部における分社化案等の検討

■前者は、Cが新設分割により新会社を設立するが、Cには資産としてのデータセンター設備(土地・建物等)を残し、新会社に対して営業・販売などの事業を譲渡するというものであり、後者は、前者同様にCには資産としてのデータセンター設備(土地・建物等)を残すような新設分割を行って新会社を設立するというものであった。

■そして、Cの未処理欠損金額のうち、平成21年3月末にまでに消滅する分は、事業譲渡か非適格合併により処理し、それ以外の分は、CとBの他の子会社(K株式会社及びL株式会社)との適格合併により処理するという内容であり、Bグループ内でCの未処理欠損金額を全て処理することができるものであった。

■Bからこれらの案を示されたCは、上記の7月16日分社化スキーム案で進めるべき旨の意見を出したが、Bの財務部としては、事業譲渡案又は単純分社化案のいずれかの案を採用するという基本方針を決定した。

■Bは、平成15年12月30日に「2015年満期ユーロ円建転換社債型新株予約権付社債」(以下「本件CB」という。)を発行していたところ、本件CBは、その所持人がBに対し平成21年3月31日にその額面金額に償還日までの経過利息を付して繰上償還することを請求する権利を有するものであり、同年に入ってから本件CBの市場価格が100円を下回っているか、同年年初のBの株価が約1,100円以下の水準である場合には、投資家から最大500億円の償還請求を受ける可能性があった。そして、平成20年10月27日の本件CB価格の終値は90.50円、同日のBの株価の終値は736円となっており、同月28日に開催されたBの取締役会においては、同社財務部が作成した資料により、上記の請求を受ける可能性についての報告がされた

■乙氏の発案に基づく本件提案

■その理由は、Cとしては、原告から顧客の紹介とノウハウの提供を受けることで、原告との関係でより高いシナジー効果を生むことができる点、クラウドコンピューティング事業(データセンターに顧客のサーバーを預かるのではなく、データを預かり、それに付加価値を付けて顧客に役務を提供する事業)を開始することで企業価値を増加させることができる点、原告としても、自社で大型のデータセンターを保有することで、Nに対抗するために安価な検索サーバーを安定的に確保することができる点などにあった。

■原告における本件提案の検討

■原告は、従前、データセンターを自社保有するよりも、複数のデータセンター事業者と利用契約を締結するほうが、事業規模やサービスの拡大に応じて適宜サーバーの借り増し等を行うことにより、必要な容量を確保しつつ、コストも削減できることから、これを事業戦略上の基本的な方針としていた。

■原告は、平成17年7月には株式会社Mなどと契約し、同社が原告専用に設立したデータセンターに一定の規模の容量を確保するなどしていた。その後、更にデータセンターを確保する必要が生じたので、原告は、Cとの間で、平成19年9月に契約を締結し、CがU市に大規模なデータセンターを建築すること、その完成後、Cが原告に対してデータセンターに係る役務を提供することなどを合意した。そして、同契約に基づいて、平成20年10月頃、Uデータセンターに100ないし200サーバーが導入されたが、本格稼働の状態ではなかった。なお、それ以前は、Cのデータセンターは価格競争力が劣ることから、原告が利用することはなかった。

■以上のとおり、原告は、平成20年頃までの時期において、データセンターを自社保有しないという方針をとっていたが、上記のとおり、同年10月27日、丙氏は、乙氏から、Cを原告が買収すべきである旨の提案を受けた。

■そして、その際、乙氏は、原告は自前のデータセンターを保有すべきであり、FがNに検索サービスの競争で後れを取ったのは、データセンターへの投資が規模においても時期においても遅れたからであるとの考え方を説明した。そこで、丙氏は、これを検討し、当時、増加の一途を辿っていたデータセンター需要に対応する必要が生じていた上、今後、クラウドコンピューティング事業へ参入するに際して、データセンターを自社保有すれば、先進的なデータセンターを保有するFの運営技術を利用でき、余剰があり第三者に賃貸すれば全体としてコスト削減できるという考え方にも合理性があると考えたが、他方、原告においては、ROA(総資産利益率)との関係から不動産などの資産保有を避けていたことなどから、事業戦略や経営面での影響や、Cの企業価値などを検討した上で、乙氏からの提案を受けるかどうか判断することとし、関係部署に対して種々の検討をさせた。そして、丙氏は、Bから同年11月21日時点で受けた本件提案における譲渡価額700億円について、高額であると考えていた。

■本件提案に沿った組織再編成の実行と本件副社長就任

■この頃、B及び原告においては、本件合併においてCの未処理欠損金額を処理するためには、特定役員引継要件を満たす必要があることが認識されており、Bの財務部長は、乙氏に対しても、その旨伝えていた。

■しかるに、Cの代表取締役である丁氏や取締役であるO(以下「O氏」という。)については、当時、本件合併後に原告の特定役員となることは事業上の必要性が高くないと判断されていた。

■丙氏のCにおける職務遂行

■丙氏は、丁氏との間で、平成21年1月7日、C今後の事業方針について会議を行い、原告との協業可能性を原告と一体となって検討するように丁氏らに指示するなどした。

■丙氏は、同月21日に開催された取締役会に出席し、議決権を行使したほか、Cの中期計画(同日付けのもの)について意見を述べた。この中期計画の内容には、Cと原告とが協業することや、データセンターを一元化することなどが含まれていた。

■平成21年2月2日、Gが本件分割により設立され、Cの取締役がGの取締役にも就任した。

■Gは、本件分割により、①Cの流動資産、②データセンターの営業・役務提供及びサービスの開発に係る事業に係る契約(顧客との間の契約を含む。)、③事業に属する知的財産権等、④従業員との間の労働契約を承継し、それ以外の資産(データセンターを構成する不動産)や契約上の地位(データセンターの賃貸借、建設、運用、保守及び施設管理に関する事業に関する契約)は、Cに残された。また、Gは、Cとの間で、業務委託契約を締結し、従業員をCに出向させて、データセンターの設備構築、保守運用に係る事業を行わせることとし、CがGに対して業務委託料を支払うこととした。

■本件買収に係る契約の成立

■乙氏は、同月15日、原告に対し、Bとしては450億円を最低譲渡価額とすることを伝えた。Bは、同月30日及び同年2月5日に開催された取締役会において、Cの売却について協議し、最終的な金額については乙氏に一任することとした。

■そこで、原告は、同月19日に開催された取締役会において、CからGの発行済株式全部を115億円で買収すること、BからCの発行済株式全部を450億円で買収することをそれぞれ正式に決定した。なお、同取締役会においては、実際の買収価格は450億円であり、上記115億円は短期間で原告に戻ることが確認され、また、繰越欠損金の活用が税務当局から否認された場合にはBがそれを補償する旨の条項を契約書に盛り込む予定であることが確認された。

■そして、同取締役会に提出された資料においては、上記取引については4通の契約書、すなわち、①税務リスク(繰越欠損金承継)の手当てのための差入書、②取引のフレームワークに関する合意書、③C株式の譲渡契約書、④G株式の譲渡契約書が作成される旨の記載がされていた。

■①の差入書として、Bは、原告に対し、平成21年2月18日付け書面を交付し、同書面により、原告によるCの未処理欠損金額の承継が税務当局により否定され、更正の処分がされた場合には、原告が支払を要する額の全額をBが原告に支払う旨を約し、同書面に基づく原告の請求は、株式譲渡契約に基づく権利とは別個の請求権として独立してなしうることが確認された。

■C株式の譲渡(本件買収)

■本件合併

■原告の担当者が丙氏に対し平成20年12月8日に送信した電子メールには、「ご存知のとおり、Bとしては適格会社分割を利用して税務メリットを取りたいというストラクチャーを提示してきていますが、当社側で検討を開始したところ、税務当局より租税回避行為とみられる可能性がかなり高く、慎重な検討が必要と考えております。Bとも細かな意見交換を今後して、租税リスクはなるべく軽減した形で取り組みたいと思っています。」と記載されていた。

■また、Bの担当者が原告の担当者に対し平成20年12月10日に送信した電子メールには、「税務ストラクチャー上の理由で丙CEOあるいはXCFOに●取締役に入っていただく必要があるとのことで、その件について等、何点かご相談させていただきたく考えております。」と記載されており、原告の担当者がBの担当者に対し同月17日に送信した電子メールには、「●取締役就任の件ですが、弊社CEO丙が就任する方向で進めさせていただきたく存じます。」と記載されていた。

■さらに、平成20年12月16日付け「ディスカッション・ペーパー~DDの進め方について~」のスケジュール案には、「●役員を送り込む日」という書き込みがされていた。

■原告とBの担当者が平成21年1月20日頃に行った協議においては、原告側から、現在の事業計画で価格の合理性を説明するには、250億(DCF法によるもの)+200億(NOL、すなわち未処理欠損金額)=450億とし、NOL分を明確にして算定するしかない。DCFで保守的に計算すると100億程度の価値にしかならない。」旨の意見が出され、B側からは、「企業価値が100億ということはあり得ない。」「表明保証でNOLの200億分を明確には記載したくない。契約で担保する方針であるが、契約書への表現方法については現在考えている。」などの意見が出された。

■原告が監査法人から提出を受けた平成21年2月18日付け株式価値算定に関する報告書には、税務上の繰越欠損金については、原告において全額引継ぎ可能であるとの前提の下、価値算定を行っているが、税務当局の判断により、繰越欠損金の引継ぎに制限が加えられた場合、本評価結果と異なる結果となる可能性がある点、御留意いただきたいなどという記載があった。

編集者コメント

強化された"伝家の宝刀"

■最高裁の判決文に「濫用」という言葉が何回も登場している通り、「濫用」は、本事案に象徴的な文言である。

■最高裁の判決が下った最高裁判所 平成28年2月29日の11日前、ヤフー事件の判決を下した同じ裁判官が、IBM事件の上告不受理決定をしている。

■仮に、ヤフー事件の判決の後に、IBM事件の上告不受理決定が出されていたとしたら、どのような受け止め方がなされただろうか?

■そういう順番であれば、ヤフー事件で「税法の濫用は租税回避である」という解釈を示した後に、IBM事件で「経済的合理性の有無で租税回避を判断」するとする高裁判決を是認するということになるわけだから、混乱を招く可能性が高い。確かにIBM事件では132条、ヤフー事件では132条の2と、争点となった条文が異なる(否認する対象が異なる)から、一概には言えない(後述「不当性の異同」参照)が、ヤフー事件の上告棄却判決の直前に、IBM事件の上告不受理決定がなされたのは、かなり慌ただしい印象が否めない。ヤフー事件の上告棄却判決の方を後世に残したいという最高裁のメッセージでもあったのだろうか。

■IBM事件高裁は、「同族会社の行為又は計算が、法人税法132条1項にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」か否かは、経済的合理性を欠く場合と認められるか否かという客観的、合理的基準に従って判断すべきもの」と述べている。

■にもかかわらず、その11日後に下されたヤフー事件の最高裁判決では、経済合理性の有無や事業目的の有無という基準により決定することは困難との地裁、高裁の判断を支持し、それを包摂するかたちで「租税法規濫用基準」を示した。

■最高裁が示した租税法規濫用基準、「①当該法人の行為又は計算が、通常は想定されない組織再編成の手順や方法に基づいたり、実態とは乖離した形式を作出したりするなど、不自然なものであるかどうか、②税負担の減少以外にそのような行為又は計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか等」「判断に当たって考慮する事情」には、最後に「等」が付されており、①と②は例示であり、さまざまな事情を考慮するべきであるとの示唆が読み取れる。なお、濫用の有無を判断する「考慮事情」としての①➁は、従来からあった「経済的合理性基準」の通説的見解を包摂したものと考える。

■最高裁の示した「濫用基準」は、かみ砕くと以下である。「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」か否かの判断の基準は、「組織再編税制の各規定を濫用するもの」であるのか否かということであり、その濫用の判断は、「行為又は計算」が「不自然」ではないか、また、「事業目的その他の事由」が存在するか、というような「事情」を考慮した上で、「行為又は計算」が、税負担の減少を「意図」し、かつ、「組織再編税制に係る各規定の本来の趣旨及び目的から逸脱するもの」ではないかという「観点」に立って行うのが相当であるいう基準である。

仮に、ヤフー事件のあとにIBM事件が提訴され、国側が税法の濫用を「租税回避」と主張していれば、IBM事件は違う結果になった可能性もある。

■なお、本判決は、「負担の不当な減少」の判断基準として、「不自然な」という表現を用いており、これは「異常ないし変則的な」という表現と大きくは異なるものではないとはいえ、「異常ないし変則的な」という表現に比して「不自然な」はやや不明確であり、拡大解釈の恐れがあると言える。

民法における濫用の法理 比較衡量・利益衡量

■下級審が示した「趣旨・目的基準」によると、実際に行われた行為計算に対する個別規定の形式的な解釈適用を否認するのではなく、当該行為計算によって達成された節税効果(法効果)を否認することになるから、どのような行為計算が違法と評価されるのかが不明確となり、租税法規の類推適用を、ある政策税制の趣旨目的を基準にして、容易に行うことが可能となる。

■それゆえ、租税法規の解釈適用に関する国民の予測可能性や法的安定性を制限するように用いられるおそれがあることから、租税法律主義の観点からは、疑義の多い解釈適用方法であり、曖昧であるとして、学会から不評であった。

■一方、最高裁が示した「租税法規濫用基準」は、法人税法132条2の「法人税を不当に減少させる結果となる」に該当するかどうかについて、明示的な判断基準が示されたとして評価する意見も多い。

■しかし、この濫用基準をもってしても、依然外延曖昧であり、判然としないように思われる。「不当」について、「組織再編税制に係る各規定を租税回避の手段として濫用すること」と述べながら、租税回避の定義を示していないことから、何が「濫用」に該当するのかが不明であるからである。

■租税法は、単に租税法単体で成り立っているわけではなく、会社法や民法をはじめ、各種私法や行政法との結びつきも色濃く、到底それらとの関わりを無視することはできない。

■そこで、民法における「濫用の法理」について付言する。民法は、その 1 条 3 項に「権利の濫用は、これを許さない。」と規定しているが、直接的な「濫用基準」というものはなく、判例にその判断を委ねている。そこで、過去の有名な事件に「宇奈月温泉事件」と「板付飛行場事件」があるが、そこでは、濫用の意義について、両当事者の利益の比較衡量的判断を重視し、その根拠を、権利の社会性、公共性に求めている。

■この民法の論理からすると、当事案の争点は、納税者の繰越欠損金と国の収受する法人税額を比較衡量し、それが、社会性、公共性に反する行為であったかどうかという点となる。最高裁は、法人税額の減少額が大きいことに着目し、法人税額の減少したことをもって、「各規定を租税回避の手段として濫用することにより法人税の負担を減少させたもの」と判断し、本件につき権利の濫用からその「不当」性を判断したのであり、国庫主義的な判決ではありつつ、これを許容すると正直者が損をする社会になってしまう、その事態を避けるための正義の判決であったと考える。

■最高裁の「濫用基準」は、「経済的合理性基準」では否認の理由を見いだせなくなった昨今の経済社会に対し、歯止めをかけ、「濫用」といった不確定概念で対応できる“さらなる伝家の宝刀”を与えたとも言えよう。当結論は、132条の2の条文自体が「行為又は計算」や「目的」の不当性ではなく、「結果」の不当性によって、租税回避か否かを判断する規定となっていることとも整合する。

法132条と法132条の2の不当性の異同

■法132条の2は、法132条と同様に、「法人税の負担を不当に減少させる」という全く同じ文言を用いている。法132の2における「不当」の意味は、法132条と同じだろうか?

■不当性要件に係る法律文言は、法13 2条、法132 条の 2 及び法 132 条の 3において共通しているから、施行令における同一文言は同一の意義に解釈することこそが、法的安定性や予測可能性を尊重する法体系の一貫性あるいは租税法律主義(課税要件明確主義)の趣旨に資するとの学説がある一方、法 132 条の 2 の「不当」の意味は、法 132 条とは異なるとして、このように『不当』の内容を規定ごとに異なって解釈することは、混乱を生じさせ、法的に不安定な状況が作り出されるおそれがあるとする説もある。

■思えば、法132条の適用可否が問われたIBM事件では、「本件各譲渡を「不当」として法人税法132条1項に基づき否認することができるかどうかは、本件一連の行為ではなく、本件各譲渡それ自体が経済的合理性を欠くものと認められるかどうかによって判断されるべき」として、不当性の判断基準を、経済的合理性の有無に見出している。

■一方、ヤフー事件においては、下級審が、「経済的合理性基準」とともに「趣旨・目的基準」を示し、これを包摂するかたちで、最高裁は「租税法規濫用基準」を示した。すなわち、「経済的合理性基準」のみであればパスしていた納税者の行為・計算を、「趣旨・目的基準」「租税法規濫用基準」というよりシビアな網の目で、アウトとしてきたわけである。

■そう考えると、法 132 の 2 における「不当」の意味は、法 132条と異なるのではないだろうか。

法 132 条が同族会社の行為又は計算否認規定であり、その対象が同族会社(少数の株主に支配された法人)という法人であるのに対し、法 132 条の 2 は組織再編成に係る行為計算否認規定であり、その否認対象が異なるため、「不当」が射程する範囲も異なりうる。

■法が適用される領域が異なっているので、両者について異同のあることは不合理ではないが、法の安定性という観点から、混乱が生じる危険性がある。本判決が意図したのは、そのような混乱を避けるような解釈のため(法 132 条と異なって法 132 条の 2 を解釈するため)の指針作りのようにも思えるのである。

■なお、ヤフー事件のあとのユニバーサルミュージック事件(最判令和4年4月21日)は、IBM事件と同様、法人税法132条1項にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」に該当するかが問われたが、ここでも、最高裁は、法人税法132条1項の「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」とは、同族会社等の行為又は計算のうち、経済的かつ実質的な見地において不自然、不合理なもの、すなわち経済的合理性を欠くものであって、法人税の負担を減少させる結果となるものをいうと判示し、経済的合理性基準で判断をしている。本件納税者による借入れは、経済的合理性を欠くものとはいえないとして、国の上告を棄却した。

■この事からも、132条1項に比して、132条の2の「不当性」の射程は、相当広いように思われる。

重要概念/租税回避

租税法規が予定しないところ

■租税法の定める課税要件は、各種の私的経済取引ないし私的経済活動を定型化したものであるが、私的自治の原則ないし契約自由の原則の支配している私法の世界では、人は、一定の経済的目的ないし成果を達成しようとする場合に、強行規定に反しない限り、自己に最も有利になるように法的形成を行うことができる。租税回避とは、このような、私法上の形成可能性を、異常又は変則的な態様で利用(濫用)することによって、租税負担の軽減または排除を図る行為のことである。

■租税回避には2つの類型がある。1つは、合理的又は正当な理由がないにも関わらず、通常用いられない法形式を選択することで、通常用いられる法形式による税負担の軽減又は排除を図る行為である。

■例えば、土地の所有者が、専ら、譲渡所得に対する税負担の軽減のために、土地を譲渡する代わりに、その上に極めて長期間の地上権を設定して、土地の使用・収益権を相手方に移転し、それと同時に、弁済期を地上権の終了する時期として、相手方から当該土地の時価に等しい金額の融資を受け、さらにこの2つの契約は、当事者のいずれか一方が希望する限り更新すること、および地代と利子は、同額としかつ相殺することを予約したとする。

■このように、複雑で異常な法形式を用いることで、土地所有者は、土地を譲渡したのと同じ経済的成果を実現しながら、譲渡所得の発生を免れることができるから、これは典型的な租税回避の例である。

■租税回避のもう1つの類型は、租税減免既定の趣旨・目的に反するにも関わらず、私法上の形成可能性を利用して、自己の取引をそれを充足するように仕組み、もって税負担の軽減又は排除を図る行為である。

■租税回避は、脱税とは異なる。脱税が、課税要件の充足の事実を全部又は一部秘匿する行為であるのに対し、租税回避は、課税要件の充足そのものを回避し、又は減免規定の適用要件を充足させる行為である。

■又、租税回避は、節税とも異なる。節税が、租税法規が予定しているところに従って税負担の減少を図る行為であるのに対し、租税可否は、租税法規が予定していない異常ないし変則的な法形式を用いて税負担の減少を図る行為である。

■もっとも、節税と租税回避の境界は、必ずしも明確ではなく、結局は社会通念に従って決めざるを得ないと言われている。

重要概念/濫用

りそな銀行事件からの濫用法理

■最高裁判決の中で用いられた「濫用」という言葉であるが、その意義は、りそな銀行事件の最高裁判決(最判平成17年12月19日)における濫用と同義であると言われている。

■外国税額控除の余裕枠を利用する取引は制度の濫用にあたるとされた事例で、税負担の公平を著しく害するものとして許されないと判示された。

■「制度の濫用」 との文言を用い、課税庁による否認を認めた裁判であるが、一審、二審ともに納税者が勝訴し、最高裁で判断がひっくり返り、納税者の逆転敗訴となった事件である。司法の判断も、大きく揺れたわけだが、結果的には、外国税額控除制度の濫用ということで課税となった。どこまですれば濫用となるのか、この濫用の法理には、今後も注目していきたい。

■もっとも、りそな銀行事件で問題となっているのは、租税減免措置(外国税額控除)であり、本事案で問題となっているのは、被合併法人から引き継いだ欠損金の損金算入という課税繰延措置であるが、繰延措置も、当面の課税の対象としないという意味では、減免措置と同じである。

■なお、当該判決によって、従来の学説における租税回避の概念は妥当性を失ったと言われているが、当該判決が規定の濫用と呼んでいる行為は、私法上の形成可能性を利用して、私法上の行為として行われるわけだから、当該判決は従来の租税回避の概念を覆すとまでは言えないと考える。

併せて読みたい(IBM事件/りそな銀行事件)

IBM事件/行為計算否認/自己株式の取得と連結納税における経済的合理性(東京高裁 平成27年3月25日判決)

自己株式の譲渡損失の損金算入は法人税法132条1項にいう「不当」なものと評価することはできないとされた事案(日本IBM事件)

外国法人の子会社である納税者(被控訴人)は、親会社の有する別の日本法人の株式を全部取得した後に3回に渡ってその株式の一部を発行法人に譲渡して生じた譲渡損失として損金算入し、その結果生じた欠損金を連結納税適用年度において繰越控除をしたところ、課税庁から更正処分を受け納税者が取消を求め、原審は納税者勝訴となり、課税庁が控訴した事案。

争点は、法人税の負担の減少が法人税法132条1項にいう「不当」なものと評価することができるか否か。

課税庁は、本件の株式の購入等一連の行為は、独立当事者間の通常の取引と異なり経済的合理性を欠き、法人税の負担を減少させたから不当なものと認められると主張した。

しかし、裁判所は、「不当」として132条1項に基づき否認するためには、一連の行為ではなく、各譲渡が経済的合理性を欠くものと認められるかで判断すべきであり、取引価格の決定経緯等から各譲渡が独立当事者間の通常の取引と異なるものであり経済的合理性に欠くとの主張は採用できないこと等から、課税庁の更正処分は違法であるとして控訴は棄却されました。その後、上告審で不受理確定となりました。

“本件一連の行為を容認することが法人税法132条1項の趣旨に反するという控訴人の主張は、本件一連の行為を対象として「不当」性の判断をすべきものとしている点及び「不当」性の判断について経済的合理性を欠くと認められるかどうかという客観的、合理的基準に依拠しない点において既に失当であって、採用することはできない。”

大和銀行事件(りそな銀行事件)/外国税額控除余裕枠の彼此流用(最高裁 平成17年12月19日判決)

外国税額控除の余裕枠を利用する取引は制度の濫用にあたるとされた事例 。納税者逆転敗訴。

銀行である納税者(原告・被控訴人・被上告人)は、外国税額控除の余裕枠を使って自社の法人税額から税額控除することを前提に、対価を得て第三者である外国法人が負担すべき外国法人税を支払い、支払った外国法人税を外国税額控除の対象として法人税の申告をしたところ、所轄税務署長がこれらの外国法人税の税額控除は認められないとの更正処分をしたため、納税者がその取消しを求めて起こした事案。争点は、納税者が支払った外国法人税が外国税額控除の対象になるか否か。

地裁及び高裁が納税者の主張を認めたが、最高裁は、本件取引は全体としてみれば、本来は外国法人が負担すべき外国法人税につき納税者が対価を得て引き受け、その負担を外国税額控除の余裕枠を利用して国内で納付すべき法人税額を減らすことによって免れ、最終的に利益を得ようとするものであるから、本件外国法人税を外国税額控除の対象とすることは制度を濫用するものであり、税負担の公平を著しく害するものとして許されないと、課税庁を逆転敗訴させた。

“本件取引に基づいて生じた所得に対する外国法人税を法人税法69条の定める外国税額控除の対象とすることは、外国税額控除制度を濫用するものであり、さらには、税負担の公平を著しく害するものとして許されないというべきである。”