ユニバーサルミュージック事件

目次

経済的合理性あり 58億円の課税取り消し

概要

組織再編に伴う同族会社からの借入は経済的合理性を有する取引であるから、その借入に係る支払利息は法人税の負担を不当に減少させるものではないとされた事例。

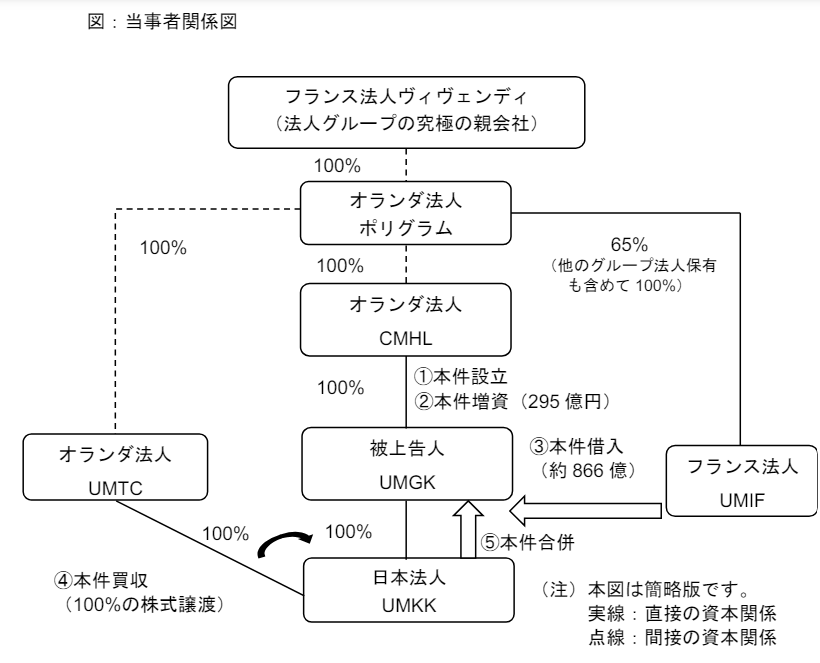

相関図

■組織再編前

■組織再編後

■本件再編成等スキームの8つの目的

①オランダ法人の負債を軽減するための弁済資金を取得すること

②日本法人を1つの統括会社の傘下にまとめること

③日本における音楽出版会社を合併により1社とすること

④日本法人の円余剰資金を解消し、ヴィヴェンディグループの為替リスクをヘッジすることなく、ユーロ市場での投資活動を行うことを可能にすること

⑤日本法人の資本構成に負債を導入し、日本の関連会社が保有する円建ての資産及び日本の関連会社が生み出す円建てのキャッシュフローに係る為替リスクを軽減すること

⑥業務系統と資本系統の統一を図ることにより経営を合理化・効率化すること、及びXの余剰資金を減少させること

⑦日本法人を合同会社にすることにより、米国税制上のメリットを受け、又はデメリットを回避するとともに、原告を含む日本の関連会社の柔軟かつ機動的な事業運営を行うこと

⑧当時検討されていた日本におけるCグループ外の音楽会社

の買収に備えること

概要

- ■概要

- ■いわゆるユニバーサルミュージック事件。音楽事業を目的とする日本法人(原告)が、組織再編に伴い、同族会社である外国法人からの借入に係る支払利息の額を損金の額に算入して申告したところ、課税庁(被告)から同支払利息の損金算入は法人税の負担を不当に減少させるものであるとして、法人税法132条1項に基づき更正処分を受けたことについて、更正処分の取消しを求めた事例。

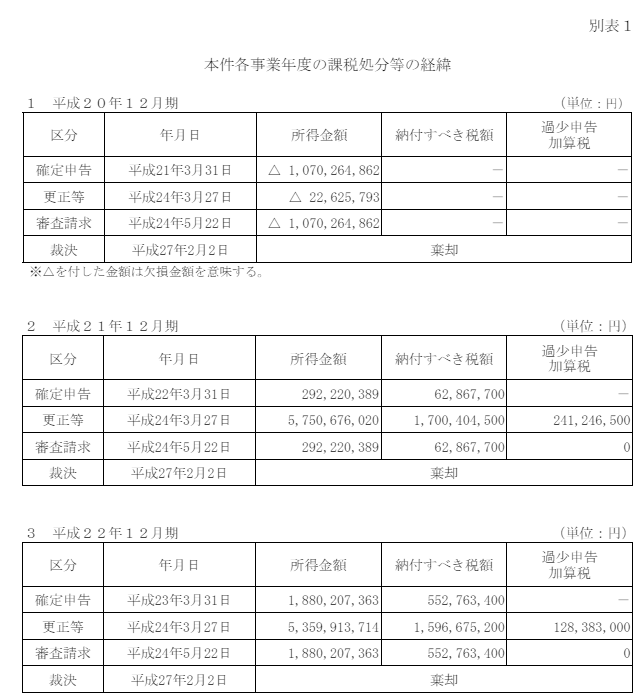

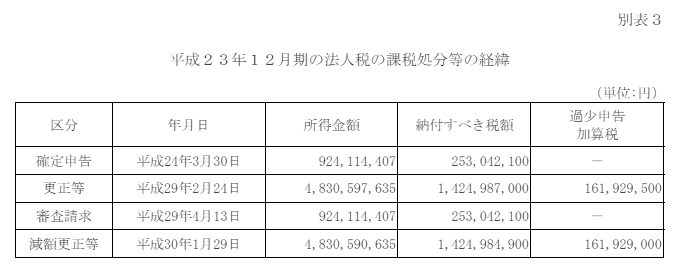

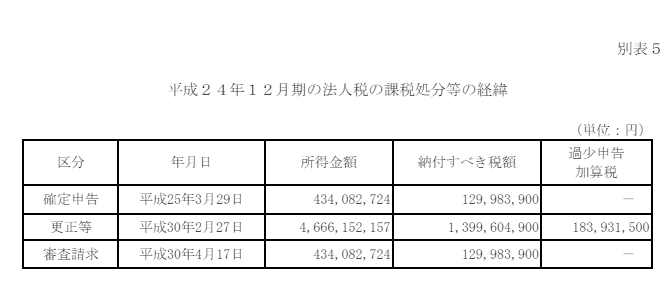

■音楽事業を目的とする日本法人である被上告人(ユニバーサルミュージック合同会社 (UMGK))は、平成 20 年 12 月期から平成 24 年 12 月期までの法人税の確定申告にお いて、同族会社であるフランス法人(ユニバーサルミュージックインターナショナルフ ァイナンス S.A.S(UMIF))からの借入れ(以下「本件借入れ」)に係る 支払利息の額を損金の額に算入して申告したところ、税務署長は、当該支払利息の損金算入を認めず、各事業年度に関する法人税の更正処分及び過少申告加算税の賦課決定処分を行った。

■争点は、本件借入れは法人税法132条1項の「その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」に該当するか否か。

■地裁は、同族会社の行為又は計算が経済的合理性を欠くか否かを判断するにあたっては、諸事情を総合的に考慮した上で、法人税の負担が減少するという利益を除けば当該行為又は計算によって得られる経済的利益がおおよそないなどの観点から検討すべきとし、本件組織再編取引等はオランダの借入金のレベルを減少させるための資金を調達するなど8つの目的を達成することができるものであり、経済的合理性を有するものであるとし、本件借入れは法人税法132条1項の不当性要件に該当せず、更正処分は違法であると判示。

■本件は課税庁が控訴しましたが、高裁でも地裁判決が支持され、課税庁の上告も棄却され、判決は確定。 - ■裁判所情報

- 東京地方裁判所 令和元年6月27日判決(清水知恵子裁判長)(認容)(控訴)(納税者勝訴)

東京高等裁判所 令和2年6月24日判決(秋吉仁美裁判長)(棄却)(控訴人上告受理申立て)(納税者勝訴)

最高裁判所 令和4年4月21日判決(岡正晶裁判長)(棄却)(確定)(納税者勝訴)

争点

本件借入れは法人税法132条1項の「その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」に該当するか否か。

判決

東京地方裁判所

→納税者勝訴

東京高等裁判所

→納税者勝訴

最高裁判所

→納税者勝訴

法人税法132条1項 同族会社の行為計算否認規定

■法人税法132条1項は、内国法人である同族会社などに係る法人税につき、その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、税務署長の認めるところにより、その法人に係る法人税の課税標準若しくは欠損金額又は法人税の額を計算することができると規定している。

■同族会社とは、3 つ以下の株主グループで 50%超の株式を保有される会社をいう。

■同族会社は、少数の株主または社員によって支配されているため、当該会社の法人税の税負担を不当に減少させる行為や計算が行われやすいことから、税負担の公平を維持するため、当該会社の法人税の負担を不当に減少させる結果となると認められる行為または計算が行われた場合に、これを正常な行為または計算に引き直して当該会社に係る法人税の更正または決定を行う権限を税務署長に認めたものである。

(参考)

法人税法132条の2 組織再編成にかかる行為又は計算の否認

132条の2は、上記の組織再編行為に対する否認規定であり、「ヤフー事件(最判平28年2月29日)」を参照のこと。

キーワード

■キーワード

行為計算否認、支払利息、合併、借入れ、経済的合理性、行為計算否認、合同会社、子会社、事業体、事業目的、資金調達コスト、支払利息、資本関係、出資、純経済人、増資、組織再編、チェックザボックス規則、中間持株会社、統括会社、同族会社、日本法人、不合理、不当に減少、持株会社、持分

■重要概念

経済的合理性

東京地裁/両者の主張

納税者の主張

“租税回避の意図、目的(主観的要件)不当性要件の該当性については、当該行為の経済的合理性の有無によって判断するべきであるが、同族会社の行為又は計算に、租税回避以外に正当な理由ないし事業目的があったと認められる場合には、その事実は、不当性要件の評価障害事実として、同要件の認定判断において考慮する必要があり、正当な理由ないし事業目的があれば「不当」ということは困難であり、否認は許されないと解するべきである。”

“経済的合理性の有無の判断対象となる法人法人税法132条1項は、「次に掲げる法人に係る法人税につき更正又は決定をする場合において、その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるとき」と規定しており、「次に掲げる法人」として、「内国法人である同族会社」(同項1号)等、その属性によって、適用対象の法人を列挙している。このように、同項は、行為又は計算の主体の属性が同項各号のいずれかに該当する場合にのみ適用されるという構造の規定であることから、文理上、「その法人」(同項柱書の「その法人」)は、法人税につき更正又は決定を受けた法人(更正対象法人)を指すとしか解しようがない。このような解釈は、同項はあくまでも同項が定める法人という単体の法人の法人税の負担の不当な減少に対処するための規定であり、複数の法人から成る企業グループ全体での法人税の負担を問題とする規定ではないという同項の位置付けとも整合するものである。したがって、「その法人の行為又は計算」とは、更正対象法人の行為又は計算を意味するものであり、それ以外の法人の行為又は計算は、たとえ株主、グループ法人等「その法人」と密接な関係のある法人の行為又は計算であっても、これに含まれないと解すべきであり、本件においては、原告のみが「その法人」に該当し得るというべきである。”

“「行為又は計算」の解釈ア法人税法132条1項は、「その法人の行為又は計算」のうち、「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」について、これを否認して正常な行為又は計算に引き直して所得等を計算する権限を税務署長に与えているものである。そうすると、「その法人の行為又は計算」を容認するか否認するかにかかわらず、およそ法人税の負担に影響がない行為又は計算は、そもそも「その法人の行為又は計算」に該当しない。また、およそ租税法上の効果は、個々の私法上の行為を基礎として、当該私法上の行為について租税法が課税要件を定めているために発生するものであるところ、同項は、「その法人の行為」に対して、その行為に基づいて生じた事実をなかったものとして租税法上の効果を計算する権限を税務署長に与えた規定であることからすれば、否認の対象となる「その法人の行為」は、引き直しを行うことにより課税要件を満たし得る私法上の行為をいい、引き直しを行ったとしても、およそ課税要件を満たし得ない行為、つまり法人税の負担に影響がない行為はこれに含まれない。”

“同項の文言上も、「その法人の行為又は計算」を「容認した場合」には「法人税の負担を不当に減少させる結果」が生じるという、「行為又は計算」と法人税の負担の減少との結びつきが要求されている。かかる同項の趣旨及び文言からすれば、更正対象法人のある行為又は計算を容認したとしても、更正対象法人の法人税の負担の減少に結びつかない行為又は計算は、同項の適用対象である「その法人の行為又は計算」に含まれないと解するべきである。

加えて、法人税法132条1項には、「その法人の行為」が複数の行為を含むという解釈の手がかりとなるような文言は一切なく、むしろ、同条2項は、同族会社の判定時期について「同項に規定する行為又は計算の事実のあった時の現況によるものとする。」と規定している。

このような同項の文理と、課税要件である私法上の行為は私法上の規律に従い各々の単一の私法上の行為(借入れや合併等)を意味することを併せ考慮すると、同項の「その法人の行為」は、単一の時点における一個の行為であることを前提としているものと解される。”

“したがって、更正対象法人の法人税の負担の減少に結びつかない行為又は計算は、その法人の「行為又は計算」には含まれず、また、一連の行為のような私法上の複数の行為をまとめてその法人の「行為又は計算」に該当するとして法人税法132条1項を適用するということは同項の想定するところではないというべきである。”

“本件設立設立とは会社を成立させる行為のことであるところ、合同会社においては、設立はその合同会社の社員になろうとする者による、定款の作成(会社法576条)、出資の履行(同法578条)、設立登記申請等の行為であり、設立される合同会社の行為ではない。

すなわち、本件設立は、原告の社員になろうとしていたBによる行為であり、原告の行為ではないため、「その法人の行為又は計算」とはなり得ない。また、本件設立によって法人税を負担する主体である原告が成立したのであるから、本件設立によって原告の法人税の負担が減少することはおよそなく、本件設立は原告の法人税の負担の減少とはおよそ結びつかない行為である。したがって、本件設立は、法人税法132条1項の「その法人の行為又は計算」とはなり得ない。”

“本件増資、本件買収及び本件合併本件増資は、原告の税務上の資本金等の額の増加を生ずる行為であるにすぎず、本件増資によって原告の法人税の負担が減少することはなく、本件増資は原告の法人税の負担の減少とはおよそ結びつかない行為である。

本件買収は、原告の行為であるが、本件増資及び本件借入れにより調達した資金により、それに見合う資産であるD株式を購入したものであり、原告の収益若しくは時価ベースの資産を減少させ又は原告の損失を増加させたものではない。

本件合併は、原告がその完全子会社となったDを吸収合併したものであり、原告の行為ではあるが、原告は合併法人(存続法人)であるから、本件合併は原告の税務上の資本金等の額の減少を生ずる行為であるにすぎない。したがって、本件合併によって原告の法人税の負担が減少することはおよそなく、本件合併は原告の法人税の負担の減少とはおよそ結びつかない行為である。”

“本件一連の行為の全体56本件一連の行為については、原告が本件設立により設立され、本件増資及び本件借入れにより原告が調達した資金により本件買収を行い、これに関連してCグループ法人間の資金の流れが生じ、また本件買収の結果原告の完全子会社となったDを原告が本件合併により吸収したという事実上の関連性があることは認めるが、本件一連の行為の全体を法人税法132条1項に定める「その法人の行為又は計算」に該当すると捉えることはできない。”

“一連の行為のような私法上の複数の行為をまとめ、否認対象としない行為まで含めて「その法人の行為又は計算」に該当するとして法人税法132条1項を適用するということは同項の想定するところではない。

被告は、本件一連の行為全体を否認すべきであるとしつつ、課税標準等の計算においては、本件借入れのみをなかったこととして計算しているが、このように否認すべき行為と課税標準等の計算の方法が齟齬するのは、被告の「その法人の行為又は計算」の解釈適用が誤っていることを示すものである。”

“本件借入れは経済的合理性があることア本件組織再編取引をする経営上の必要性本件組織再編取引は、Cグループが全世界で買収を重ねた結果錯綜したグループ内の関連会社の関係を整理して事業を効率化するとともに財務上の利益を図るために実施されたものであり、次のようなオランダ法人の負債軽減(目的①)、日本法人の経営の合理化(目的②、③、⑥、⑦及び⑧)及び日本法人の財務の合理化(目的④及び⑤)の3つの柱(本件8つの目的)を同時に達成するために行われたものである。目的①オランダ法人全体の負債を軽減するための弁済資金を取得すること目的②日本法人を1つの統括会社の傘下にまとめること目的③日本における音楽出版事業会社を合併により1社とすること目的④日本法人の円余剰資金を解消し、Cが為替リスクをヘッジすることなく、ユーロ市場での投資活動を行うことを可能にすること目的⑤日本法人の資本構成に負債を導入し、日本の関連会社が保有する円建ての資産及び日本の関連会社が生み出す円建てのキャッシュフローに係る為替リスクを軽減すること目的⑥業務系統と資本系統の統一を図ることにより経営を合理化・効率化すること及びXの余剰資金を減少させること目的⑦日本法人を合同会社にすることにより、米国税制上のメリットを受け、又はデメリットを回避するとともに、原告を含む日本の関連会社の柔軟かつ機動的な事業運営を行うこと目的⑧当時検討されていた日本におけるCグループ外の音楽会社の買収に備えることイオランダ法人の負債軽減(目的①)について(ア)Cグループとしては、オランダ法人において、負債の支払利息が営業利益を大幅に上回る状況であり、営業利益に比して過大な負債を抱えていたため、財務戦略の観点から、かかる過大な負債を軽減する必要があった。”

“つまり、営業利益に比して過大な負債を抱えたオランダ法人は、その営業利益を原資として過大な負債の利息を支払うことができないため、過大な負債の利息の支払のために、更なる負債等による資金調達を行う必要に迫られるという悪循環に陥りかねず、債務不履行のリスクを生じさせ、第三者からの信用や評判を失墜するおそれがあった。そのようなおそれを生じさせないことはCグループの財務戦略上、極めて重要であるため、オランダ法人の負債の弁済資金を調達することにしたのである。”

“そして、実際の結果としても、オランダ法人全体の負債が軽減され、Cグループ全体の財務状況がより適正化された。Hがその株式の100%を有していたDは、堅調な業績を反映して、純資産額を大幅に超える1144億1900万円もの企業価値(株式時価総額)を有していた。

したがって、HによるD株式の譲渡(本件組織再編取引の一部)は、まさにオランダ法人の負債軽減のための資金調達に適した取引であった。本件組織再編取引によりオランダ法人であるH及びVは、D及びWの株式売却代金をそれぞれ受け取り、この資金をオランダ法人であるU及びQに対して貸し付けた。そして、Uは、Kに対する既存の負債である4億8292万3460ユーロを弁済し、Qは、Kに対する既存の負債である4億0932万3499ユーロ及びCグループの資金管理を行うフランス法人であるLに対する既存の負債である6650万9535ユーロをそれぞれ弁済した。これにより、オランダ法人全体のK及びLに対する負債が軽減された。”

“なお、オランダ法人間での貸借関係は発生するが、オランダ法人内において、連結親子会社間の貸借関係は相殺され消去されることになる。

このように、結局のところ、本件組織再編取引とこれに伴う本件財務関連取引によって、オランダ法人全体の負債は、9億5875万6494ユーロ減少した。(イ)Cグループでは、本件組織再編取引当時から現在に至るまでCMS(資金集中管理制度)を採用している。Cグループが採用しているCMSは、大企業が一般的に活用しているものと同じ制度である。

CMSを導入する経済的なメリットとして、親会社が一括して資金調達をすることで、グループ各社が直接行うよりも有利な条件で、機動的にかつ安定して借入れを行うことができることが挙げられる。”

“Cグループにおいては、グループ外部の銀行等から借入れを行うのはCのみであるところ、Cは、Cグループ法人(関連会社)全体の資産状況に基づくその信用力を活かして、有利な条件で、機動的にかつ安定して借入れや社債発行による資金調達を行うことができる。そして、Cグループの財務力が高まれば、Cの信用力もより高まる(信用リスクがより低くなる。)ため、いわゆるリスクプレミアム(利息の利率が上がること)を抑えることができ、Cの負債による資金調達力がより高まることになる。”

“他方で、Cグループの財務力が高まることにより資金調達力が高まることは、CグループのCMSに参加している原告を含むCグループ法人が、市場の状況等にかかわらず、機動的にかつ安定して何らのリスクを負担することもなく自国の通貨でCMSに基づき資金を調達できることになるということを意味する。すなわち、原告にとっては、銀行等の日本の金融機関から借入れをする場合に比べて、市場の状況や個別金融機関の状況に応じた個別の与信審査や交渉、実務手続等の手間を一切かけることなく、機動的にかつ安定して何らのリスクを負担することもなく自国の通貨で資金を調達できるようになるということである。このことは、原告において、経営の3要素であるヒト・モノ・カネのうちカネの心配をしなくて済むということであって、原告にとっては多大な経済的利益である。この意味で、Cグループの経済的利益は、最終的には原告の経済的利益と連動している。”

“本件組織再編取引等の前、日本法人にはD(E等のその子会社を含む。)、W及びZの3つの会社群があった。主要なレコード音楽会社であるDの親会社がオランダ法人であるHであったのに対し、Wは親会社がオランダ法人であるVである。またZの親会社は英国法人で58あるYであって、各社の親会社は異なっていた。

このように本件各日本法人の間に直接の資本関係がなく、持株会社も存在しなかったため、日本における事業を統一的に管理することが困難な状況であった。そのため、日本における事業を統一的に管理し、将来買収する会社の株式を統一的に保有するために、持株会社を設けてその傘下に他の日本の関連会社を子会社として帰属させることが必要であった。”

“また、本件各日本法人は、業務遂行の指揮監督を英国法人であるaから受けていたが、上記のとおりD及びWの親会社はオランダ法人であるH及びVであり、オランダ法人と資本関係があったものの、英国法人とは資本関係がなく、資本関係と指揮監督関係に齟齬が生じていた。そのため、資本関係と指揮監督関係を一致させて日本法人を合理的・効率的に管理するために、DとWについて、英国法人と資本関係を持たせる必要があった。さらに、Cグループは、買収により日本の音楽出版事業会社であるWを傘下に収めたが、Cグループは既にEという音楽出版事業会社を有していたため、これらを合併により1つの法人とすることで、音楽出版事業会社として経営効率を高めることが必要であった。”

“本件組織再編取引の後、英国法人の最上位にあり、英国法人の持分会社であるIの傘下に日本法人を置くことにより、日本法人と英国法人との間の事業遂行上の指揮監督関係と資本関係の統一化を図ることができた。その結果として、Cグループは、事業遂行上の指揮監督関係と資本関係が複雑に入り組んだ従前の体制に比して、経営の合理化・効率化を図ることができた。このように、事業遂行上の指揮監督関係と資本関係の統一を図ることにより、経営を合理化・効率化する(販売チャネルの獲得、営業ノウハウの共有、商品・サービス・価格支配力の向上、規模の拡大等による仕入、販売、物流、製造等に係るコストの削減)という経済的利益を生じさせたのである。”

“本件組織再編取引等の前、Xには約2億ポンドの余剰資金があった。Xは、この余剰資金約2億ポンドをCグループのCMSによってLに預金していた。Lは、Xから預かった余剰資金約2億ポンドを、Cに貸し付け、Cは、当該余剰資金約2億ポンドという貸借対照表リスク(貸借対照表に計上する外貨建ての金融資産に関する為替レート変動によるリスク)を有する外貨建ての金融資産を保有していた。Cは、ヘッジポリシーに従い、約2億ポンドのポンド資金に係る貸借対照表リスクを為替ヘッジする(リスクを避けるため、ある通貨と逆の動きを示す通貨の取引をする)ため、ポンドとユーロを交換し、将来の一定の時点で反対の交換をする通貨スワップ取引(本件ポンド・ユーロ通貨スワップ取引)の付随するユーロ建て預金を行った。ところで、その当時、ポンドの金利(4.41%)とユーロの金利(4.33%)の差は0.08%と極めて小さかったが、将来、ユーロ及びポンドの金利が変動することによって、為替ヘッジのための費用が発生するリスクは残っており、Cは、余剰資金約2億ポンドのポンド資金に係る貸借対照表リスクを消滅させることにより本件ポンド・ユーロ通貨スワップ取引を打ち切る必要に迫られていた。

もっとも、Xの当該余剰資金は、英国法上の1事業年度における配当額の上限を大幅に上回るものであったため、約2億ポンドの余剰資金を単純に配当によりCに還流させて、ユーロに両替することで貸借対照表リスクを消滅させるには、一定の年月を要する状況であった。そのため、本件組織再編取引を実行するに当たり、Cは、Cグループ外に預金していたXの余剰資金に由来するユーロ建ての預金を引き出し、本件ポンド・ユーロ通貨スワップ取引に59基づき、ユーロ資金を渡し、ポンド資金を受け取った。”

“Cは、その結果入手した当該約2億ポンドのポンド資金を、Bの原告に対する295億円(約2億ポンド相当額)の出資の原資として使用した。これにより、Cが本件ポンド・ユーロ通貨スワップ取引により為替ヘッジしていた分の約2億ポンドのポンド資金に係る貸借対照表リスクは消滅し、Cは、本件ポンド・ユーロ通貨スワップ取引を行う必要がなくなった。”

“一方で、本件財務関連取引の実行に必要であったポンドとユーロの両替により、Cは、ユーロ資金と引き換えに、1億9995万4332ポンドのポンド資金を入手した。Cは、入手した約2億ポンド(1億9995万4332ポンド)のポンド資金を、ユーロに両替して、ユーロ建ての負債を弁済した。このような取引により、Cグループ全体において資金調達費用の節約による財務上の利益がもたらされることが見込まれることとなった。”

“原告の間接的な完全親会社には米国法人であるMがあるところ、本件組織再編取引により、原告を含む日本の関連会社を合同会社とすることで、米国税制上、構成員課税(事業体が稼得した所得を、当該事業体ではなく当該事業体の構成員に帰属させて課税する、米国法上の制度である。)を選択でき、その場合、原告は、Mと法人格を同一とするMの支店として取り扱われることになる。

これにより、Mに対し、たとえば米国税制上のいわゆるCFC税制が適用される等のデメリットを回避することができる。”

“また、本件組織再編取引により、原告を含む日本の関連会社を合同会社にすることで、柔軟かつ機動的な事業運営を行うことが可能となる。

具体的には、合同会社には、機関設計に関する規制がないため、株式会社と異なり、社員間の合意で業務執行を行い(会社法590条1項)、必要に応じて業務執行社員(法人又は自然人)を選任することができ(同法591条、598条1項)、株式会社におけるような株主総会及び取締役の設置義務(同法326条1項)はなく、また、大会社(同法2条6号)に相当する規模の会社であっても会計監査人及び監査役の設置義務(同法328条、327条3項)がない点で、不要な機関設計に係る費用を削減しつつ、柔軟な事業運営を行うことが可能になる。”

“そして、上記のとおり株主総会及び取締役の設置義務がなく、社員間の合意で業務執行を行い、必要に応じて業務執行社員を設置することができる点で、機動的な事業運営が可能となる。

実際にも、Dは、本件組織再編取引等の前の最終事業年度(平成19年12月期)において優に5億円以上の資本金を有しており、大会社として、法律上の義務に基づき、監査役及び会計監査人を選任していたが、原告は、会社法上の大会社に相当する規模の会社であるにもかかわらず、会計監査人及び監査役を設置しないことで監査費用を削減できた。

また、原告においては、法人であるBを業務執行社員とすることにより、機動的な事業運営を可能にしたものである。”

“本件組織再編取引当時、日本において、当時のCグループ外の音楽会社の買収が検討されていた。このため、本件組織再編取引により、任意の時期にCグループ外の日本の音楽会社を買収し、必要に応じて適切な時期に適切なCグループの関連会社と合併させることを可能にする、受皿の機能を果たす統括会社(すなわち本件組織再編取引後の原告)を設ける必要があった。

実際に、このような買収に必要な体制を整えた後、平成25年4月●日に、原告は日本における株式会社Ⓒを吸収合併し、事業を拡大した。エCグループの財務の合理化(目的④及び⑤)について(ア)Cグループが全世界で買収を繰り返して被買収企業の余剰資金を取り込んだことや、Dの堅調な業績を反映して、日本の関連会社には円余剰資金約300億円が生じていた。”

“円余剰60資金は、CMSに基づきLを介してCが保有しており、Cは当該外貨建て金融資産の貸借対照表リスクをヘッジするために通貨スワップ取引を行っていたため、ユーロ建ての高い金利を享受できない状況にあった。また、オランダ関連会社は営業利益の水準に比して過大な負債を抱えていた一方、日本の関連会社は、やはりDの堅調な業績を反映して営業利益の水準に比して負債が小さく、Cグループ内部の負債純額もマイナス(純額で債権を持つ)という状態となっており、Cグループからユーロ建てでみると、円建ての資産の存在により為替リスクが生じていた。”

“そのため、円余剰資金を解消するとともに、日本の関連会社に負債を導入して、為替リスクをヘッジする必要があった。

円余剰資金の解消及び日本の関連会社への負債の導入を達成すれば、Cグループ全体の財務力が高まり、また原告が本件買収を行うための資金を調達することができるため、日本の関連会社の利益につながるものであった。”

“Cにおいては、ユーロ建てで貸借対照表を作成しているところ、原則として、貸借対照表リスクの全てについて、為替ヘッジを行うヘッジポリシーを有していた。

そして、Dは、CグループのCMSに基づき、余剰資金約300億円をLに円建てで預金していた。Lは、Dから預かった余剰資金約300億円を、Cに対して貸し付け、Cは、約300億円の円資金という貸借対照表リスクを有する外貨建ての金融資産を保有していた。

Cは、Cグループ外の銀行にこの約300億円の円資金を預金するに当たり、貸借対照表リスクを為替ヘッジする必要があった。

そのため、上記約300億円の円資金につき、円をユーロと交換し、将来の一定の時点で反対の交換をする通貨スワップ取引(本件ユーロ・円通貨スワップ取引)の付随するユーロ建て預金をした。通貨スワップ取引では、異なる通貨の金利差が生じるため、これを調整するために、金利の高い通貨の元本を受け取った当事者は、低い金利の通貨を受け取った相手方にこれを調整するための支払をしなければならないから、本件ユーロ・円通貨スワップ取引の付随するユーロ建ての預金は、経済的には円建ての預金と同様の運用効果を有していた。すなわち、Cにおいては、平成21年(2009年)における日本円の運用利率を年0.97%(運用期間6ヶ月の場合)、ユーロの資金調達費用を年4.33%(調達期間6ヶ月の場合)と見積もっており、円及びユーロの金利に差異が存したため本件ユーロ・円通貨スワップ取引による為替ヘッジを継続すると、同取引の対象となる元本にユーロと円との金利差(3.36%)を乗じた額を基準とした費用を負担することとなり、ユーロ建ての預金の高い金利(年4.33%に近似する利率)をそのまま享受することができなかった。もし為替ヘッジが不要となり、本件ユーロ・円通貨スワップ取引の付随しないユーロ建ての預金を行うことができれば、同取引に係る費用は不要となることが見込まれた。”

“そのためCは、上記のユーロ建ての預金を引き出し、本件ユーロ・円通貨スワップ取引に基づき、ユーロ資金を渡すことと引き換えに約300億円の円資金を受け取った。

そして、Cは、300億円の円資金を、原告に対する貸付け(本件借入れの一部)の原資として使用した。これにより、Cが通貨スワップ取引により為替ヘッジしていた分の300億円の円資金に係る貸借対照表リスクは消滅し、Cは、本件ユーロ・円通貨スワップ取引を継続する必要がなくなり、その費用を節約することができた。一方で、本件組織再編取引の実行に必要であったグループ内の外国為替取引(円とユーロの両替)を行った結果、Cは、297億2568万円の円資金を入手した。

Cは、入手した297億2568万円の円資金を、ユーロに両替して、ユーロ建ての負債を弁済した。61以上のとおり、Cが、本件ユーロ・円通貨スワップ取引を終了させ、同取引に係る費用を節約した上で、ユーロ建ての負債を弁済することによって、Xのポンドの余剰資金についての本件ポンド・ユーロ通貨スワップ取引を終了させ、ユーロ建ての負債を弁済した効果(上記ウ(ウ))と併せて、Cグループ全体において平成21年(2009年)には820万ユーロ、平成22年(2010年)には810万ユーロの資金調達費用の節約による財務上の利益がもたらされることが見込まれることとなった。”

“これにより、Cの財務が強化され、その信用が大きく増したのであり、CMSに参加していた原告は、これによる経済的利益を享受することができたものである。オ本件借入れは独立当事者間の取引と同じ経済条件でされた行為であること原告がCグループに属さない独立した当事者である法人であると仮定した場合にそのような原告が本件借入れを行うことがおよそあり得ないか否かを検討するに、被告自身も本件借入れが独立当事者間の経済条件で行われたことを争っていないように、原告が独立した第三者である法人であると仮定した場合であっても、そのような原告が本件借入れを行うことがおよそあり得ないとはいえない。”

“そもそも、本件組織再編取引の後の、本件利息を損金の額に算入したCグループの日本における法人税の負担は、原告が独立当事者であるとした場合における法人税の負担と同額である。すなわち、被告が主張するとおり、経済的合理性の有無を内国法人についてのみ判断するとしても、原告は本件借入れと同様の利率、条件により借り入れて本件買収等を行うことができるから、その場合に利息を損金の額に算入することができるし、本件借入れの利率や条件が独立当事者間のそれと異ならない以上、本件借入れをするか否かは経営判断であって、法人税法132条1項の適否に際し、その経営判断の当不当に立ち入った判断をすることはできない。”

“原告は、オランダ法人の債務の債務引受けをしたのではないし、本件買収によりDの企業価値相当額の株式を取得したうえで、本件合併により同社を吸収合併して、その企業価値全体を承継したのであり、原告の純資産全体を時価ベースでみれば、原告の企業価値は何ら損なわれていない。

本件買収時に、Dは多額の「のれん」を有していたことから、原告は、「のれん」を含むDの企業価値全体を把握することのできる鑑定評価を行った上でD株式を取得している。「のれん」は、定量的には、ある企業の取得原価(すなわち、買収価額)と当該企業の貸借対照表に計上されている純資産の時価との差額として把握される。

かかる「のれん」を計上した貸借対照表を作成して資産の実態を把握しようとすると、原告のD株式取得対価は1144億1800万円(取得に要した付随費用を含めると1144億3196万2396円)であり、またDの平成20年12月31日時点での貸借対照表に計上されている純資産の価額は315億3779万8166円であるから、これらの差額である828億9416万4230円がDの「のれん」を構成することになる。”

“このように、原告は本件借入れにより増加した負債に対応する資産を有しているのであり、負債だけが増えたわけではない。

さらに、当該「のれん」の譲渡は、通常の資産譲渡と同様に課税の対象取引となり得るのであり、本件合併が適格合併に該当するため原告については課税が繰り延べられたものの、将来、原告が事業譲渡をした場合には、当該「のれん」は譲渡益として実現して課税対象になるのであるから、原告は、本件一連の行為によって不当に法人税を免れたものではない。

仮に被告が主張するとおり本件一連の行為を否認しつつ本件において課税し、将来、62原告が事業譲渡した際には本件一連の行為により原告が「のれん」を取得したことを前提として課税するのは一貫しない。”

“いわゆるデット・プッシュ・ダウンの方式(第三者間で行われるデット・プッシュ・ダウンの方式による買収においては、買収のためのビークル〔受皿会社〕としての法人を実質的買収者が設立し、同ビークルが負債により調達した資金を対象会社の買収資金に充て、その後対象会社を吸収合併するという取引形式も一般的に取られる。)による買収について、被告は経済的合理性があることを認めている。本件借入れ及び本件買収は独立当事者間の経済条件で行われたものである以上、本件買収及び本件借入れは、原告からみた場合、第三者間で通常行われるデット・プッシュ・ダウンの方式による買収と何ら変わりがない。

被告の主張どおり不当性要件該当性の判断を内国法人のみを対象として行うのであれば、外国法人であるCグループ法人は、原告からすれば別個独立の別法人なのであるから、買収のための借入れを、Cグループからしたことをもって、経済的合理性を否定するのは一貫しない。”

国税庁の主張

“いわゆる同族会社の行為又は計算の否認規定である法人税法132条1項は、同族会社の行為又は計算を容認した場合に生じる法人税の負担の減少結果(税負担減少結果)が「不当」と認められるときに、税務署長に同族会社の行為又は計算を否認する権限を与えている。

同項は、その行為又は計算にかかわらず税務署長の認めるところにより課税標準等を計算することができると規定されているとおり、同族会社の私法上の行為を否認するのではなく、当該私法上の行為が実在し、それが私法上有効なものであっても、課税負担公平の原則の見地からそれを租税法上否認する、いわば当該私法上の行為から生ずる租税法上の効果を否認する規定である。”

“法人税法132条1項の文言解釈からすれば、「法人税の負担を不当に減少させる結果となる」と認められるか否かの判断に当たって、同族会社に租税回避の意図、目的等があることは要件とされていない。

主観的な意図、目的等が要件とはならないことは、立法当初は主観的要件が明文化されていたにもかかわらず、その後の改正によって主観的要件が削除されたという同項の改正の経緯に照らしても明らかである。

したがって、法人税法132条1項の適用に当たり、同族会社の租税回避の意図、目的といった主観的要件は不要であり、同族会社の行為が租税回避の意図、目的に基づいて行われたものでなくとも、客観的に見て、同族会社の行為又は計算により法人税の負担を不当に減少させる結果を生じさせたと認められる場合には、同項の適用により、その税負担減少結果を「不当」なものとして否認することができるというべきである。”

“法人税法132条1項の趣旨は、元来、多数の株主又は社員により所有されている一般の会社にあっては、多数の株主等は必ずしも利害が一致しないため、意思決定過程においても反対者の意思が反映し、一部の者のみによって意思決定がされることが比較的少ないのに対し、同族会社は、少数の株主等が多数の議決権を有する会社であるから、比較的利害を同一にしているこれらの者の意思によって会社の行為又は計算を自由に支配することができ、株主等と同族会社を通じて課税負担を不当に軽減することが比較的容易であるため、同族会社と非同族会社との課税負担の公平を期するために、税務署長に対し同族会社の行為又は計算を否認する権限を与えたものである。”

“このように同項が、同族会社と非同族会社との税負担の公平を維持する趣旨で設けられ、その否認の対象を同族会社等の行為又は計算に限定していることに照らせば、非同族会社(独立当事者間)であっても容易になし得る行為又は計算が同項の対象になるとは考え難い。

そこで、同族会社の行為又は計算を容認することにより生じる税負担減少結果が同項にいう「不当」に該当するためには、当該行為又は計算が、同族会社でなければ通常なし得ない行為又は計算で、かつ、経済的合理性を欠くものに限られると解される。”

”以上のとおり、法人税法132条1項の「法人税の負担を不当に減少させる結果となる」と認められるか否かは、同項の趣旨に照らせば、経済的、実質的見地から、純粋経済人の行為として不合理、不自然な行為と認められるか否かという客観的、合理的基準により判断されるべきである。

そして、同項の趣旨が、同族会社と非同族会社との課税負担の公平を維持することにあることに鑑みれば、同族会社の行為又は計算が、純粋経済人として不合理、不自然なもの、すなわち、経済的合理性を欠く場合には、同族会社の行為又は計算が異常ないし変則的で租税回避以外に正当な理由ないし事業上の目的が存在しないと認められる場合のみならず、独立、対等で相互に特殊な関係のない当事者間で通常行われる取引と異なっている場合なども含まれ得ると解するのが相当である。”

“法人税法132条1項の文理からすれば、「その法人の行為又は計算」が一つの行為又は計算でなければならないとは解されない。同族会社の税負担減少結果を生じさせる行為又は計算の中には、一つの行為又は計算により直接当該結果を生じさせる場合もあれば、同族会社の税負担減少結果を直接生じさせる直接起因行為のみならず、当該行為計算の前提となっている複数の行為又は計算が存在し、これら一連の行為又は計算が積み重なり全体として税負担減少結果をもたらす場合も当然に想定される。”

“すなわち、同族会社の行為としては、同族会社間の行為、同族会社と株主との間の行為などがあるが、これらの中には、同族会社間又は同族会社と株主との間で複数の取引が積み重ねられたり、2以上の同族会社や株主による複数の取引が行われる場合も当然に想定されるところ、これら同族会社らの複数の取引により不当に税負担減少結果が生ずる場合も当然に法人税法132条1項の趣旨が妥当する。

このように経済的合理性のない行為を含む複数の取引が積み重ねられることなどにより税負担減少結果をもたらしたにもかかわらず、直接起因行為のみが同項の「その法人の行為又は計算」に該当し、直接起因行為は直ちに経済的合理性を欠くとはいい難いため否認できないということであれば、同項の趣旨が没却されることは明らかである。”

“したがって、法人税法132条1項の趣旨からしても、同族会社間等による複数の行為又は計算が積み重なることによって税負担減少結果が生じている場合には、当該複数の行為又は計算を一体として「その法人の行為又は計算」に該当すると解し得るというべきである。(イ)本件一連の行為を構成する各行為(本件設立、本件増資、本件借入れ、本件買収及び本件合併)のうち、直接起因行為は本件各事業年度の原告の損金の額を増加させた本件借入れである。”

“しかしながら、本件一連の行為を構成する各行為間の関係を見ると、①Bを100パーセント親会社とする同族会社である原告を設立し(本件設立)、②原告がBから295億円の追加出資を受ける(本件増資)とともに、③原告がKから866億6132万円の借入れをし(本件借入れ)、④原告が上記②及び③により調達した資金を用いてHからD株式を購入した上(本件買収)、⑤原告がDを吸収合併すること(本件合併)により、Dが行っていた音楽事業やDの資産、負債等を合併後の原告に全て引き継ぎつつ、上記③で負担した本件利息を損金算入することにより、Dないし原告の欠損金額を増加させ、又は課税対象所得や法人税の額を減少させたものである。”

“このように、本件一連の行為は、原告を中心とするCグループ法人の行為として、それぞれ先行する行為を前提として積み重ねられた行為であり、その結果、Dないし原告の欠損金額が増加し、又は課税対象所得や法人税額が減少したのであるから、本件一連の行為が一体として税負担減少結果を生じさせたものというべきである。

加えて、本件一連の行為は、原告の属するCグループが策定した本件再編成等スキームに基づき、そのスキームどおりに実行されたものであるから、なおさら本件一連の行為は一体として「その法人の行為」に当たるというべきである。”

“仮に、Dないし原告の行為ではない本件設立は「その法人の行為又は計算」に当たらないとしても、本件一連の行為のうち、本件設立を除く各行為が「その法人の行為又は計算」に当たるというべきである。

仮に複数の行為が「その法人の行為又は計算」に該当することはないとしても、本件借入れは「その法人の行為又は計算」に該当するというべきである。”

“法人税法132条1項の規定が、少数株主等の意思によって同族会社の税負担が不当にゆがめられることを防止する趣旨のものであることからすれば、同族会社の行為又は計算が経済的合理性を欠き、法人税の負担を不当に減少させる結果となると認められるか否かは、税負担減少結果が生じる内国法人である同族会社からみて経済的合理性が認められるか否かによって判断されるべきである。もっとも、単に、形式的に、税負担減少結果が生ずる内国法人である同族会社の見地から検討しただけでは、経済的合理性の有無について適切な判断ができない場合があることは明らかである。

税負担減少結果が生ずる内国法人である同族会社と経済的、実質的に同一視される法人があり、両法人が一体となってした行為又は計算については、内国法人である同族会社の行為又は計算として、その経済的合理性の有無を判断するべきである。”

“また、法人税法132条1項の「不当」性の有無、すなわち経済的合理性の有無を判断するに当たっては、私法上の行為の形式面にとらわれず、経済的、実質的に観察することが許容されるというべきであり、したがって、形式的にみる限りは別個の法人格を有するとしても実質的には同一視されるべき両法人を一体として「不当」性を検討することは、当然に同項の解釈として許容されているというべきであるし、同項の文言からしても、経済的合理性の有無について、税負担減少効果が生ずる内国法人の側から見る際に、これを形式的に単体の法人に限定しなければならない文理上の理由はないというべきである。”

“同族会社の行為又は計算が経済的合理性を欠く行為か否かは、その株主である親会社等からみて判断すべきではなく、あくまでも法人税の負担が減少する主体である内国法人である同族会社から見て判断すべきである。このことは法人税法132条1項の趣旨からして明らかである。すなわち、同項の趣旨は、同族会社の場合、比較的利害を同一にしている少数の株主等の意思によって、会社の行為又は計算を自由に支配して同社の課税負担を不当に軽減させることが比較的容易であることに鑑み、非同族会社との課税負担の公平を期するため、同項の要件を充足した行為又は計算を否認する権限を認めたものであって、少数株主等の意思によって当該内国法人である同族会社の税負担が不当にゆがめられることを防止するものであるから、行為又は計算が経済的合理性を欠くか否かを、当該少数株主等の観点で判断することは相当ではなく、あくまでも法人税の負担が減少する当該内国法人である同族会社の観点に立ってこれを判断すべきことは当然である。”

“Cグループの日本国内での音楽事業の実態についてみると、これを行う内国法人として、原告が設立される以前からDが存在しており、Dとは別個に原告が独立して存在し続ける固有の理由があったとは認められない。すなわち、原告とDは、平成20年11月●日付けで吸収合併(本件合併)に関する契約を締結したところ、これは、法人税法2条12号の8(平成22年法律第6号による改正前のもの。)の適格合併に該当するものであった。

本件設立から本件合併までの各行為は約3か月間という短期間で行われたところ、原告は、この約3か月間に、固有の事業や従業員を有しておらず、事業活動も行っていなかった。そして、本件合併後の原告においては、Dと比較したところで、社名と組織形態を変更したのみで、役員、従業員、事業内容に変わりはなく、Dの有していた資産・負債をそのまま引き継ぎ、Dが行っていた日本国内のCグループの音楽事業を引き続き行うこととなったが、登記上の目的、部署名、意思決定機関、得意先や在庫商品について特段の違いは生じておらず、日本国内におけるCグループの支配関係や資本関係につき実質的な変更もなされていない。”

“そうすると、Cグループの日本国内での音楽事業の活動実態を客観的に観察すれば、原告は、「Dを内容はそのままに形式的には別の合同会社に置き換えるために作られた会社」であり、実質的には、本件一連の行為により、Dが合同会社に組織変更しただけのものであるといえる。したがって、事業活動の実態を客観的に見れば、原告とDは、本件合併前から、各々が別個に独立して存在し続ける固有の理由があるものとして存在していたわけではなく、経済的、実質的に同一視される一体のものであったというべきである。”

“本件借入れは、K(貸主)と原告(借主)との間で締結された金銭消費貸借契約に基づき、その借入金額は866億6132万円、平成26年(2014年)10月29日までの利息は年6.8%とするものである。本件借入れに係る返済は平成40年(2028年)10月29日に終了し、原告は当該契約終了日に本件借入れの残高全額を、経過利息等とともに返済することとされ、また、原告は平成21年(2009年)10月29日までであれば、300億円を限度として、借入れの一部返済を行うことができ、平成26年(2014年)10月29日以降においては、いつでも借入れの全部又は一部の返済をすることができるとされている。なお、本件借入れには、担保は付されていない。

このように、原告は、本件設立から本件合併までの約3か月の間に、Kから、866億6132万円もの本件借入れをしたところ、その返済や利払いについては、本件借入れの後に本件合併を行うことを前提に、Dが有していた資産やDが行っていた音楽事業による収益力を当てにしたものであった。

すなわち、このような本件借入れにおける返済や利払いの予定については、本件再編成等スキームにおいて、当初から計画されていたものであり、原告は、平成21年3月31日、本件借入れの元本の一部である300億円及びこれに対する利息である8億6700万円(源泉徴収後は7億8030万円)をKに支払い、同年10月29日には、本件借入れの元本の残額に対する利息47億7348万3229円を支払い、平成22年10月29日には、同残額に対する利息39億0648万3229円を支払ったところ、いずれの支払についても、原告が本件合併により得たDの資産又はDの音楽事業による収益力から返済したものである。”

“以上のとおり、Kから本件借入れを行い、本件借入れに係る債務を負ったのは原告であるものの、本件借入れをすることで負う債務の返済や利払いは、原告固有の資産や収益力ではなく、Dが有していた余剰資金等の資産又はDが行っていた音楽事業による収益力によって支払うことが予定され(そうでなければ原告固有の資産や収益力をもって返済や利払いをすることはおよそ不可能であった。)、実際にもDが有していた資産や収益力をもって支払われたものである。このように、本件借入れは、実質的にみれば、Dの存在を抜きにしてはあり得ない行為であったものであり、原告とDが一体となってした行為であったというほかないものであるから、原告とDは、経済的、実質的に同一視される一体のものであったというべきである。”

“本件における原告の行為は経済的合理性がないこと(主位的主張及び予備的主張1に係る当てはめ)ア本件一連の行為は同族会社でなければ通常なし得ない行為であること(ア)Cグループ内で資金還流があったことCグループにおいては、本件一連の行為を含む日本国内の組織再編に伴う取引等について、平成20年(2008年)10月29日に行われた資金の会計処理(本件財務関連取引)を全体としてみると、原告がD株式を取得した原資である本件増資及び本件借入れに係る資金は、CからCグループ法人を経由して原告に提供されたものであり(Cから原告への資金提供)、また、原告からHに支払われたD株式の取得代金は、Cグループ法人を経由して再度Cに還流された(原告からCへの資金回収)という会計処理がされているといえる。すなわち、Cを起点として拠出された本件借入れに係る866億6132万円と本件増資に係る295億円の原資となる合計1161億6132万円の資金のうち、D株式の取得代金である1144億1800万円は、原告を含むCグループ法人を経由して、最終的には、再びCに戻っているのであり、上記資金が還流されている。”

“このことを原告の視点から見れば、D株式の取得代金の原資となった本件増資及び本件借入れに係る資金は、原告自身がHに対して支払ったD株式代金がCグループ法人間を経由して還流されたものといえ、本件一連の行為は、上記のようなCグループ内の資金還流によって初めて実行可能なものであるといえる。

また、上記一連の資金の流れにおいては、原告がCグループ外部に対して支払うべき費用相当額及び原告がYに支払うべきZ株式の代金相当額以外の金員については、実際の資金を必要としないものであった。すなわち、C、X及び原告以外のCグループ法人は、会計処理上、入金額と出金額が同額であったため、平成20年10月29日の一連の取引(本件財務関連取引)による資金の増減はなく、上記一連の資金の流れの中で実際の資金を要しなかったものである。他方、会計処理上資金の増減があったC、X及び原告の3法人については、それぞれ、①Cにおいて2億7432万円の減少、②原告において2億7400万円の増加、③Xにおいて32万円の増加があった。”

“まず、上記①のうちの2億7400万円及び②については、原告がD株式の取得に係る付随費用及び本件増資に伴う登録免許税等の諸費用として支出することが見込まれる資金2億7400万円を、Cが本件増資及び本件借入れを通じて原告に提供したものである。

また、上記①のうちの32万円及び③については、原告が、Cから本件増資及び本件借入れを通じて提供された資金の中から、Z株式の取得代金として支払うべき資金32万円をXに支払ったものである。このように、Cグループ内で平成20年10月29日に行われた一連の資金の流れのうち、実質的な資金の移動があったのは、原告がCグループ外部に支払う見込みの費用相当額2億7400万円及びZ株式の代金相当額32万円のみであって、それ以外の部分については実際の資金を必要とすることなく、Cグループ内の資金還流(循環取引)によって実行されたものである。”

“このようなCグループ法人間の資金還流を行わなければ、原告がD株式を取得するための約1144億円もの資金を調達することはできなかったのであるから、本件一連の行為は、上記資金還流によって初めて実現可能なものということができる。

そして、本件においては、原告を含む全ての取引当事者がCグループ法人であり、親法人が子法人の意思決定を自由に支配することができる同族会社であるからこそ、上記のような複雑かつ多額の資金還流(循環取引)を実質的な資金を要さずに実行することができたのであり、本件一連の行為は、全ての取引当事者がCグループ法人であるという同族会社でなければ通常なし得ない行為であるといえる。”

“現実に行われた決済の状況についてCグループ内で平成20年10月29日に行われた一連の資金の流れ(本件財務関連取引)のうち、本件資金決済として実際に行われた入出金はその一部のみであるが、残高のない本件C口座から立替資金を出金するなどした資金を、本件各口座を経由させた上で最終的に本件C口座に還流したものといえる。

このように、本件資金決済は、Cを起点として、Cグループ法人の本件各口座を経由して本件C口座に再び資金を還流するというものであるところ、本件資金決済に係る送金は、それぞれ多額であり、かつ、それぞれ複数のCグループ法人名義の口座を経由するという複雑なものであるにもかかわらず、午前9時10分から午前11時16分までの2時間余りの短時間で処理されており、全ての取引当事者がCグループ法人という同族会社であるからこそ実行可能なものということができることから、同族会社でなければ通常なし得ない行為というべきである。”

“また、一つの取引に一つの決済が伴うというのは、独立当事者間の通常の取引における原則的な決済方法と考えられるところ、上記のように、本件一連の行為に伴って行われた複数の当事者間の複数の取引に係る会計処理について、大半の資金移動を帳簿上の処理により省略した形で資金決済が行われているのは、本件各口座間で行われた本件資金決済の当事者が全てCグループ法人という同族会社であればこそ可能であったというべきである。この点、独立当事者間の通常の取引においても、事務の省力化や決済手数料の節減という観点から中間的な決済を省略したり、また、当事者間に従前の取引に基づく債権債務関係が存在する場合等には、それらの債権債務を精算した上で必要最低限の資金移動のみを行うよう取り決めたりして、資金決済を省略することもあり得ることといえる。しかしながら、本件資金決済において必要最小限の資金移動を行うのであれば、e銀行のC名義口座からd銀行渋谷明治通支店の原告名義の口座に対して直接2億7432万円の送金を行うだけで足りたはずである。”

“このように、仮に、Cグループが決済手数料等の節減のために必要最低限の資金移動による決済のみを行い、会計処理に対応した決済を省略したのだとしても、C名義の上記口座及び原告名義の上記口座以外の預金口座に資金を通過させる合理的な理由は見当たらず、これらの資金移動を行う必要性は認められないというべきである。”

“原告は、本件借入れ当時いわゆるペーパーカンパニーであり、見るべき資産や近い将来相当の収益が得られる見込みのある事業も有していなかったにもかかわらず、同じくCグループに属する同族会社であるKから、無担保で約866億円もの多額の融資を受けたというのであって、このような融資はCグループ法人という同族関係を前提としなければ到底あり得ないものであった。したがって、本件借入れ自体に着目しても、本件借入れは原告がCグループ法人という同族会社でなければ通常なし得ないものであったことは明らかである。”

“原告の意思決定の経緯について本件一連の行為に係る原告の意思決定の経緯についてみると、Bから原告に対する295億円の本件増資は、平成20年10月29日午前9時30分に決済がされているが、原告が、その意思決定機関であるマネジメント・コミッティーにおいて、本件増資について承認したのは、同日午前11時から午前11時2分までのことである。同様に、原告のKからの本件借入れについては、同日午前9時50分に決済がされているところ、原告がマネジメント・コミッティーにおいて本件借入れを承認したのは、同日午前11時2分から午前11時4分までのことであり、原告からHに対するD株式代金の支払についても、午前10時48分に行われているにもかかわらず、原告がマネジメント・コミッティーにおいて本件買収を承認したのは、同日午前11時4分から午前11時6分の間のことである。原告の業務執行規程上、原告の意思決定機関はマネジメント・コミッティーであるところ、本件一連の行為のうち本件増資、本件借入れ及び本件買収については、原告の意思決定機関であるマネジメント・コミッティーによる承認が行われる前に、資金の決済が実行されており、原告の意思決定とその実行との前後関係が逆転している。”

“このように、原告の意思決定がされる前に、意思決定に基づかない資金決済が先行して実行されているのは、原告がCグループ法人という同族会社であり、その意思決定が親会社によって自由に支配されているためである。

上記のような原告の意思決定の経緯からしても、本件一連の行為は、原告がCグループ法人という同族会社であればこそ実現可能であったものであり、同族会社でなければ通常なし得ない取引というべきである。”

“以上のとおり、本件一連の行為は、会計処理上も実際の資金決済の上でも、Cグループ内の資金還流(循環取引)を前提として初めて実行可能なものである上、原告の意思決定機関であるマネジメント・コミッティーによる承認前に資金決済の一部が行われており、このような取引は、全ての取引当事者がCグループ法人であって、Cが原告の意思決定を自由に支配し得るという同族会社であればこそ実現可能なものである。

したがって、本件一連の行為は、同族会社でなければ通常なし得ないものであることが明らかである。なお、このことは、仮に予備的主張1又は予備的主張2を前提としても同様である。”

“法人格と組織形態の変更による経済的な影響はないこと本件一連の行為の前において、Cグループ法人で日本国内の音楽事業を行っていたのは株式会社であるDであったが、本件一連の行為の後においては、合同会社である原告に変更された。

しかしながら、平成20年12月31日現在の原告は、事業拠点となる固定的施設や従業員を有しておらず、売上高等の事業活動を示す収益計上もなかった。このように、原告は、本件設立(平成20年10月●日)から本件合併(平成21年1月●日)までの約3か月間、固有の事業所や従業員を有しておらず、事業活動も行っていないいわゆるペーパーカンパニーというべき状態にあった。他方、①Dが作成した想定問答集には、原告がDの全ての事業と従業員を引き継ぎ、事業内容も同じであって、単に社名と組織を変更するのみで事務運営は全く変わらないことが記載されていたほか、②原告が報道関係者向けに作成した「合併、及び役員人事に関するお知らせ」と題する文書には、原告は、Dと合併してDの全ての権利義務を承継したところ、Cグループに属する法人の100%出資による日本法人であるという位置付けに変わりはなく、事業内容も従来どおりであり、Dの役員が引き続き原告の役員であることが記載されていた。”

“さらに、③原告の登記簿上の目的の内容は、Dのそれと同一であり、Dと原告の事業部の部署名もその多くがそのまま引き継がれていたほか、④Dにおいて一定の議事を審議するために行われていた取締役会と同様に、原告においても、一定の議事を審議するためにマネジメント・コミッティーが置かれており、本件合併直後の平成21年1月5日に開催されたマネジメント・コミッティーにおいては、Dによる平成20年の音楽事業の売上げと利益に係る報告が行われるとともに、原告による平成21年の音楽事業に係る目標設定をも併せて審議していた。”

“加えて、⑤本件合併直前のDの売掛金の相手先と本件合併後の原告の売掛金の相手先に変わりはなく、在庫製品の種類や金額規模を比較しても、その事業内容が変化したと認めるに足りる違いはない。

このように、本件一連の行為の前後で、日本国内の音楽事業を行う主体が株式会社であるDから合同会社である原告に変わったことは、単なる社名と組織形態の変更にすぎず、事業内容等の実質的な変更をもたらすものではなかった。

したがって、本件一連の行為により日本国内で音楽事業を行うCグループ法人(Dないし原告)の法人格や組織形態に違いを生じたことにつき、事業運営上実質的な意味があったと認めることはできない。

むしろ、本件において組織形態を合同会社とするための方法としては、株式会社であるDを合同会社に組織変更するのが通常であり、組織形態の変更のためにあえて合同会社を新規設立した上でこれと合併させるというのは、経済的合理性のない迂遠な方法といわざるを得ないのであって、経済的、実質的見地から客観的に見て不合理、不自然というべきである。”

“本件一連の行為の前において、日本国内で音楽事業を行うDの直接の親会社はHであったが、本件一連の行為の後において日本国内の音楽事業を行うこととなった原告の直接の親会社はBであるから、日本国内の音楽事業の主体となるCグループ法人の直接の親会社はHからBに変更されている。しかしながら、日本国内で音楽事業を行うCグループ法人(Dないし原告)の資本関係を遡った場合、本件一連の行為の前後いずれにおいても、Uに行きつくことに変わりはない。そして、B及びH並びにそれぞれこれらの直接の親会社であるI及びJは、いずれも従業員を有しておらず、事業拠点となるような固定的施設もないほか、中間持株会社としての投資収益以外に収益の計上がない。”

“すなわち、これらの各社は、いずれも固有の事業所も従業員も有しないいわゆるペーパーカンパニーであり、日本国内で音楽事業を行うCグループ法人(Dないし原告)に対して事業上何らかのコントロールを及ぼすことができるような機能を有しているものとはいえない。また、税務調査の際、フランスからCの税務・財務担当者が来日し、調査担当者に対して本件再編成等スキームについて説明したことや、その目的や計画を記載した文書の作成者や本件再編成等スキームに係るメールの送信者がCに所属する者であったことからすれば、少なくとも税務・財務面におけるプランニングや対外的対応は、組織再編の前後を問わず、究極の親会社であるCが主体となって行っていたものと認められる。”

“したがって、日本国内で音楽事業を行うCグループ法人(Dないし原告)の親会社がHからBに変更されたとしても、両者ともペーパーカンパニーであったことからすれば、Cグループ内の支配関係に実質的な変更はなく、日本国内の事業運営に具体的な影響を及ぼしたものとは認め難い。以上のことからすれば、本件一連の行為の前後で、日本国内で音楽事業を行うCグループ法人(Dないし原告)に対する実質的な支配関係及び事業運営には何ら変更がないものと認められる。”

“本件一連の行為の前において、日本国内の音楽事業を行っていたDの資本金は35億6100万円であったのに対し、本件一連の行為の後において、原告の資本金は295億0200万円となり、日本国内の音楽事業を行う主体の資本金が形式的には約260億円増加した。

しかし、Dの平成20年12月期末において、Dは、資本準備金として32億5000万円、利益準備金、固定資産圧縮積立金及び繰越利益剰余金の合計額として約247億円の利益剰余金を計上しており、純資産の部(株主資本)の残高としては、資本金額35億6100万円に上記資本準備金及び利益剰余金の合計約279億円を加えた合計約315億円を計上していた。他方、原告は、平成20年12月期末において、純資産の部(株主資本)の残高として約284億円を計上していた。”

“そうすると、本件合併直前のDと本件合併後の原告とを比較して、資本金額が約260億円増加したというのは、本件合併直前のDにおいて、株主資本のうち資本準備金及び利益剰余金として計上していた金額を資本金に振り替えて組み入れたのと同視することができる。すなわち、日本国内で音楽事業を行うCグループ法人(Dないし原告)の株主資本の規模(金額)という実質的な観点から見れば、本件合併直前のDの株主資本は約315億円であり、本件合併後の原告の株主資本は約284億円であるから、株主資本の規模に大きな変更があったとはいえない。したがって、資本金額の増加といっても、株主資本の内訳(組み入れた科目)が変更されたにすぎないということができ、実質的に意味のある変更とはいえない。”

“本件一連の行為の前において、Dは、実質的に固定的な負債を有していなかったのに対し、本件一連の行為の後においては、原告に固定的な負債866億6132万円が新たに生じた。原告は、本件借入れ及び本件増資により得た資金を用いて、D株式という資産を取得したが、原告が取得したD株式は、本件合併に伴い、抱合い株式消滅損失の計上により消却処理されて消滅した結果、原告は経済的に何ら得るものはなく、財務上544億6336万7532円の債務超過となった。

他方、原告は、本件合併により、Dの有していた資産・負債をそのまま引き継ぎ、日本国内でCグループの音楽事業を行うこととなったものの、かかる変更は実質的なものとは認め難い。また、Dないし原告において、本件一連の行為を通じて、新たな資産を取得したり、新たな収益が生じるなど、何らかの経済的価値の流入があったとは認められず、かつ、将来的に収益の増加が見込まれることとなったなどの事情も認められない。そればかりか、原告においては、本件借入れに基づいて利息が発生することにより、年間数十億円の利益が減少することが見込まれることとなった。

このように、日本国内の音楽事業を行うCグループ法人(Dないし原告)においては、本件一連の行為を通じて、本件借入れにより多額の負債が発生したにもかかわらず、それに見合うだけの資産や収益等が生ずることはなく、事業上実質的な変更がないにもかかわらず、利益の減少だけが見込まれることとなった。したがって、本件一連の行為は、原告において、資産や収益の増加をもたらすことなく、本件借入れによる負債のみを生じさせるものであるから、経済的、実質的見地から客観的に見て経済的合理性を欠くことは明らかである。”

“原告の少数株主等であるCグループ全体ないしその究極の親会社であるCから見ても、本件一連の行為は、同グループの組織再編として経済的合理性を欠くものである。

日本国内において音楽事業を行うCグループ法人(Dないし原告)の組織形態が株式会社から合同会社に変わっても、当該音楽事業の実態に何ら変化がなかったことからすれば、Dの組織形態を合同会社とするために、あえて合同会社を新規設立した上でDを吸収合併するという迂遠な方法をとる必要はなく、株式会社であるDを合同会社に組織変更すれば足りるのであるから、本件一連の行為を日本におけるCグループの組織再編として見たとしても、経済的、実質的見地から客観的に見て不合理、不自然というべきである。”

“また、原告は、平成20年10月29日、D株式を取得(本件買収)した上で、平成21年1月●日にDを消滅会社として本件合併を行っている。通常、合併に先だって合併法人が被合併法人の株式を全て取得するのは、被合併法人の買収により親法人となった合併法人が、その後の合併に当たって被合併法人の意思決定を自ら行うことができるからである。しかしながら、原告及びDは、従来から、資本的にいずれもCグループの完全支配下にあった法人であり、被合併法人であるDの意思決定はもともとCにより自由に行うことができたのであるから、原告が本件合併をする上で、その合併に先立ってD株式を取得(本件買収)しておくことは必要ではなかった。

そうすると、本件一連の行為は、原告がDの吸収合併を実現するために必要でない本件買収をあえて行ったという点で迂遠であり、日本におけるCグループの組織再編としても、経済的、実質的見地から客観的に見て不合理、不自然というべきである。”

“さらに、本件一連の行為の前において、原告は、200万円の出資で設立され、事業拠点となる固定的施設や従業員もなく、特に事業活動を行っていない状態にあり、295億円という本件増資や約866億円という本件借入れの規模に比して僅少な資本金額のいわばペーパーカンパニーであって、本件合併直前の平成20年12月期において、何ら営業利益を計上していない一方で、本件借入れに係る利息により10億円を超える損失を計上していた。

これに対し、Dは、平成18年12月期及び平成19年12月期には約74億円、平成20年12月期には約111億円の営業利益をそれぞれ計上しており、日本国内の音楽事業を行う法人として優良な事業実績を達成していた。

そうすると、上記のとおり、原告は、後に本件合併に伴って消滅することとなるD株式以外にこれといった保有資産もなく、実体的な事業を行ってもいないいわゆるペーパーカンパニーであるにもかかわらず、本件合併により、優良な営業実績を達成していたDを吸収合併したということになり、原告とDとの経済的実態からすれば、本件一連の行為は、組織再編としても、経済的、実質的見地から客観的に見て不合理、不自然であるというべきである。”

“仮に予備的主張2を前提としても、本件借入れは同族会社でなければ通常なし得ない行為であること、本件再編成等スキームを実行するため本件借入れにより本件一連の行為を成し遂げたことが、Cグループ内の支配関係、事業運営等に実質的な経済的影響を与えていないこと、Cグループの組織再編としても経済的合理性を欠くことは、上記(4)で主張したところと同様である。”

“Cグループにとってオランダ法人の負債軽減を図ることが適切であったとしても、Dないし原告にとって経済的合理性があることとは直接結びつくものではない。すなわち、オランダ法人の財務が健全化されたとしても、それによって原告に生じる利益は、抽象的なものであり個別具体的な経済的利益といえるものではない。

仮に何らかの具体的な経済的利益が原告に生ずるとしても、原告は、約566億円の残元本を、その後に獲得する資金から返済していかなければならないとともに、その負債に対する利息の支払は、年間数十億円という巨額に上るものであり、Dの営業利益の額の過半にもなり得る規模のものであって、得られる経済的利益はかかる負債の規模を上回るものとはいえない。

そもそも、原告がいうオランダ法人の負債の額や内訳等も明らかではない。したがって、原告の主張するオランダ法人の負債に係る事実関係自体を認めるに足りる証拠はないといわざるを得ない。”

“更にいえば、Cグループがオランダ法人の負債を軽減するために、D株式の売却代金を原資とした理由が明らかではなく、その必然性、合理性は何ら明らかとはなっていない。イ日本の関連会社の経営の合理化、資本関係の整理について原告の主張によっても、その主張に係る本件8つの目的のうち、目的②、目的③、目的⑥、目的⑦及び目的⑧がどのような関係があるのかが具体的に明らかとなっておらず、単に「日本の関連会社の経営の合理化」という項目によってまとめることができそうな目的を寄せ集めただけで、「柱」と呼べるような実体はないものといわざるを得ない。

また、結局のところ、Cグループにとっての「日本の関連会社の経営の合理化」が目的であったというものにすぎず、Dないし原告にとっての経済的合理性の有無と直接結びつくものではない。これらの達成により、Cグループにとって「日本の関連会社の経営の合理化」が図られ、Cグループに何らかのメリットが生じるとしても、そこから日本法人にもたらされるメリットは間接的かつ将来的に得られる可能性のある一般的、抽象的なものにすぎない。

仮に、そのような「利益」が生じるのだとしても、原告ないしDにとっては、約866億円の負債のみが増加し、約300億円の余剰資金が失われるだけでなく、この資金の額を大きく上回る額の元金の返済が更に必要になるとともに、その負債に対する年数十億円もの利息を支払わなければならなくなるという犠牲53を払うこととなるのであり、上記のような抽象的なメリットが上記の犠牲を上回るとは到底いえない。ウCグループの財務の合理化(目的④及び⑤)について(ア)Cがユーロ建ての高い金利を享受できていなかったことやCグループにとって為替リスクが生じており、このような状況を解消する必要があったとしても、それは親会社であるCあるいはCグループ全体にとっての事業目的であって、Dないし原告にとっての事業目的ではないから、無関係であるというほかない。”

“日本法人の財務が合理化されることによってもたらされる原告の経済的利益とは、CあるいはCグループにもたらされるメリットを通じてCグループ全体の財務力が高まることによってもたらされる利益であり、かつ、経済的利益ないしメリットの多くは必ずしも定量化することができない定性的なものだというのであるから、Cグループに属する者であれば間接的に享受することができる抽象的なものにすぎないし、現実には、実際に享受するかどうかも分からないものである。

仮に、そのような利益が生じたとしても、原告にとっては、約866億円の負債のみが増加し、約300億円の余剰資金が失われるだけでなく、この資金の額を大きく上回る額の元金の返済が更に必要になるとともに、その負債に対する年数十億円もの巨額の利息を支払わなければならなくなるという犠牲を払うこととなるのであるから、原告の主張するような上記の間接的かつ抽象的な利益が原告の犠牲を上回るとは到底いえない。”

“本件財務関連取引をするに当たりCが用いた資金は、もともとDが有していた余剰資金300億円であった。そして、当該資金が流用されて原資の一部となって原告に対する本件貸付けが行われた上で、本件買収及び本件合併が行われたのであるから、Dないし原告からすれば、本件借入れは、いわば、自身の有する余剰資金を自らが借りて負債を生じさせたものであるということができる。

つまり、本件借入れは、その原資の点からみても、「日本の関連会社」であるDないし原告に、新たな資産や収益の流入を生じさせることなく、負債のみを生じさせるものであったというべきである。

その結果、Dないし原告は、余剰資金300億円を失うのみならず、約544億円の債務超過の状態となり、失った余剰資金の額を大幅に上回る金額の負債を引き続き返済する義務を負うとともに、本件借入れに係る利息を支払わされることにより、「業績が堅調であり十分な収益力を有するD」であった状態から年間数十億円の利益が減少することが見込まれることとなってしまったのである。このように、本件借入れをその原資から検討しても、およそ経済的合理性は認められないものであったことが明らかである。”

“以上に述べたところによれば、Cグループは、本件一連の行為によって、原告を設立し(本件設立)、いわゆるペーパーカンパニーである直接の親会社が入れ替わるだけで日本国内の音楽事業の実態やCグループ内の支配関係等に実質的な変更を来すことなく、また、新たにDないし原告に収益や資産の増加をもたらすこともなく、多額の負債を負担させることにより、利益の減少だけが見込まれることとなったのであるから、本件一連の行為(又は少なくとも本件借入れ)は、Dないし原告にとって、それ自体、経済的、実質的見地から客観的に見て不合理、不自然といえる(なお、日本におけるCグループの組織再編として見ても、本件一連の行為は、経済的、実質54的見地から客観的に見て、不合理、不自然というべきである。)。

また、本件一連の行為は、このような現実の資金を要しないCグループ内の資金還流によって初めて全体として実行可能であり、全ての取引当事者がCグループ法人という同族会社であるからこそ実現可能なものであって、同族会社でなければ通常なし得ない行為である。したがって、本件一連の行為は、同族会社でなければ通常なし得ない経済的合理性を欠く行為であるから、それにより生じた税負担減少結果は法132条1項にいう「不当]と評価できる。”

東京高裁/両者の主張

納税者の主張

“また、本件組織再編取引等における資金の移動については、本件財務関連取引が私法上有効に存在する取引であること(この点は控訴人も争っていない。)、決裁は個々の取引の履行として行うものであること等からすると、個々の取引について各取引当事者にとっての取引の必要性がおよそないとはいえず、個々の取引の履行(決済・支払)が集積した結果として資金がヴィヴェンディ・グループ内でのみ短時間で流れたとしても、異常ないし変則的であるとはいえない。むしろ、リーマン・ブラザーズが破綻した平成20年9月直後の金融危機の最中において、三菱東京UFJ銀行とヴィヴェンディ・グループのいずれにとっても貸倒リスク・信用リスクが発生しないように設計されたものであるから、ヴィヴェンディ・グループが本件組織再編政引等のために三菱東京UFJ銀行の複数の口座を開設し、短時間に同口座内で資金を移動させることは、何ら異常ないし変則的ではない。また、ヴィヴェンディ・グループに余剰資金300億円を貸し付けていたのはUMKKであるから、被控訴人がUMKKのUMGTへの貸付を回収し、自己の資金として本件買収に使用することは不可能である。以上によれば、本件借入れは、被控訴人に経済的犠牲を強いるだけのものとはいえず、異常で変則的であるとはいえない。”

“一般に、企業グループにおいて借入金の返済に係る経済的負担を資本関係の下流にある子会社に負担させる場合において、その経済的負担をグループ内のどの子会社に負わせるかは、財務上の観点から、規模が大きく多額の利益を計上している事業会社に対してより多くの債務を負担させることが合理的であるとされており、財務上の観点から設定された目的⑤は、それが結果的に税負担の減少を伴ったとしても、被控訴人の本件借入れが租税回避目的で行われたことを推認させる事情にはならない。

また、欧州業務部メモは、取引内容や資金の流れという本件組織再編取引等の核心部分について、実際の取引内容や当時の組織再編計画の内容(乙15)と異なる記載がされていること、その作成者がヴィヴェンディの財務担当者との口頭のやり取りを元に作成したものにすぎないこと等に照らし、信用性を欠いている。

“オランダ関連会社の負債軽減に関する目的(目的①)及び日本の関連会社の財務の合理化に関する目的(目的④・⑤)は、ヴィヴェンディ・グループ全体の財務体制を強化するものであり、被控訴人にとっても上記の利益を確実に享受することができる点で、被控訴人に経済的利益をもたらすものである。

本件借入れにより被控訴人が得た資金は、本件買収に使用され、その後被控訴人は本件合併を行い、UMKKの資産負債の全体(UMKKの企業価値の全体)を包括承継したのであるから、形式的にも実質的にも被控訴人に資金需要がなかったとはいえないこと、そもそもデット・プッシュ・ダウンを用いて企業グループ外の企業を被買収企業として買収する場合には正当で合理的な事業目的が認められることが多いのであり(このことは控訴人も認めている。)、本件組織再編取引等は、被控訴人の観点からすれば、デット・プッシュ・ダウンを用いてグループ外の企業を被買収企業として買収する場合と比べて、買収ビークル単体の経済的利益の有無に何ら違いをもたらすものでないこと等に照らすと、経済的犠牲を強いられるだけとはいえない。

ヴィヴェンディのヘッジポリシー等については、乙陳述書(甲76、96)等の関係証拠によって認定できるし、ヴィヴェンディ・グループの為替リスクのヘッジに係るコストが本件組織再編取引等によって軽減されることは、既に主張したとおりである〔原判決別紙8(原告の主張の要旨)(4)エ(原判決111~114頁)参照〕。”

“日本の関連会社の経営の合理化に関する目的(目的②・③・⑥~⑧)については、資本関係の簡素化、経営の効率化・管理コストの低減、著作権の一元的な管理、将来の企業買収等に備えた機動的な事業運営等の観点から合理性を有し、日本における統括会社である被控訴人にとっても経済的利益をもたらすものである。

“被控訴人は、本件借入れにより資金を得て、これを本件買収に使用し、その後本件合併を行い、UMKKの資産負債の全体(UMKKの企業価値の全体)を包括承継したのであるから、UMKK株式の消却処理により何らかの経済的価値の流入がなかったことにはならず、形式的にも実質的にも被控訴人に資金需要があったといえる。”

国税庁の主張

追加主張無し

最高裁/両者の主張

納税者の主張

追加主張無し

国税庁の主張

追加主張無し

両者の主張まとめ

- ■国税庁

- ■法人税法132条1項は、同族会社の行為や計算が法人税の負担を不当に減少させる結果となる場合に適用される。この規定は、行為や計算の主体の属性が特定の条件に該当する場合にのみ適用される構造の規定である。その法人の行為や計算とは、更正対象法人の行為や計算を意味する。本件では、原告のみがその法人に該当する。

■また、本件一連の行為は、同族会社でなければ通常なし得ない行為であることが明らかである。

■本件一連の行為は、経済的、実質的見地から客観的に見て不合理、不自然であり、それにより生じた税負担減少結果は法132条1項にいう「不当」であると評価できる。以上のことから、本件一連の行為は、同族会社でなければ通常なし得ない経済的合理性を欠く行為であると言える。 - ■納税者

- ■本件の一連の行為は、原告が設立され、増資や借入れにより資金を調達し、買収を行い、その結果完全子会社となった会社を吸収合併したという事実上の関連性があるが、それらの全体を法人税法132条1項に定めるその法人の行為や計算に該当すると捉えることはできない。

■本件借入れは経済的合理性があり、本件組織再編取引は、Cグループが全世界で買収を重ねた結果、グループ内の関連会社の関係を整理して事業を効率化するとともに財務上の利益を図るために実施された。

■この再編により、原告を含む日本の関連会社は合同会社となり、米国税制上、構成員課税を選択できるようになった。これにより、Mに対するCFC税制等のデメリットを回避でき、また、柔軟かつ機動的な事業運営が可能となった。

■これにより、オランダ法人の負債軽減、日本法人の経営の合理化、及び日本法人の財務の合理化の3つの目的を同時に達成することができた。以上のことから、本件の一連の行為は、法人税法の規定に基づく不当性要件の該当性を判断する上で重要な要素であり、それらは経済的合理性に基づいて評価されるべきである。

関連する条文

法人税法

132条(同族会社等の行為又は計算の否認)

東京地裁/令和元年6月27日判決(清水知恵子裁判長)/(認容)(控訴)(納税者勝訴)

“フランスに本社を置くヴィヴェンディは、タレント発掘からコンテンツの制作や配信に至るまでを手掛ける総合メディア・コンテンツ企業であり、ヴィヴェンディ・グループにおける究極の親会社であって、直接又は間接の子会社は70か国に所在する約1000社に及ぶ。同グループの事業は、音楽事業のほか、メディア事業、テレビ事業、映画事業などである。”

“こうして、ヴィヴェンディ・グループは、ヴィヴェンディとシーグラムとの合併により、上記のポリグラム・グループとの統合後のユニバーサル・ミュージック・グループを取り込むこととなり、その音楽事業は、後のUMG(Universal Music Group,Inc.)であるユニバーサル・ミュージック・インベストメンツ・インク(Universal Music Investments Inc.)を最上位とする子会社群(UMG部門)が担うこととなった。

日本法人であるUMKK(ユニバーサルミュージック株式会社)は、ユニバーサル・ミュージック・グループのレコード音楽会社であり、UMPKK(株式会社ユニバーサル・ミュージック・パブリッシング)はその子会社である音楽出版会社であって、いずれも上記合併を機にヴィヴェンディ・グループに属することとなったものである。”

“ヴィヴェンディ・グループは、その後、さらに次の企業買収を実施した。平成18年(2006年)9月から平成19年(2007年)5月にかけて行われた米国法人であるBMG・ミュージック・パブリッシング(MGB Music Publishing)の買収では、20か国以上に所在する被買収会社及びその子会社をUMG部門の子会社が取得した。これにより、被買収会社の子会社であった日本法人のMGBKK(株式会社ユニバーサル・ミュージック・MGB・パブリッシング)は、ポリグラムの完全子会社であるMGBBV(Universal Music Publishing MGB Holding B.V.)の完全子会社となった。”

“また、平成19年(2007年)9月に行われた英国法人であるV2(V2 Music Group Limited)の買収では、同社をポリグラムの完全子会社であるCMH(Centenary Music Holding Limited)の完全子会社とした。これにより、V2の完全子会社であるV2J(株式会社ヴィツーレコズ・ジャパン)も、CMHの間接的な完全子会社となった。”

“ユニバーサル・ミュージック・グループにおいては、オランダの関連会社が、米国以外の全ての外国で設立された会社の株主となっており、企業買収等の資金を借入れにより調達した結果、平成17年(2005年)及び平成18年(2006年)に金融負債が急激に増加した。”

“以上を含む各買収の結果、ヴィヴェンディ・グループのUMG部門の子会社数は増加し、平成18年(2006年)には374社であったのが平成19年(2007年)には595社となり、また、買収後のグループ内の資本関係も複雑なものとなった。そのため、ヴィヴェンディ・グループでは、法人数を減らすとともに、複雑化した資本関係を整理するための組織再編が進められ、平成24年(2012年)にはUMG部門の子会社数は506社まで減少した。その後、同年におけるEMIレコーズの買収により669社に増加したものの、平成27年(2015年)には再び568社まで減少している。”

“また、平成16年(2004年)には、ヴィヴェンディとUMKKとの間に持株会社が21階層存在していたが、上記のような組織再編が進められた結果、平成19年(2007年)には11階層となり、本件組織再編取引が行われる前の平成20年(2008年)9月には9階層となっていた。その後、平成27年(2015年)には、4階層まで減少している。”

“ヴィヴェンディ・グループのUMG部門において以上のような組織再編を行う際に採られていた基本方針は、①法人格を持つ組織の数を減らすこと、②1つの国に1つの持株会社(統括会社)を設置し、その傘下に事業会社等を所属させること、③各国の会社に適切なレベルの負債を配分する(各国のグループ内で資本と負債のバランスを適正にする)ことであった。”

“ヴィヴェンディ・グループのUMG部門では、北米及び南米における音楽事業については米国の関連会社が業務管理を統括しているのに対し、これらを除く地域における音楽事業については、英国法人であるUMGI(Universal Music Group International Limited)が業務管理を統括しており、したがって、本件各日本法人(UMKK、MGBKK、V2J)に対する事業遂行上の指揮監督も、UMGIが行っていた(なお、UMGIは同じく英国法人であるCMHの間接的な完全子会社であるが、CMHは持株会社であり自ら業務管理を行わないため、資本関係では同社より下位にあるUMGIが業務管理の統括会社となっている。)。”

“ヴィヴェンディ・グループでは、資金集中管理制度(CMS)を採用しており、外部の金融機関からの借入れ等の金融取引は一括してヴィヴェンディが実行し、ヴィヴェンディ・グループ法人が資金調達等をする場合は、ヴィヴェンディ・グループにおけるCMSの統括会社であるUMGT(Universal Music Group Treasury S.A.S.)又はUMIF(UMI Finance S.A.S.)との間で金融取引を実行することとされていた。これは、ヴィヴェンディ・グループ法人が個別に外部の金融機関等と取引を行い、資金調達をしようとすれば、与信審査も法人ごとに行われることとなり、調達できる資金にも各法人の信用に応じて限りがあるが、ヴィヴェンディが一括して必要な資金を調達すれば、ヴィヴェンディの信用力(その背景には、ヴィヴェンディ・グループ全体の信用力がある。)を利用して、大規模な資金調達をすることができるとともに、資金調達をしようとする当該法人の与信審査を経ることなく機動的に必要な資金調達を行うことができるなど、法人ごとに資金調達をするよりもメリットが大きいためであった。”

“また、CMSにより、グループ法人の余剰資金につき、UMGT等を通じてヴィヴェンディに集中させることによって、より有利な資金運用を行うというメリットもあった。”

“一般に、企業グループにおいて導入されるCMSでは、プーリングサービス(グループ内の統括会社の銀行口座とグループ法人の銀行口座の間で、資金移動を自動的に行うこと)、定期性貸借(返済期限が定められた貸借について、グループ法人が申請して統括会社が承認する流れを経て、グループ内で管理すること)、ネッティング(グループ法人間の支払を、銀行を通さず統括会社・グループ法人間の貸借に付け替えて清算すること)などがあるとされている。”

“また、CMSを導入する効果としては、①所用資金量の低減に関する効果、②資金調達のコストの低減、資金運用の合理化、振込手数料の削減など、資金効率の向上に関する効果、③資金関連の事務処理工数の軽減、連結決算業務の合理化など、財務・経理業務の合理化に関する効果、④財務リスクの集中管理、運営の標準化による業務や品質の向上など、リスク管理の高度化に関する効果があるとされている。”

“これらのうち、上記①に係る所用資金量の低減の効果とは、CMSを導入することで、グループ法人間における資金余剰と資金不足とを相殺して、グループ全体の所用資金量を低減させる効果であるとされ、上記②に係る資金運用の合理化の効果とは、グループ法人の余剰資金を集中させることで、より有利な資金運用を行うことが可能になる効果であるとされている。”

“UMKKは、UMGTとの間で、平成18年(2006年)1月13日、本件CMS合意をし、UMGTが統括会社として運営するヴィヴェンディ・グループのCMSに参加した。本件CMS合意で確認又は合意された主な内容は、以下のとおりである。

UMGTは、契約に基づくプーリングサービスを構築し、ヴィヴェンディ・グループ法人にこれを提供しているところ、UMKKは、これにより、その余剰資金をUMGTにおける当座勘定に預け入れ、又は事業活動のために必要な資金を短期貸付けによりUMGTから借り入れることができる。

“本件組織再編取引等の前において、UMKKはUMGTに対し、本件CMS合意に基づいて余剰資金363億3700万円を預け入れ、UMGTはヴィヴェンディに対し、同額を短期関係会社勘定(短期貸付け)により貸し付け、ヴィヴェンディは同額を外部の金融機関に預金していた。”

“ヴィヴェンディは、ユーロ建てで連結計算書類を作成しており、外貨建ての金融資産及び負債は、ユーロに換算して連結貸借対照表に計上していたところ、為替レートの変動により、連結貸借対照表に計上する外貨建ての金融資産の価値が目減りし、又は外貨建ての負債が増加するリスク(貸借対照表リスク)をヘッジするため、為替ヘッジを行うポリシー(ヘッジポリシー)を有していた。そこで、ヴィヴェンディは、上記363億3700万円の預金についても、ヘッジポリシーに基づき、これに相当する額のユーロと交換し、将来の一定の時点(取引の満期日)において反対の交換をすることを約する通貨スワップ取引(本件ユーロ・円通貨スワップ取引)をしていた。”

“一般に、通貨スワップ取引においては、対象となる通貨の金利差を調整するために、利率の高い通貨を受け取った当事者は、利率の低い通貨を受け取った相手方に発生した費用を支払わなければならないところ、本件ユーロ・円通貨スワップ取引においては、円の金利が年0.97%、ユーロの金利が年4.33%と設定されていたことから、ヴィヴェンディは、円とユーロの上記金利差に基づく手数料(年間約800万ユーロ)を当該金融機関に対して支払うべきこととなり、余剰資金につきユーロの高い金利により得られる利益を享受することができなかった。”

“原告は、本件設立後、UMKKに係る本件CMS合意と同様の内容により、ヴィヴェンディ・グループのCMSに参加した。

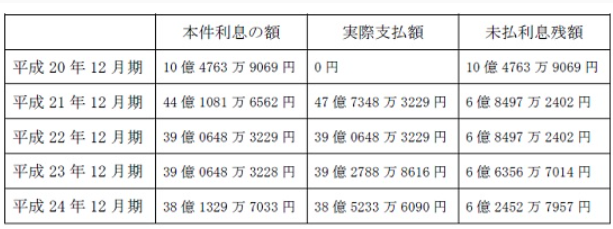

“UMKKの各事業年度における財務状況の概要は、以下のとおりである。

(ア) 平成18年12月期

(イ) 平成19年12月期

(ウ) 平成20年12月期

原告の各事業年度における財務状況の概要は、以下の(ア)~(エ)のとおりである。

(ア) 平成20年12月期

(イ) 平成21年12月期

(ウ) 平成22年12月期

(エ) 平成23年12月期

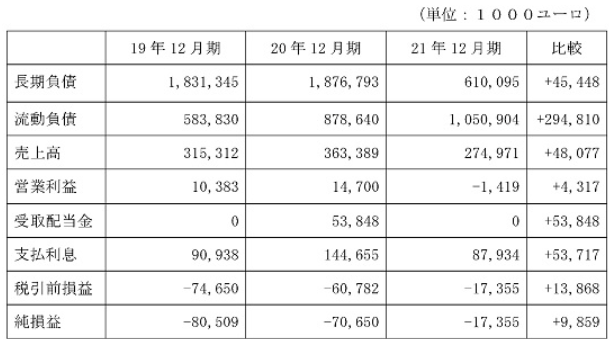

ア UIMBVの財務状況

なお、以下の表における「比較」とは、平成20年12月期と平成19年12月期との比較である(後記イ、ウの各表においても同じ。)。”

UIMBVの平成19年(2007年)12月期から平成21年(2009年)12月期までの貸借対照表及び損益計算書から認められる財務状況

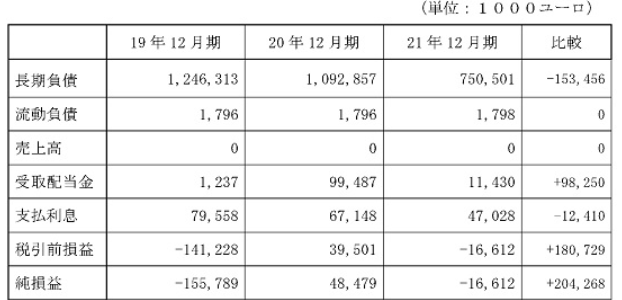

“ポリグラムの平成19年(2007年)12月期から平成21年(2009年)12月期までの貸借対照表及び損益計算書から認められる財務状況は、次のの表のとおりである。”

ポリグラムの平成19年(2007年)12月期から平成21年(2009年)12月期までの貸借対照表及び損益計算書

(ア) 本件合併は、ユニバーサル・ミュージック・グループ内の組織再編に伴うもので、資本関係に一切変更はなく、従来どおり同グループ100パーセント出資の日本法人であるという位置付けは変わらない。

“原告が、平成21年1月5日付けで作成した「合併、及び役員人事に関するお知らせ」と題する文書には、要旨次のとおり記載されていた。

(ア) 原告は平成21年1月1日付けでUMKKと合併し、UMKKの全ての権利義務を承継した。

“いわゆるデット・プッシュ・ダウン(debt push down)とは、一般に、親会社が、借入金の返済に係る経済的負担を、企業グループの資本関係の下流にある子会社に負担させることをいう。

すなわち、企業グループは、事業に必要な資金を外部からの出資又は負債により調達し、調達した資金を企業グループ内の各社の資金需要に応じて分配するところ、外部から資金を借り入れた親会社がこれを子会社に出資する場合には子会社は負債の経済的負担を負わないのに対し、親会社が外部から借り入れた資金を子会社に貸し付ける場合には、負債の経済的負担が子会社に移転することになる。財務上の観点からは、規模が大きく多額の利益を計上している事業会社に対してより多くの負債を負担させることが合理的であり、税務上の観点からは、税率の高い国で多額の利益を計上し多額の税金を負担している会社に対してより多くの負債を負担させることが合理的であるとされている。”

“米国税制上、米国法人の子会社が被支配外国法人(CFC)とされた場合は、当該米国法人に対していわゆるタックスヘイブン対策税制の適用があり、当該被支配外国法人の所得が当該米国法人の課税対象所得に加算されることとされていた。

他方、被支配外国法人の子会社が一定の要件を満たした場合には、米国税制上のいわゆるチェック・ザ・ボックス規則により、法人課税(当該法人に対して課税される。)と、構成員課税(当該法人の構成員〔社員等〕に対して課税される。)を選択できることとされており、被支配外国法人の子会社が構成員課税を選択した場合には、当該子会社(パス・スルー・エンティティ)間における売買や利息の支払等においては、当該被支配外国法人には所得が生じていないものとみなされ、したがって、当該米国法人の課税対象所得にも合算されないこととされていた。”

“ヴィヴェンディ・グループにおいて、オランダ法人であるUIMBVは米国法人であるUMGの被支配外国法人とされていたところ、UIMBVの子会社(オランダ法人、英国法人等)は、本件各日本法人を除き、いずれも構成員課税を選択したことにより、当該子会社間での利息の支払等はUIMBVの所得とみなされていなかった。これに対し、日本の株式会社は、米国税制上、チェック・ザ・ボックス規則の適用対象外となっていたことから、構成員課税を選択することができなかった。”

① 「オランダの借入金のレベルを減少させるための資金を調達すること。」

これらは、原告の主張において、ヴィヴェンディ・グループが本件再編等スキームを策定するに当たり設定したとする本件8つの目的(目的①~⑧)にそれぞれ相当する。

そして、ヴィヴェンディの税務部副部長であるAが作成した陳述書(甲76、96。A陳述書)には、本件再編成等スキームを策定するに当たり本件8つの目的が設定されており、同スキームに基づく本件組織再編取引等は本件8つの目的を同時に達成することを企図したものである旨の説明が記載されている。また、東京国税局調査第一部の職員らにより平成23年2月8日に行われた調査におけるヴィヴェンディ又はヴィヴェンディ・グループの財務担当者及び税務担当者(Aほか2名)による供述においても、同様の説明がされている。”

“そこで、A陳述書等の上記説明部分の信用性を検討するに当たり、本件8つの目的を基礎付ける客観的事情が、本件組織再編取引等の前に存在していたか否かについて検討する。

(ア) 日本の関連会社に係る資本関係の整理の問題

また、ヴィヴェンディ・グループのUMG部門では、北米及び南米を除く地域における音楽事業については英国法人であるUMGIが業務管理を統括しており、本件各日本法人に対する事業遂行上の指揮監督もUMGIが行っていたところ〔認定事実(1)オ〕、上記のとおり、日本法人であるUMKK及びMGBKKは、いずれもオランダ法人の子会社であり、英国法人と直接の資本関係を有していなかった。

以上のようなヴィヴェンディ・グループにおける企業買収の経緯や買収後の各社の資本関係等の状況に照らせば、日本の関係会社について、異なる親会社の下にあった本件各日本法人の資本関係を再編成するとともに、2つの音楽出版会社を1つの法人に統合し、さらに、オランダ法人の子会社であった日本法人を英国法人の資本下に置くことによって事業遂行上の指揮監督関係と資本関係を一致させることを目的としていたとするA陳述書等における説明は、これを裏付ける客観的事情を伴うものであったと認められる。これらは、本件8つの目的のうち、目的②、目的③及び目的⑥(前半)に相当する。”

“(イ) グループ内における負債の経済的負担の配分の問題

これに対し、日本法人であるUMKKは、平成18年12月期から平成20年12月期までの営業利益が約74~111億円であるのに対し、支払利息は約110~460万円にとどまり、営業利益に対する支払利息の割合が極めて小さい状況であった〔認定事実(3)ア〕。

このようなヴィヴェンディ・グループ法人の財務状況に照らせば、支払利息が営業利益を超え、負債の経済的負担が過度に重くなっているオランダ法人の負債を減少させ、営業利益に対する支払利息の割合が極めて小さい日本法人に負債を負わせることを目的としていたとするA陳述書等における説明は、これを裏付ける客観的事情を伴うものであったと認められる。これらは、本件8つの目的のうち、目的①及び目的⑤に相当する。”

“(ウ) 為替リスクのヘッジに係るコストの問題

また、英国法人であるUMOについても、本件組織再編取引等の前において、約2億ポンドの余剰資金が生じており、ヴィヴェンディのポンド建ての預金について本件ポンド・ユーロ通貨スワップ取引が行われていたところ、将来、ユーロの金利が上昇するなどして両通貨の金利差が生じた場合には、上記のような手数料の負担が生じる可能性があった〔認定事実(2)カ〕。

以上のようなヴィヴェンディ・グループにおける外貨建ての余剰資金の取扱いの実情に照らせば、UMKK及びUMOの余剰資金を解消し、本件ユーロ・円通貨スワップ取引及び本件ポンド・ユーロ通貨スワップ取引を終了させることを目的としていたとするA陳述書等における説明は、これを裏付ける客観的事情を伴うものであったと認められる。これらは、本件8つの目的のうち、目的④及び目的⑥(後半)に相当する。”

“(エ) 資本関係の整理に関する統括会社の問題

そして、日本に設置する統括会社の組織形態を株式会社でなく合同会社とすることによって、UIMBVの他の子会社と同様に米国税制上のチェック・ザ・ボックス規則が適用され、構成員課税を選択できることとなり、子会社間における売買や利息の支払等についてUIMBVには所得が生じていないとみなされ、その親会社である米国法人UMGの課税対象所得に合算されないこととなる〔認定事実(7)〕。

また、上記統括会社を合同会社とした場合には、合同会社に株主総会等の設置義務がなく、社員間の合意で業務執行を行い得るなど、より機動的な事業運営が可能となることから、企業買収等の意思決定やその執行に当たってもより機動的に行うことができることとなる。

以上のような米国税制における取扱いや合同会社の特性等に照らせば、米国税制上構成員課税を選択できるようにするとともに、将来の企業買収に備えて機動的な事業運営ができるようにすることを目的として原告を合同会社とした旨のA陳述書等における説明は、これを裏付ける客観的事情を伴うものであったと認められる。これらは、本件8つの目的のうち、目的⑦及び目的⑧に相当する。”

“以上によれば、本件組織再編取引等の前において、ヴィヴェンディ・グループでは、本件8つの目的のいずれについても、これを裏付ける客観的事情が存在していたと認めることができ、これらに照らせば、本件再編成等スキームを策定するに当たり本件8つの目的が設定されており、同スキームに基づく本件組織再編取引等は本件8つの目的を同時に達成することを企図したものである旨のAの陳述書等の説明部分は、信用することができる。したがって、本件組織再編取引等の当時、その目的として本件8つの目的が存在していたと認めるのが相当である。”

ア 本件再編成等スキーム及びこれに基づく本件組織再編取引等の概要は、次のとおりである。

(ア) 英国法人であるCMHの完全子会社としてオランダ法人であるCMHLを設立し、CMHLの完全子会社として、日本法人(合同会社)である原告を設立した(本件設立)。本件設立後、原告はCMHLから295億円の追加出資を受けた(本件増資)が、その原資は、ヴィヴェンディが外部の金融機関に預金していたUMOの余剰資金につき、本件ポンド・ユーロ通貨スワップ取引を終了させて得た約1億9995万ポンドを、UMGTを介してUMOに戻した上、UMOからCMHに出資し、CMHがこれをユーロに両替した上でCMHLに出資し、CMHLがこれを円に両替した上で原告に出資した。

本件貸付けのうち貸付金300億円に係る原資は、ヴィヴェンディが外部の金融機関に預金していたUMKKの余剰資金につき、本件ユーロ・円通貨スワップ取引を終了させて得た300億円を、UMGTを介して本件貸付けに係る貸主であるUMIFに送金したものである。”

“(ウ) 本件買収の代金は、買主である原告から売主であるUMTCに支払われた後、ユーロに両替された上で、UMTCからオランダ法人であるUIMBV及びポリグラムに貸し付けられ、これらの法人はこれを原資としてUMGT又はUMIFに対する借入金の返済をし、UMGT及びUMIFは返済を受けた資金を(UMIFについてはUMGTを介して)ヴィヴェンディに送金した。

“(エ) 原告は、UMKKを吸収合併し、UMKKはこれにより消滅した(本件合併)。

(オ) UMPGKは、UMPKK及びMGBKKを吸収合併し、これら2社は消滅した(本件UMPGK合併)。”

“以上を本件8つの目的と対比してみると、次のとおりである。

(ア) 日本の関連会社に係る資本関係の整理に関し

(イ) グループ内における負債の経済的負担の配分に関し

(ウ) 為替リスクのヘッジに係るコストに関し

(エ) 資本関係の整理に関する統括会社に関し

以上によれば、本件再編成等スキームに基づく本件組織再編取引等は、本件8つの目的を全て達成することができるものであったことが認められる(なお、本件8つの目的及びこれを達成するための本件組織再編取引等が法人税法132条1項の適用との関係で経済的合理性を有するものと評価されるか否かについては、さらに以下において検討する。)。”

これは、同族会社が少数の株主又は社員によって支配されているため、同族会社の法人税の税負担を減少させる行為や計算を行うことが容易であることに鑑み、同族会社と非同族会社との間の税負担の公平を維持するため、同族会社の法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、これを正常な行為又は計算に引き直して当該同族会社に係る法人税の更正又は決定を行う権限を税務署長に認めたものと解される。このような同号の趣旨に照らせば、当該同族会社の行為又は計算が、同項柱書にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」に該当するか否かは、専ら経済的、実質的見地において、当該行為又は計算が純粋経済人として不自然、不合理なものと認められるか否か、すなわち経済的合理性を欠くか否かという客観的、合理的基準に従って判断すべきものと解される。”

“そして、同族会社にあっては、自らが同族会社であることの特性を活かして経済活動を行うことは、ごく自然な事柄であって、それ自体が不合理であるとはいえないから、同族会社が、自らが同族会社でなければなし得ないような行為や計算を行ったとしても、そのことをもって直ちに、同族会社と非同族会社との間の税負担の公平が害されることとはならない。

以上を踏まえると、同族会社の行為又は計算が経済的合理性を欠くか否かを判断するに当たっては、当該行為又は計算に係る諸事情や当該同族会社に係る諸事情等を総合的に考慮した上で、法人税の負担が減少するという利益を除けば当該行為又は計算によって得られる経済的利益がおよそないといえるか、あるいは、当該行為又は計算を行う必要性を全く欠いているといえるかなどの観点から検討すべきものである。”

“法人税法132条1項は、「次に掲げる法人に係る法人税につき更正又は決定をする場合」において、「その法人」の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるときは、その行為又は計算にかかわらず、「その法人に係る」法人税の課税標準等を計算することができる旨規定している。このような同項の文言によれば、「その法人」とは、法人税につき更正又は決定を受ける法人(更正対象法人)をいうものであると解される。本件においては、本件各更正処分を受けた法人である原告がこれに該当する。”

“法人税法132条1項は、税務署長は、同項各号が定める法人に係る法人税につき更正又は決定をする場合において、「その法人の行為又は計算」で、「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」があるときは、その行為又は計算にかかわらず、その法人に係る法人税の課税標準等を計算することができる旨定めている。このような同項の文言によれば、経済的合理性の有無を判断する対象となる行為又は計算は、法人税の負担を減少させる結果を直接生じさせる行為又は計算(直接起因行為)であると解するのが相当である。”

“これを本件についてみると、本件各事業年度における原告の法人税額を減少させる結果を直接生じさせた行為(直接起因行為)は、本件借入れであり、原告は、本件借入れに基づきUMIFに対して支払った本件利息の額を本件各事業年度における損金の額に算入したために、課税対象所得が減少し、その結果法人税の額が減少したものである〔前提事実(7)〕。”

“以上によれば、本件において、法人税法132条1項にいう「その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」の該当性を判断するに当たっては、原告による本件借入れを対象として、その経済的合理性の有無を判断するのが相当である。”

“この点、被告は、①経済的合理性の有無を判断する対象となる法人は、更正対象法人に限られるものではなく、更正対象法人と経済的、実質的に一体といえる法人も含まれ、本件ではUMKKがこれに該当する、②直接起因行為を含む複数の取引が積み重ねられることにより法人税の負担を不当に減少させる結果を生じさせている場合には、そのような複数の行為を一体として否認することができ、本件では、本件一連の行為(本件設立、本件増資、本件借入れ、本件買収及び本件合併)又はそのうち本件設立を除いた行為について否認することができる旨主張する。被告のこれらの主張は、本件一連の行為の前にはUMKKは借入金債務を負担していなかったのに、本件一連の行為の後にはUMKKと実質的に一体である原告が本件借入れに係る債務を負担することとなったから、「原告ないしUMKK」に係る本件一連の行為(又はそのうち本件設立を除いた行為)を否認することができるという趣旨をいうものと解される。”

“しかしながら、被告の上記主張における解釈は、法人税法132条1項の明文に反するものであって、採用することができない。また、本件借入れが本件一連の行為の一環としてされたものであることを考慮しても、法人税の負担を減少させたのは本件借入れによるものであり、本件設立、本件増資、本件買収及び本件合併の各行為は法人税の負担の減少とは無関係であるから、これらの行為について同項による否認の対象とする必要性もないというべきである。

なお、仮に被告主張のように本件一連の行為(又はそのうち本件設立を除いた行為)を否認することとなれば、本件増資、本件借入れ、本件買収及び本件合併の各行為がなかったものとして法人税の課税標準等が計算されるはずであるが、他方において、被告は、法人税の課税標準等の計算については、これらの行為が存在しないことを前提として計算することが困難あるいは不合理であるとして、結局、本件借入れをなかったものとみて本件利息の額を損金の額に算入せずに課税標準等の計算をすれば足りるものと主張しており、本件において否認の対象となる行為について更正対象法人以外の者による直接起因行為以外の行為も含めるものと解した場合の法的帰結との関係は不明であるといわざるを得ない。”

“ところで、本件において否認の対象となる行為(経済合理性の有無を判断する対象となる行為)が原告による本件借入れのみであると解した場合でも、その経済的合理性の有無を判断するに当たっては、上記ア(イ)において説示したとおり、当該行為又は計算に係る諸事情や当該同族会社に係る諸事情等を総合的に考慮すべきであるから、本件借入れがその一部に組み込まれている本件一連の行為に係る事情や、グループ法人として原告と密接な関係にあったUMKKに係る事情も考慮すべきことは当然である。つまるところ、被告の主張は、本件借入れに係る経済的合理性の有無の判断について、ヴィヴェンディ・グループ全体からみて経済的合理性があるか否かではなく、原告ないしUMKKからみて経済的合理性があるか否かという観点から判断されるべきであるという趣旨をいうに帰するものといわざるを得ない。”

“ヴィヴェンディ・グループは、平成12年(2000年)以降、次々に企業買収を繰り返し、その結果、UMG部門の子会社数が増加し、グループ内の資本関係も複雑化したことから、法人数を減らすとともに、資本関係を整理するための組織再編が進められてきたところ、本件各日本法人について見ると、①UMKKはオランダ法人であるUMTCの完全子会社であり、MGBKKはオランダ法人であるMGBBVの完全子会社であり、V2Jは英国法人であるV2の完全子会社(CMHの間接的な完全子会社)であったため、本件各日本法人がそれぞれ異なる親会社と資本関係を有する状態となっていたこと、②日本という1つの国にUMPKKとMGBKKという2つの音楽出版会社が存在する状態となっていたこと、③ヴィヴェンディ・グループのUMG部門では、北米及び南米を除く地域における音楽事業については英国法人であるUMGIが業務管理を統括しており、本件各日本法人に対する事業遂行上の指揮監督もUMGIが行っていたところ、日本法人であるUMKK及びMGBKKはいずれもオランダ法人の子会社であったため、英国法人と直接の資本関係を有していなかったことが認められる。”

また、同種の事業を行う複数の会社を統合して1つの会社とすることや、企業グループにおける資本関係と事業遂行上の指揮監督関係との間に齟齬がみられる場合に両者を一致させることも、経営の効率化や管理コストの低減の観点から、経済的合理性を有するものといえる(なお、音楽出版会社は音楽著作物の著作権を扱っているため、著作権の一元的な管理という観点からも、複数の音楽出版会社を統合する必要性は高いといえる。)。

そうすると、本件においても、異なる親会社の下にあった本件各日本法人につき資本関係を再編成するとともに、2つの音楽出版会社を1つの法人に統合し、さらに、オランダ法人の子会社であったUMKK及びMGBKKを英国法人の資本下に置くことによって事業遂行上の指揮監督関係と資本関係を一致させること(本件8つの目的のうち、目的②、目的③及び目的⑥〔前半〕)は、資本関係の簡素化や経営の効率化等の観点から、いずれも経済的合理性を有するものであると認められる。”

“UMGT及びUMIFはヴィヴェンディ・グループのCMS(資金集中管理制度)の統括会社であり、ヴィヴェンディが外部の金融機関から借り入れて調達した資金はUMGT又はUMIFを通じてヴィヴェンディ・グループ法人に貸し付けられる〔認定事実(2)ア〕ことからすれば、UMGT又はUMIFから貸付けを受ける各法人の財務状況は、外部の金融機関から借入れを行うヴィヴェンディ(又はヴィヴェンディ・グループ全体)の信用に少なからず影響があるものと推認される。

そして、一般に、企業グループにおいて借入金の返済に係る経済的負担を資本関係の下流にある子会社に負担させる場合(いわゆるデット・プッシュ・ダウン)において、その経済的負担をグループ内のどの子会社に負わせるのかについては、財務上の観点からは、規模が大きく多額の利益を計上している事業会社に対してより多くの負債を負担させることが合理的であるとされている。”

“このような財務上の観点からすると、支払利息が営業利益を超え、負債の経済的負担が過度に重くなっているオランダ法人(UIMBV及びポリグラム)のUMGT又はUMIFに対する負債を減少させ、これに代えて、多額の営業利益を計上し支払利息が極めて少ない日本法人に負債を負わせること(本件8つの目的のうち、目的①及び目的⑤)は、ヴィヴェンディ・グループの財務戦略として不合理なものではないということができる。”

“なお、多額の営業利益を計上している日本法人に負債を負わせれば、これにより日本法人の法人税の負担も減少することとなるが、税務上の目的と財務上の目的とは別個のものであり、上記のとおり財務上の観点から日本法人に負債を負わせることが不合理といえない以上、法人税の負担の減少という税務上の効果が併せて得られることをもって、かかる財務上の目的による行為の経済的合理性が否定されるものではないというべきである。”

“日本法人であるUMKKに生じていた余剰資金約363億円は、UMGTを通じてヴィヴェンディに貸し付けられ、外部の金融機関に円建てで預金されていたところ、ヴィヴェンディ・グループのヘッジポリシーに従い行われていた本件ユーロ・円通貨スワップ取引では、円の低い金利(年0.97%)とユーロの高い金利(年4.33%)の金利差によって生じる手数料として年間約800万ユーロを当該金融機関に対して支払うべきこととなっていた。また、英国法人であるUMOに生じていた約2億ポンドの余剰資金についても、ヴィヴェンディのポンド建ての預金について本件ポンド・ユーロ通貨スワップ取引が行われていたところ、将来、ユーロの金利が上昇するなどして両通貨の金利差が生じた場合には、上記のような手数料負担が生じる可能性があった。”

“以上のようなヴィヴェンディ・グループにおける外貨建ての余剰資金の取扱いの実情に照らせば、UMKK及びUMOの余剰資金を解消し、本件ユーロ・円通貨スワップ取引及び本件ポンド・ユーロ通貨スワップ取引を終了させること(本件8つの目的のうち、目的④及び目的⑥〔後半〕)は、上記各取引による手数料負担を免れ、資産管理のコストを軽減するものとして、経済的合理性を有するということができる。”

“ヴィヴェンディ・グループにおいては、世界各国のグループ法人に係る組織再編を行うに当たり、1つの国に1つの統括会社を設置し、その傘下に事業会社等を所属させるという基本的方針を採っていた。一般に、世界の各地域経済圏の拠点として統括会社を設置することは、当該地域経済圏における商流の一本化や間接部門(経理、人事、システム、事業管理等)の合理化を通じて、グループ法人の収益の向上に寄与するものとされており(甲71)、ヴィヴェンディ・グループにおける上記の方針も合理的なものであったといえる。”

“日本の関連会社に係る資本関係の整理に際し、日本に設置する統括会社の組織形態を株式会社でなく合同会社とすることによって、米国税制上のチェック・ザ・ボックス規則が適用され、構成員課税を選択できることとなり、子会社間における売買や利息の支払等について米国法人UMGの課税対象所得に合算されないという税務上のメリットがあったと認められる。また、合同会社においては株主総会等の設置義務がなく、社員間の合意で業務執行を行い得るなど、より機動的な事業運営が可能となるというメリットもあったと認められる。”

“以上のような米国税制における取扱いや合同会社の特性等に照らせば、米国税制上構成員課税を選択できるようにするとともに、将来の企業買収に備えて機動的な事業運営ができるようにすること(本件8つの目的のうち、目的⑦及び目的⑧)は、経済的合理性を有するものといえる。”

“本件8つの目的は、それぞれ個別的にみて経済的合理性を有するものといえるところ、ヴィヴェンディ・グループがこれらを同時に達成しようとしたこと、特に、日本の関連会社に係る資本関係の整理の目的〔上記(ア)〕のみならず、日本法人への負債の導入を含む財務上の目的についても同時に達成するものとして本件8つの目的を設定したことが経済的合理性を有するものといえるかという点が、次に問題となる。”

“この点、本件組織再編取引等の前のヴィヴェンディ・グループの状況からすると、オランダ法人(UIMBV及びポリグラム)のUMGT又はUMIFに対する負債を減少させ、これに代えて日本法人に負債を負わせるという目的(グループ内における負債の経済的負担の配分に関する、目的①及び目的⑤)を達成するためには、日本法人が多額の資金需要によりその資金を借り入れ、かつ、かかる借入れにより得た資金が日本法人からオランダ法人に渡ってUMGT又はUMIFに対する借入金の返済に用いることができる状態となることが必要であったといえるところ、かかる資金需要は日本に設置される統括会社(原告)による本件各日本法人の買収(特に企業価値の高いUMKK及びMGBKKの買収)を行うことにより発生させることができ、また、これらの買収における売主(UMTC及びMGBBV)はいずれもオランダ法人であって、同国法人同士の取引(貸付け等)によってUIMBV及びポリグラムに対し借入金の返済資金を交付することができたから、上記の目的を達成しようとするヴィヴェンディ・グループにとっては、日本の関連会社に係る資本関係の整理の目的と併せて、同時に両目的を達成することに合理性があったということができる。”

“そうすると、グループ内における負債の経済的負担の配分や為替リスクのヘッジに係るコストに関する上記各目的に経済的合理性が認められる以上、これらを実現するために本件8つの目的を同時に達成しようとしたこともまた、経済的合理性を有するものというべきである。”

なお、目的①に関し、オランダ法人であるUIMBV及びポリグラムがUMGT又はUMIFに対する借入金債務を返済しても、その返済資金(本件買収又は本件MGBKK買収の代金)を貸し付けたUMTC又はMGBBVに対する債務は残存することになるが、オランダ法人の子会社間の債務と、ヴィヴェンディ・グループのCMSの統括会社であるUMGT又はUMIFに対する債務とでは、UIMBV及びポリグラムの財務状況がヴィヴェンディ(又はヴィヴェンディ・グループ全体)の対外的な信用に及ぼす影響に差異があることは否定できないから、これらのオランダ法人がUMGT又はUMIFに対する借入金債務の約3割を返済したことにより、ヴィヴェンディ(又はヴィヴェンディ・グループ)の信用力は相応に向上したものということができる。”

“被告は、①日本の関連会社に係る資本関係を整理するためには、UMKKを統括会社としてMGBKK及びV2Jの買収をさせるなどすれば足りるから、あえて原告を設立する必要はなかった、②原告を設立するとしても、本件買収を経ずに本件合併をすれば足り、本件合併に先立って本件買収をするのは迂遠であるなどと主張する。

しかし、オランダ法人の子会社であった日本法人を英国法人の資本下に置く(目的⑥〔前半〕)ために、CMHLによる原告の設立に代えて、UMKKをCMH又はその子会社に買収させようとすると、英国法人において多額の株式購入資金を準備しなければならないという不都合が生じる上、オランダ法人のUMGT又はUMIFに対する負債を減少させ、これに代えて日本法人に負債を負わせるという目的(目的①及び目的⑤)も達成することができなくなる。

また、仮に原告を設立した上で本件買収を経ずに原告がUMKKを吸収合併する場合には、UMKKの完全親会社であったUMTCに対し原告の持分を割り当てるか金銭等を交付することを要する(会社法751条1項2号~4号参照)こととなるところ、これらに代えてあらかじめ原告がUMKKの全株式を買収した(本件買収)上で同社を吸収合併することが、経済的にみて不合理であるとは認められない。したがって、被告の上記主張は、本件組織再編取引等が本件8つの目的を達成する手段として不相当であることを基礎付けるものではない。”

“本件8つの目的のうち日本の関連会社に係る資本関係の整理は、資本関係の簡素化のほか、経営の効率化や管理コストの低減が期待できるものであって、日本における統括会社である原告にとって経済的合理性を有することは明らかである。また、原告の組織形態を合同会社としたことについても、将来における企業買収等の際に意思決定や執行をより機動的に行うことができるというメリットが認められる。

また、グループ内における負債の経済的負担の配分や、為替リスクのヘッジに係るコストなどの課題への対応は、ヴィヴェンディの対外的な信用を高め、資金調達のコストを軽減することとなるなど、ヴィヴェンディ・グループ全体の財務態勢を強化するものである〔上記イ(イ)、(ウ)〕ところ、原告を含むヴィヴェンディ・グループ法人は、UMGT又はUMIFを統括会社とするCMS(資本集中管理制度)に参加することにより、外部との金融取引を一括して行うヴィヴェンディの信用力(又はその背景にあるヴィヴェンディ・グループ全体の信用力)を利用して、個別に資金調達をする場合と比べて大規模かつ円滑な資金調達を行い得るメリットを享受していた〔認定事実(2)ア~オ〕のであるから、ヴィヴェンディ・グループ全体の財務態勢が強化されることは、同グループ法人である原告にとっても、このようなメリットをより確実に享受することができることを意味するものであったといえる。”

“他方、本件組織再編取引等の結果、原告は本件借入れに係る約866億円の債務を負担することとなったことから、同債務の負担が原告に不当な経済的不利益を負わせるものであるかについて検討する。

まず、本件借入れに係る借入金額(約866億円)は、本件買収及び本件MGBKK買収に係る株式購入資金のうち本件増資では足りない分を賄うためのものであるところ、その購入価格の大部分を占めるUMKK株の価格(約1144億円)は、ダフ・アンド・フェルプス社による株式価値算定分析に基づき決定されたものであり、その価格が不当に高額であるとは認められない。

次に、本件借入れに係る返済条件について見ると、①利息の利率は、借入れ後6年間は年6.8%、それ以降は年5.9%であり、②借入金の一部返済も、借入れ後1年までは300億円まで可能であり、借入れ後6年以降はいつでも借入金の全部又は一部の返済ができる旨が定められており〔前提事実(4)ウ(ア)〕、これらの定めは原告にとって不当に不利益となるものとは認められない。また、UMKKは、原告に吸収合併される前の3事業年度において、営業利益を約74~111億円計上していたのである〔認定事実(3)ア〕から、本件借入れにより生ずる支払利息(年約40億円)は、同社の事業をそのまま承継する原告が営業利益によって賄うことができる範囲内のものであって、本件借入れに当たり、利息の支払をすることが困難になるおそれがあったとは認められないし、現に、原告による利息の支払が困難になったなどの事情はうかがわれない〔認定事実(3)イ〕。”

“さらに、本件借入れが原告の対外的信用に及ぼす影響について見ると、①上記(ア)のとおり原告に必要な資金調達は、もっぱらCMSに基づきヴィヴェンディの信用によって行われるから、本件借入れにより原告の資金調達への影響が生ずるおそれはない。原告の貸借対照表上、純資産がマイナスであり、債務超過の状態になっているとしても、原告の債権者はヴィヴェンディ・グループ法人のみであることから、上記の財務状態による外部の金融機関に対する信用の低下や倒産リスクはそもそも原告固有の不利益として生じる余地がないというべきである。また、②音楽事業の関係者や社会一般に対しても、本件合併前のUMKKと比べて事業内容等が異なるものではないとの説明がされており〔認定事実(5)〕、本件合併後の原告に対する社会的信用が従前と比べて損なわれたとの事情はうかがわれない。”

“以上によれば、本件8つの目的を本件組織再編取引等により達成したことは、ヴィヴェンディ・グループ全体にとってだけでなく原告にとっても経済的利益をもたらすものであったといえる一方、本件借入れは原告に不当な不利益をもたらすものとはいえないから、これらが原告にとって経済的合理性を欠くものであったと認めることはできない(なお、上記の判断は、被告主張のように原告とUMKKを経済的、実質的に一体のものとみて、本件組織再編取引等の前のUMKKの状況から同取引等の後の原告の状況への変化を捉えたとしても、左右されるものではない。)。”

“被告は、①ヴィヴェンディ・グループの財務態勢が強化されることによって得られる原告の経済的利益は、一般的・抽象的なものにすぎず、②日本の関連会社に係る資本関係の整理によって得られる利益も、本件借入れに基づく約866億円の負債に見合うものではなく、本件一連の行為を通じて、原告は事実上、UMKKと事業主体に実質的な変更がないにもかかわらず、利益の減少だけが見込まれることになった旨主張する。

しかしながら、一般に、企業グループに導入されるCMSには、所用資金量の低減、資金効率の向上、財務・経理業務の合理化、リスク管理の高度化等のメリットがあるとされている〔認定事実(2)〕ところ、これらが企業グループ全体にとって利益となるのみならず、CMSに参加する各グループ法人にとっても利益となることは明らかである。

したがって、企業グループ全体の財務態勢の強化は、各グループ法人がCMSを通じて得る利益を増強することにつながるから、本件においても、ヴィヴェンディ・グループの財務態勢が強化されることによって得られる原告の経済的利益を一般的・抽象的なものにすぎないということはできない。”

“原告は、本件借入れに係る支払利息を経費として計上することにより税引前純利益が従前(UMKK)と比べて減少することになる〔認定事実(3)〕が、これは、オランダ法人のUMGT又はUMIFに対する負債を減少させ、これに代えて日本法人に負債を負わせるという、グループ内における負債の経済的負担の配分に関する目的が達成されたことによるものであって、このことがヴィヴェンディ・グループ全体の財務態勢の強化につながり、同グループ法人である原告にも利益をもたらすものであることは、上記(ア)に説示したとおりである。”

“また、原告は、本件借入れにより調達した資金をもってUMKK株式等を購入しているところ、上記(イ)によれば、その購入価格は上記株式の価値に見合うものであったといえるから、支払利息の負担も含めて本件借入れに係る負債の経済的負担に見合う財産を取得したということができる{なお、UMKK株式は本件合併により消滅したため、原告はこれを抱合い株式消滅損失として消却処理している〔前提事実(4)ク(ウ)〕が、原告は本件買収により、これがなかったとすれば本件合併の際に要するものとされていたUMTCに対する原告の持分の割当て又は金銭等の交付を免れたものである。}。 したがって、被告の上記主張は採用することができない。”

“以上のとおり、①原告による本件借入れが行われる原因となった、ヴィヴェンディ・グループが設定した本件8つの目的は、日本の関連会社に係る資本関係の整理や、同グループの財務態勢の強化(グループ内における負債の経済的負担の配分、為替リスクのヘッジに係るコストの軽減)等の観点からいずれも経済的合理性を有するものであり、かつ、これらの目的を同時に達成しようとしたことも経済的合理性を有するものであったと認められ、②本件再編成等スキームに基づく本件組織再編取引等は、これらの目的を達成する手段として相当であったと認められる。

そして、③本件組織再編取引等によるこれらの目的の達成は原告にとっても経済的利益をもたらすものであったといえる一方、本件借入れが原告に不当な経済的不利益をもたらすものであったとはいえない。

そうすると、原告による本件借入れについては、法人税の負担が減少するという利益を除けばこれによって得られる経済的利益がおよそないとか、あるいは、これを行う必要性を全く欠いているなどということはできないから、専ら経済的、実質的見地において、純粋経済人として不自然、不合理なものとはいえず、したがって、経済的合理性を欠くものと認めることはできない。

よって、本件においては、法人税法132条1項にいう「その法人の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」に該当するということはできないから、これに該当することを前提としてされた本件各更正処分等はいずれも違法である。”

東京高裁/令和2年6月24日判決(秋吉仁美裁判長)/(棄却)(控訴人上告受理申立て)(納税者勝訴)

“しかし、法人税法132条1項に基づく同族会社等の行為又は計算の否認は、同族会社等の行為又は計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがあるときに、当該法人税の関係においてのみ、否認された上記行為又は計算に代えて課税庁の適正と認めるところに従い課税を行うというものであるところ、前提事実によれば、①被控訴人は、本件各事業年度において、UMIFに対して本件借入れに基づき支払った本件利息の額を本件各事業年度における損金の額に算入し、所得金額が減少した結果、法人税の負担が減少したこと〔前提事実(7)〕、②これに対し、麻布税務署長(処分行政庁)は、法人税法132条1項に基づき、本件利息をUMIFに対する寄附金に該当するものとし又は本件借入れ及び本件利息をなかったものとして、本件各事業年度に係る所得金額を計算し、本件各更正処分をしたこと〔前提事実(8)〕に照らすと、麻布税務署長(処分行政庁)は、法人税法132条1項に基づき本件借入れを否認し、否認された本件借入れに代えてその適正と認めるところとして、被控訴人が本件各事業年度における損金の額に算入した本件利息の額を本件各事業年度の所得金額に加算することとして、本件各更正処分をしたものということができる。

そうすると、本件各事業年度における被控訴人の法人税につき、これを容認した場合には法人税の負担を減少させる結果となる「その法人の行為又は計算」は、本件借入れであると認められる。このことは、本件各更正処分等の根拠及び適法性に関する控訴人の主張(原判決別紙9)に照らしても明らかである。”

そうすると、本件借入れ以外の控訴人主張に係る上記各行為は、本件各更正処分の適法性を検討するに当たり、法人税法132条1項に基づく同族会社等の行為計算の否認の対象となる「その法人の行為又は計算」に当たるとはいえない。したがって、控訴人の上記主張(主位的主張及び予備的主張1)は、その余の点を検討するまでもなく、いずれも採用することができない。以上によれば、本件借入れにつき、法人税法132条1項の不当性要件該当性を検討することになる(控訴人の予備的主張2)。”

“法人税法132条1項は、少数の株主又は社員が支配する同族会社等においては法人税の負担を不当に減少させるような行為又は計算が行われやすいことに鑑み、税負担の公平を維持するため、同族会社等に係る法人税の負担を不当に減少させる結果となると認められる行為又は計算が行われた場合に、これを正常な行為又は計算に引き直して法人税の更正又は決定を行う権限を税務署長に認めたものである。

このような同条の趣旨及び目的からすれば、同族会社等の行為又は計算が同項にいう「これを容認した場合には法人税の負担を不当に減少させる結果となると認められるもの」か否かは、専ら経済的、実質的見地において当該行為又は計算が純粋経済人として不自然、不合理なものと認められるか否か、すなわち経済的合理性を欠くか否かという客観的、合理的基準に従って判断すべきものと解される(したがって、上記のような経済的合理性を欠く同族会社等の行為又は計算が、同族会社であるためにされた不自然、不合理な租税負担の不当回避行為として、不当性要件に該当することになる。)。”

“そして、同族会社が当該同族会社の株主等又はその関連会社からした金銭の無担保借入れが不当性要件に該当するか否かについては、当該借入れの目的、金額、期間等の融資条件、無担保としたことの理由等を踏まえた個別、具体的な事案に即した検討を要するものというべきである。

特に、上記のような借入れが当該同族会社の属する企業集団の再編等(以下「企業再編等」という。)の一環として行われた場合においては、組織再編成を含む企業再編等は、その形態や方法が複雑かつ多様であるため、これを利用する巧妙な租税回避行為が行われやすく、租税回避の手段として濫用されるおそれがあること等に照らすと、①当該借入れを伴う企業再編等が、通常は想定されない企業再編等の手順や方法に基づいたり、実態とは乖離した形式を作出したりするなど、不自然なものであるかどうか、②税負担の減少以外にそのような借入れを伴う企業再編等を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか等の事情も考慮した上で、当該借入れが経済的合理性を欠くか否かを判断すべきである。このことは、国際的な企業集団の再編等の一環としてされた当該借入れについても同様である。”

“これに対し、被控訴人は、法人税法132条1項の不当性要件につき、経済合理性基準を踏まえて、法人税の負担が減少するという利益を除けば当該行為又は計算によって得られる経済的利益がおよそないといえるか、あるいは、当該行為又は計算を行う必要性を全く欠いているといえるかという観点から判断すべき旨を主張する。

しかしながら、組織再編成を含む企業再編等は、その形態や方法が複雑かつ多様であり、基本的には、いかなる必要性に基づいてどのような形態、方法で行うかにつき当該企業集団の自律的判断に委ねられるものであるが、前記のとおりこれを利用する巧妙な租税回避行為が行われやすく、租税回避の手段として濫用されるおそれがあること、企業再編等の一環として行われる行為につき、何らかの事業目的等を作出し又は付加することも比較的容易であること等からすると、企業再編等の一環として行われた同族会社の行為又は計算の不当性要件該当性を上記のような観点から判断することになれば、当該行為又は計算を行う必要性のほとんどが租税回避目的であって、税負担の減少以外の経済的利益がごく僅かである場合でも、経済的合理性があるとされかねない。

このようなことは、不当性要件の的確な判別を困難にするものとして、法人税法132条の趣旨及び目的に反し、相当でもない。

このようなこと等に鑑みると、企業再編等の一環として同族会社が当該同族会社の株主等又はその関連会社からした金銭の無担保借入れが経済的合理性を欠くか否かについては、被控訴人の主張するような観点から判断するのではなく、上記ア①及び②の事情をも考慮して、総合的に判断するのが相当である。以上に反する被控訴人の主張は採用できない。”

“他方、控訴人は、上記ア②の事情(税負担の減少以外にそのような借入れを伴う企業再編等を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか)につき、正当で合理的な事業自的等が具体的かつ客観的に示されなければならない旨を主張する。

しかし、そもそも何をもって事業目的等が具体的かつ客観的に示されたというのかが一義的なものとはいい難い上、上記ア及びイで説示したところによれば、上記ア②の事情は、企業再編等の一環として同族会社が当該同族会社の株主等又はその関連会社からした金銭の無担保借入れが経済的合理性を欠くか否かを判断する際の考慮事情の一つにすぎず、それ自体が評価的要素を含んでいると解され、例えば、当該同族会社が主張する企業再編等を行うことの事業目的等が具体的かつ客観的でない場合には、これを行うことの「合理的な理由」となる事業目的等が存在するとはいえないと評価することも可能であること等に照らすと、あえて上記ア②の事情を控訴人の主張するように限定する必要はないし、そのような限定をすることが相当ともいえない。控訴人の上記主張は採用できない。”

しかし、例えば、単なる金銭の借入れであれば、独立当事者間の通常の取引を想定することもできるが、当該借入れが企業再編等の一環として行われた場合には、企業再編等自体が、その形態や方法が複雑かつ多様であり、基本的には、いかなる必要性に基づいてどのような形態、方法で行うかにつき当該企業集団の自律的判断に委ねられるものであることからすると、独立当事者間の通常の取引に相当する企業再編等の形態、方法を想定することは極めて困難である。そうすると、本件における不当性要件の判断枠組みとして、控訴人の上記主張のように解するのは相当でなく、控訴人の上記主張は採用できない。”

“前提事実及び認定事実によれば、本件借入れは、被控訴人がUMIFから本件各日本法人の株式の購入代金等に使用する目的で元金を866億6132万円とし、利息を平成26年(2014年)10月29日までは年6.8%、同日以降は年5.9%として無担保で借り受けたものであり〔前提事実(4)ウ〕、本件8つの目的を達成するための本件再編成等スキームに基づく本件組織再編取引等の一環として行われたものである。”

そして、このような本件再編成等スキームは、大要、〈ア〉日本の関連会社の経営の合理化として、〈a〉日本の関連会社の資本関係及びこれに対する事業遂行上の指揮監督関係を整理し、法人数を減らすという目的(目的②、目的③及び目的⑥〔前半〕)、〈b〉米国税制上の対応や柔軟かつ機動的な事業運営の観点から、日本の関連会社を合同会社とし、当時検討されていた日本における音楽会社の買収に備えるという目的(目的⑦及び目的⑧)、〈イ〉UMG部門のオランダ法人の負債軽減及び〈ウ〉日本の関連会社の財務の合理化として、〈c〉日本の関連会社の円余剰資金やUMOの余剰資金を解消し、ヴィヴェンディによる為替リスクのヘッジを不要とするとともに、日本の関連会社の資本構成に負債を導入し、UMG部門のオランダ法人の負債を軽減するための資金を調達するという目的(目的①、目的④、目的⑤、目的⑥〔後半〕)から成る本件8つの目的を目的とするものである。”

“まず、本件再編成等スキームに基づく本件組織再編取引等は、〈a〉日本の関連会社の資本関係及びこれに対する事業遂行上の指揮監督関係を整理し、法人数を減らすという目的(目的②、目的③及び目的⑥〔前半〕)の観点からみると、次の事情に照らし、不自然なものとはいえず、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在するということができる。

a ヴィヴェンディ・グループは、平成12年(2000年)以降、次々に企業買収を繰り返し、その結果、UMG部門の子会社数が増加し、グループ内の資本関係も複雑化したことから、1つの国に1つの持株会社(統括会社)を設置し、その傘下に事業会社等を所属させ、法人数を減らすとともに、各国の会社に適切なレベルの負債を配分する(各国のグループ内で資本と負債のバランスを適正にする)との基本方針の下で、法人数を減らすとともに資本関係を整理するための組織再編を行ってきた〔認定事実(5)ア〕。

そして、UMG部門の本件各日本法人については、遅くとも平成19年(2007年)9月までに、UMKKがUMTC(オランダ法人)の完全子会社であり、MGBKKがMGBBV(オランダ法人)の完全子会社であり、V2JがV2(英国法人)の完全子会社(CMHの間接的な完全子会社)であったため、それぞれ異なる親会社と資本関係を有し、日本という1つの国にUMPKKとMGBKKという2つの音楽出版会社が存在する状態となった〔認定事実(5)ウ〕が、本件各日本法人に対する事業遂行上の指揮監督は、UMGI(UMG部門において、北米及び南米を除く地域における音楽事業の業務管理を統括する英国法人)が行っていた〔認定事実(1)オ〕。

b 一般に、世界における地域経済圏の存在を踏まえて、地域ごとの海外拠点を統括する統括会社を設置することは、当該地域経済圏におけるグループ企業(企業集団)の商流の一本化や間接部門(経理、人事、システム、事業管理等)の合理化を通じて、グループ傘下の企業収益の向上に寄与するものとされている。

また、資本関係は親会社が子会社に対して事業遂行上の指揮監督を及ぼす根拠となるものであるから、企業集団における親子会社間の重層的な資本関係が簡素化されれば、重要な意思決定に係る手続の短縮などのメリットがあるといえ、あえて複雑な資本関係のままとする経済的理由は通常考え難い。同種の事業を行う複数の会社を統合して1つの会社とすることや、企業集団における資本関係と事業遂行上の指揮監督関係との間にそごがみられる場合にこれらを一致させることも、経営の効率化や管理コストの低減の観点から、その必要性、合理性を認めることができる(なお、UMPKKとMGBKKのような音楽出版会社については、音楽著作物の著作権を扱っているため、著作権の一元的な管理という観点からも、複数の音楽出版会社を統合する必要性は高いといえる。)。”

“c 以上のほか、後記(エ)のとおりの一般的なデッド・プッシュ・ダウンの理解やUMG部門のオランダ法人の負債を軽減するための資金の調達の必要性等をも併せ考慮すれば、本件再編成等スキームにおいて、被控訴人が英国法人の完全子会社であるCMHLの完全子会社として設立され、出資金や借入金を原資として本件各日本法人の親会社(特に、UMKKとMGBKKのそれは、オランダ法人である。)から本件各日本法人の株式を取得し、本件各日本法人をその傘下の事業会社とすることや、被控訴人がUMKKを吸収合併し、被控訴人の完全子会社であるUMPGKがUMPKK及びMGBKKを吸収合併することは、一般に想定される企業再編等の手順や方法に基づくものといえ、控訴人指摘に係る事情{被控訴人が、本件合併前は事業活動を行っておらず、その設立からわずか3か月程度で本件合併を行ったこと〔前提事実(4)ク〕、本件合併前のUMKKと本件合併後の被控訴人とでその経営組織、事業内容及び従業員数等に大きな変更はないこと〔認定事実(6)参照〕、被控訴人が、取得したUMKK株式を本件合併後に抱合い株式消滅損失として消却処理したこと〔前提事実(4)ク(ウ)〕等}をもって実態と乖離した形式を作出するものとは断じ難く、不自然なものとはいえない。”

“また、以上の諸点に鑑みれば、日本の関連会社の資本関係及びこれに対する事業遂行上の指揮監督関係を整理し、法人数を減らすという目的(目的②、目的③及び自的⑥〔前半〕)は、本件再編成等スキームにつき、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由に当たるということができる。

d そして、本件再編成等スキームに基づく本件組織再編取引等が、日本の関連会社に係る資本関係の整理という観点からみて、UMG部門の日本における統括会社である被控訴人(ひいては、その完全子会社になった後、被控訴人に吸収合併されることになるUMKK)に税負担の減少以外の経済的利益をもたらすものであったことは、後記(ウ)dで説示するとおりである。”

“次に、本件再編成等スキームに基づく本件組織再編取引等は、〈b〉米国税制上の対応や柔軟かつ機動的な事業運営の観点から、日本の関連会社を合同会社とし、当時検討されていた日本における音楽会社の買収に備えるという目的(目的⑦及び目的⑧)の観点からみると、次の事情に照らし、不自然なものとはいえず、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在するということができる。

a 平成19年9月頃までにヴィヴェンディ・グループのUMG部門に属することとなった本件各日本法人は、いずれも会社法上の株式会社であり〔前提事実(1)ア、同(2)シ・ト〕、米国法人であるUMGの被支配外国法人であるUIMBVの子会社は、米国税制上チェック・ザ・ボックス規則による構成員課税を選択することができなかった本件各日本法人を除き、いずれも米国税制上構成員課税を選択したことにより、当該子会社間での売買や利息の支払等はUIMBVの所得とみなされていなかった〔認定事実(8)〕。また、UMKKは、取締役会設置会社、監査役設置会社、会計監査人設置会社であった〔前提事実(1)イ〕。”

“b UMG部門の日本における統括会社の組織形態を合同会社とした場合には、UIMBVの他の子会社と同様、米国税制上チェック・ザ・ボックス規則により構成員課税を選択することができるようになり〔認定事実(8)〕、UIMBVの子会社間における売買や利息の支払等について米国法人UMGの課税対象所得に合算されないという税務上のメリットがあった。

また、合同会社は、会社法上、株主総会、取締役及び監査役等の設置義務がなく、社員は、定款に別段の定めがある場合を除き、その過半数の決定をもって、会社の業務を執行することができ(常務については、各社員が単独で行うことができる。)、業務を執行する社員が会社を代表するなどとされているから、株式会社との対比においてより機動的な事業運営が可能となる。

現に被控訴人は、本件設立に当たり、合同会社とされ、その定款には、①被控訴人の業務は、業務を執行する社員が決定する、②被控訴人の業務を執行する社員は、CMHLとする旨が定められた〔認定事実(5)オ〕。そして、ヴィヴェンディ・グループは、平成24年(2012年)にEMIレコーズの買収を行っている〔認定事実(1)エ〕。”

“c 以上によれば、本件再編成等スキームにおいて、英国法人の完全子会社であるCMHLの完全子会社として設立された被控訴人が合同会社とされたことは、不自然なものではなく、日本の関連会社を合同会社とし、当時検討されていた日本における音楽会社の買収に備えるという目的(目的⑦及び目的⑧)は、本件再編成等スキームにつき、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由に当たるということができる。

d そして、前記(イ)で説示したところ及び上記a~cで説示したところに照らすと、本件再編成等スキームに基づく本件組織再編取引等は、日本の関連会社の経営の合理化という観点からみて、資本関係の簡素化のほか、経営の効率化や管理コストの低減が期待できるものであって、また、UMGを最上位とするUMG部門における米国税制上のメリットも認められるものであったから、UMG部門の日本における統括会社である被控訴人(ひいては、その完全子会社になった後、被控訴人に吸収合併されることになるUMKK)に税負担の減少以外の経済的利益をもたらすものであったといえる。”

“さらに、本件再編成等スキームに基づく本件組織再編取引等は、〈c〉日本の関連会社の円余剰資金やUMOの余剰資金を解消し、ヴィヴェンディによる為替リスクのヘッジを不要とするともに、日本の関連会社の資本構成に負債を導入し、UMG部門のオランダ法人の負債を軽減するための資金を調達するという目的(目的①、目的④、目的⑤、目的⑥〔後半〕)の観点からみても、次の事情に照らし、不自然なものとはいえず、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在するということができる。”

“a UMG部門のオランダ法人であるUIMBV及びポリグラムは、企業買収等のための資金の借入れにより多額の負債を抱え、平成19年(2007年)において、UMGT又はUMIFに対する負債が約31億ユーロに上り、支払利息が営業利益を上回っている状況であった〔認定事実(5)ウ〕。

これに対し、UMKKは、平成18年12月期から平成20年12月期までの営業利益が約74~111億円と多額であるが、支払利息は約110~460万円と極めて少ない状況にあり、平成20年8月31日時点におけるUMKK株式の評価額の総額は1144億1900万円と算定されていた〔認定事実(3)ア、同(5)カ〕。

b ヴィヴェンディ・グループのCMS(資金集中管理制度)においては、UMGT及びUMIFがその統括会社とされているところ、外部の金融機関からの借入れ等の金融取引はヴィヴェンディが一括して実行するものとされ、このように調達された資金をUMGT又はUMIFを通じてヴィヴェンディ・グループ法人に貸し付けるものとされていた〔認定事実(2)ア〕。このことからすると、UMGT又はUMIFから貸付けを受ける各法人の財務状況は、外部の金融機関から借入れを行うヴィヴェンディ(又はヴィヴェンディ・グループ全体)の信用力に少なからず影響があるものと推認される。

ヴィヴェンディは、UMGTを通じて貸し付けられた①UMKKの余剰資金(約363億円)及び②UMOの余剰資金(約2億ポンド)を外部の金融機関に①円建て及び②ポンド建てで預金していたところ、ヘッジポリシー(為替レートの変動により、連結貸借対照表に計上する外貨建ての金融資産の価値が目減りし、又は外貨建ての負債が増加するという貸借対照表リスクをヘッジするための為替ヘッジを行うポリシー)を有していたことから、①本件ユーロ・円通貨スワップ取引及び②本件ポンド・ユーロ通貲スワップ取引を行っていた。

ヴィヴェンディは、通貨スワップ取引の仕組み上、本件ユーロ・円通貨スワップ取引につき、円とユーロの金利差に基づく手数料(年間約800万ユーロ)を上記金融機関に対して支払うべきこととなっており(したがって、ユーロの高い金利により得られる利益を享受することができなかった。)、本件ポンド・ユーロ通貨スワップ取引についても、将来、ユーロの金利が上昇するなどして両通貨の金利差が生じた場合には、上記のような手数料負担が生じる可能性があった〔以上につき、認定事実(2)エ・カ〕。”

“d 一般に、企業グループ(企業集団)において借入金の返済に係る経済的負担を資本関係の下流にある子会社に負担させる場合(いわゆるデット・プッシュ・ダウン)において、その経済的負担をグループ内のどの子会社に負わせるのかについては、財務上の観点からは、規模が大きく多額の利益を計上している事業会社に対してより多くの債務を負担させることが合理的であるとされている〔認定事実(7)〕。

また、企業グループにおいて導入されるCMSは、プーリングサービス(グループ内の統括会社の銀行口座とグループ法人の銀行口座の間で、資金移動を自動的に行うこと)、ネッティング(グループ法人間の支払を、銀行を通さず統括会社・グループ法人間の貸借に付け替えて清算すること)等を行うことにより、財務・経理業務の合理化やリスク管理の高度化を図るだけでなく、グループ法人間における資金余剰と資金不足とを相殺してグループ全体の所要資金量を低減させる効果(所要資金量の低減)や、グループ法人の余剰資金を集中させてより有利な資金運用を可能とする効果(資金運用の合理化)を生じさせるものとされている〔認定事実(2)イ〕。

e 以上に加え、前記のとおりの日本の関連会社の資本関係及びこれに対する事業遂行上の指揮監督関係の整理の必要性等をも併せ考慮すれば、次の点を指摘することができる。”

“なお、オランダ法人であるUIMBV及びポリグラムがUMGT又はUMIFに対する債務を返済しても、その返済資金(本件買収又は本件MGBKK買収の代金)を貸し付けたUMTC又はMGBBVに対する債務は残存することになるが、オランダ法人の子会社間の債務と、ヴィヴェンディ・グループのCMSの統括会社であるUMGT又はUMIFに対する債務とでは、UIMBV及びポリグラムの財務状況がヴィヴェンディ(又はヴィヴェンディ・グループ全体)の対外的な信用力に及ぼす影響に差異があることは否定できないから、これらのオランダ法人がUMGT又はUMIFに対する借入金債務の約3割を返済したことにより、ヴィヴェンディ(又はヴィヴェンディ・グループ)の信用力は相応に向上したものということができる。”

“(b) 被控訴人がUMKK及びMGBKKを買収する資金を調達するための本件増資及び本件借入れにつき、その原資としてUMO及びUMKKの余剰資金を活用することは、ヴィヴェンディ・グループのCMSにおいて外部の金融機関からの借入れ等の金融取引を一括して行っていたヴィヴェンディの本件ユーロ・円通貨スワップ取引及び本件ポンド・ユーロ通貨スワップ取引を終了させ、これらの取引に係る手数料の負担を免れ、資産管理のコストを軽減させるとともに、円資金等に代えてユーロ資金を保有することができるようにするものである。

また、本件資金決済と併せて他のグループ法人間の貸借等に関する資金決済を同時に実施すること(本件財務関連取引)は、貸倒リスクや信用リスクを回避し、これに要する費用を軽減させることができるものである(これらの資金決済に現実の資金の移動を伴わない帳簿決済が含まれていることのみをもって、その実体がないとはいえない。)。

そうすると、いずれの点も、ヴィヴェンディ・グループ全体の資金効率の最大化や財務リスクの最適化を可能とするものとして、財務上の観点からみて、不自然とはいえず、その必要性、合理性を認めることができる。”

“なお、被控訴人のUMIFに対する本件借入れに係る返済は円で支払われるため〔前提事実(7)〕、本件組織再編取引等の後も、為替リスクのヘッジの必要性自体は残存しているが、ヴィヴェンディは、300億円を超える余剰資金に係る通貨スワップ取引が解消されたことで、円とユーロの金利差によって生じる年間約800万ユーロの手数料等を支払う必要がなくなった上、上記の円資金の代わりに、本件財務関連取引によって得られたユーロ資金を保有することができることとなったのであるから〔認定事実(5)ケ③〕、ヴィヴェンディ・グループにおける資金調達のコストが軽減され、財務状況が改善されたものということができる。”

“(c) 以上によれば、日本の関連会社の円余剰資金やUMOの余剰資金を解消し、ヴィヴェンディによる為替リスクのヘッジを不要とするとともに、日本の関連会社の資本構成に負債を導入し、UMG部門のオランダ法人の負債を軽減するための資金を調達するという目的(目的①、目的④、目的⑤、目的⑥〔後半〕)は、本件再編成等スキームにつき、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由に当たるということができる。”

“f そして、上記a~eで説示したところによれば、本件再編成等スキームに基づく本件組織再編取引等は、UMG部門のオランダ法人の負債軽減及び日本の関連会社の財務の合理化という観点からみた場合、被控訴人に本件借入れに係る債務の負担及び利息の支払といった経済的負担をもたらす面があることは否定できないが、他方で、前記e(a)・(b)のとおり、これによってヴィヴェンディの対外的な信用力が高められ、資金調達のコストが軽減されるなど、ヴィヴェンディ・グループ全体の財務態勢が強化される結果、被控訴人は、ヴィヴェンディ・グループのCMS(資金集中管理制度)に基づき、ヴィヴェンディの信用力を利用して、個別に資金調達をする場合と比べて大規模かつ円滑な資金調達を行い得ることになるのであり、被控訴人(ひいては、その完全子会社になった後、被控訴人に吸収合併されることになるUMKK)にこのような税負担の減少以外の経済的利益をもたらすものであったということができる。”

“このように、本件再編成等スキームに基づく本件組織再編取引等は、本件8つの目的を〈ア〉日本の関連会社の経営の合理化、〈イ〉UMG部門のオランダ法人の負債軽減及び〈ウ〉日本の関連会社の財務の合理化という観点から分けて検討してみても、不自然なものではなく、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在するといえ、被控訴人(ひいては、その完全子会社になった後、被控訴人に吸収合併されることになるUMKK)に税負担の減少以外の経済的利益をもたらすものといえるのであるから、本件8つの目的を同時に達成しようとしたものという観点からみれば、より一層、不自然なものではなく、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在し、被控訴人(ひいては、その完全子会社になった後、被控訴人に吸収合併されることになるUMKK)に税負担の減少以外の経済的利益をもたらすものであるということができる。”

“前提事実及び認定事実を踏まえて、本件借入れに関する事情を個別に検討すると、次の点を指摘することができる。

a 本件借入れの目的は、本件各日本法人の株式の購入代金及び関連費用にのみ使用することとされている〔前提事実(4)ウ(ア)〕。このことは、前記イで説示したところに照らし、本件再編成等スキームの一部を成すものとして、その必要性、合理性を認めることができる。

b 本件借入れの金額(約866億円)は、UMKK株式の買収(本件買収)及びMGBKK株式の買収(本件MGBKK買収)に要する購入資金(前者が1144億1800万円、後者が14億6900万円)のうち、本件増資(295億円)では足りない分を賄うためのものである。

現に被控訴人による本件借入れの利息の支払が困難になったなどの事情はうかがわれないこと〔認定事実(3)イ〕をも併せ考慮すれば、本件借入れに当たり、元本の返済又は利息の支払が困難になるおそれがあったとは認められない。以上によれば、本件借入れの融資条件は、被控訴人にとって不当に不利益となるものとは認められない。”

“d 被控訴人は、UMIFから本件借入れを行うに当たり、担保を提供していない。これは、被控訴人が、本件設立後、UMKKに係る本件CMS合意と同様の内容により、ヴィヴェンディ・グループのCMSに参加したこと〔認定事実(2)オ〕、本件借入れの目的が被控訴人において平成20年8月31日当時において約1144億円の価値を有していたUMKK株式を含む本件各日本法人の株式を取得することとされていたこと(上記a)、本件借入れの借入条件が本件合併によりUMKKを承継した被控訴人の営業利益によって返済可能な範囲で定められたこと(上記c)を踏まえたものであり、本件借入れが無担保で行われたことは、不自然ではなく、合理的な理由があるということができる。”

“e 被控訴人は、本件借入れにより貸借対照表上の純資産がマイナスで債務超過となっている〔認定事実(3)イ〕が、被控訴人の資金調達は、専ら本件CMS合意に基づきヴィヴェンディの信用力によって行われるから、本件借入れにより被控訴人の資金調達への影響が生ずるおそれはなく、上記の財務状態であることから直ちに外部の金融機関に対する信用力の低下や倒産リスクを生じることはないということができる。

また、音楽事業の関係者や社会一般に対しては、本件合併前のUMKKと比べて事業内容等が異なるものではないとの説明がされており〔認定事実(6)〕、本件合併後の被控訴人に対する社会的信用が従前と比べて損なわれたとの事情はうかがわれない。以上によれば、前記イで説示したところに加え、上記(ア)のとおり本件借入れに関する事情を個別に検討したところに照らしてみても、本件借入れが専ら経済的、実質的見地において純粋経済人として不自然、不合理なもの、すなわち経済的合理性を欠くものであるというべき事情は見当たらない。”

そして、以上に加え、本件借入れの目的、金額、期間等の融資条件、無担保としたことの理由等を個別に検討したところに照らしてみても、本件借入れが専ら経済的、実質的見地において純粋経済人として不自然、不合理なもの、すなわち経済的合理性を欠くものであるというべき事情は見当たらない。

そうすると、本件借入れは、同族会社であるためにされた不自然、不合理な租税負担の不当回避行為とはいえず、法人税法132条1項にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たらないと解するのが相当である。”

a 本件一連の行為前のUMKKの資産・負債の状況と本件一連の行為後の被控訴人の資産・負債の状況とを比較した結果、本件借入れの借入条件の内容等に照らすと、本件組織再編取引等を行うスキームの中で、被控訴人には、実質的に資金需要がなかったにもかかわらず、グループ内の組織再編により買収資金という見かけ上の資金需要が作出された〔本判決別紙2の1(2)ア・オ〕。

b 本件組織再編取引等のキャッシュフローは、巨額の資金を被控訴人を含むグループ内で還流させるだけのものであり、本件借入れのうち300億円は、UMKKないし控訴人がヴィヴェンディ・グループに貸し付けた余剰資金300億円を回収して充てることができた〔本判決別紙2の1(2)ア・ウ、原判決別紙8の1(控訴人の主張の要旨)(4)ア(ア)・(イ)〕。

c そもそも負債を導入されること自体には、税負担の減少以外には経済的な利益がない上、企業グループ内の取引として実行されるデット・プッシュ・ダウンは、当該グループにとって新たな収益性が外部から流入するわけではなく、当該子法人としても、グループ内の被買収企業としても、実質的な資金需要があるとはいえないことが多いから、当該子法人にとって借入れに係る負債の導入それ自体が経済的な犠牲を強いられるものでしかなく、このことは、UMKKから形式的にも実質的にも新たな資産を取得していない被控訴人についても同様である。

オランダ法人の負債軽減を図ること(目的①)やヴィヴェンディ・グループの財務を合理化すること(目的④・⑤)は、UMKKないし被控訴人にとって経済合理性があることとは直接結びつくものではないか、間接的ないし抽象的な利益でUMKKないし被控訴人の犠牲を上回るものではない〔本判決別紙2の1(2)イ・ウ・オ、原判決別紙8の1(控訴人の主張の要旨)(6)ア・ウ〕。

d 被控訴人の主張する日本の関連会社の経営の合理化に関する目的は(目的②・③・⑥~⑧)は、極めて抽象的である上、本件一連の行為前後を通じて、本件各日本法人ではヴィヴェンディの指揮・命令の下で機動的かつ合理的な事業活動が行われ、UMKKと被控訴人とで事業実態に全く変更がないこと、重要な意思決定に係る手続の短縮等のメリットが生じているか不明であること等に照らすと、UMKKないし被控訴人の組織再編自体が、事業実態に変化をもたらさないように設計されたみせかけのものにすぎない。このようなことからすれば、株式会社であるUMKKを合同会社に組織変更すれば足り、本件合併に先立って本件買収をするのは遠である。”

“e 本件借入れは、その当時いわゆるペーパーカンパニーであった被控訴人が、無担保で約866億円もの多額の融資を受けるものであり、本件資金決済が被控訴人のマネジメン卜・コミッティーの意思決定の前に実行されていることからしても、同族会社でなければ通常なし得ないものであった。”

“同族会社が当該同族会社の株主等又はその関連会社からした金銭の無担保借入れが経済的合理性を欠くか否かを判断するに当たっては、前記(2)アのとおり、個別、具体的な事案に即した検討が必要であり、当該借入れの目的、金額、期間等の融資条件、無担保としたことの理由及びその同族会社の置かれた状況その他の諸事情〔特に、上記のような借入れが当該同族会社の属する企業集団の再編等の一環として行われた場合には、前記(2)ア①及び②の事情を含む。〕を総合的に考慮すべきであるから、仮にその同族会社単体でみたときには当面の資金需要がなかったとしても、当該企業集団として、企業集団全体の財務マネジメントその他の経営判断から、その同族会社において他の企業を買収する資金を負担することが合理的に必要となるような場合には、その同族会社にとっても合理的な資金需要になると考えられる。”

“そもそもヴィヴェンディは、平成12年(2000年)以降、企業買収を繰り返して複数の音楽会社グループを傘下に組み入れる一方、UMG部門の子会社数の増加やグループ内の資本関係の複雑化に対応するため、1つの国に1つの持株会社(統括会社)を設置し、その傘下に事業会社等を所属させ、法人数を減らすとともに、各国の会社に適切なレベルの負債を配分する(各国のグループ内で資本と負債のバランスを適正にする)との基本方針の下で、法人数を減らすとともに資本関係を整理するための組織再編を行っていた〔認定事実(5)ア〕。

そして、UMG部門に属することになった本件各日本法人は、それぞれ異なる親会社と資本関係(オランダ法人又は英国法人)を有し(他方、事業遂行上の指揮監督は英国法人が行っていた。)、日本という1つの国にUMPKKとMGBKKという2つの音楽出版会社が存在する状態となっており〔認定事実(1)オ、同(5)ウ〕、また、UMG部門のオランダ法人であるUIMBV及びポリグラムは、企業買収等のための資金の借入れにより多額の負債を抱え、支払利息が営業利益を超え、負債の経済的負担が過度に重くなっていた〔認定事実(5)ウ〕。

このような状況の下で、日本の関連会社の資本関係及びこれに対する事業遂行上の指揮監督関係を整理し、法人数を減らすという目的(目的②、目的③及び目的⑥〔前半〕)、日本の関連会社の資本構成に負債を導入し、UMG部門のオランダ法人の負債を軽減するための資金を調達するという目的(目的①、目的⑤)のため、被控訴人が、UMG部門の日本における統括会社として、英国法人の完全子会社であるCMHLの完全子会社として設立され、出資金や借入金を原資として本件各日本法人の親会社(特に、UMKKとMGBKKのそれは、オランダ法人である。)から本件各日本法人の株式を買い取り(これにより本件各日本法人をその傘下の事業会社とした。)、各売主がその代金に相当する金員をオランダ法人であるUIMBV又はポリグラムに貸し付け、UIMBV及びポリグラムがUMGT又はUMIFに対する上記負債(債務)を返済することとし、更に被控訴人がUMKKを吸収合併し、被控訴人の完全子会社であるUMPGKがUMPKK及びMGBKKを吸収合併することとしたことは、前記イ(イ)・(エ)で説示したとおりである。”

“そうすると、本件再編成等スキームに係る本件8つの目的のうち、前掲各目的は、上記のようなヴィヴェンディ・グループの実情に即したものであり、グループ全体の財務マネジメントやその他の観点から、本件借入れが不合理とはいえないから、控訴人の主張aで指摘された事情のみをもって、本件組織再編取引等を行うスキームの中で、被控訴人には、実質的に資金需要がなかったにもかかわらず、グループ内の組織再編により買収資金という見かけ上の資金需要が作出されたということはできない。”

“本件組織再編取引等のキャッシュフローに当たる本件財務関連取引が実体のないものといえないことは、前記イ(エ)で説示したとおりである。

また、本件借入れの金額が必要かつ相当な金額であったことは、前記ウ(ア)bで説示したとおりであり{なお、控訴人指摘に係る余剰資金300億円は、UMKKがUMGTを介してヴィヴェンディに貸し付けたものであり〔認定事実(2)エ〕、そもそも本件合併前に被控訴人が利用することができるものであったとはいえない。}、被控訴人が、本件借入れの前に300億円の期限前返済を予定し〔認定事実(5)カ〕、現に平成21年3月31日、本件借入れに係る元金のうち300億円を返済したこと〔前提事実(7)ア〕は、上記判断を妨げるものではない。”

“本件再編成等スキームにおいて、被控訴人は、本件借入れに係る借入金(866億6132万円)等を原資として本件各日本法人の親会社から本件各日本法人の株式を買い取り、本件各日本法人をその傘下の事業会社とし、被控訴人がUMKKを吸収合併することが予定されており、UMKK株式が平成20年8月31日当時において約1144億円の価値を有していたこと〔前提事実(4)〕、資本金200万円で設立された被控訴人は、UMKKを吸収合併した後、UMKKと同程度の規模の営業利益を計上していること〔認定事実(3)〕等に照らすと、被控訴人とUMKKがUMG部門に属することや被控訴人が取得したUMKK株式を本件合併後に抱合い株式消滅損失として消却処理したこと〔前提事実(4)ク(ウ)〕等をもって、本件合併によりUMKKを承継した被控訴人がUMKKから形式的にも実質的にも新たな資産を取得していないとはいえない。

そして、本件再編成等スキームに基づく本件組織再編取引等が、UMG部門のオランダ法人の負債軽減及び日本の関連会社の財務の合理化という観点からみた場合、被控訴人に本件借入れに係る債務の負担及び利息の支払といった経済的負担をもたらす面があることは否定できないが、なお被控訴人に税負担の減少以外の経済的利益をもたらすものであったといえることは、前記イ(エ)で説示したとおりである。”

“本件8つの目的のうち、日本の関連会社の経営の合理化に関する目的(目的②・③・⑥~⑧)が、極めて抽象的であるとか、本件再編成等スキームがみせかけのものにすぎないといえないことは、前記イ(イ)~(エ)で説示したところに照らし、明らかである。

そして、仮に控訴人主張のように、被控訴人がUMKK株式を取得した後に本件合併をするのではなく、株式会社であるUMKKが他の本件各日本法人を買収して合同会社に組織変更した場合には、UMKKがUMTC(オランダ法人)の完全子会社であることから、オランダ法人の子会社であった日本の関連法人を英国法人の資本下に置き、業務系統と資本系統の統一を図るという目的(目的⑥〔前半〕)を達成することができないし、日本の関連会社の資本構成に負債を導入し、UMG部門のオランダ法人の負債を軽減するための資金を調達するという目的(目的①、目的⑤)も達成することができなくなる。

また、仮に被控訴人が本件買収を経ずにUMKKを吸収合併した場合には、UMKKの完全親会社であったUMTCに対して被控訴人の持分の割当て又は金銭等の交付をすることが必要となるのであるから(会社法751条1項2号~4号参照)、被控訴人がUMTCに対して本件買収(UMKK株式の買取り)をした上でUMKKを吸収合併することが直ちに遠であるとはいえない。”

“控訴人の指摘に係る被控訴人の意思決定の点については、認定事実によれば、被控訴人は、平成20年10月28日当時、その業務執行社員であったCMHL(職務執行者は〈H〉)が、遅くとも同日までに、本件増資、本件借入れ及び本件各日本法人の株式取得を承認していたところ〔認定事実(5)カ〕、同月29日、被控訴人にマネジメント・コミッティーを置く旨の業務執行規程を採択し、マネジメント・コミッティーにおいて本件増資、本件借入れ及び本件各日本法人の株式取得の実施を決議したものである〔認定事実(5)ク〕。そうすると、同月29日における被控訴人のマネジメント・コミッティーの上記各決議の前に本件資金決済が開始されていたとしても〔前提事実(6)〕、被控訴人の意思決定前にその実行がされたということはできない。

また、その余の点については、本件借入れが本件再編成等スキームに基づく本件組織再編取引等の一環として行われた以上、これがヴィヴェンディ・グループであることを前提に行われたことは否定し難いが、このような事情を踏まえ、本件借入れの目的、金額、期間等の融資条件、無担保としたことの理由等を個別に検討しても、本件借入れが同族会社であるためにされた不自然、不合理な租税負担の不当回避行為であるといえないことは、前記イ~エで説示したとおりである。よって、控訴人の主張は、いずれも採用することができない。”

“以上によれば、被控訴人による本件借入れが法人税法132条1項の不当性要件に該当するとは認められない。したがって、被控訴人による本件借入れが法人税法132条1項の不当性要件に該当することを前提としてされた本件各更正処分等は、いずれも違法である。よって、被控訴人の請求はいずれも理由があり、これと同旨の原判決は相当であって、本件控訴は理由がないから、これを棄却することとして、主文のとおり判決する。”

最高裁判所/令和4年4月21日判決(岡正晶裁判長)/(棄却)(確定)(納税者勝訴)

“本件組織再編取引は、本件音楽部門において日本を統括する会社として被上告人を設立するなどの組織再編成を行うものであるところ、国際的な企業グループにとって、地域ごとの拠点を統括する会社を設立することは、当該地域における取引関係の一本化や経理、人事等の間接部門の合理化に資するものであって、一般に合理的な方策であると考えられる。また、被上告人を合同会社として設立することは、被上告人についてチェック・ザ・ボックス規則による構成員課税を選択することを可能にするとともに、より機動的な事業運営を可能にするものであるから、本件音楽部門や本件企業グループ全体にとって有益である。”

“他方、本件財務関連取引は、全て同日に行われ、ヴィヴェンディ及び本件音楽部門法人の間で出資金、貸付金、借入れの返済金等として送金や両替を重ねるものであり、ヴィヴェンディと被上告人において2億7000万円余の資金変動があったほかは、他の本件音楽部門法人に有意な資金量の変動をもたらさない一方で、被上告人に866億円余の多額の債務を生じさせた上で、これに対応した多額の利息の負担を生じさせるものである。

しかしながら、本件企業グループは、各国の法人間で資本と負債のバランスを適正にするなどの基本方針の下で組織再編成を行ってきたところ、本件再編成等スキームを策定するに当たって設定された本件各目的の内容等に照らすと、本件財務関連取引を含む本件組織再編取引等には、日本の関連会社の資本関係及びこれに対する事業遂行上の指揮監督関係を整理して法人の数を減らす目的、機動的な事業運営の観点から本件音楽部門において日本を統括する会社を合同会社とする目的、本件音楽部門のオランダ法人全体の負債を軽減するための弁済資金を調達する目的、日本の関連会社やUMOが保有する資金の余剰を解消し、ヴィヴェンディによる為替に関するリスクヘッジを不要とする目的等があったということができ、本件組織再編取引等は、これらの目的を同時に達成する取引として通常は想定されないものとはいい難い上、本件財務関連取引の実態が存在しなかったことをうかがわせる事情も見当たらない。”

“もっとも、本件組織再編取引等には、日本の関連会社の資本構成に負債を導入する目的があったところ、本件合併以後の事業年度である平成21年12月期から平成24年12月期までの本件支払利息の額は、これを損金の額に算入すると法人税の額が大幅に減少することとなるものであったこと等からすれば、上記目的には、多額の利益を生じていたUMKKの事業を承継した被上告人に対して多額の利息債務を負担させることにより、被上告人の税負担の減少をもたらすことが含まれていたといわざるを得ない。しかしながら、本件組織再編取引等には、税負担の減少以外に、前記に説示したとおりの目的があり、これらは、本件組織再編取引等を行う合理的な理由となるものと評価することができる。”

“以上によれば、本件組織再編取引等は、通常は想定されない手順や方法に基づいたり、実態とはかい離した形式を作出したりするなど、不自然なものであるとまではいえず、また、税負担の減少以外に本件組織再編取引等を行うことの合理的な理由となる事業目的その他の事由が存在したものということができる。

“本件借入れに係るその他の事情についてみると、本件借入れは無担保で行われ、被上告人は本件借入れが一因となって最終的に貸借対照表上は債務超過となっていることがうかがわれるなど、本件借入れには独立かつ対等で相互に特殊関係のない当事者間で通常行われる取引とは異なる点もある。

しかしながら、本件借入れは、本件各内国法人の株式の購入代金及びその関連費用にのみ使用される約定の下に行われ、実際に、被上告人は、株式を取得して本件各内国法人を自社の支配下に置いたものであり、借入金額が使途との関係で不当に高額であるなどの事情もうかがわれない。また、本件借入れの約定のうち利息及び返済期間については、被上告人の予想される利益に基づいて決定されており、現に、本件借入れに係る利息の支払が困難になったなどの事情はうかがわれない。

東京地方裁判所 判示要旨

- 1.

- ■本件再編成等スキームに基づく組織再編取引等は、8つの目的(①オランダの借入金のレベルを減少させるための資金を調達すること、②日本における会社関係を1つの会社の傘下にまとめること、③日本における音楽出版会社を1つの法人にまとめること、④日本から円余剰資金を移転させ、ヴィヴェンディが為替リスクのヘッジをすることなく、ユーロ市場での投資活動を可能ならしめること、⑤日本の資本構造に借入金を発生させること、⑥(配当制限のある英国から余剰資金を移転させ、また、その資本構造を英国の役員による経営管理体制に適合させるため)日本のオペレーションを英国管轄下に置くこと、⑦米国税制の観点から柔軟性を有する日本の企業体を活用すること、⑧現在検討中で将来起こり得る可能性のある第三者の日本の音楽企業の買収と、ユニバーサル・ミュージック・グループの音楽企業との結合に対応すること(交渉の完了とデューディリジェンスが必要である。))を全て達成することができるものであったことが認められる。

- 2.

- ■異なる親会社の下にあった各日本法人につき資本関係を再編成するとともに、2つの音楽出版会社を1つの法人に統合し、さらに、オランダ法人の子会社を英国法人の資本下に置くことによって事業遂行上の指揮監督関係と資本関係を一致させること(8つの目的のうち、目的②、目的③及び目的⑥〔前半〕)は、資本関係の簡素化や経営の効率化等の観点から、いずれも経済的合理性を有するものであると認められる。

東京高等裁判所 判示要旨

- 1.

- ■本件再編成等スキームに基づく組織再編取引等は、8つの目的を〈ア〉日本の関連会社の経営の合理化、〈イ〉UMG部門のオランダ法人の負債軽減及び〈ウ〉日本の関連会社の財務の合理化という観点から分けて検討してみても、不自然なものではなく、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在するといえ、被控訴人(ひいては、その完全子会社になった後、被控訴人に吸収合併されることになるUMKK)に税負担の減少以外の経済的利益をもたらすものといえるのであるから、本件8つの目的を同時に達成しようとしたものという観点からみれば、より一層、不自然なものではなく、税負担の減少以外にこれを行うことの合理的な理由となる事業目的その他の事由が存在し、被控訴人(ひいては、UMKK)に税負担の減少以外の経済的利益をもたらすものであるということができる。

■本件借入れの目的、金額、期間等の融資条件、無担保としたことの理由等を個別に検討したところに照らしてみても、本件借入れが専ら経済的、実質的見地において純粋経済人として不自然、不合理なもの、すなわち経済的合理性を欠くものであるというべき事情は見当たらない。そうすると、本件借入れは、同族会社であるためにされた不自然、不合理な租税負担の不当回避行為とはいえず、法人税法132条1項にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たらないと解するのが相当である。

最高裁判所 判示要旨

- 1.

- ■本件組織再編取引等は、通常は想定されない手順や方法に基づいたり、実態とはかい離した形式を作出したりするなど、不自然なものであるとまではいえず、また、税負担の減少以外に本件組織再編取引等を行うことの合理的な理由となる事業目的その他の事由が存在したものということができる。そうすると、本件組織再編取引等は、これを全体としてみたときには、経済的合理性を欠くものであるとまでいうことはできず、本件借入れは、その目的において不合理と評価されるものではない。

認定事実

■本件は、原告が、上記借入れは原告を含むグループ法人の組織再編の一環として行われた正当な事業目的を有する経済的合理性がある取引であり、本件各更正処分等は法人税法132条1項の要件を欠く違法な処分であると主張して、被告を相手に、本件各更正処分等の取消しを求める事案である(なお、第1事件は平成20年12月期から平成22年12月期まで、第2事件は平成23年12月期、第3事件は平成24年12月期の各事業年度に係るものである。)。

①オランダ法人の負債を軽減するための弁済資金を取得すること

②日本法人を1つの統括会社の傘下にまとめること

③日本における音楽出版会社を合併により1社とすること